電子マネー決済の導入。種類・メリット・契約の流れなどを解説

「電子マネー」は、現金をチャージしておくタイプ(プリペイド型)や、クレジットカードなどの国際ブランドカードに紐づけて利用するタイプ(ポストペイ型)などがあります。一般的には「電子マネー」はプリペイド型を指すことが多く、少額の現金を電子データに変え、「利用する前にチャージ」をして持ち歩けるしくみとして浸透しています。電車・バスといった公共交通機関を使う際に、多くの方が乗車券や定期券代わりに所有している「交通系ICカード」は、電子マネーの中でも代表的な存在です。利用者は年々上昇しており、保有世帯の割合は2010年が36.5%であったのに対し、10年後の2020年は69.2%と2倍近くの数字になっています(※1)。ここでは、ますます利便性が高まっている電子マネー決済について説明します。

(※1)出典:総務省統計局「家計消費状況調査年報(令和2年)結果の概況/電子マネーの保有・利用状況」

電子マネー決済とは

電子マネー決済サービスの代表格は2つあります。1つ目はSuicaなどの交通系ICカードや、WAONなどの流通系ICカードなど、事前に残高をチャージするプリペイド型の決済サービスです。消費者がカードやスマートフォン(以下、スマホ)・スマートウォッチを決済端末にタッチして決済することができます。

もう1つはポストペイ型の決済サービスです。対象の国際ブランドのカードに紐づいた電子マネーとして、NTTドコモ社のiD、ジェーシービー社のQUICPayがあります。もともとはポストペイ型と呼ばれる通り、クレジットカードに紐づく電子マネーとして広まってきましたが、最近ではデビットカード、プリペイドカードに紐づいたiD・QUICPayも発行されているため、銀行口座即時払いのiD・QUICPay、事前にチャージをして決済する前払いのiD・QUICPayも広まってきました※。

※今回はデビット型のiD・QUICPay、プリペイド型のiD・QUICPayの説明は割愛します。

電子マネー決済の成り立ち

日本では、2001年にソニーによって開発された技術FeliCaが、Suicaへ採用されたのが始まりといわれています。

今では公共料金や税金などの支払いもできるセブン・カードサービスのnanacoや、イオンのWAON、楽天グループの楽天Edy、そして新たな交通系電子マネーとしてパスモが発行するPASMOが誕生し、FeliCaの技術を用いた電子マネーが次々と誕生しています。

FeliCaは、iD、QUICPayなどのキャッシュレス決済にも採用され、日本の電子マネーの普及に欠かせない技術となっています。

電子マネー決済のしくみ

電子マネー決済にはNFC(Near Field Communication:通信距離10cm程度の近距離無線通信技術)という通信技術が用いられ、Type A、Type B、Type Fの3規格が存在します。

A/Bは海外で広く普及しており、日本でもVisa、Mastercard®、JCBなどの国際ブランドがType A/B搭載カードを発行し、国内・海外で利用可能です。

一方でFeliCaはType Fと呼ばれ、ほぼ日本での展開に留まっているのが現状です。Type A/Bに比べて通信速度が二倍近く速いのが特徴で、公共交通機関で歩きながらわずか数秒で決済ができるのはこの技術のおかげです。

電子マネー決済の種類

プリペイド型の電子マネーには、交通会社が発行するものと流通会社が発行するものが存在します。またポストペイ型の電子マネーには、iDやQUICPayがあります。

プリペイド型:交通系

Suica(スイカ)

JR東日本が発行する電子マネーで、発行枚数は約8,964万枚(※2)。チャージ限度額は2万円、全国160万店以上で買い物などに使えます(※3)。

(※2)出典:JR東日本「2022年3月期決算説明会」 (※3)出典:JR東日本「キャッシュレスはSuica」

PASMO(パスモ)

交通系ICカード「PASMO」は電子マネーとしても利用できます。2023年3月時点の流通枚数は4,236万枚。チャージ限度額は2万円、約170万店で利用できます(2023年7月時点)。

※PASMOは株式会社パスモの登録商標です。

プリペイド型:流通系

WAON(ワオン)

イオンが提供する電子マネーで、累計発行枚数は約1億枚。イオンのグループ加盟店で買い物に利用できるのはもちろん、飲食チェーンやドラッグストアなどの支払いでも利用可能です。利用金額の一部を自治体などに寄付するご当地WAONを160種類以上発行しており、全国約124万カ所以上で使えます。また、モバイルのWAONは無料で発行できます。

nanaco(ナナコ)

セブン&アイグループのセブン・カードサービスが発行する電子マネーで、発行件数は8,062万件(2023年7月時点)。セブン‐イレブンでは水道代やガス代などの公共料金、国民年金などの支払いも可能となっています。全国のセブン&アイグループ店舗を中心に利用可能な店舗は114万店を突破しています(2023年7月時点)。

※参考:nanaco使えるお店

楽天Edy(ラクテンエディ)

楽天Edy株式会社が運営するIC型電子マネーです。楽天Edyでの支払い200円(税込)につき、楽天ポイントが1ポイント貯まるのが特徴です。

発行枚数は1億6,020万枚を超え、コンビニエンスストア・スーパーマーケット・ドラッグストアなどの普段使いをはじめ、家電量販店・百貨店・ホテルなど、全国128万カ所以上で利用できます(2023年8月1日時点)。

ポストペイ型

iD(アイディ)

NTTドコモが提供する電子マネーで、国際ブランドのクレジットカード等に紐づいて発行される電子マネーです。対応しているクレジットカード等の決済サービスは70社以上。コンビニエンスストアや飲食チェーンなど、日常的に訪れる場所で利用することができます。限度額は、紐づいた決済サービスや利用する店舗により異なります。全国の約200万台以上で利用できます。

(※)参考:iDとは

QUICPay™(クイックペイ)

ジェーシービーが提供する電子マネーで、国際ブランドマークのあるカードに対応しています。対応しているカード発行会社は約184社以上(2023年3月時点)(※4)。iPhoneのAppleウォレットに、Android™ 端末の Google ウォレット™ アプリに対応カードを設定し利用可能。コンビニエンスストアや飲食チェーンなど、全国の約229万カ所以上(2023年3月時点)の日常的に訪れる場所で利用できます(※5)。

(※4)出典:QUICPay対応カード発行会社 (※5)出典:QUICPayの使えるお店

※Apple Wallet、iPhoneは、米国および他の国々で登録されたApple Inc.の商標です。iPhoneの商標は、アイホン株式会社のライセンスにもとづき使用されています。 ※Android、Google ウォレット は Google LLC の商標です。

電子マネー決済導入のメリット

電子マネーの最大の特徴は、決済処理が速いことです。自動改札機や自動販売機でも、消費者にかざしてもらうだけで支払処理が完了します。店舗においては、下記のようなメリットが考えられます。

レジでの会計の効率化

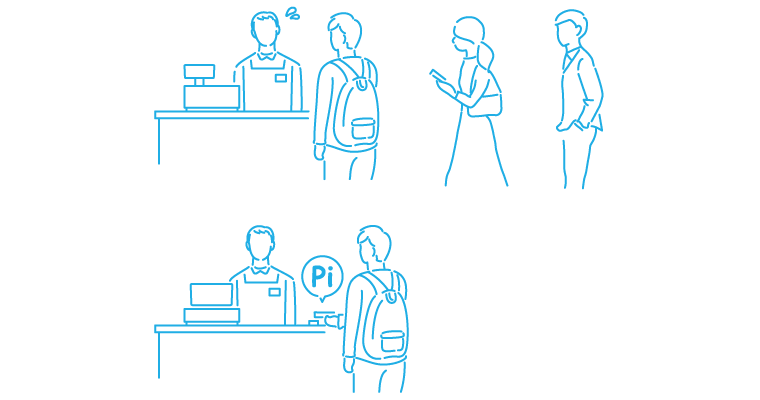

電子マネー決済を導入すれば、レジでお客様を待たせなくてすみ、混雑時でもスムーズに会計が行えます。

少額決済を頻繁に行う層を取り込める

2019年に実施された「一般消費者におけるキャッシュレス利用実態調査レポート」によると、“コンビニエンスストアを中心とした1,000円以下での少額決済時が主な利用シーンとなっている”(※6)ことがわかります。日用品や飲食など普段使いの少額決済に使いやすく、「現金を持たずにサッと買い物を済ませたい」という方に広く利用されています。

電子マネー決済を導入することで、今のお客様に加えこのようなニーズを持つ新規顧客層を取り込むことが可能です。

(※6)引用:NECソリューションイノベータ株式会社「一般消費者におけるキャッシュレス利用実態調査レポート」(2019年調査)

電子マネー決済の導入の方法

電子マネー決済の導入には、電子マネー決済の加盟店を管理するアクワイアラという事業者と直接契約を結ぶ方法と、決済代行会社と契約を結ぶ方法があります。

単体の電子マネーを導入する場合はアクワイアラに申込み、複数の電子マネーを導入する場合は決済代行会社に申し込むのがよいでしょう。

どの電子マネーを扱いたいか、立地や客層など自店舗の現状を考慮して選ぶのがポイントです。

導入までの流れ

電子マネー決済を店舗に導入する際の一般的な流れをご紹介します。

申込み(必要書類の送付)→加盟店審査→申込書類の送付→端末・キットの配送

早ければ数日で契約締結でき、端末やキットが届くケースもありますが、審査に時間がかかる場合もありますので、代理店や決済代行会社にどのような決済サービスを導入したいかを伝えた上で、審査期間などについても事前の確認をするとスムーズでしょう。

既に非接触IC技術を使用した、かざすだけで決済ができる端末を導入している店舗であれば、契約先に直接連絡するとスムーズに導入が行えます。

電子マネー決済以外の代表的なキャッシュレス決済

クレジットカード

「クレジットカード」は支払いの際に現金を使わずに、後日クレジットカード会社から引き落とされるしくみです。日本で最もメジャーなキャッシュレス決済の手段であり、国民の85.7%がクレジットカードを保有している(※7)といわれています。最大の特徴は、事前審査が必要でその信用によって後払い、分割払いができることです。

(※7)出典:株式会社ジェーシービー「クレジットカードに関する総合調査」2022年度版の調査結果レポート

デビットカード

「デビットカード」は、支払いと同時に銀行口座から引き落としが行われるしくみのカードです。現金に近い使い方ができるのがデビットカードの特徴で、海外では一般的な決済方法となっています。

プリペイドカード

「プリペイドカード」は、事前にチャージした電子マネーで商品・サービスを購入することができる決済方法です。

クレジットカード同様のVisa、Mastercard®、JCBなどの国際ブランドが付いたブランドプリペイドカード ※や、Google Pay、Amazonギフト券、ニンテンドープリペイドカード、iTunesカードなど、各種のサービス専用のプリペイドカードがあります。

チャージした分しか利用できないので、気軽に持ち運びができ、使いすぎを防ぐことも可能です。

※ガソリンスタンドやホテルなど、事前に金額が決まらない加盟店では、国際ブランドのプリペイドカードは利用できない場合もあります。

QRコード決済・バーコード決済

「QRコード・バーコード決済」は、楽天ペイ、PayPay、メルペイ、d払い、au PAYなどがあり、事前に残高にチャージをするか、国際ブランドのカードを紐づけて決済します。

決済以外にも、個人間送金機能、割り勘機能などが付帯しているものもあり、若い人を中心に急速に広がっています。

店舗側がQRコードを用意し、お客様はそれをスマホで読み取るパターンと、お客様がスマホアプリでコードを表示し店舗側はそれを読み取るパターンの2種類があります。

※ QRコードは(株)デンソーウェーブの登録商標です。

最後に

主に電子マネーという決済方法をご案内してきましたが、「いくつもの決済方法をひとつの端末で処理できるサービスもある」ことをご存知でしょうか。

例えば「iD用」「Suica用」など、実際に一つひとつの決済サービスに対応した端末を用意していたら、レジ周りのスペースも足りませんし、スタッフが覚えるのも大変です。コンパクトな端末一台のみで、多くの決済サービスに対応できれば、スタッフの学習の負担、煩雑な業務の負担が軽減できますし、お客様をお待たせしたり、混乱させることもありません。

電子マネー決済のようなキャッシュレス決済は、無駄な時間を削減し、お客様対応やサービス向上の時間を増やすことで、お客様にとって便利なお店にするために存在しています。

ぜひ、前向きに導入を検討してみてください。

Airペイで電子マネー決済を導入する場合の手順

Airペイに申込むだけで、電子マネー決済の導入が可能です。

-

1.お申込み

通常10分〜20分

-

2.審査

申込み後 通常3日程度※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

-

3.配送

審査後 通常2日〜4日

-

4.初期設定

通常10分〜20分

-

5.ご利用開始

配送後 通常1週間程度

-

1.お申込み

店舗情報、口座情報、法人の場合は法人情報の入力をします。

審査書類のアップロードが必要となりますので、書類を事前にご準備ください。Airペイ ポイントはAirペイ 申込後にご案内します。

![申込み画面]()

-

2.審査

審査は通常3日程度※ で完了です。審査結果は登録いただいたAirIDのメールアドレスに送信されるほか、管理画面でもご確認できます。

※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

![管理画面]()

-

3.配送

審査が完了すると、ご登録いただいた店舗へカードリーダー、操作マニュアル、加盟店ステッカーをお届けします。

※Airペイ 対応プリンターは、審査完了後にAirペイ 管理画面からご購入いただけます。

![配送]()

-

5.ご利用開始

ご利用開始のお知らせメールが届きましたら、実際の決済機能をご利用いただけるようになります。

※カードリーダー到着後、1週間程度でメールが届きます。

![お知らせメール]()

関連お役立ち情報

キャッシュレス決済の導入。種類・メリット・契約の流れなどを解説

「これから起業してお店をオープンしたい」「お客様からカード決済の要望があった」「インバウンド需要を逃したくない」など、よりよいお店づくりを考える事業主・オーナーにとって避けて通れないのが「キャッシュレス決済」ではないでしょうか。「もちろん聞いたことはあるが、種類や詳しい導入方法がわからない」という方がいるのも事実。政府も後押しするキャッシュレス決済について、その種類やメリットなどを詳しくご説明します。

決済システムの導入。種類・使い方・契約の流れなど解説

これからお店を開業したい方や、これまでキャッシュレスを導入していなかったお店に決済システムを導入する場合、どのようなことに注意が必要なのでしょうか。決済システムの種類や選び方、契約の流れなどを解説します。

決済端末の導入方法。種類・メリット・契約の流れなど解説

キャッシュレス決済を導入したいが、決済端末はどうやって選び、どのように契約すればいいの? という事業者・店舗オーナーは多いのではないでしょうか。電子マネーの情報を読み取る決済端末にもさまざまなものが存在します。今回は飲食店・小売店のオーナーさんを例に、キャッシュレス決済に使用する決済端末を選ぶとき、どんなことに注意すればよいのかをまとめました。