クレジットカード決済の導入方法。種類や申込み方法などをわかりやすく解説

クレジットカード決済を導入するといっても、そもそも「細かい種類まではわからない」という事業者・店舗オーナーの方も多いのではないでしょうか。日本で最もメジャーなキャッシュレス決済の手段ともいえる、クレジットカード。いざ店舗へ導入する場合、何を準備するべきで、どのような注意点があるのでしょうか。今回は、商品やサービスを提供する事業者・店舗オーナーのみなさまに向けて、クレジットカード決済の種類や導入するメリット、申込み方法などをまとめました。

クレジットカード決済とは、カード会社が利用者の支払いを代行するもの

クレジットカード決済は、利用者の与信を基にカード会社が一時的に支払いを代行するものです。クレジットカードは、使用した翌月以降に、指定の口座から利用額がまとめて引き落としされる仕組みで、一括払いだけでなく、分割払いやリボ払いなども可能です。利用者は、与信枠内であれば、店舗での商品購入やサービスを購入することができます。

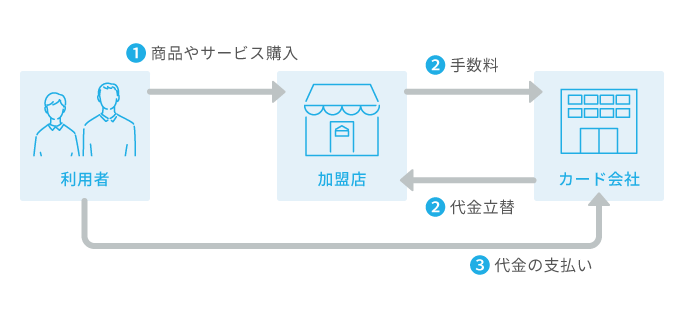

クレジットカード決済は「利用者」「加盟店」「カード会社」の間で成り立っている

クレジットカードの取引は、基本的に3つの役割から構成されます。正確にはクレジットカード会社はさらに細分化されますが、ここではわかりやすいように3つの役割で説明します。

1. 利用者

クレジットカードを保有する会員=「利用者」です。カード会社に利用申込みを行い、審査後に利用が可能になります。

2. 加盟店

クレジットカードが利用できる店舗=「加盟店」です。クレジットカード会社に、カード決済導入の申込みをした後に、カード会社が審査を行いクレジットカード決済の導入が可能になります。

3. クレジットカード会社

クレジットカードの発行や加盟店との契約・管理、そして決済代行を行う会社がクレジットカード会社です。

【カード関連会社の3つの種類】

クレジットカードを扱っている会社は、同じように見えて実は3つの種類があります。

Visa、Mastercard®、JCBなどの、クレジットカード決済の仕組みを提供する会社が「国際ブランド」。国際ブランドからメンバーライセンスを提供され、消費者にカードを発行する役割を担うのが「イシュア」。国際ブランドからメンバーライセンスを提供され、クレジットカード決済ができる加盟店を開拓し、管理する役割を担うのが「アクワイアラ」です。イシュアとアクワイアラを兼ねている会社も多く、たとえば「三菱UFJニコス株式会社」や、「株式会社クレディセゾン」などがこれにあたります。細かく覚える必要はないかと思いますが、加盟店はどの会社と契約を結ぶかにより、手数料や入金サイクルが異なります。そしてアクワイアラは、加盟店と加盟店契約を結び、各種業務を決済代行会社に委託する場合も多くなっています。

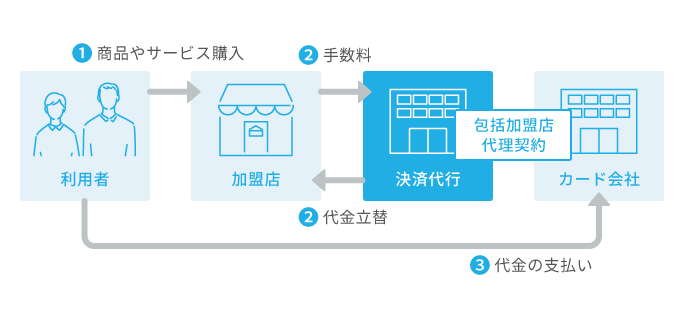

決済代行会社を通すことで、煩雑な手続きやシステム構築を省くことができる

加盟店は、決済代行会社を利用することで、煩雑な手続きやシステム構築を省くことができ、複数の国際ブランドをまとめて導入することが可能です。カード会社と一社ずつ契約することも可能ですが、それでは時間も労力もかかってしまいます。また、決済代行会社を通すことで導入後の売上・返金などの決済処理や入金管理の窓口も一本化できるので、加盟店は本来の業務に集中して取り組むことができます。

クレジットカード決済導入のメリットは複数ある

クレジットカード決済導入のメリットには、どのようなものが考えられるでしょうか。

購買・サービス提供の機会損失が減る

最初に「購買・サービス提供の機会損失が減る」ことが考えられます。お店で買い物をしようとした時に「カードが使えないから購買やサービスを諦める」ということは珍しくありません。日本で最もメジャーなキャッシュレス決済であるクレジットカードを導入しておけば、購買・サービス提供の機会損失が減る可能性が考えられます。

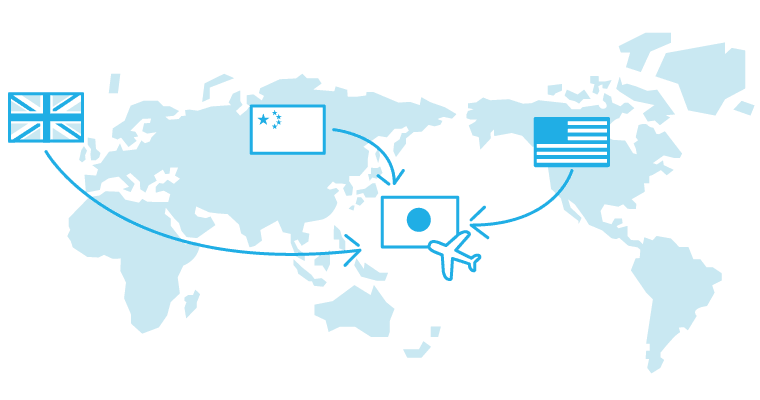

インバウンド需要にも対応できる

クレジットカード決済は大きなインバウンド需要にも対応できる決済方法です。海外では日本に比べてキャッシュレス決済が主流です。クレジットカードやキャッシュカードで決済ができれば、訪日外国人の利便性がアップし、より多くのお金を使ってもらいやすくなります。

データを分析しマーケティングが可能に

クレジットカード決済情報から「どのようなお客様が」「どの曜日・時間帯に」「どの位の金額を使っているか」を、データで可視化でき数字で見られるようになります。何となくモノやサービスを売るのではなく、データを元にどうしたら売れるのかを分析するヒントが見えてきます。

現金管理の効率化やリスクの削減

経理・事務作業の効率化=レジ締めの効率化もポイントです。多くの店舗は毎日釣銭を用意し、営業終了後には売上とレジの残高を合わせる「レジ締め」作業を行い、売上金をまた銀行ATMに入金するという、非常に労力のかかる作業を行っています。

経済産業省の調査では、レジ締めに係る作業時間は「一店舗当たり一日平均153分」という結果が出ており(※1)、キャッシュレスにすることで大幅な手間の削減が可能です。

セキュリティ対策の面では、「店舗に現金を置かない」というだけで強盗被害等に遭うリスクが大きく減ります。夜間金庫に売上金を運ぶなどの危険を冒す必要性もなくなります。

クレジットカード決済導入までの流れ

加盟店のクレジットカード決済の導入方法は、主に2つあります。

- 国際ブランドと直接契約を結ぶ方法

- 決済代行会社と契約を結ぶ方法

クレジットカード会社と直接契約を結ぶ方法

導入したい国際ブランドを取り扱うカード会社と契約する方法です。直接契約のため、余計な手数料を抑えられるメリットがありますが、複数のカード会社とのやり取りを管理する労力が負担になりますし、個別に審査も必要になります。導入は売上規模が大きな大手企業に限られているのが現状です。

決済代行会社と契約を結ぶ方法

複数の国際ブランドとの契約交渉、売上代金の決済管理・入金処理などの運用を一本化することが可能です。決済代行会社を利用することで、カード会社ごとに異なる入金日を揃えることや、決済処理の実務など日常のオペレーションも効率化できます。決済代行会社ごとに、対応可能な業務範囲や契約形態が異なる場合もありますので、事前に確認してください。

申込み~導入まで

クレジットカード決済を店舗に導入する際の流れをご紹介します。

※ここでは決済代行会社と契約を結ぶ場合の、一般的な流れをご紹介します。

申込み(必要書類の送付)→加盟店審査→申込書類の送付→端末・キットの配送

早ければ数日で契約締結でき、端末やキットが届くケースもありますが、審査に時間がかかる場合もありますので、決済代行会社への事前の確認は必要でしょう。また、端末やキットもさまざまです。クレジットカードの端末はカードを差し込んで処理するタイプと、タッチ決済(非接触)の両方があります。

こちらも決済代行会社に事前確認をしてください。

自分のお店に合ったクレジットカード決済を選ぼう

クレジットカードの場合、カード会社に支払う手数料は業種・決済代行会社によって異なりますが、現在は3%台で設定されている場合が多いです。

入金サイクルは月末締め翌月入金が基本ですが、店舗の資金繰りに影響を与える重要事項ですので、最初に確認するとよいでしょう。経済産業省がガイドラインを定め、決済事業者に対してより透明性の高い開示・公表を求めていますので、決済事業者に直接聞くのがおすすめです。

もっと詳しく知りたい方に……クレジットカードにまつわるその他の知識

クレジットカード決済の成り立ち

諸説ありますが、アメリカで1950年頃にレストランで食事をした際のツケ払いとして誕生したといわれています。日本では1963年に始まったショッピングクレジット(個品割賦購入あっせん)がキャッシュレスの起源といわれ、その後、割賦販売はクレジットカード(総合割賦購入あっせん)へと移行しました。

そのような流れからも日本ではキャッシュレス=クレジットカードのイメージが強く、実際に経済産業省の調査(※2)によると、日本の2021年のキャッシュレス決済比率は、32.5%で、内訳はクレジットカードが27.7%であり、全キャッシュレス決済の8割以上をクレジットカードが占めています。

(※2)出典:経済産業省「2021年のキャッシュレス決済比率を算出しました」

クレジットカードの種類

Visa、Mastercard、JCB、American Express、Diners Club、銀聯、DISCOVERが「世界7大ブランド」と呼ばれており、世界中で決済ネットワークを提供している会社となります。さらに、国際ブランドと提携したクレジットカード発行会社もあり、例えば、「三井住友カードVisaカード」の場合には、国際ブランドは「Visa」となり、クレジットカードの発行会社は「三井住友カード株式会社」となります。

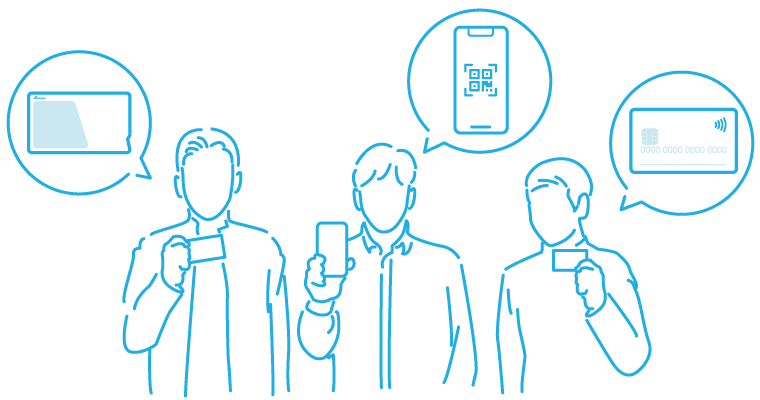

クレジットカードの「タッチ決済」とは?

クレジットカードをかざすだけで決済が完了する「タッチ決済」も急速に普及しています。加盟店で注意したいのは、利用者の「クレジットで」の一言には、磁気・IC・コンタクトレスの3パターンがあることです。「磁気・IC」と「コンタクトレス」で操作がわかれている場合もありますので、混乱を避けるためにもお客様に確認するか、磁気・IC・コンタクトレス、どれでも一つのボタンで処理できる決済端末を選択するのが理想です。

クレジットカード以外のキャッシュレス決済

ここではクレジットカード以外のキャッシュレス決済を紹介します。「クレジットカード」は、カード会社ごとに決められた締日を区切りとして、設定された引き落とし日に、銀行口座からまとめて引き落とされます。「デビットカード」は、支払いと同時に銀行口座から引き落とされます。「プリペイドカード」は事前に任意の金額をチャージして、その残高範囲内で商品・サービスを購入します。全て国際ブランドのカードとしては各社から発行されていますが、最近では、画面表示や紙に印字された一次元バーコードやQRコードを読み取ることで決済が完了する「コード決済」も普及しており、その場合は紐づくカードの種類によって引き落としタイミングが異なります。

※ QRコードは(株)デンソーウェーブの登録商標です。

最後に

クレジットカード決済サービスをご紹介してきましたが、「いくつものクレジットカードを一つの端末で処理できるサービスもある」ことをご存知でしょうか。

決済サービスごとに対応した端末を用意していたら、レジ周りのスペースも足りませんし、スタッフが操作を覚えるのも大変です。コンパクトな端末一台のみで、多くの決済サービスに対応できれば、スタッフの学習の負担、煩雑な業務の負担が軽減できますし、お客様をいちいち待たせたり、混乱させたりすることもありません。

カード決済のようなキャッシュレス決済は、無駄な時間を削減し、お客様対応やサービス向上の時間を増やすことで、お客様にとってさらに便利で安心なお店にするために存在しています。

ぜひ、前向きに導入を検討してみてください。

Airペイでクレジットカード決済を導入する場合の手順

Airペイに申込むだけで、クレジットカード決済の導入が可能です。

-

1.お申込み

通常10分〜20分

-

2.審査

申込み後 通常3日程度※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

-

3.配送

審査後 通常2日〜4日

-

4.初期設定

通常10分〜20分

-

5.ご利用開始

配送後 通常1週間程度

-

1.お申込み

店舗情報、口座情報、法人の場合は法人情報の入力をします。

審査書類のアップロードが必要となりますので、書類を事前にご準備ください。Airペイ ポイントはAirペイ 申込後にご案内します。

![申込み画面]()

-

2.審査

審査は通常3日程度※ で完了です。審査結果は登録いただいたAirIDのメールアドレスに送信されるほか、管理画面でもご確認できます。

※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

![管理画面]()

-

3.配送

審査が完了すると、ご登録いただいた店舗へカードリーダー、操作マニュアル、加盟店ステッカーをお届けします。

※Airペイ 対応プリンターは、審査完了後にAirペイ 管理画面からご購入いただけます。

![配送]()

-

5.ご利用開始

ご利用開始のお知らせメールが届きましたら、実際の決済機能をご利用いただけるようになります。

※カードリーダー到着後、1週間程度でメールが届きます。

![お知らせメール]()

関連お役立ち情報

タッチ決済の導入方法。種類・メリット・契約の流れなどをわかりやすく解説

「タッチ決済」という言葉をご存知でしょうか。言葉自体は知らなくても、コンビニエンスストア、飲食店、小売店などでレジにあるリーダーにカードやスマートフォン(以下スマホ)・スマートウォッチをタッチする光景は今や日常ではないでしょうか。

今回は、新しい生活様式のなかで接触機会が減らせることから政府も注目する、タッチ決済について説明します。

iPhoneのタッチ決済とは?使い方やメリットを解説

お店側のiPhoneに対応アプリを入れるだけで非接触型のタッチ決済に対応できる「iPhoneのタッチ決済」。日本国内でも2024年5月から利用可能になりました。

これまでのキャッシュレス決済受付サービスと比べ、専用決済端末やWi-Fi環境が不要で導入が簡単なため、国内外で多くの店舗が導入を進めています。

そこで今回は、注目度が高まっている「iPhoneのタッチ決済」の使い方やメリットについて解説していきましょう。

スマホ決済の導入。種類・メリット・契約の流れなどを解説

2020年の個人におけるスマートフォン(以下、スマホ)の保有率は69.3%となっており、国民の約7割がスマホを持つ時代になりました(※1)。スマホは今や生活に欠かすことのできない情報端末として普及しています。キャッシュレス決済においても、スマホはその存在感を増しています。「クレジットカードを登録し、タッチして決済する」、「QRコードを表示したり、読み取って決済する」など、さまざまな方法が選べるスマホ決済について解説します。