タッチ決済の導入方法。種類・メリット・契約の流れなどをわかりやすく解説

「タッチ決済」という言葉をご存知でしょうか。言葉自体は知らなくても、コンビニエンスストア、飲食店、小売店などでレジにあるリーダーにカードやスマートフォン(以下スマホ)・スマートウォッチをタッチする光景は今や日常ではないでしょうか。

今回は、新しい生活様式のなかで接触機会が減らせることから政府も注目する、タッチ決済について説明します。

タッチ決済とは、カードやスマホ・スマートウォッチを決済端末にタッチして行う決済

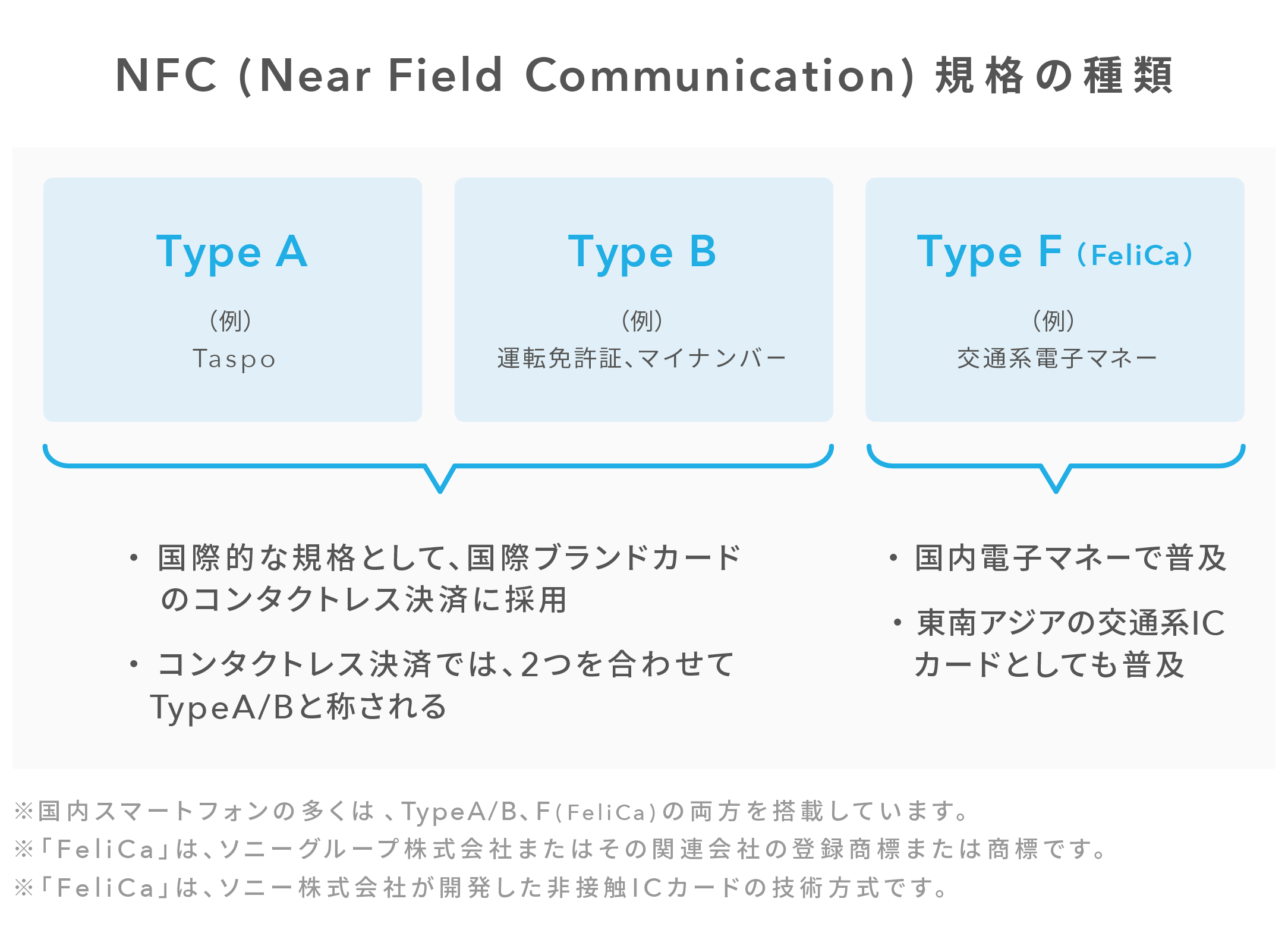

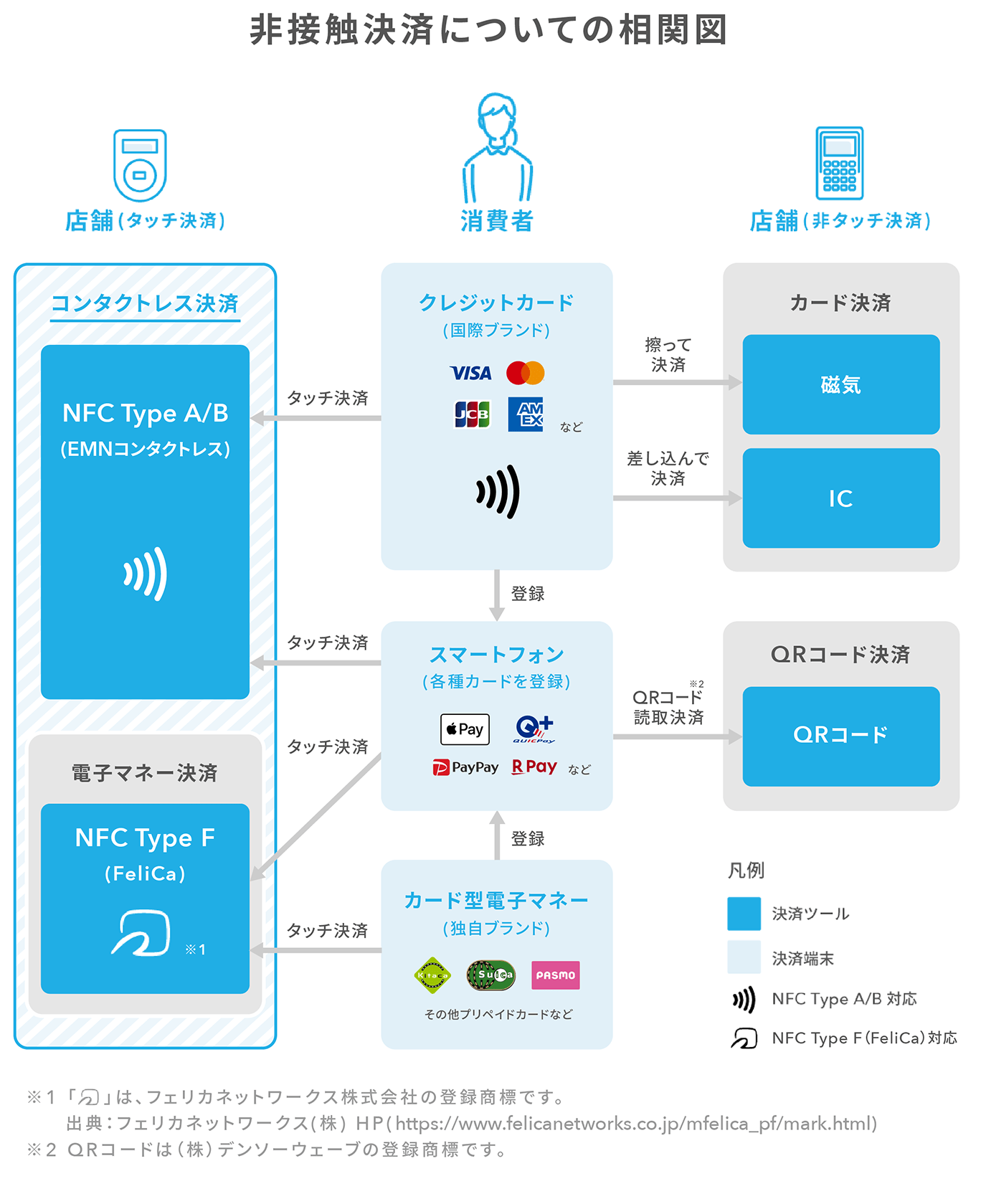

消費者がカードやスマホ・スマートウォッチを決済端末にタッチして行う決済方法を「タッチ決済」と呼びます。「コンタクトレス決済」や「非接触型決済」とも呼ばれ、NFC(Near Field Communication:通信距離10cm程度の近距離無線通信技術)という通信技術が搭載されたNFC Type A、NFC Type B、NFC Type Fの3規格があります。

国際ブランドが採用し、海外でも普及しているのが、NFC Type A/Bが使われているタッチ決済です。NFC Type FはFeliCa(フェリカ)とも呼ばれ、いわゆる電子マネーとして、国内で普及してきたタッチ決済です。

NFC(Near Field Communication)規格とは

NFC Type-Aはオランダの企業が開発、NFC Type-Bはアメリカの企業が開発、そしてNFC Type F(FeliCa) は、ソニーが開発しました。

NFC Type A/Bは海外で広く普及しており、日本でもVisa、Mastercard®、JCBなどの国際ブランドがNFC Type A/B搭載カードを発行し、国内・海外で使用可能となっています。

NFC Type F(FeliCa)はNFC Type A/Bに比べて通信速度が2倍近く速いのですが、ほぼ日本での展開に留まっているのが現状で、楽天EdyやWAON、Suica、iDやQUICPayなどに使われています。

タッチ決済での支払い方法は主に「カード」「交通系電子マネー」「スマホ」

タッチ決済での支払い方法はカード、Suicaなどの交通系電子マネー、 Apple Payなどが入ったスマホなどさまざまです。タッチ決済は前項で紹介しているマークのある端末で使用でき、国際ブランドのカードでもこのマークがあるものはタッチ決済に対応しています。

クレジットカードなどの国際ブランドカードによるタッチ決済

クレジットカードなどをそのまま決済端末にタッチする決済で、国内でも広まりつつあります。サインや暗証番号は原則不要です。

| 国際ブランド名 | タッチ決済のサービス名 |

|---|---|

| Visa | Visaのタッチ決済 |

| Mastercard® | Mastercard® Contactless |

| JCB | JCB Contactless |

| AMEX | American Express Contactless |

国際ブランドVisaは、日本における Visa のタッチ決済対応カードの発行枚数が、2023 年3月末で1億枚を超えたと発表しました。2019年6月末時点から3年9カ月で10倍となったということで、コロナ禍を経てタッチ決済が広く普及してきたことがわかります(※1)。

店舗側が注意したいのは、お客様の「カードで」の一言には、磁気・IC・コンタクトレス(タッチ)の3パターンがあり得る、ということです。「磁気・IC」と「コンタクトレス(タッチ)」で操作が分かれている場合もあるので、決済前にお客様に確認し、正しい決済処理方法を選択しましょう。

(※1)出典:Visa ニュースリリース「1 億枚達成!拡がる Visa のタッチ決済」2023年5月

カード型電子マネーでのタッチ決済

カード型電子マネー=NFC Type F(FeliCa)搭載カードを指します。主にクレジットカードに紐付いたiDやQUICPayと交通系(Suica・PASMOなど)・流通系(nanaco・WAONなど)に分かれており、カードを端末にタッチして決済します。

お客様が「Suicaで」など具体的にサービス名を伝えるため、店舗側との認識がずれる可能性が低く、スムーズに決済が行えます。

スマホでのタッチ決済

スマホの場合はApple Pay、もしくはGoogle Payに各種決済手段を登録して利用します。Apple Pay、Google Payは、カードや、交通系・流通系などのカード型電子マネーを電子的に登録しておけるデジタルウォレット(電子的な財布)アプリで、カード番号やセキュリティコードを入力してスマホに登録し、レジではスマホを端末にかざして決済します。

登録するカードによって、国際ブランドのタッチ決済や電子マネーのタッチ決済として利用できます。両方の決済に対応しているカードもあり、お客様のレジでの伝え方によって決済方法が変わりますので注意が必要です。

なおスマホと同様に、スマートウォッチなどのウェアラブル端末でも対応している機器が増えてきています。

タッチ決済の導入には複数のメリットがある

キャッシュレス決済の中でも、お客様・店舗双方に、会計時の手間が最も少ないのがタッチ決済です。

レジでの会計の効率化

タッチ決済であればレジでお客様を待たせず、混雑時でもスムーズに会計処理が行えます。

Visaの委託調査によると、一般的に決済にかかる処理時間は現金の場合、約16秒。Visaのタッチ決済の場合は約8秒と、半分の時間で支払いが済んでいます(※2)。

(※2)出典:Visa「日本におけるキャッシュレス化の加速」2020年2月

インバウンド需要の機会損失が減る

国際ブランドのタッチ決済を導入すれば、訪日外国人観光客のニーズにもしっかり対応ができます。

海外では、多くの国際ブランドカードにタッチ決済機能が付与されており、もちろん、対応する決済端末も各種店舗に多く普及しています。

自国での支払い方法と異なることで買い物を躊躇するケースも考えられます。外国人観光客の利便性をあげることで、店舗側は単価アップの期待もできます。

犯罪防止にも有効

犯罪防止という観点からもタッチ決済は有効です。従来のクレジットカードをスライド方式でスキャンする場合、カードの磁気ストライプに埋め込まれた情報を、不正に抜き取る「スキミング」が可能となってしまいます(スキミング詐欺には、端末に細工をし抜き取るという方法もあります)。

一方でタッチ決済は、クレジットカードのICチップに情報を埋め込むため、スキミング詐欺を行うことが困難になります。店舗側としては、不正なカードを利用されるリスクも削減できますし、お客様と店員間でのカードの受け渡しもありませんので、トラブル防止にも繋がります。

非接触なので衛生的に安心

アメリカン・エキスプレス社は、キャッシュレス決済についての2020年の意識調査で、新型コロナウイルス感染拡大後、キャッシュレス決済と現金決済の比率が逆転し、「タッチ決済」需要が一般生活者および店舗関係者双方で急拡大した(※3)と報告しています。

新しい生活様式の浸透後、衛生面からもタッチ決済のニーズが高まったことがわかります。

タッチ決済の導入方法(カードの場合)

国際ブランドのタッチ決済の導入には、クレジットカード決済と同様に、国際ブランドの加盟を担うアクワイアラと直接契約を結ぶ方法と、決済代行会社と契約を結ぶ方法がありますが、利便性などの観点から、決済代行会社と契約をするのが一般的です。

導入までの流れ

申込み(必要書類の送付)→加盟店審査→申込書類の送付→端末・キットの配送

早ければ数日で契約が締結でき、端末やキットが届くケースもありますが、審査に時間がかかる場合もありますので、決済代行会社に事前の確認は必要でしょう。

端末やキットもタッチ決済(非接触)対応のものを選んでください。既にクレジットカード決済を導入している店舗であれば、契約先に直接連絡するとスムーズに導入切り替えが行えます。

「QRコード」による決済方法も普及している

非接触IC技術を使った「タッチ」以外の決済方法には、中国や日本で普及が進んでいる「QRコード」による決済があります。

QRコード決済

「QRコード・バーコード決済」は、画面表示や紙に印字されたコードを読み取ることで、決済が完了します。

楽天ペイ、PayPay、メルペイ、d払い、au PAYなどがあり、事前に残高をチャージするか、国際ブランドのカードを紐付けて決済します。決済以外にも、個人間送金機能、割り勘機能などが付帯しているものもあり、若い人を中心に急速に広がっています。

店舗側がQRコードを用意し、お客様のスマホで読み取るパターンと、お客様がスマホアプリで表示したコードを店舗側が読み取るパターンの2種類があります。

※ QRコードは(株)デンソーウェーブの登録商標です。

コンパクトな端末一台で複数のタッチ決済を処理できるサービスも

主にタッチ(非接触)という決済方法をご紹介してきましたが、「いくつもの決済方法をひとつの端末で処理できるサービスもある」ことをご存知でしょうか。

たとえば「国際ブランドのカード用の端末」「電子マネー用の端末」など、一つひとつの端末がバラバラだと、レジ周りのスペースも足りませんし、スタッフが覚えるのも大変です。コンパクトな端末一台のみで、多くの決済サービスに対応できれば、スタッフの学習の負担、煩雑な業務の負担が軽減できますし、お客様を待たせたり、混乱させることもありません。

タッチ決済のようなキャッシュレス決済は、無駄な時間を削減し、お客様対応やサービス向上の時間を増やすことで、お客様にとってさらに便利なお店にするために存在しています。

ぜひ、前向きに検討してみてください。

Airペイでタッチ決済を導入する場合の手順

Airペイに申込むだけで、タッチ決済の導入が可能です。

-

1.お申込み

通常10分〜20分

-

2.審査

申込み後 通常3日程度※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

-

3.配送

審査後 通常2日〜4日

-

4.初期設定

通常10分〜20分

-

5.ご利用開始

配送後 通常1週間程度

-

1.お申込み

パソコン等で「Airペイ加盟店申し込み」画面を開き、店舗情報、口座情報、法人の場合は法人情報の入力をします。

審査書類のアップロードが必要となりますので、書類を事前にご準備ください。Airペイ QR 同時申込み受付中

Airペイ ポイント 申込み後ご案内

![申込み画面]()

-

2.審査

審査は通常3日程度 ※ で完了です。審査結果は登録いただいたAirIDのメールアドレスに送信されるほか、管理画面でもご確認できます。

※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

![管理画面]()

-

3.配送

審査が完了すると、ご登録いただいた店舗へカードリーダー、操作マニュアル、加盟店ステッカーをお届けします。

※Airペイ対応プリンターは、審査完了後にAirペイ管理画面からご購入いただけます。

![配送]()

-

5.ご利用開始

ご利用開始のお知らせメールが届きましたら、実際の決済機能をご利用いただけるようになります。

※カードリーダー到着後、1週間程度でメールが届きます。

![お知らせメール]()

関連お役立ち情報

iPhoneのタッチ決済とは?使い方やメリットを解説

お店側のiPhoneに対応アプリを入れるだけで非接触型のタッチ決済に対応できる「iPhoneのタッチ決済」。日本国内でも2024年5月から利用可能になりました。

これまでのキャッシュレス決済受付サービスと比べ、専用決済端末やWi-Fi環境が不要で導入が簡単なため、国内外で多くの店舗が導入を進めています。

そこで今回は、注目度が高まっている「iPhoneのタッチ決済」の使い方やメリットについて解説していきましょう。

スマホ決済の導入。種類・メリット・契約の流れなどを解説

2020年の個人におけるスマートフォン(以下、スマホ)の保有率は69.3%となっており、国民の約7割がスマホを持つ時代になりました(※1)。スマホは今や生活に欠かすことのできない情報端末として普及しています。キャッシュレス決済においても、スマホはその存在感を増しています。「クレジットカードを登録し、タッチして決済する」、「QRコードを表示したり、読み取って決済する」など、さまざまな方法が選べるスマホ決済について解説します。

交通系電子マネー・交通系IC決済の導入。種類・メリット・契約の流れなどを解説

今や電車・バスといった公共交通機関を使う際、ほとんどの方が利用している「交通系電子マネー・交通系IC決済(以下、交通系電子マネー・IC決済)」。

乗車券や定期券代わりに利用することができ、かざすだけで決済できる利便性からスーパーやコンビニエンスストアでもよく利用されています。交通系電子マネーの1日の利用件数は、2022年6月に初めて1,000万件を突破する(※1)など、私たちの日常生活に浸透していることがわかります。この記事では主に、公共交通機関だけでなく全国各地の多種多様な店舗で利用されている、交通系電子マネー・ICカードについて解説します。