個人事業主や自営業が経費にできるもの・できないもの。確定申告のための管理方法は?

個人事業主や自営業者は、確定申告で経費として計上できる費用とできない費用があります。一般的に経費とは事業に関係する支出のことを指します。経費を正しくコントロールし管理することで節税にもなります。また、「いくら入ってきて、いくら出ていくのか」というお金の流れを把握しておくことで、余裕を持った事業運営を続けることができます。確定申告時に慌てないためにも、経費の管理をしっかり行いましょう。

目次

経費とは、事業上必要とされる費用のこと

個人事業主・自営業における経費とは何か?

経費とは必要経費とも呼ばれることがあり、言葉のとおり「事業を行うために必要な費用」という意味です。プライベートで使用した分の費用は経費として計上できません。例えば、仕事で出張のために使った飛行機代や新幹線代の交通費は経費ですが、プライベートな旅行で使用した飛行機代や新幹線代は経費にはなりません。

経費にできるかの判断基準

経費にできるか、できないか、判断基準はどこにあるのでしょうか。下記の基本的な考え方を覚えておくとよいでしょう。

経費の判断基準の基本的な考え方

- 事業活動において必要なものであるか

- 事業の売上に繋がる支出であるか

- 税務調査のときに論理的に説明ができるか

次の段落では経費になるもの、ならないものを具体的に見ていきましょう。

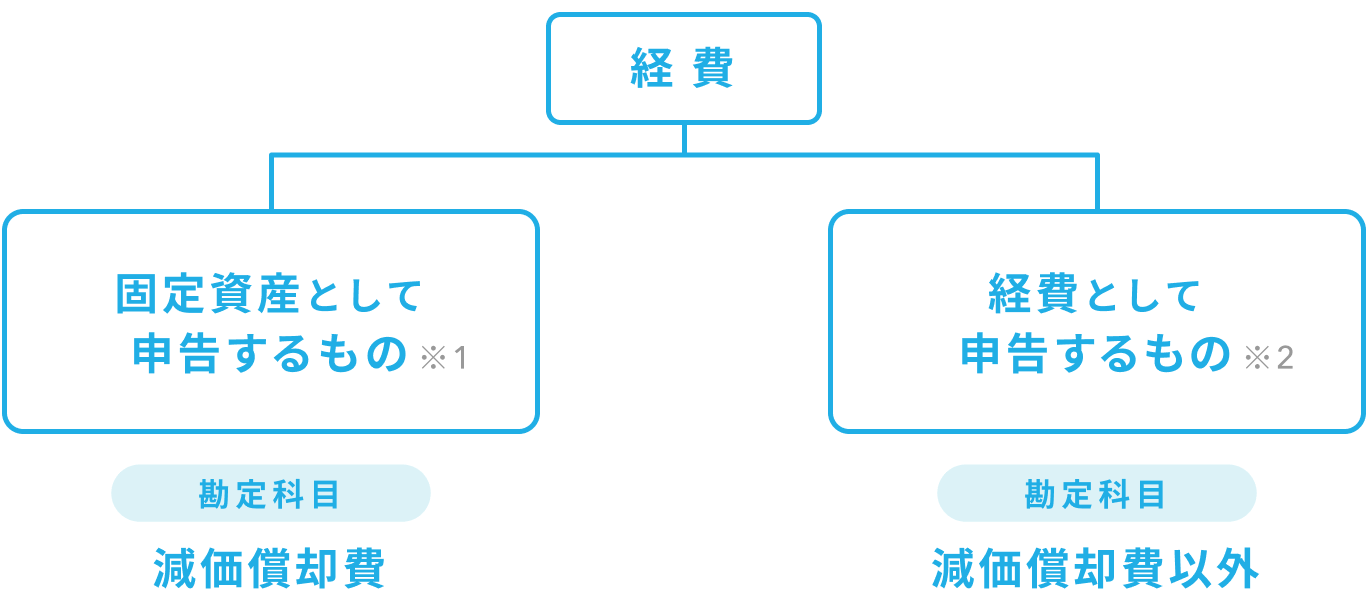

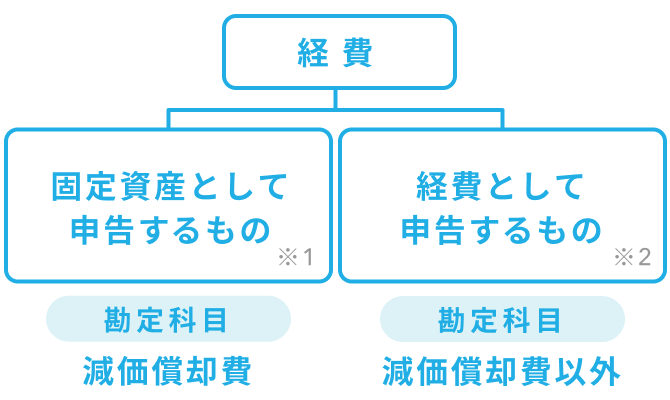

個人事業主や自営業が経費にできるもの・できないもの

※1 耐用年数が1年以上か取得額が10万円以上のもの

※2 耐用年数が1年未満か取得額が10万円未満のもの

個人事業主・自営業者は年に1度確定申告を行う必要があり、その申告書を作成するためにも、日々帳簿を付けなければなりません。

経費にあたるものが「物」である場合、耐用年数が1年以上または取得額が10万円以上であれば固定資産として申告をし、耐用年数が1年未満または取得額が10万円未満であれば経費として申告します。ここでは、主に経費として申告するものについて詳しく説明します。

経費として申告する項目の分類として勘定科目があります。この勘定科目を覚えておくと、「何が経費に計上できるのか」という目安になるので、主な勘定科目をまとめた表を例に見ていきましょう。

| 勘定科目 | 具体的な経費 |

|---|---|

| 租税公課 | 事業税、固定資産税、自動車税など |

| 荷造運賃 | 商品の配送費用や梱包費用 |

| 水道光熱費 | 水道料金、電気料金、ガス料金など |

| 旅費交通費 | 飛行機代、電車賃、宿泊費など |

| 通信費 | インターネット料金、電話料金、切手代など |

| 広告宣伝費 | Web広告、チラシ作成、看板など |

| 接待交際費 | 取引先との飲食、お歳暮の費用など |

| 会議費 | 取引先との打ち合わせ時の飲食、会議室利用費など |

| 消耗品費 | 文具、日用品、ガソリン代など |

| 減価償却費 | 車、パソコン、コピー機など ※10万円以上かつ1年以上使用可能な固定資産 |

| 外注工賃 | 他社やフリーランスへの委託など |

| 地代家賃 | 事務所の賃貸料、店舗使用料など |

| 支払手数料 | 振込手数料、専門家報酬など |

| 雑費 | クリーニング代など、他の経費にあてはまらないもの |

経費にできるもの

表にあるとおり、「商品の発送にかかる運賃や梱包材は荷造運賃」、「事務所の水道代・電気代は水道光熱費」、「出張で使った交通費や宿泊費は旅費交通費」、「売上拡大に向けて取引先との交流を深めるための飲食は接待交際費」、「仕事で必要な文具や日用品は消耗品費」、「自分の仕事の一部を外部に委託した費用は外注工賃」、「事務所の家賃は地代家賃」として経費計上が可能です。

プライベートとビジネスのどちらでも使う「家」や「車」は経費となるの?

個人事業主・自営業者は事業とプライベートの境界線があいまいで完全に切り分けるのが難しいのも実情です。例えば、「自宅の一室を事業で使っている場合の家賃は経費になる?」などの場合です。この問いに対しての答えは、「一部は経費になる」です。

※車の経費は使用年数を重ねていくと価値が減少するとみなされる減価償却資産です。新車と中古車で計算方法が異なるなど専門的な知識が必要なので、税理士や税務署に相談するのがよいでしょう。

経費にできないもの

原則として事業に関係なくプライベートで購入したものや飲食代は経費計上できません。プライベートで使用する洋服やかばんはもちろん、趣味で楽しんでいるゲーム専用のパソコンなどもNGです。

また租税公課(国や地方に納める税金)に関するよくある間違いで、個人事業主が払う地方税にあたる個人事業税や事業に関連する自動車税、固定資産税は経費になりますが、所得税や住民税は経費には計上できません。特に、所得税・住民税を経費として処理してしまうケースは多い傾向にあるので、注意してください。

計上できる経費に上限はある?

個人事業主・自営業者に経費の上限は定められていません。事業を営む上で必要な費用であると証明ができれば、金額の制限なく経費を計上できます。だからといって、必要以上の過大な経費は避けましょう。

経費を確定申告で計上すると節税に役立つ

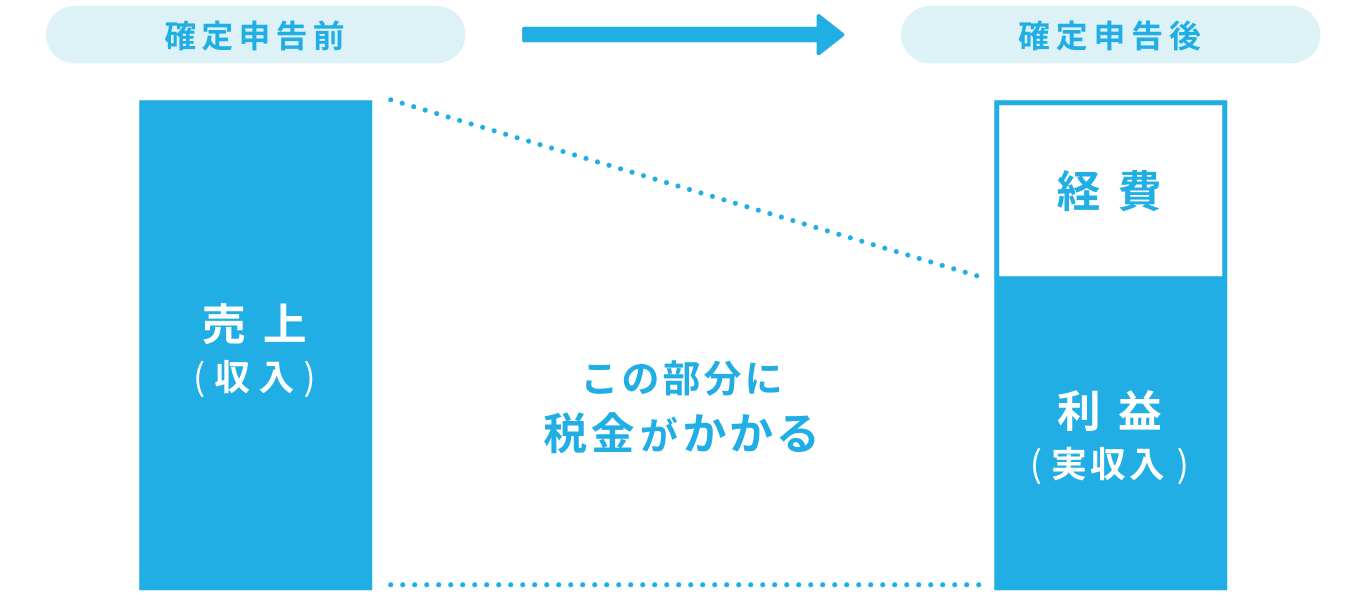

経費を正しく理解し適切に扱うことで節税に繋がります。

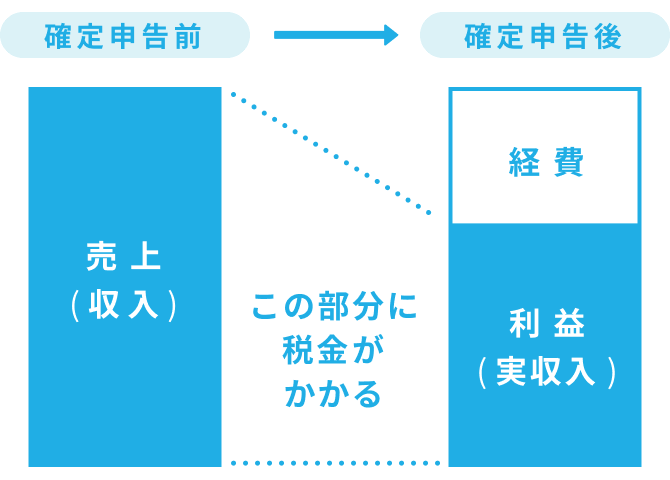

確定申告で経費計上することで節税メリットがある

一般的に売上が大きくなればその分支払う税金も多くなります。しかし、実際は必要経費を引いた額が利益となります。確定申告をしなければ、売上分が収入として課税対象とみなされますので、利益となる実収入を課税対象として申告することで、差額の税金が戻ってきます。

必要以上の経費は好ましくありませんが、事業拡大や取引先との関係構築など必要不可欠な経費はしっかり確定申告で計上し、節税メリットを享受しましょう。

無申告・不正計上でのペナルティに注意

経費の使用は適切な金額と頻度であることが重要です。なぜならば、売上や事業の内容と照らし合わせて、税務調査で不適切と判断されるケースもあるからです。例えば、年間の売上高が500万円に対して毎月10万円以上の接待交際費を使っている場合、実際に取引先を接待していたとしても「売上との関係性が薄い」と指摘される可能性があります。この場合、支出の全額ではありませんが、一部が経費として不適切であると処理されることになります。

なお、上記のケースの場合、過少申告加算税の追加納税が想定されます。過少申告加算税は、税額が50万円を超える場合には追加で払う税額に対して15%が賦課され、50万円未満の部分には10%が課されます。

確定申告を行わなかったり、経費を不適切に計上した場合にはペナルティが課せられますので、日ごろから正しい処理を行うように心がけましょう。不注意や簡単な間違いであれば修正申告も可能です。

確定申告を正しく効率的に行うための対策3選

個人事業主・自営業者が適切に経費を計上し、確定申告を効率的に行うにはどのような手段があるか、ここでは3つご紹介します。

公私の区別をつけるためにビジネスカードを作る

個人事業主・自営業者は事業とプライベートの境界線があいまいになりがちです。「先週は食事会が詰まっていたが、どの支払いが取引先か友人か」「この前購入した備品は事業用かプライベートか」故意でなくとも、誰もが間違えてしまうリスクがあります。

そこで線引きをはっきりさせておくためにも、ビジネス用のクレジットカードであるビジネスカードを作るという方法があります。プライベートとは別にビジネスカードを作り、事業用の経費の支払いにはそのカードを使用することで公私の区別ができます。さらに、ビジネスカードを事業用の口座と紐づけることでわかりやすく経費の管理が行えます。

会計ソフトと連携できるビジネスカードであれば税理士とのやり取りもスムーズで、効率的に確定申告を進めることができます。ビジネスカードにはさまざまな種類があるので、付帯するサービスを比較検討して、自社の事業規模・事業内容に適したカードを探してみてください。

定期的に帳簿をつける

確定申告の期間は、毎年原則2月16日~3月15日と決まっています。申告直前に1年分の経費をまとめて仕訳しようとすると、過去の履歴を探すことに時間がかかるだけでなく、ミスも起こりやすくなります。

確定申告の金額を間違えると、実際に納めればよい金額以上の税金を納めることになったり、間違いを修正申告したりと余計な時間がかかってしまいます。逆に納税金額が少ないと追加納税などの対応が必要になります。普段から定期的に帳簿をつけることを習慣化するようにしましょう。

会計ソフトを導入する

売上が拡大するほど簿記や会計の知識が必要になり、確定申告時には複雑な帳簿を作成しなければなりません。会計ソフトを導入すると専門的な知識がなくても、入力した仕訳から自動で数値を集計し、確定申告に必要な書類が作成できます。ほとんどのソフトが税制の改正に合わせてバージョンアップをしているので、改正があってもスムーズに申告を進めることができます。

確定申告でやること。必要となる書類と準備

個人事業主の確定申告とは、1月1日から12月31日までの1年間に生じた所得金額とそれに対する所得税額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を精算する手続きです。原則、所得を受けた翌年の2月16日~3月15日のあいだに、税務署へ申告書類を提出します。

※期限日が土曜日や日曜日、祝日の場合には、休日明けの平日が期限となります。

個人事業主が行う確定申告には、白色申告と青色申告の2種類があり、選択可能です。白色申告は青色申告よりも記帳方式が簡単で、青色申告は記帳方式が複雑でより厳密なため、青色申告特別控除55万円~65万円(所得金額から控除されます)を利用することができるので節税金額が大きくなっています。また、白色申告では、家事案分により経費計上できる割合が5割を超える経費だけが事業経費として認められるため、それ以下の経費は切り捨てられることになります(青色申告の場合、家事案分により1割未満であっても事業性が認められる経費は事業性のある分経費計上が可能)。

例えば家賃15万円で2LDKの自宅兼事務所の1室を事務所として利用した場合、計算上の事業割合は3割程度になります。この場合、青色申告の場合は5万円程度を経費計上できますが、白色申告の場合は、5割未満のため経費計上が認められません。

※2014年の法改正により白色申告者にも記帳と帳簿類の保存が義務づけられたため、2014年以前よりも白色申告のメリットは少ないのが現状です。

青色申告で必要な書類や準備するものは下記のとおりです。

- 本人確認書類:マイナンバーカードや運転免許証など

- 確定申告書:個人事業主が申告をする際に作成する書類

- 所得金額が証明できる書類:青色申告決算書や支払調書など

- 控除を受けるための必要な書類:医療費控除や寄付金控除など

- 口座情報がわかるもの

節税を考えるのであれば青色申告を選択するのがおすすめです。ただし、パソコン操作に不慣れであったり、年間所得200万円以下などの所得規模がまだ小さい事業者は白色申告を選択してもよいでしょう。

監修者ひとことコメント

経費として認められるかどうかは、一旦はご自身の判断に委ねられることになりますが、「客観的に見て不適切ではないか?」と考えることも大切です。しかしながら、税務調査でのペナルティを極端に恐れ過ぎると、本来経費になるものを申告しそこねるケースもありますので、どのような考え方で経費計上すればよいのか、この記事を参考にしてみてください。

監修者プロフィール

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士・税理士

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士・税理士

経営改革支援認定機関/SOLA公認会計士事務所 所長。

上場企業の顧客向け税書類の監修や経営コンサルティング、個人事業の事業戦略支援と実行支援まで幅広く対応。顧客収益最大化を理念に掲げ起業家を徹底サポート。多種多様な企業の税務顧問と年間約30件の戦略立案を行っている。

https://sola-cpa.com/

※本ページに記載されている情報は2023年6月時点のものです

関連お役立ち情報

法人カードの無料と有料の違いは?年会費無料の種類やカード選びのポイントを解説

法人カードの無料と有料の違いは?年会費無料の種類やカード選びのポイントを解説

ビジネスシーンで利用するのに便利な法人カード。年会費が無料のカードと有料のカードがありますが、その違いはどこにあるのでしょうか? 一口に年会費無料といっても「初年度年会費が無料」のカードや「永久的に年会費が無料」のカードなどいくつか種類があります。ここでは、年会費無料の種類や法人カードを選ぶときのポイントを解説します。

法人クレジットカードの審査項目と必要書類とは?審査通過のための対策はある?

法人クレジットカードの審査項目と必要書類とは?審査通過のための対策はある?

個人のクレジットカード同様に、法人のクレジットカードでも申込基準を公開していることが多いのですが、カードを発行するにあたっての審査基準はどのクレジットカード会社も公開はしていません。法人カードの場合、主に会社の実績や経営者の信用情報を基にして審査されると考えられます。本記事では審査項目や必要書類、審査通過のために工夫できるポイントなどを解説します。

法人カードの利用限度額はいくら必要?限度額の決まり方や引き上げできるかも解説

法人カードの利用限度額はいくら必要?限度額の決まり方や引き上げできるかも解説

プライベートのクレジットカードに利用限度額があるように、法人のクレジットカードにも限度額が設定されています。会社が成長すればその分経費の金額も増えていきます。大事なときに「限度額に達していてカードが使えなかった」とならないように、経費の支払いに利用する法人カードの限度額はいくら必要か、普段から何に気を付ければ限度額を引き上げられるのかを確認しておきましょう。