スマホ決済の導入。種類・メリット・契約の流れなどを解説

2020年の個人におけるスマートフォン(以下、スマホ)の保有率は69.3%となっており、国民の約7割がスマホを持つ時代になりました(※1)。スマホは今や生活に欠かすことのできない情報端末として普及しています。キャッシュレス決済においても、スマホはその存在感を増しています。「クレジットカードを登録し、タッチして決済する」、「QRコードを表示したり、読み取って決済する」など、さまざまな方法が選べるスマホ決済について解説します。

(※1)出典:総務省 「令和3年版 情報通信白書」

※QRコードは(株)デンソーウェーブの登録商標です

スマホ決済とは

スマホを決済端末としたキャッシュレス決済のことで、商品やサービスを購入した際に、現金ではなくスマホを利用して支払処理を行います。

スマホ決済は大きく分けて「タッチ決済(非接触IC決済)」「QRコード決済」の2つの方法があり、どちらの場合も利用したいアプリを前もってスマホにダウンロードしておく必要があります。

スマホ決済の成り立ち

日本ではNTTドコモが、2004年にFeliCaという技術を用いたおサイフケータイを発売。そこから携帯電話メーカーとキャリア各社が、FeliCaを用いた携帯電話端末を市場に投入しました。

その後、携帯電話が通話以外の機能を拡充しスマートフォンと呼ばれるようになり、2016年にAppleのiOS機種で利用できるApple Pay、Android機種で利用できるAndroid Pay(現在はGoogle Pay)が日本でスタートしたことが、本格的な普及のきっかけとなりました。

スマホ決済の種類としくみ

ひとえにスマホ決済といってもその種類はさまざまです。実際にどのようなものがスマホ決済と呼ばれるのか、見ていきましょう。

タッチ決済(非接触IC決済)

「タッチ決済(非接触IC決済)」では、スマホに搭載されたFeliCa、Bluetoothといった通信技術により決済するしくみです。

Apple Pay、Google Pay(おサイフケータイも含む)といった決済サービスに交通系電子マネー・ICカードやクレジットカードを紐づけて、お客様がスマホを専用端末にかざすことにより決済を行います。

専用アプリでは、電子マネー・クレジットカード以外にポイントカードなども一元管理することができるため便利です。

例:各種クレジットカード、モバイルSuica・PASMO、iD、QUICPay、nanaco、Pontaなど

※Apple Pay、Google Payで対応している決済サービス・ポイントサービスは異なります。

QRコード・バーコード決済

「QRコード・バーコード決済」は、お客様がアプリでQRコードを表示したり、店舗の紙などに印字されたコードを読み取ることで決済が完了します。

楽天ペイ、PayPay、メルペイ、d払い、au PAY、また株式会社ゆうちょ銀行が提供するゆうちょPay(ゆうちょ口座から即時引き落とし)というものもあります。個人間送金機能、割り勘機能などが付帯しているものもあり、若年層を中心に急速に広がっています。

お客様が専用アプリでコードを提示し、店舗側が読み取って決済する方法、店舗側がタブレットで決済金額入力後にコードを表示し、お客様に読み取ってもらい決済する方法、そしてお客様が店舗にある印字済みのコードを読み取り、お客様自身で金額を入力して決済する方法の3種類があります。

スマホ決済の支払いタイミング

支払いタイミングとして、前払い(プリペイド)、即時払い(リアルタイムペイ)、後払い(ポストペイ)の3パターンに分けられます。

(1)前払い(プリペイド)

事前にスマホ決済アプリにチャージされた残高を使って支払います。決済しようとしたら残高が足りないといった事態を避けるために、またチャージが面倒な人向けに、クレジットカードを紐づけ、オートチャージができる機能もあります。

(2)即時払い(リアルタイムペイ)

決済のタイミングで、銀行口座から即時引き落としが行われます。ゆうちょPayのように銀行が提供しているQRコード決済や、紐づけたデビットカードで決済します。

口座残高が足りない場合は決済ができませんので、お客様は残高をチェックしておく必要があります。

(3)後払い(ポストペイ)

あらかじめ登録した銀行口座から締日ごとに一括で支払う方法や、登録しているクレジットカードで決済する方法があります(クレジットカードを利用した場合と同様に後日精算)。

携帯料金との合算払いのキャリア決済や、コンビニ・ATMで精算が可能なサービスもあります。

スマホ決済のメリット

常に携帯しているスマホで決済ができますので、財布を持つ必要がなくなります。Apple Pay、Google Payともにセキュリティ面での安心感や、アプリでの一元管理の利便性もあり、今後もますますスマホ決済の利用は広がっていくと思われます。

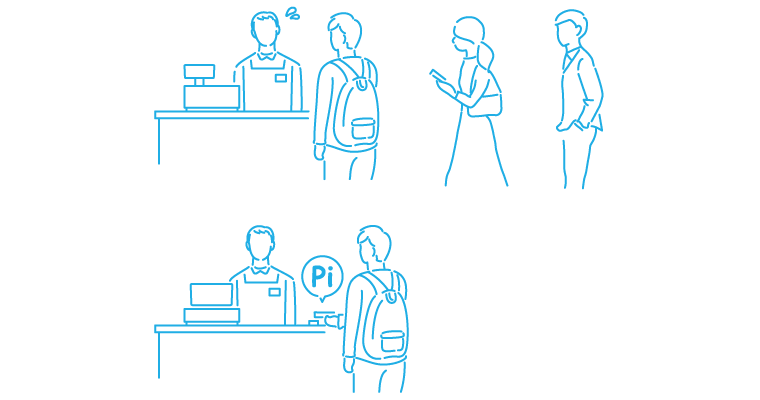

レジでの会計の効率化

スマホ決済であれば、レジでかざしてもらうだけ、QRコードを読み取るだけで決済が完了するため、混雑時でもスムーズに会計が行えます。

人件費や時間的コストの削減

現金の取扱量が減るため、お釣りの準備時間やレジ締めなどの会計処理時間の短縮や、現金管理時間の削減が期待できます。

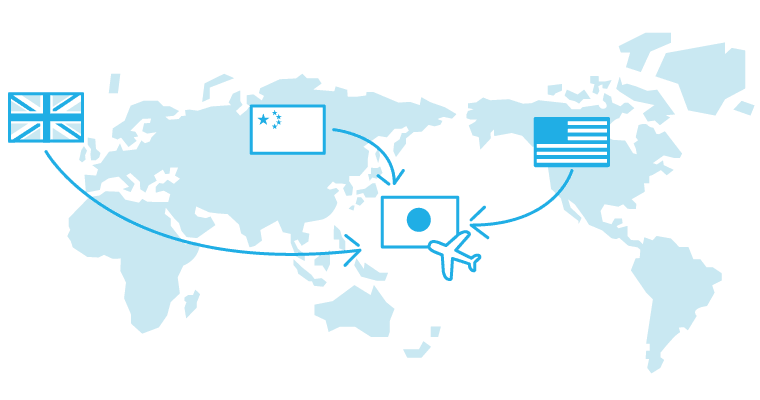

インバウンド需要が取り込める

キャッシュレス決済全体に言えることですが、インバウンドを含めた購買の機会損失を減らすことができます。

特にキャッシュレス先進国といわれる中国では、Alipay、WeChat Payといったスマホ決済が日常のあらゆる場面で当たり前になっています。

観光立国を目指す日本においては、スマホ決済は今後も欠かせない決済方法の一つです。

スマホ決済の導入方法

これまで説明してきた通り、スマホ決済の方法は多岐にわたります。複数のスマホ決済を取り扱っている決済代行事業者であれば、一度に導入することが可能ですので、個々に相談するよりも、決済代行事業者へまとめて問い合わせするのがよいでしょう。

導入までの流れ

スマホ決済を店舗に導入する際の一般的な流れをご紹介します。

申込み(必要書類の送付)→加盟店審査→申込書類の送付→端末・キットの配送

早ければ数日で契約が締結でき、端末やキットが届くケースもありますが、審査に時間がかかる場合もありますので、事前の確認は必要でしょう。

既に非接触IC技術でかざすだけで決済ができる端末を導入している店舗であれば、契約先に直接連絡するとスムーズに導入が行えます。

スマホ決済以外の代表的なキャッシュレス決済

クレジットカード

日本で最もメジャーなキャッシュレス決済の手段であり、国民の約86%がクレジットカードを保有しているといわれています(※2)。最大の特徴は、事前審査が必要でその信用によって後払い、分割払いができることです。

(※2)出典:株式会社ジェーシービー「2022年度版クレジットカードに関する総合調査」

デビットカード

「デビットカード」は、支払いと同時に銀行口座から引き落としが行われるしくみのカードです。現金に近い使い方ができるのがデビットカードの特徴で、海外では一般的な決済方法となっています。

プリペイドカード

「プリペイドカード」は、事前にチャージした電子マネーで商品・サービスを購入することができる決済方法です。

クレジットカード同様のVisa、Mastercard®、JCBなどの国際ブランドが付いたブランドプリペイドカード ※や、Google Pay、Amazonギフト券、ニンテンドープリペイドカード、iTunesカードなど、各種のサービス専用のプリペイドカードがあります。

チャージした分しか利用できないので、気軽に持ち運びができ、使いすぎを防ぐことも可能です。

※ガソリンスタンドやホテルなど、事前に金額が決まらない加盟店では、国際ブランドのプリペイドカードは利用できない場合もあります。

電子マネー

電子マネー決済は、非接触ICの技術を使い、カードまたはスマホをかざして決済するキャッシュレス決済です。あらかじめ使いたい金額をチャージするプリペイド型と、紐づいた銀行口座から即時に引き落とすデビット型、クレジットカードに紐づいた後払いをするポストペイ型の3種類があります。

プリペイド型は、Suica、PASMOなどの交通系と、nanaco、WAONなどの流通系が代表的で、チャージ残高の範囲内で商品・サービスを購入することができます。

プリペイド型、デビット型、ポストペイ型のすべての支払いタイミングを網羅している決済サービスに、iD、QUICPayがあり、国際ブランドのカードに紐づいた決済が可能です。クレジットカードに紐づいた後払い決済、同デビットカードに紐づいた即時払決済、同プリペイドカードに紐づいた前払決済を行うことができます。カードだけでなく、スマホに内蔵された形も普及しています。

現在では多くの店舗で電子マネー決済端末の導入が進んでおり、バスや電車の運賃の支払いだけでなく、さまざまな商品・サービスも購入できるようになりました。

最後に

主にスマホ決済という決済方法をご案内してきましたが、「いくつもの決済方法をひとつの端末で処理できるサービスもある」ことをご存知でしょうか。

例えば、クレジットカード用、スマホ用など、一つひとつの端末がバラバラだと、レジ周りのスペースも足りませんし、スタッフが覚えるのも大変です。コンパクトな端末1台のみで、多くの決済サービスに対応できれば、スタッフの学習の負担、煩雑な業務の負担が軽減できますし、お客様を待たせたり、混乱させることもありません。

スマホ決済のようなキャッシュレス決済は、無駄な時間を削減し、お客様対応やサービス向上の時間を増やすことで、お客様にとって便利なお店にするために存在しています。

ぜひ、前向きに検討してみてください。

Airペイでスマホ決済を導入する場合の手順

Airペイに申込むだけで、スマホ決済の導入が可能です。

-

1.お申込み

通常10分〜20分

-

2.審査

申込み後 通常3日程度※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

-

3.配送

審査後 通常2日〜4日

-

4.初期設定

通常10分〜20分

-

5.ご利用開始

配送後 通常1週間程度

-

1.お申込み

店舗情報、口座情報、法人の場合は法人情報の入力をします。

審査書類のアップロードが必要となりますので、書類を事前にご準備ください。Airペイ ポイントはAirペイ 申込後にご案内します。

![申込み画面]()

-

2.審査

審査は通常3日程度※ で完了です。審査結果は登録いただいたAirIDのメールアドレスに送信されるほか、管理画面でもご確認できます。

※現在、多数の申込みをいただいており、審査に時間を要しております。あらかじめご了承ください。

![管理画面]()

-

3.配送

審査が完了すると、ご登録いただいた店舗へカードリーダー、操作マニュアル、加盟店ステッカーをお届けします。

※Airペイ 対応プリンターは、審査完了後にAirペイ 管理画面からご購入いただけます。

![配送]()

-

5.ご利用開始

ご利用開始のお知らせメールが届きましたら、実際の決済機能をご利用いただけるようになります。

※カードリーダー到着後、1週間程度でメールが届きます。

![お知らせメール]()

関連お役立ち情報

交通系電子マネー・交通系IC決済の導入。種類・メリット・契約の流れなどを解説

今や電車・バスといった公共交通機関を使う際、ほとんどの方が利用している「交通系電子マネー・交通系IC決済(以下、交通系電子マネー・IC決済)」。

乗車券や定期券代わりに利用することができ、かざすだけで決済できる利便性からスーパーやコンビニエンスストアでもよく利用されています。交通系電子マネーの1日の利用件数は、2022年6月に初めて1,000万件を突破する(※1)など、私たちの日常生活に浸透していることがわかります。この記事では主に、公共交通機関だけでなく全国各地の多種多様な店舗で利用されている、交通系電子マネー・ICカードについて解説します。

電子マネー決済の導入。種類・メリット・契約の流れなどを解説

「電子マネー」は、現金をチャージしておくタイプ(プリペイド型)や、クレジットカードなどの国際ブランドカードに紐づけて利用するタイプ(ポストペイ型)などがあります。一般的には「電子マネー」はプリペイド型を指すことが多く、少額の現金を電子データに変え、「利用する前にチャージ」をして持ち歩けるしくみとして浸透しています。電車・バスといった公共交通機関を使う際に、多くの方が乗車券や定期券代わりに所有している「交通系ICカード」は、電子マネーの中でも代表的な存在です。利用者は年々上昇しており、保有世帯の割合は2010年が36.5%であったのに対し、10年後の2020年は69.2%と2倍近くの数字になっています(※1)。ここでは、ますます利便性が高まっている電子マネー決済について説明します。

キャッシュレス決済の導入。種類・メリット・契約の流れなどを解説

「これから起業してお店をオープンしたい」「お客様からカード決済の要望があった」「インバウンド需要を逃したくない」など、よりよいお店づくりを考える事業主・オーナーにとって避けて通れないのが「キャッシュレス決済」ではないでしょうか。「もちろん聞いたことはあるが、種類や詳しい導入方法がわからない」という方がいるのも事実。政府も後押しするキャッシュレス決済について、その種類やメリットなどを詳しくご説明します。