年末調整とは?流れやどんな人が対象になるかをわかりやすく解説

「お店でアルバイトを雇うと年末調整が必要になる?」「年末調整のやり方がわからない」など、年末調整に関する悩みをお持ちの店舗経営者の方も多いかもしれません。そんな方々に向けて、年末調整のスケジュールや必要書類、具体的な進め方などを解説します。

この記事の目次

年末調整とは?

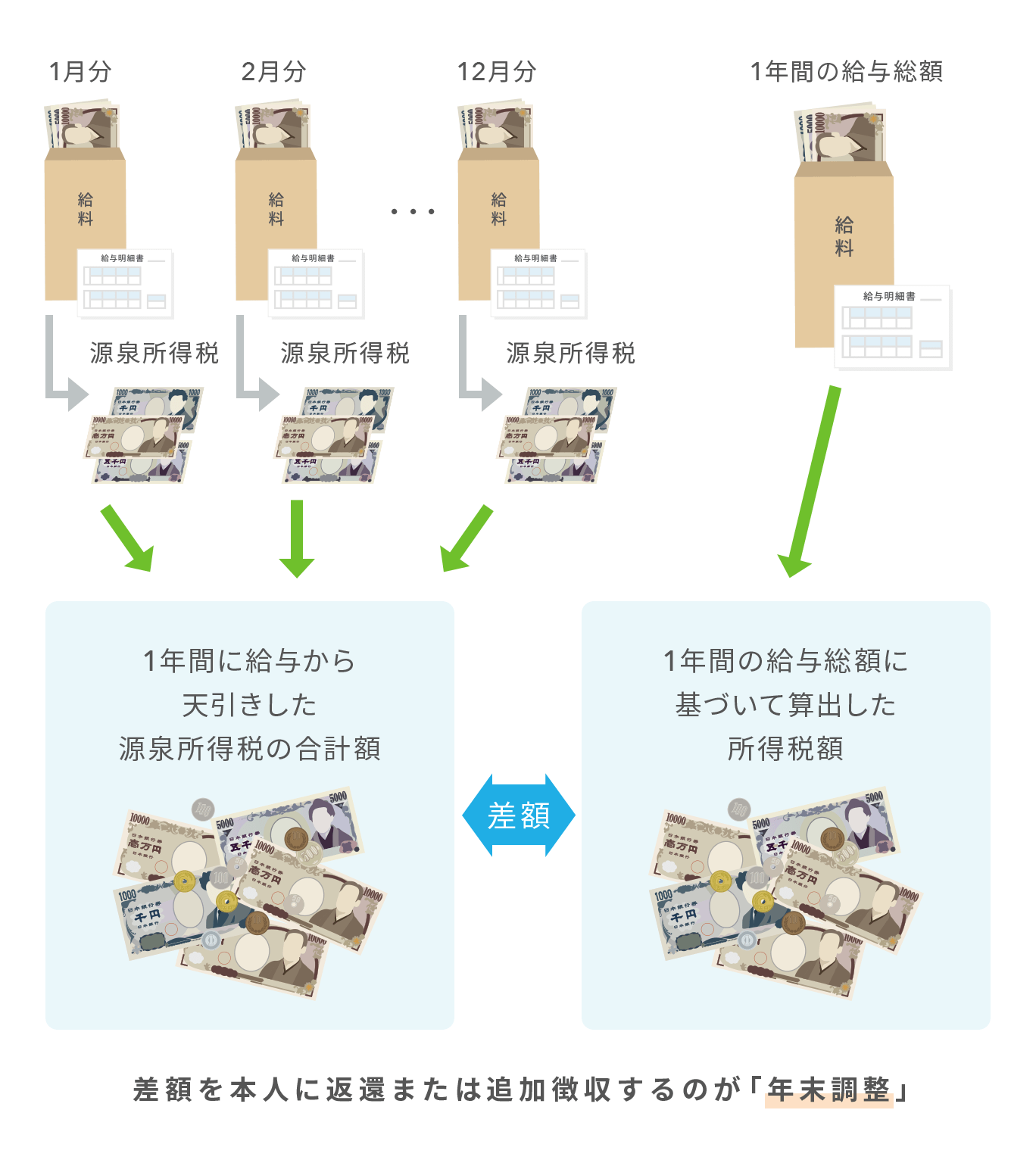

年末調整とは、その年最後の給与を従業員に支払う際、「1月1日~12月31日までの1年間に給与から天引きした源泉所得税の合計額」と「1年間の給与総額に基づいて算出した所得税額」を比較して、その過不足額を調整する手続きのことをいいます。

年末調整の目的

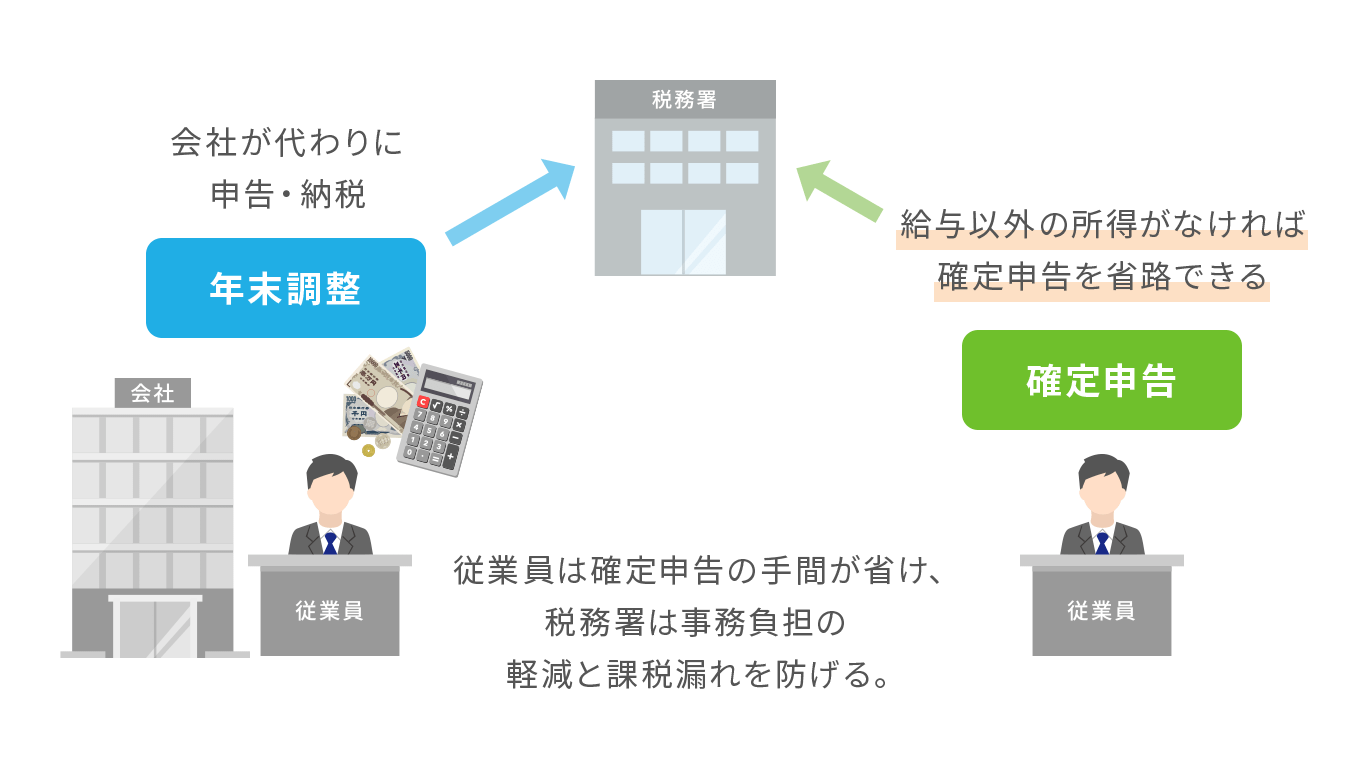

日本の所得税は原則として、本人が確定申告をして所得税を納付する申告納税方式を採用しています。とはいえ、全国に5,967万人いる(※)給与所得者の全員が確定申告を行うと、税務署の業務がパンクしてしまいます。そこで、国の事務負担の軽減と課税漏れを防ぐ目的から、給与の支払者である企業が給与支払い時に所得税を天引きして、本人に代わり納付する源泉徴収制度がつくられました。

※2022年12月31日時点

国税庁「民間給与実態統計調査」より(https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan/top.htm)

しかしながら、毎月の給与から天引きする源泉所得税は、あくまでも概算金額であり、確定申告に際して行うような所得控除や税額控除などが反映されていません。そこで、年内最後の給与の支払い時に、これらを反映させた所得税額を本人に代わって算出することで、申告が完了したものとみなして確定申告を省略することができるようになりました。

確定申告との違い

「年末調整」と混同されがちな言葉に「確定申告」があります。それぞれの違いについて確認しておきましょう。

まず、確定申告の対象となる所得は、あらゆる所得が対象であることに対して、年末調整の場合は給与所得に限定されています。

また、確定申告は所得を得た本人が自分で所得税を算出し、期限内に納税をすることとなっています。一方、年末調整は給与を支払っている雇用主が本人に代わって算出した所得税を給与から天引きして国に納付します。

確定申告は、翌年2月16日~3月15日までの1カ月間に一斉に行われますが、年末調整は雇用する側が年内最後の給与を支払うタイミングで行います。

確定申告の際にはあらゆる所得控除や税額控除を受けることができますが、年末調整の際には、算出方法が複雑になる「医療費控除」「寄付金控除」「雑損控除」「住宅ローン控除(初年度のみ)」を受けることができません。これらの控除を受けたい場合には、年末調整をした人であっても確定申告が必要となります。

| 確定申告 |

年末調整

|

|

|---|---|---|

|

申告対象者

|

国内で所得を得たすべての人

|

国内で給与をもらっている人

|

|

計算対象となる所得

|

あらゆる所得

|

給与所得のみ

|

|

算出者

|

本人

|

会社 |

|

納税者

|

本人

|

会社 |

|

申告期限

|

翌年2月16日~3月15日

|

年内最後の給与を支払う時

|

|

受けられる所得控除

|

すべての所得控除

|

下記の所得控除は受けられない

|

|

受けられる税額控除

|

すべての税額控除

|

住宅ローン控除(2年目以降)

※初年度は確定申告のみ

|

|

その他

|

特になし

|

年末調整の対象となった

給与所得以外の所得がない

又は20万円未満の場合は

確定申告は不要

|

個人事業主で年末調整が必要な人は?

個人事業主にとっての「年末調整」は、「年末調整を行う立場」と「年末調整を受ける立場」の2つにわけられます。

店舗などで従業員を雇っている場合

個人事業主として従業員を雇用している場合には、それぞれの従業員に対して年末調整を行う必要があります。年末調整は原則として、年末時点で所属している従業員が対象となります。一時的にパートやアルバイトを雇った場合や、年の中途で従業員が退職して年末時点で在籍している従業員がいない場合には、年末調整を行う必要はありません。

副業をしている場合

個人事業主は、自分に給与を支払うことができないので、自分で自分自身の年末調整を行うことはできません。ですが、個人事業主とは別に、他の会社で働いて給与をもらっている場合には、その会社の従業員の立場として年末調整を受けることができます。

年末調整を受けたとしても個人事業主としての事業所得があるため、確定申告をする必要はあります。ただし、個人事業主としての所得が20万円未満の場合は確定申告は不要です。

年末調整の対象となる人・ならない人

それでは、従業員を雇用している場合に誰に対して年末調整を行うのかを具体的にみていきましょう。

年末調整を行うためには、その前提条件として従業員から「給与所得者の扶養控除等(異動)申告書(通称「マル扶」)」の提出を受けている必要があります。

「給与所得者の扶養控除等(異動)申告書」は、原則としてその年の最初に給与を支払う前までに従業員に書いてもらい、雇用する側で受け取る必要があります。この申告書の提出を受けることにより、その従業員の住所、氏名、生年月日やマイナンバー、家族の情報、障がいの有無などを確認すると同時に、年末調整を受ける意思確認にもなります。

出典:国税庁ホームページ

( https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r5bun_01.pdf )

年末調整の対象となる人

年末調整の対象となる人は、下記のいずれかに該当する人です。

|

年末調整の対象となる人 次のいずれかに該当する人(年収が2,000万円超の人や災害減免特例を受けている人を除く)

|

基本的には年末時点で在籍している人が年末調整の対象となりますので、パートやアルバイトなど、どのような雇用形態であっても年末調整の対象となります。また、外国籍の方であっても住所や居所が日本にある限りは、同じように年末調整を行うことになります。

年末調整の対象とならない人

年末調整の対象とならない人は、下記のいずれかに該当する人です。

|

年末調整の対象とならない人 次のいずれかに該当する人

|

年末調整の例外規定として一般的な会社員を想定して作られているので、高額な年収がある人や2カ所以上から給与をもらっている人、日本に住んでいない人や日雇いのような継続的な雇用関係でないような人は、本来の手続きである確定申告をして税金の申告をすることになっています。

特殊な場合を除けば、年末時点で雇用している従業員がいれば、年末調整が必要だということを覚えておいてください。

年末調整の進め方

ここでは年末調整の具体的な進め方について解説していきます。年末調整を行うためには、従業員による資料の準備が必要となります。早めに従業員に必要資料などを伝えておかねばなりません。

スケジュール

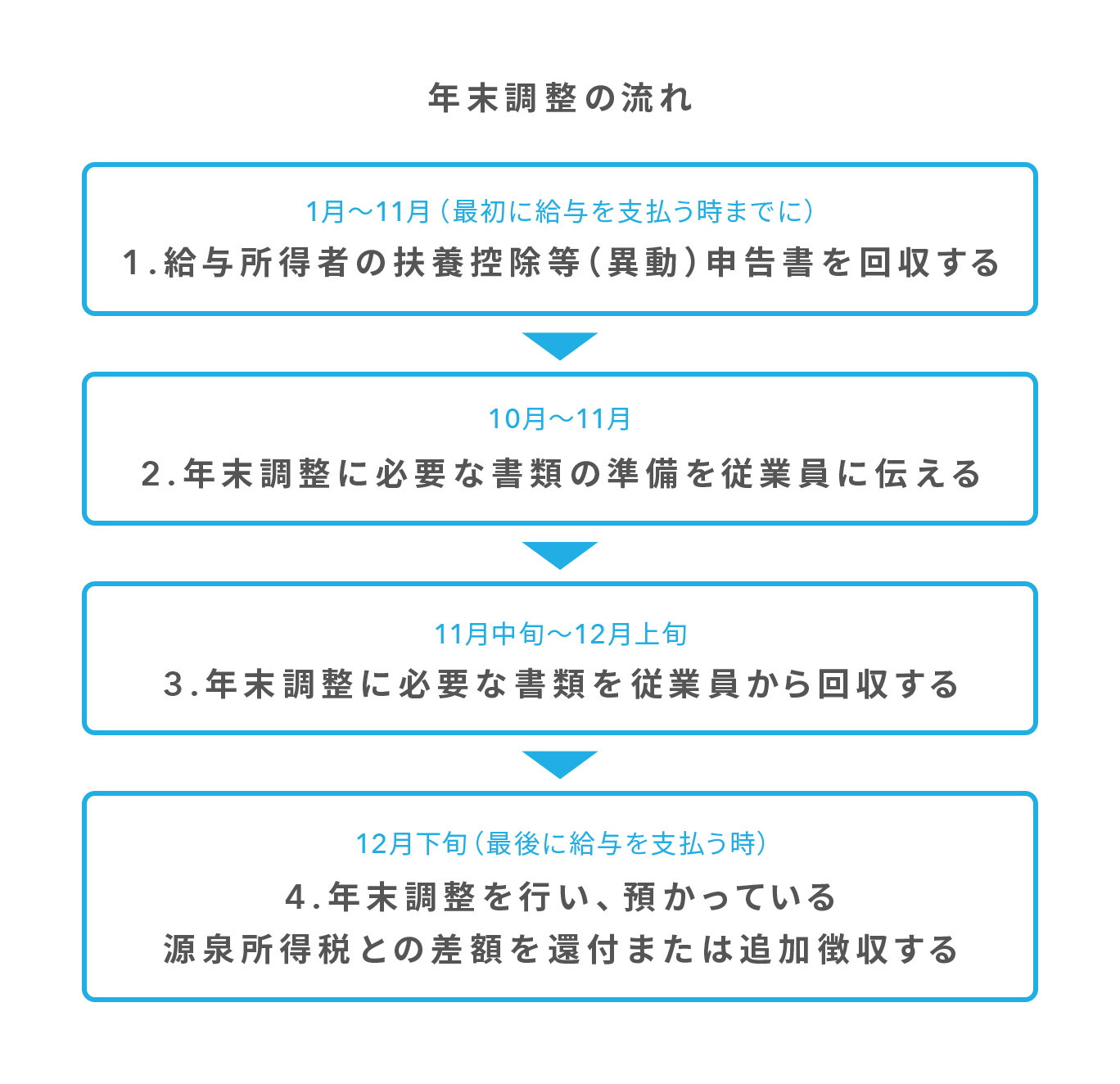

年末調整のおおまかな流れは下記のとおりです。

1.給与所得者の扶養控除等(異動)申告書を回収する

最初に「給与所得者の扶養控除等(異動)申告書(通称「マル扶」)を従業員に書いてもらいます。原則として、最初に給与を支払う時までに提出してもらう必要があります。毎月の給与に対して天引きする源泉所得税の金額は、従業員の扶養の数や障がいなどの状況によって変わるので、そのためにも従業員本人に確認してもらう必要があるわけです。

2.年末調整に必要な書類の準備を従業員に伝える

年末調整を行うために必要な情報のうち、毎月の給与額や天引きしている社会保険料、源泉所得税額などは雇用する側でわかります。しかし、生命保険料や住宅ローン控除額など、従業員に教えてもらわないとわからない情報もあります。

毎年10月に入ると、生命保険会社や銀行から年末調整に必要な控除証明書や残高証明書などの必要書類が従業員の自宅に送られます。あらかじめいつまでに書類が必要かを従業員に伝えておくと、年末調整の期限間近になって書類が集まらないといった状況を防ぐことができます。

3.年末調整に必要な書類を従業員から回収する

年末調整は従業員の状況によって必要な書類や記載内容が変わるほか、金額の算出もある程度の知識が必要となるので、小規模な事業者は税理士事務所や社労士事務所に依頼して算出してもらうのが一般的です。その場合、従業員から必要書類の回収を年末調整の期限の1週間から10日前までに完了しておくことが目安となります。従業員には回収期限を設け、「期限までに必要書類が用意できない場合は自分で確定申告してください」など注意喚起をしながら書類回収を促してください。

4.年末調整を行い、預かっている源泉所得税との差額を還付または追加徴収する

年末調整を行って従業員一人ひとりについて年調年税額(年末調整の結果、1年間に納めるべき所得税額)を算出し、1年間に給与から天引きした源泉所得税の合計額と比較して、差額を本人に還付または不足分を徴収します。

過不足の調整方法は下記のようなものがあります。

- 12月の給与から天引きする源泉所得税額を直接調整する方法

- 12月または翌1月の給与に過不足額を加算・減算して調整する方法

- 給与支払とは別に還付または徴収する方法

雇用する側でいずれかの方法を選択して過不足を調整することとなっています。

従業員全員の年末調整を行い、一人ひとりの過不足を調整した後、従業員から預かっている源泉所得税の残りを国に納付し、年末調整の一連の手続きは完了となります。

必要な書類(申告書)

年末調整を行うにあたり、必要な申告書、対応する所得控除・税額控除、控除を受けるために必要な書類をまとめました。

|

年末調整に必要な申告書

|

対応する所得控除、税額控除

|

控除を受けるために必要な書類

|

|---|---|---|

|

給与所得者の扶養控除等(異動)申告書

|

|

【扶養控除】

扶養の状況が分かるもの

【障害者控除】

障害者手帳の写しなど

【勤労学生控除】

学生証の写しなど

|

|

給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

|

|

【配偶者控除】

配偶者の所得が確認できるもの

(源泉徴収票など)

|

|

給与所得者の保険料控除申告書

|

|

それぞれの保険料や掛金についての控除証明書

|

|

給与所得者の住宅借入金等特別控除申告書

|

|

住宅借入金の残高証明書

|

給与所得者の扶養控除等(異動)申告書は、年末調整を受けるための要件となっているので全員提出する必要があります。しかし、それ以外の申告書はそれぞれに対応している所得控除・税額控除を受けたい人のみが添付書類と一緒に提出してもらうことになります。従業員の方の状況を確認して必要な申告書と必要書類を伝えるようにしてください。

年末調整を行わなかった場合の罰則や、遅れたときの対処

従業員を雇用し、給与を支払う際には源泉所得税を天引きして国に納付をする義務があります。これを源泉徴収義務といい、従業員を雇用している会社や個人事業主はすべて源泉徴収義務者となります。源泉徴収義務者は、年末調整の対象となる者に年内最後の給与を支払う際、年末調整を行う義務も負っています(所得税法190条)。

源泉徴収すべき従業員がいるにもかかわらず源泉徴収をしない、または年末調整すべき従業員がいるのに年末調整を行わない場合には、所得税法違反として源泉徴収義務者に対して1年以下の懲役または50万円の罰金が科されます(所得税法242条)。

また、所得税の納税を逃れるために意図的に源泉徴収を行わなかったり納付をしなかったりした場合には、10年以下の懲役もしくは200万円以下の罰金となる可能性があります(所得税法240条)。

どちらも従業員に対してではなく、雇用する側に対して罰則がありますので、従業員を雇用する際には源泉徴収や年末調整を必ず行いましょう。

もし、うっかり年末調整を忘れてしまった場合や算出方法を間違ってしまった場合には、翌年1月31日までは年末調整のやり直しが認められています。本人には手間となってしまいますが、確定申告をすることによって従業員が不利益を被ることは避けることができます。ですがやはり間違いがないように、適切な処理を行えるよう事前に基礎知識を身に付けておきましょう。

まとめ

- 年末調整は、確定申告の手間を省き、税務署の事務負担を減らすためのもの

- 年末時点で雇用している従業員がいる場合には基本的に年末調整が必要となる

- 従業員に年末調整に必要な書類を用意してもらう必要があるので早めに周知・伝達をする

個人事業主であっても従業員を雇用した時点で源泉徴収義務が発生し、年末調整が必要となります。年末調整を怠ると従業員に迷惑がかかるだけでなく、雇用する側も処罰の対象となります。従業員をしっかりと雇用し、事業を成長させていくためにも、源泉徴収や年末調整に関する正しい知識を身に付けて経営に活かすようにしてください。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。