「電子インボイス」いつまでに何をすればいい?タスクとスケジュールを具体的に解説

インボイス制度が2023年10月から始まりますが、2024年1月以降は電子帳簿保存法の改正により、一定の条件を満たす事業者以外は、電子データを印刷して紙で保管することが認められなくなります。そしてインボイス制度や電子帳簿保存法に関係して「電子インボイス」という用語も出てくるようになりました。インボイス制度、電子帳簿保存法と電子インボイスの関係を理解した上で、あなたのビジネスでは、どのように対応すれば良いのかを具体的に解説します。

この記事の目次

電子インボイスとは、電子データで受け渡しするインボイス(請求書)のこと

電子インボイス(Electronic Invoicing)とは、インボイス制度(適格請求書等保存方式)が施行された際に、必要事項が記載された適格請求書(インボイス)を、紙の状態ではなく電子データにしたものをいいます。電子インボイスとインボイス制度、電子帳簿保存法はそれぞれに密接に関係していて、電子インボイスを理解するには、二つの制度を知っておく必要があります。

インボイス制度では請求書様式が変わり、新たに記載する内容が増える

インボイス制度の正式名称は「適格請求書等保存方式」です。現在の制度は「区分記載請求書」という名称ですが、インボイス制度が施行されると、いま現在、区分記載請求書で記載が求められている事項に加えて、「適格請求書発行事業者番号」、「適用税率」そして「税率ごとに区分した消費税額等」を追加することが求められます。

消費税を国に納めていない事業者である免税事業者は、適格請求書発行事業者番号を税務署から発行してもらえないため、適格請求書(インボイス)を発行できない事業者になります。この場合、免税事業者からサービスを受ける、または何かを購入した事業者は「仕入税額控除」が受けられず、消費税を従来よりも多く納めなければいけなくなる可能性があります。インボイス制度の導入後は、そのようなケースを避けるために、企業は免税事業者からサービスを受けたり、何かを購入するなどの取引を減らすかもしれません。それを避けるためには、免税事業者から「適格請求書発行事業者」になっておく必要があります。

なお、インボイス制度が始まる2023年(令和5年)10月1日から「適格請求書発行事業者」になるための登録番号を税務署から発行してもらいたい場合、2023年(令和5年)3月31日までに「適格請求書発行事業者の登録申請書」を、納税地を所轄する税務署に提出する必要があります。

ただし、2023年(令和5年)の税制改正により、期日を過ぎた2023年4月1日以降の登録申請についても、3月31日までに申請することが困難であった理由の記載は不要になり、さらに2023年9月末までの申請についてはインボイス制度開始の10月1日に適格請求書発行事業者として登録されます。

参考:適格請求書発行事業者の登録申請書(国税庁)

電子帳簿保存法は、紙の資料をデータで保管して良いという法律

本来、会計に関係する書類は全て紙での保存が求められていましたが、要件を満たす場合に限ってデータの状態で保存することを認めていました。この制度を「電子帳簿保存法」と言います。

電子帳簿保存法は1998年(平成10年)にできた法律ですが、データ保存の要件が厳しかったためあまり普及しませんでした。2005年(平成17年)の改正で要件が緩和されたことにより、徐々に普及が進みました。

そして、2022年(令和4年)1月の改正で、やっと事業者にとって採用しやすい制度になりました。そして、この改正により2024年(令和6年)1月以降は、電子取引で発生したデータは全て電子データとして保存することが義務となりました。

【参考】電子データとして保存が求められるものの例

- 電子メールに添付された請求書や領収書などのデータ

- ホームページからダウンロードした請求書や領収書などのデータ

- クラウドにより受領した請求書や領収書などのデータ

- クレジットカードや交通系ICカード、スマホアプリの決済履歴をウェブから取得したデータ

- 請求書等を交換できるEDIシステムを利用して受領したデータ

- ペーパーレス化されたFAX機能を持つ複合機で受領したデータ

- 請求書や領収書などをDVDやUSBなどメディアを介して受領したデータ

なお、2023年(令和5年)の税制改正により、以下の条件を満たす事業者は、電子取引での電子データ保存の義務が猶予されることになりました。本文中に記載されている「電子取引の記録」についての電子データでの保存の義務化は、以下の猶予措置が含まれる内容となります。

<2023年(令和5年)の税制改正による猶予措置を受ける条件とは>

- 保存要件に従って保存をすることができなかったことについて相当の理由がある保存義務者

- 所轄税務署長が保存要件に従って保存をすることができなかったことについて相当の理由があると認めた

- 税務署から求められた際、ダウンロードの求めに応じることができる

- 税務署から求められた際、整然とした形式、明瞭な状態で出力書面の提示又は提出の求めに応じることができる

「改正」電子帳簿保存法への完全移行は2024年1月から。それまでは移行期間

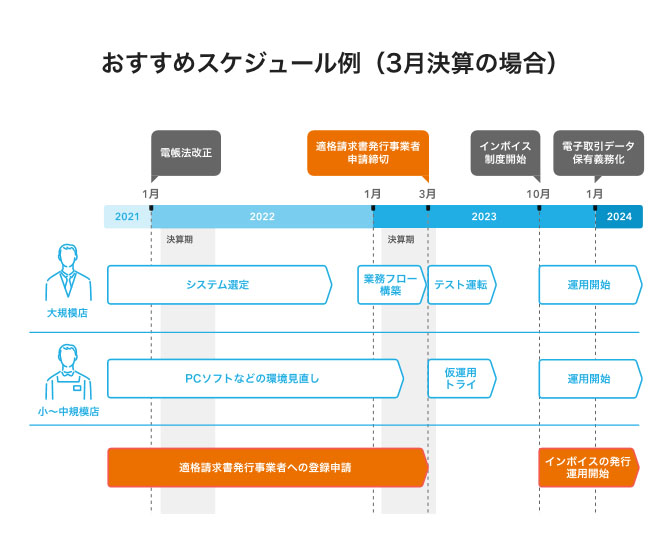

電子取引のデータ保存が義務化されるのは、2024年(令和6年)1月1日以降です。つまり、それまではインボイス制度への対応を含めて、受発注や経理業務をどのような流れにするのかを検討する期間とも言えます。

店舗数が多い大規模店などによっては、大幅なシステムや業務フローの変更になる場合があるため、なるべく早く検討を始める必要があります。2023年の1月から3月ごろには、システム選定を終えて業務フローの構築ができていたら安心です。

そうではない1~数店舗の店舗でも、PCソフトやファイル保存方法などの見直しを行い、2023年の10月より前に、新しい環境で練習をしておきましょう。

インボイス制度が始まる2023年(令和5年)10月1日から適格請求書発行事業者の登録を受けたい場合、適格請求書発行事業者の登録申請は2023年(令和5年)3月31日までが期日となっていましたが、2023年(令和5年)の税制改正により、4月以降2023年9月末までの申請についても、2023年10月1日に適格請求書発行事業者として登録されることになりました。

電子インボイスは法律で定められた方法で保存・管理を行う必要がある

適格請求書(インボイス)を電子データにしたものを「電子インボイス」と言います。また消費税法では、第57条の4第5項で適格請求書(インボイス)や適格簡易請求書(簡易インボイス)を電子データにより交付することを認めています。では、具体的にどのように「電子データ化」し「保存」すれば良いのでしょうか。

税金関連書類のデータ保存について詳しく定めた法律

電子帳簿保存法では、貸借対照表や損益決算書などの「決算関連書類」や、仕訳帳、総勘定元帳、現金出納帳などのことを指す「会計帳簿」、そしてこれらを作るために保管が必要な請求書や領収書、契約書や給与明細など相手に交付する書類の写し(控え)などの「会計書類」について、「電子的な保存方法を特別に認める」ことを定めた法律です。それぞれの書類の受け取り方(紙だった場合・データで受け取った場合など)や作成の仕方により、異なる保存方法が定められています。

データの保存は法律に則って行う必要がある

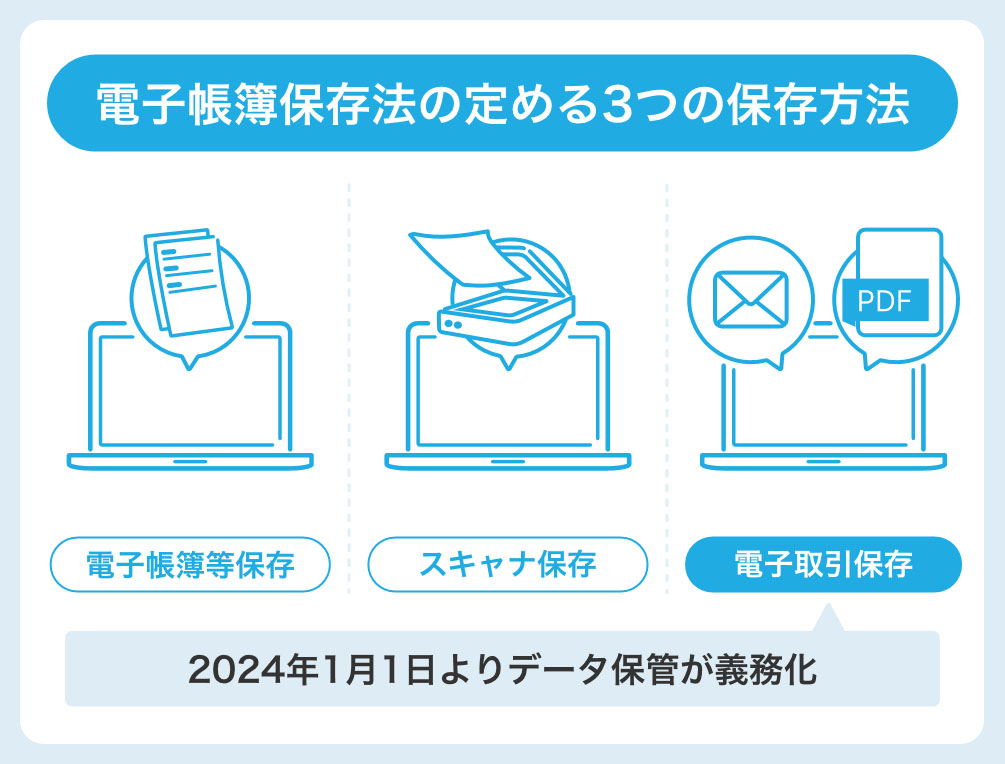

決算関連書類及び会計帳簿、紙で受け取った会計書類、または電子データで受け取った会計書類かによって、電子帳簿保存法で定める保存方法が異なります。

1.「電子帳簿等保存」……決算関連書類及び会計帳簿

電子帳簿保存法では、会計ソフトなどで作成した帳簿や書類についてはデータのまま保存することが認められています。この保存方法のことを、電子帳簿保存法では「電子帳簿等保存」と定義しています。

電子帳簿等保存の対象となる帳簿書類は、以下の通りです。なお、会計ソフトで作成した書類は最長10年間の保存が義務付けられます。会計に関係するソフトを利用して作成した書類の写しについては、保存義務は最長で9年間です。

| 帳簿 |

会計ソフトなどで作成した帳簿 |

|---|---|

| 書類 |

会計ソフトなどで作成した決算関係書類 |

2.「スキャナ保存」……紙で受け取った会計書類

電子帳簿保存法では、紙で受け取った書類をデータにして保存することが認められています。電子帳簿保存法では、この保存方法を「スキャナ保存」と定めています。

スキャナ保存が認められる書類は、紙で受け取った契約書、見積書、注文書、納品書、請求書、領収書などが当てはまります。スキャナ保存では、上記の書類を受領したときにスキャンし、タイムスタンプ局が発行するタイムスタンプを付与するか、改ざん不可能なクラウドサービスにアップロードします。その後、内容を確認した後に原本を破棄することが認められています。

※2023年(令和5年)の税制改正では、これらの書類をスキャナで読み取って保存する際の解像度、階調、大きさなどの画像スペックに関する規定(解像度200dpi以上で読み取れること、赤・緑・青の各色256階調以上で読み取れること)、スキャナ保存をした人の情報を保存する規定などが廃止されました。また、書類の関連性(例えば、契約書と見積書の連番管理に関連性を持たせる等)を満たすべき書類が契約書や領収書などの重要書類に限定されるようになりました。

3.「電子取引保存」……電子データで受け取った会計書類

電子帳簿保存法では、電子的に受信・送信した取引情報をデータとして保存することを認めています。この保存方法を電子帳簿保存法では、「電子取引保存」と定めています。

電子取引保存が認められる具体例には、メールで受け取った領収書、ホームページからダウンロードした請求書や領収書などの会計書類が該当します。

なお、2024年(令和6年)1月1日以降の電子取引については、全て電子取引をデータ保存して保管することが「義務化」されるので注意が必要です。

3つの保存区分のうち「電子データで受け取った会計書類」が電子インボイスと深く関係する

電子インボイスと関係するのは上記3.の電子取引保存が認められる会計書類です。なお、自社で作成した適格請求書(インボイス)については、1.の「決算関連書類及び会計帳簿」が関係しています。1.については、適格請求書(インボイス)を作成したら、請求書を作成したソフト内で書類を破棄せず、変更が加えられない方法で保管することが求められますが、3.の電子取引保存では、単に電子データを保存するだけでは要件を満たしません。詳細の保存方法については、後ほど記載します。

デジタル庁は「日本版Peppol」としてインボイスの標準化を進めている

国は税法で、適格請求書(インボイス)に必要な記載事項を定めています。また、適格請求書(インボイス)の具体的な保存方法は、電子帳簿保存法で定めています。それぞれ要求している具体的な事項について定めがありますが、請求書を発行する会社によって様々な仕様が想定されるため、そのままでは業務効率化は図れません。

そこでデジタル庁は、「Peppol(ペポル)」という請求書の国際的な標準規格をベースに、日本の商慣習を必要最低限反映した日本版のPeppolを策定し、インボイスの標準化を進めることにしました。

世界標準のインボイス形式導入の準備が進んでいる

Peppolは、会社や個人事業主間での受発注、請求書などのやりとりについて、「文章の仕様」「運用方法」「ネットワーク」を詳しく定めた国際的な標準規格です。

似たような仕組みでイメージしやすいのが、電子メールです。メールにファイルを添付して送ると、相手がどの国の人であっても、どのようなメーラーを使っていても、添付したファイルが届きます。Peppolでは、電子メールでファイルを送信するわけではありませんが、例えば、事業者間の受発注や請求書発行システムが異なったとしても、Peppolで認定されたシステム間でのファイル送受信は、電子メールでの送受信に似たような形でスムーズに行われることを目指しています。

事業者がすぐにPeppolに合わせる必要はない

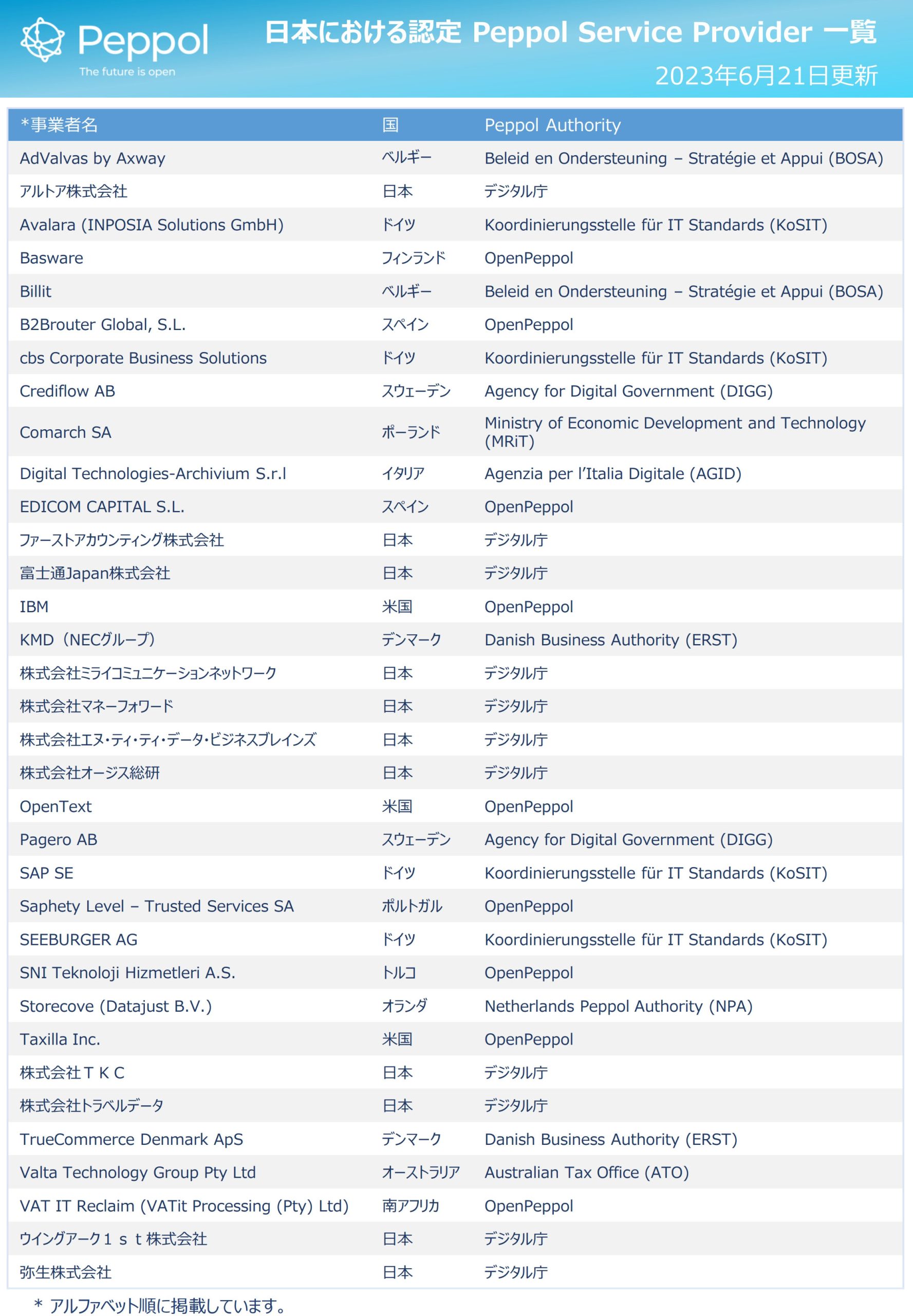

2023年現在でPeppolに準拠しているとして認定を受けているサービスは、下表の通り限られています。

デジタルインボイスの普及を促進するために組織化された「デジタルインボイス推進協議会」に所属する会員数が203社(2023年2月8日時点)ありますので、電子帳簿保存法における電子取引保存が義務化される2024年(令和6年)1月までには、Peppolに準拠したサービスが多数出てくると思われます。

税法や電子帳簿保存法では、Peppolに準拠したサービスの利用は義務化されていませんので、自分が使いやすいサービスを検討し、将来的にPeppolに準拠したサービスを利用するという考え方でも、特に問題はありません。

出典:日本における認定Peppol Service Provider名簿(デジタル庁)

更新日:2023年6月21日/掲載日:2022年8月12日

参考:デジタルインボイス推進協議会 会員一覧(一般社団法人ソフトウェア協会)2023年2月8日時点

電子インボイス化のメリットは、主に管理とセキュリティ面にある

今まで紙で書類を管理していた事業者の方にとって、書類の電子化には抵抗があるかもしれません。しかし、電子インボイス化によって「想定できるメリット」は多くあります。

支払業務、入金管理業務や会計入力に必要なデータが自動化

デジタルインボイスで作成された請求書には、日付や金額、支払期日や取引先の名称などのデータが記載されており、請求書の支払いや入金管理、会計システムへの入力が自動的にできるようになります。

例えばネットバンキングを利用する支払管理では、これまでは請求書が届いたらその都度、期日を確認して遅れないように振込先と金額を入力し、間違いないか確認したうえで支払い……といった手順を踏んでいたと思いますが、デジタルインボイスになるとこれらの手順が省略され、請求書が届いたら記載されたデータがデータベースに保存され、支払期日になったら支払確認をするだけで振込手続きが完了するようになることが想定されます。さらに、この支払情報は会計システムにも自動的に入力されます。

データが改ざんされる可能性が激減する

電子帳簿保存法では、電子取引の保存法として、電子取引の閲覧が可能なデバイスと印刷可能な機器の用意、電子取引の検索が可能な体制の確保、要件を満たす保存体制の確保が必要となります。そのため、紙で書類を管理していた時に比べると、システム上でしっかり管理されるため、ミスやデータの改ざんリスクが減ります。これらの詳細は後ほど記載します。

紙媒体よりも電子データのほうが管理コストは減る

今まで紙で会計書類を保存していたのであれば、書類の場所を確保するためのコストが発生していましたが、会計書類を電子データとして保存できるようになれば、書類の保管場所が減るため、コストを圧縮することができます。

また、支払い手続きや入金管理の都度、紙のファイルを資料の奥から引っ張り出して確認していたのが、電子データとして管理することで、検索してすぐにデータを出すことができるため、管理がとてもスムーズになります。

国際標準規格Peppolにより海外との取引もスムーズに

Peppolは国際標準規格として様々な国で採用されています。その為、海外との取引がある場合でも、国ごとに異なる請求書の仕様を調べて作成する必要がなく、画一的なシステムでバックオフィス業務が完了することが想定されます。

電子インボイス化することでリモートワークにも対応できる

会計書類が紙媒体の場合は、店舗や事務所に郵送や保管されているため、経理業務を行うには住所地に出向く必要があります。書類が電子インボイスになれば場所に関係なく、パソコンと通信環境さえあればどこからでも業務が進められるようになり、コロナ禍や業務効率化の観点でもメリットがあるでしょう。

電子インボイス化において注意すべきことは主に3つ

日本の全ての会社が電子インボイスを採用すれば、全ての業務がスムーズに進むことが想定されますが、全ての会社が電子インボイスを採用できるわけではありません。その理由は様々なものが考えられます。

業界のルールとして電子化が困難な取引先

今もやりとりは電子メールでの送受信ではなく、FAXを使っていたり、紙での郵送を慣行にしている業界も少なくありません。このような昔ながらのルールが残る業界の会社と取引する場合には、自社が電子インボイスを採用していても、書類を印刷した上でFAXや郵送を選択しなければなりません。

自社サーバーを設置している場合、今まで以上に慎重な管理が必要

社内にサーバーを設置し、データを自社サーバーで管理している企業のことを「オンプレミス型」といいます。オンプレミス型の場合には、サーバー内のデータをバックアップしていない場合、データが完全に消失してしまう可能性があります。リスク回避のため、オンプレミス型サーバー管理ではなく、クラウドサービスを活用するのもひとつの対策となります。

紙での管理と比べて会計書類消失のリスクが高まるため、オンプレミス型の企業は、バックアップ管理を徹底する必要があります。

情報漏洩を防ぐデータ管理が求められる

データでの保管は管理が楽になる一方で、紙で書類を保管するのと同様に、情報漏洩のリスクがあります。

例えば従業員が不正に顧客情報をUSBメモリなどに記録して持ち出し、その情報が漏洩してしまうなど、データ管理ならではのリスクも考えられます。そのため、IDやパスワード管理を徹底し、情報漏洩のリスクに対して、ログインユーザーを制限するなどの対策が必要です。

2023年中に「データの検索・保存」が確実にできる環境の準備が必要

電子取引のデータ保存が義務化になるのが2024年(令和6年)1月1日以降です。必ずしも、専用のツールを用意する必要はありませんが、ツールの採用を前提に業務の流れを考えておく必要があります。

電子取引データの閲覧が可能なデバイスと印刷可能な機器の用意

電子取引データの保存要件の1つに、「見読可能な装置を準備すること」があります。見読可能な装置とは、電子データを税務署の求めに応じて、すぐに閲覧できるような状態にしておくことをいいます。つまり、パソコンやモニターで電子取引をすぐに閲覧できるようにしておくこと、またプリンターや複合機を備えて電子取引保存したデータが印刷できる環境にしておく必要があります。>

なお、性能や事業の規模によって求められる設置台数が変わるというわけではありません、ディスプレイやプリンターをそれぞれ「最低1台」用意しておけば要件をクリアできます。

電子取引データの検索が可能な体制の確保

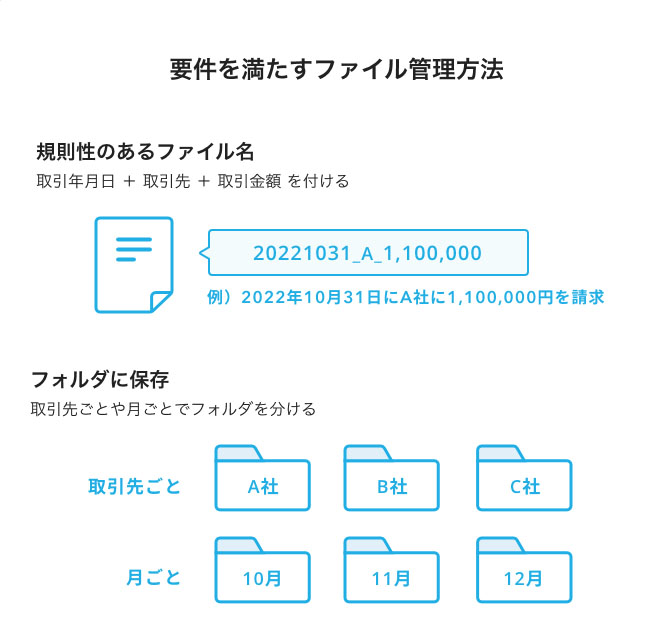

電子帳簿保存法では、電子取引の保存について、「電子取引を検索できること」を求めています。電子取引の検索に関しては、以下の3つの要件全てを満たす必要があります。

- 「取引年月日」「取引先」「取引金額」の3項目でデータが検索できる

- 「取引年月日」と「取引金額」は範囲指定検索ができる

- いずれか2つ以上の項目を組み合わせた検索ができる

上記の2と3に関しては、税務署から指定された条件でダウンロードの要請に応じることができれば、満たしていなくても問題ありません。また売上が1,000万円以下(※)の小規模な事業者は1から3全ての検索要件が不要とされています。>

※なお、2023年(令和5年)の税制改正では、売上の基準が「1,000万円以下」から「5,000万円以下」に変更されています。また、税務署からの求めに応じて取引年月日、取引先ごとに整理された電磁的記録で書面を提出できる場合には、5,000万円超でも検索要件が不要になる場合があります。>

専用のツールを利用している場合には、1から3の要件を満たしていることが多いのですが、そうでない場合、電子取引のファイルに「日付」「取引先」「取引金額」が含まれる名前を付け、取引先や月ごとにフォルダを分けて管理する必要があります。

このような管理方法以外でも、ファイルと内容が紐づいて整然と保管されていれば、要件を満たすことができるので、問題はありません。

要件を満たす保存体制の確保

電子帳簿保存法では、電子取引について取引の「真実性」を確保することを求めています。「真実性」を確保するためには、以下の4つの中から1つの方法を選択して管理することが求められています。

- 電子取引データに送信者からタイムスタンプを付与してもらう

- 電子取引データ受取後2カ月以内にタイムスタンプを付与する

- 電子取引データの変更や削除履歴が残るシステムを利用する

- 電子取引データの訂正や削除に関する事務処理規程を定める

タイムスタンプとは、その電子データがある時刻に存在し、その後改ざんされていないことを証明するもので、第三者機関が付与します。タイムスタンプが付与された請求書は信頼できるものと証明され、取引する両社が不正できないように制度化されています。

1に関しては、全ての取引先からタイムスタンプ付与後に電子取引データを受け取るのは、あまり現実的ではありません。2または3を選択する場合は専用のツールを利用すれば要件を満たすと考えられます。4は正当な理由がない訂正・削除を禁じる旨の事務処理マニュアルを作成し、このマニュアルが適切に運用されていることで要件を満たします。4で定めるべき事務処理規程の項目例については、以下の国税庁が作成したサンプルで確認してください。

なお、4の事務処理規定に求められている運用体制の中で、電子取引の処理者と管理者を分ける必要がありましたが、2023年(令和5年)の税制改正ではこれらを分ける必要がなくなりました。

参考:電子取引データの訂正及び削除の防止に関する事務処理規定(国税庁)

関連書類の準備

2024年(令和6年)1月1日までに、検索可能な電子取引データの管理体制や保存体制を参考にしていただき、業務処理マニュアルの作成を始めることをおすすめします。電子取引保存では、業務処理マニュアルの作成は必須項目ではありませんが、税務調査の際に、業務処理マニュアルがあるのと無いのとでは税務署の職員に対する心証が大きく変わります。なお、自社で作成する請求書などを電子データとして保存する場合には、電子帳簿等保存により保存することが求められるため業務処理マニュアルの作成が必須になります。

「電子インボイス」よくあるQ&A

電子インボイスに関して、よくある質問をまとめましたので、参考にしてください。

| Q1.小さな雑貨店はインボイス制度を採用するべきですか? 小さな雑貨店を経営しています。今年で雑貨店の経営を始めてから4年が経過しますが、今まで売上が1,000万円を超えたことはありません。インボイス制度や電子インボイスという言葉を耳にし、インボイス制度を採用しないと消費税を支払っていない免税事業者は消費税を請求できなくなると聞きました。実際のところはどうなのでしょうか? |

|---|

|

A1.2年前の売上高が1,000万円を超えていない事業者は消費税が免税されていますので、1度も売上高が1,000万円を超えていないのであれば、免税期間が続くことになります。インボイス制度が施行されても、免税事業者は消費税を顧客に請求することができる点は変わりません。 インボイス制度は、適格請求書(インボイス)を発行できない事業者からサービスを受け、または購入した場合には仕入税額控除を受けられないため、購入側が消費税を多く払わなければいけなくなる可能性があります。しかし、言い換えれば、納品先や顧客に「事業者」がいなければインボイス制度を採用して消費税を納税する必要がないと考えることもできます(仕入先が事業者かどうかは関係ありません)。必ずしもインボイス制度を採用する必要が無いため、この点をよく踏まえて意思決定するようにしましょう。 |

| Q2.取引先が「インボイス制度を採用しない」と言っています 売上が毎年3,300万円ほどの個人事業主として飲食店を経営しています。食材の仕入れ先の中で、電子インボイスやインボイス制度を採用しないと言っている会社があります。電子インボイスやインボイス制度を採用することをお願いする以外に、こちらで解決できる方法はありますか? |

|---|

|

A2.売上が5,000万円以下の事業者は簡易課税制度を採用することで、インボイス制度を利用しない事業者が取引先に存在したとしても仕入税額控除を受けることができます。簡易課税制度は、業種を6区分にしていて、自社が属する業種の「みなし仕入率」という率を売上に乗じることで消費税を簡易的に計算する制度です。 簡易課税制度を採用するには「消費税簡易課税制度選択届出書」を、この簡易課税制度を受けようとする会計期間が始まる日の前日までに納税地を所轄する税務署に提出する必要があります。つまり個人事業主の場合には1月1日から12月31日が会計期間のため、前年の12月31日までに「消費税簡易課税制度選択届出書」を届け出る必要があります。なお、簡易課税制度は、採用したら2年間の適用が義務化されています。 参考: もし取引先にインボイス制度を採用しない免税事業者が多い場合には、簡易課税制度を採用することで、多く消費税を納めなければいけなくなるリスクを回避できる可能性があります。 |

| Q3.日本版Peppolに対応した方がメリットがありますか? 最近、電子インボイスやPeppolという用語を聞くようになりました。弊社は小売業ですが、取引先には多くの企業があります。注文から請求の流れとして、まずは取引先から弊社所定の注文書を頂き、商品を届けたら弊社所定の納品書を取引先に渡しています。そして月末に納品書の内容をまとめて、請求書を発行しております。Peppol認定ツールや電子インボイスを採用することで弊社にはどのようなメリットがあるのでしょうか? |

|---|

|

A3.例えば、今後Peppolのサービス認定を受けたツールを利用した場合を説明します。顧客から注文書をもらい、納品書を取引先に送付、請求書を発行するという流れは変わりませんが、注文書以降全ての内容が自動的にツール内のデータベースに保管されることになります。そのため注文から納品までのミスが減り、さらに電子インボイスは納品書を集計して作成するためスムーズ、かつミスが防げます。さらに、電子インボイスに記載された内容もデータベースに保管されるので、取引先からの入金管理もスムーズに行うことができると想定されます。可能であれば取引先もPeppolのサービス認定を受けたツールを利用するように促しておくと良いでしょう。 |

まとめ

- 電子インボイスとは、インボイス制度の施行によって追加された必要事項を記載した「適格請求書(インボイス)」を電子データにしたもの

- 電子帳簿保存法の改正により、2024年(令和6年)1月以降は、電子取引で発生したデータは全て電子データとして保存することが義務となる

- 法律では、請求書などの会計書類の受け取り方などによって、それぞれデータの保存方法が定められている

- 電子インボイス化することによって、管理のしやすさやミスリスクの減少などのメリットが想定される

- 準備にあたっては、データ化が難しい取引先との対応方法やバックアップ・セキュリティ面での対策の検討が必要

電子インボイスが広まることで、徐々にPeppol認定サービスも増えていくと思われます。Peppol認定のサービスを導入する企業が増えるとバックオフィス業務がスリムになり、労働生産性が高まります。日本の労働生産性はここ10年ほど停滞しているといわれていますが、これら電子化の流れが加速すれば、労働生産性の向上に寄与し、国の景気が良くなっていくかもしれません。そうすれば、個々の事業者にとってもビジネスが活況となるメリットがあります。

前向きにとらえて、電子化への準備を進めていきましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士

公認会計士、税理士。経営改革支援認定機関/SOLA公認会計士事務所 所長。

上場企業の顧客向け税書類の監修や経営コンサルティング、個人事業の事業戦略支援と実行支援まで幅広く対応。顧客収益最大化を理念に掲げ起業家を徹底サポート。多種多様な企業の税務顧問と年間約30件の戦略立案を行っている。