【見本あり】青色申告承認申請書の書き方は?作成手順や提出方法を詳しく解説

節税効果が大きく、開業間もない事業者にとってメリットが多い青色申告。この記事では、確定申告を青色申告で行う前に、税務署へ提出する必要がある「青色申告承認申請書」について、作成手順や提出方法をわかりやすく解説します。青色申告承認申請書の提出期限についてもケース別に詳しく紹介しますので参考にしてみてください。

この記事の目次

青色申告承認申請書とは、確定申告を青色申告で行う場合に税務署に提出する書類

確定申告には、「白色申告」と「青色申告」の2種類があります。記帳はカンタンなものの節税特典が少ないのが「白色」、記帳に手間がかかりますが、節税特典が多く税金を抑えられるのが「青色」です。

「青色申告承認申請書」は、後者の「青色申告」を選択するために、税務署へ提出する重要な書類です。

これを提出することで、最大65万円の特別控除など、白色申告にはない大きな節税効果を得ることができます。

その分、帳簿付けのルールが原則複式簿記となり複雑で詳細な記載が必要ですが、経営状況が見えやすくなるという利点もあります。

青色申告承認申請書の提出期限は原則として開業から2カ月以内、または青色申告をしたい年の3月15日までです。期限を守らないと適用を受けられません。

所得税の青色申告承認申請書イメージ

申請時に必要な書類とダウンロード先

申請時に必要な書類は「所得税の青色申告承認申請書」です。これから開業する人は、個人事業の開業届と一緒に提出するとスムーズです。申請書PDFは、国税庁のホームページから無料でダウンロードできるほか、所轄の税務署窓口でも入手できます。

青色申告のメリットと白色申告との違い

前述のとおり青色申告には、開業間もない店舗経営者に役立つ多くのメリットがあります。ここでは白色申告と比較しながら違いを具体的にみていきましょう。

| 項目 | 青色申告 | 白色申告 |

|---|---|---|

| 控除額 | 最大65万円 | なし |

| 記帳方法 | 複式簿記 (控除額が10万円の場合は簡易簿記でも可) |

簡易簿記 |

| 赤字の繰り越し | 3年間可能 | 不可 |

| 事前届出 | 必要 | 不要 |

| 30万円未満経費化特例 | あり | なし |

| 家族の給与の経費化 | あり (別途事前届出が必要) |

なし |

| 貸倒引当金の計上 | あり | なし |

青色申告のメリット

青色申告には、開業間もない店舗経営者に役立つ多くのメリットがあります。

最大65万円控除

青色申告は複式簿記と電子申告で、所得から最大65万円を控除でき、税金や保険料を大幅に節約できます。一方、白色申告は特別控除がなく、同じ収入でも納税額が高くなりやすい制度です。

赤字の繰り越し(3年間)

白色申告では赤字の繰り越しができませんが、青色申告なら開業当初の赤字(純損失)を翌年以降3年間繰り越すことができます。繰り越した赤字を将来の黒字と相殺して税負担を減らせるため、翌年以降の節税に大きく貢献します。

30万円未満経費化特例

青色申告者は30万円未満の固定資産(レジや什器など)を購入した場合、その年に全額を一括で経費にできる特例があります。一方、白色申告は一括償却の特例がなく、減価償却で数年に分けて経費化する必要があります。

家族の給与を経費に

青色申告では、事業を手伝う配偶者や家族への給与を、青色事業専従者給与として全額経費にできます(事前届出が必要)。一方、白色申告は専従者控除が上限付きで、実際の給与より経費計上できる額が少なくなります。

貸倒引当金の計上

青色申告では売掛金などが回収不能になるリスクに備え、一定額を経費として前もって計上できます。一方、白色申告では計上できません。

青色申告承認申請書を提出したほうがいい人

青色申告承認申請書は、大きな節税メリットを求めるすべての個人事業主が提出すべきといえます。特に、店舗経営者として今後継続的に利益を出す予定の人、または事業用資産の購入(30万円未満経費化特例の適用)や家族への給与支払い(専従者給与)を考えている人は、ぜひ提出しましょう。

特に提出したほうがいい人を下記で詳しく解説します。

飲食店、小売店、美容室などを開業して事業所得がある人

飲食店や小売店、美容室は、仕入れや設備投資などで開業当初に大きな費用がかさむ傾向があります。そのため、青色申告承認申請書を提出し、赤字を3年間繰り越せるメリットは非常に重要です。また、レジや什器など30万円未満の備品(固定資産)を一括で経費にすることも可能です。本来、固定資産は「減価償却」といって、購入費用を数年に分割して少しずつ経費にするルールがあり、買った年に全額を経費にすることはできません。しかし先述のとおり、青色申告の場合は例外的に30万円未満の固定資産を一括で費用計上できます。

アパート・マンション経営や駐車場経営で不動産収入がある人

青色申告承認申請書は、アパート・マンション経営や駐車場経営で不動産収入がある人も必須です。これらの事業は場合によっては売上も大きくなるため、青色申告で最大65万円の控除を受けられるメリットは大きいです。累進の所得税率が高いほどメリットがあります。また、事業的規模(貸与することのできる独立した室数がおおむね10室以上、もしくは独立家屋がおおむね5棟以上)と認められれば、不動産所得として損失を給与所得などと相殺(損益通算)でき、大幅に節税できます。

山林所得がある人

青色申告承認申請書は、山林所得がある人にもメリットがあります。山林事業は、成長までに時間がかかり、収益が不規則になりがちです。青色申告なら、純損失を繰り越せるため、収入がない年の費用を後年の所得と相殺し、課税を平準化できます。これにより、長期的な事業計画が立てやすくなります。

特に青色申告がおすすめなケース

下記の項目に当てはまる方は、青色申告による節税メリットが特に大きくなります。ご自身の状況と照らし合わせてみてください。

控除額を大きくして少しでも手元にお金を残したい人

経営方針として「節税をしてなるべく手元にお金を残したい」「キャッシュフローをよくしたい」と考える人には青色申告は必須です。複式簿記の手間をかけてでも65万円控除を受ける価値はあるでしょう。

開業したばかりで、赤字が出る(出そうな)人

開業したばかりで、赤字が出る(または出そうな)人にこそ、青色申告は重要です。青色申告を申請していれば、その赤字を翌年以降3年間繰り越すことができます。将来利益が出た際、繰り越した赤字と相殺(純損失の繰り越し控除)することで、税金を大幅に減らすことができます。

配偶者や親族など、家族に給与を支払いたい人

配偶者や親族など、家族に給与を支払う予定がある人も青色申告がおすすめです。青色申告では、「青色事業専従者給与に関する届出書」を提出することで、事前に届出た金額の範囲内で、支払った給与の全額を必要経費にできます。白色申告では経費にできる金額に制限があるため、大きなメリットです。

青色申告承認申請書の書き方と記入例

ここからは青色申告承認申請書の記入方法を解説します。

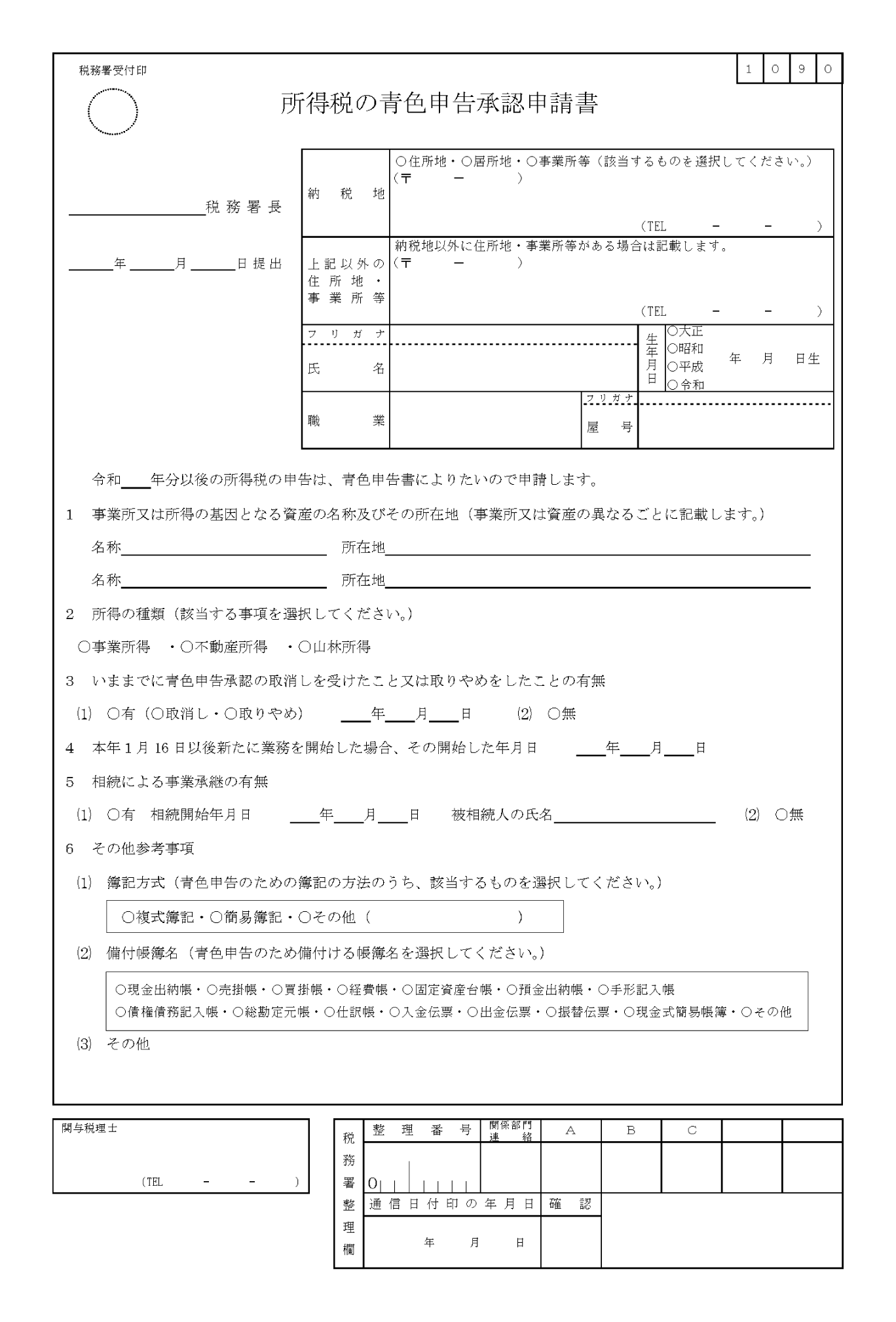

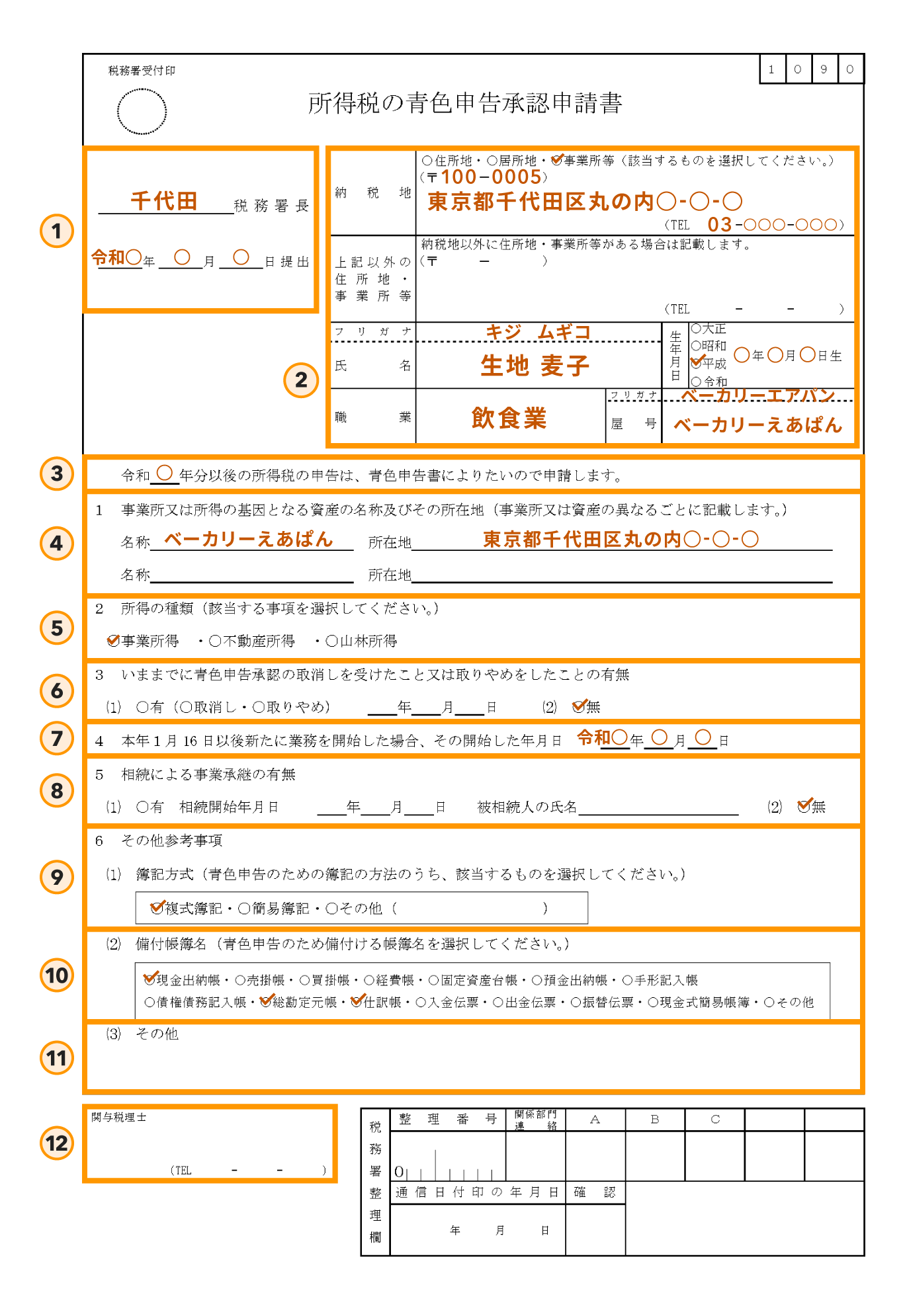

実際の記入例(サンプル)

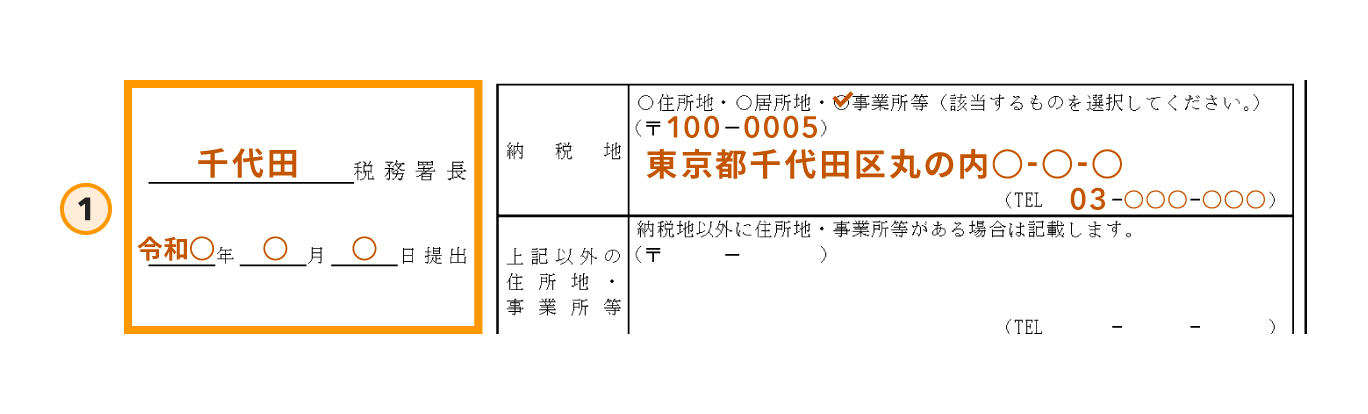

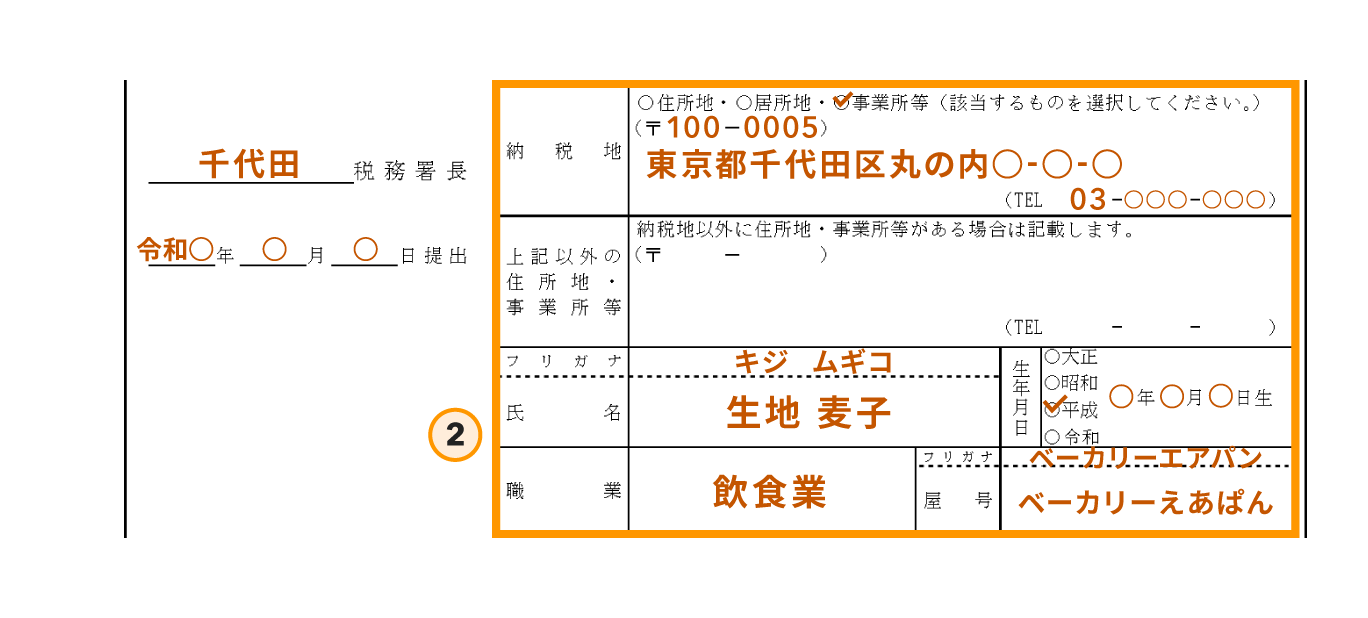

1.所轄の税務署名と提出日

管轄の税務署名と書類を提出する日付を記入します。郵送の場合は郵送日を記入しましょう。なお、提出期限の判定は通信日付印(消印)の日付で行われます。

2.開業する事業と事業主の基本情報

氏名・住所・職業・屋号などの基本情報と、店舗の事業内容を記入します。

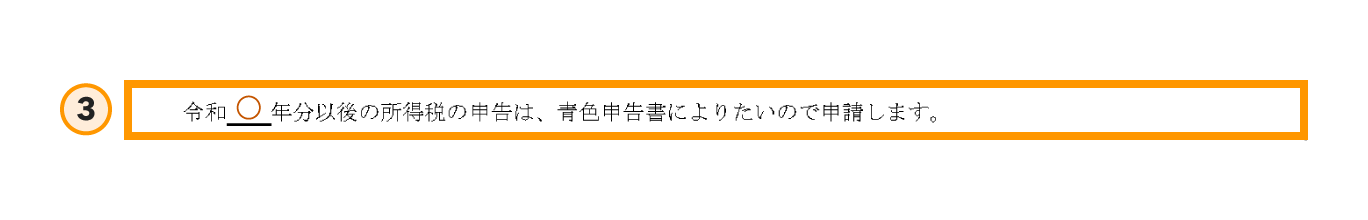

3.青色申告を開始したい年度

青色申告による確定申告を最初に行いたい年を記入します。

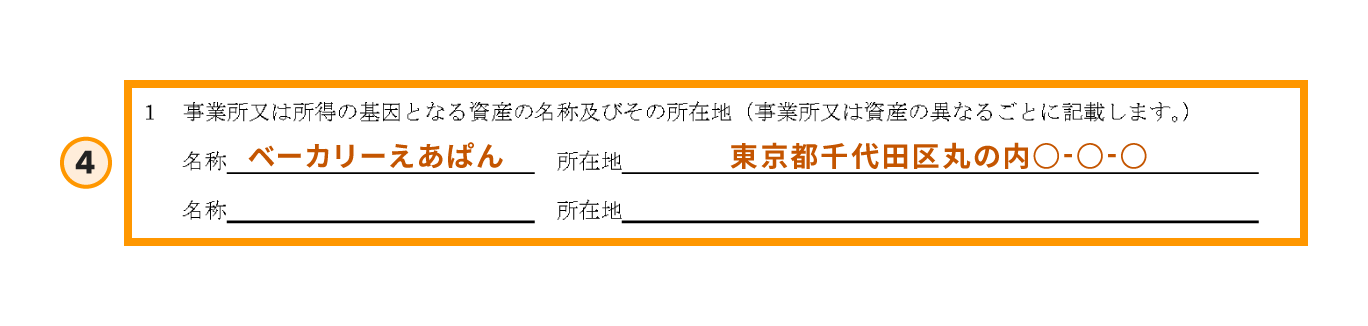

4.事業の所在地

店舗の住所など、事業を実際に行っている場所を正確に記入します。

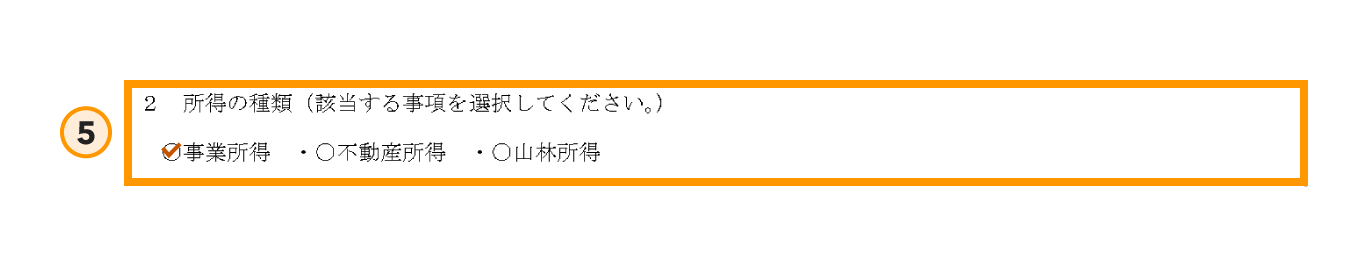

5.所得の種類

おもな収入源にチェックを入れます。店舗経営による売上は「事業所得」です。店舗とは別にアパート経営や駐車場経営をしていて収入がある場合は、「不動産所得」にもチェックが必要になる場合があります。収入の種類を正しく申請することで、それぞれの所得で青色申告の節税メリットが受けられます。

6.青色申告の取り消しまたは取りやめの履歴

過去に青色申告を途中で取りやめた(取り消された)ことがあるかどうかを記入します。初めて青色申告を申請する開業予定者や、経営歴1年未満の人は通常「無」にチェックを入れます。この履歴がないことを確認するための欄なので、正直に記入しましょう。

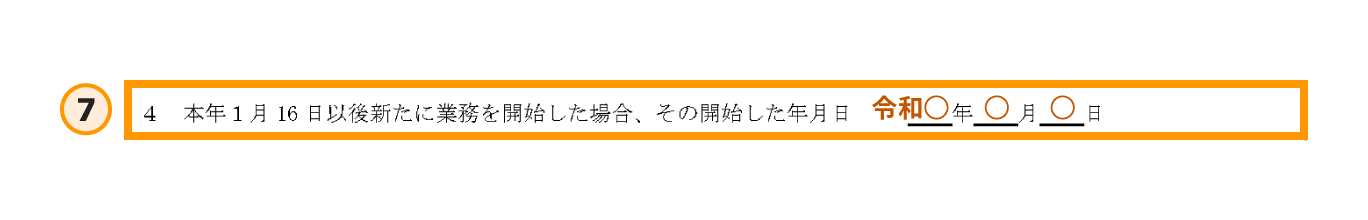

7.届出を提出する年の1月16日以降に個人事業を新規開業する場合の開業日

事業を正式に開始した「開業日」を記入します。開業日が1月16日以降の場合、青色申告の適用を受けるためには、開業日から2カ月以内にこの申請書を提出する必要があります。開業届に記載した日付と同じにし、この期限を厳守できるよう、申請書の準備と提出を急ぎましょう。

8.相続による事業承継の有無

あなたが家族から事業を引き継いだ(相続した)かどうかを確認するための項目です。新規で店舗を開業した人や、経営歴1年未満で自身で事業を立ち上げた人は、通常「無」にチェックを入れます。もし事業承継があれば、「有」にチェックし、承継した日付を記入する必要があります。

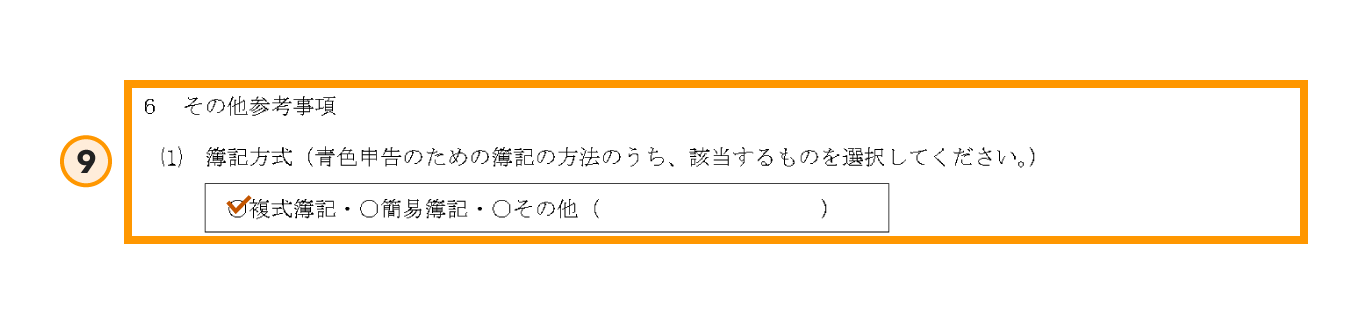

9.簿記方式(複式/簡易)

青色申告のために採用する簿記の方式を選びます。「複式簿記」を選ぶと、手間はかかりますが、最大65万円控除のメリットが受けられます。「簡易簿記」を選ぶこともできますが、記帳が簡単な代わりに控除額は最大10万円に限定されます。節税メリットを最大化したい人は「複式簿記」を選びましょう。

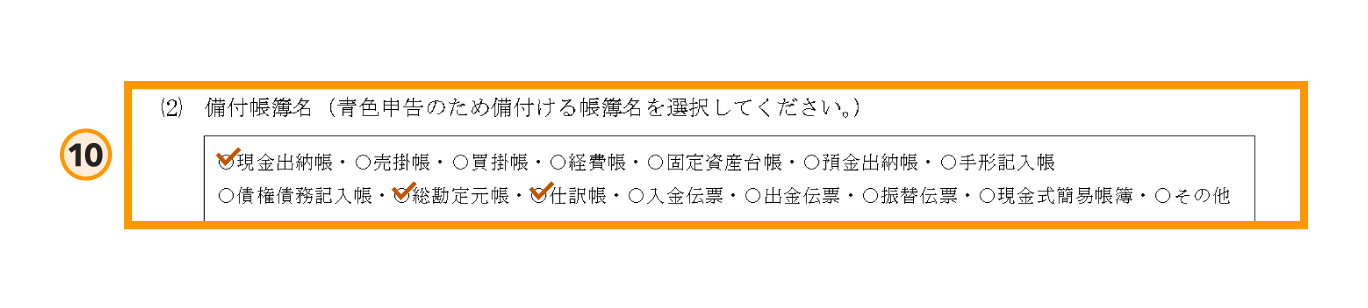

10.備付帳簿名

実際に使用する予定の帳簿の種類にチェックを入れます。最大65万円控除を受けるために「複式簿記」を選択した場合、「総勘定元帳」「仕訳帳」にチェックが必要です。そのほかにも「現金出納帳」「売掛帳」など、店舗の取引に合わせて必要な帳簿にチェックを入れましょう。

11.特記事項

特記事項があれば記入します。特にない場合は、空欄にしましょう。

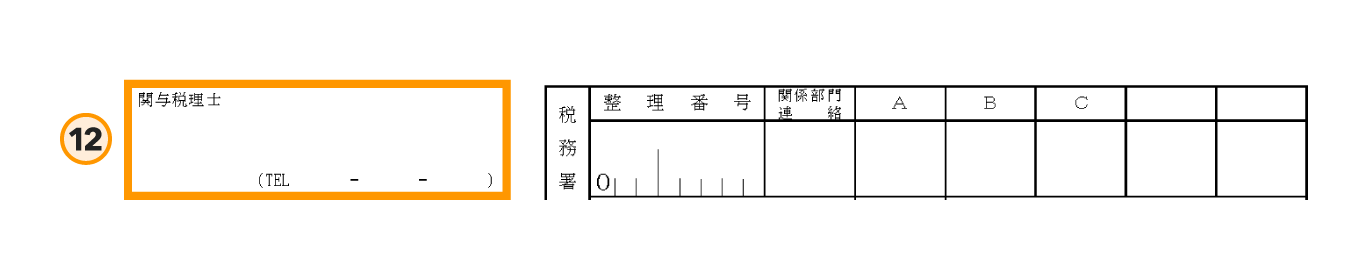

12.関与税理士

税理士に記帳や申告書の作成を依頼している場合に、その税理士の氏名や連絡先を記入します。税理士と契約していない場合はこの欄は空欄で問題ありません。

書類記入や申請時のよくあるミス・注意点(チェックリスト)

書類の記入や申請の際によくある失敗は下記の7点です。

- 提出期限の超過

- 住所・所在地ミス

- 開業日・屋号の不一致

- 所得の種類の間違い

- e-Taxで受信通知の保存を失念

- 青色事業専従者給与など関連届出の出し忘れ

- 最大65万円控除のための要件漏れ

それぞれの詳細と対策を解説します。

提出期限の超過

原則「開業日から2カ月以内」の期限を過ぎると、その年は青色申告ができません(条件により異なる場合があります)。期限ギリギリにならないよう、早めの提出を心がけましょう。

住所・所在地ミス

納税地(自宅など)や事業所(店舗)の住所は、「開業届」と一致するように正確に記入してください。

開業日・屋号の不一致

開業日や職業・屋号が、税務署に提出済みの「開業届」と異なっていると、税務署から事実確認を求められる場合があります。

所得の種類の間違い

店舗経営の収入は「事業所得」です。誤って「雑所得」などにチェックしないよう注意が必要です。

e-Taxで受信通知の保存を失念

e-Taxで青色申告承認申請書を提出する際に発行される受信通知は、税務署が申告を正式に受理した証明です。税務調査や確認が必要な際に、提出を証明する重要な証拠となります。保管場所を忘れたり削除したりして無くさないようにしましょう。

通知が発行されない場合、データが正しく送信されず、申告が未完了の可能性があります。また、受信通知は再発行できません。データが見当たらない場合は、申告時の利用者識別番号や提出日を伝え、提出先の税務署に申告履歴の確認を問い合わせましょう。

青色事業専従者給与など関連届出の出し忘れ

家族への給与を経費にするためには、申請書とは別に「青色事業専従者給与に関する届出書」の提出が必須です。提出し忘れると、その年の給与を経費にできなくなるため、セットで提出しましょう。

最大65万円控除のための要件漏れ

複式簿記を選択せず、簡易簿記で申請してしまうと、控除額が最大10万円となり、最大65万円の控除を受けることができなくなってしまいます。

青色申告承認申請書の提出先と提出方法

次に、申請書の提出先と提出方法を詳しく解説します。

提出先

青色申告承認申請書の提出先は、「納税地」を管轄している税務署です。通常は、自宅の住所地が納税地になります。国税庁のWebサイトで、管轄税務署を事前に確認してから提出しましょう。

提出方法

申請書の提出方法は、税務署窓口に持参・郵送・e-Tax(電子申告)の3つです。

税務署窓口に持参

管轄の税務署窓口に直接提出します。提出する際は、本人確認書類としてマイナンバーカードが必要となります。

税務署の開庁時間は平日8時30分~17時ですので、時間内に提出するようにしましょう。閉庁日(土・日・祝)は受付を行っておりませんが、税務署の時間外収受箱に投函し提出することも可能です。

なお、2025年1月から、控えへの収受印は行われなくなりました。提出した証明が残らないため、控えは自分できちんと保管しておきましょう。

郵送

申請書を郵送する場合は、青色申告承認申請書の正本と控え(正本のコピー)、切手を貼った返信用封筒一式を送信用封筒に入れて、郵便局窓口(またはポスト)に提出・投函します。

e-Tax(電子申告)

e-Tax(電子申告)を利用すると、自宅や店舗から24時間いつでも青色申告承認申請書を提出できます。申請の際に、本人確認としてマイナンバーカードとマイナンバーカード読み取り対応のスマートフォン(またはICカードリーダー)が必要です。

提出後は、「受信通知」が送信完了の正式な証明となりますので、必ずパソコンなどに保存してください。申請の控えとしてとても重要です。

青色申告承認申請書の提出期限

次に、青色申告承認申請書の提出期限をケース別に紹介します。開業のケースごとに提出期限が異なりますので、期限を間違えないように気をつけましょう。

| ケース | 提出期限 |

|---|---|

|

新規開業した場合

|

開業した日から2カ月以内

例:開業日が4月1日の場合は、5月31日が提出期限 |

|

白色申告から青色申告に切り替える場合

|

青色申告をしたい年の3月15日まで |

|

事業相続の場合

|

相続開始を知った日(死亡の日)の時期に応じて、下記の期間内に提出

|

提出期限1.新規開業した場合は開業後2カ月以内

店舗を新規開業した場合、青色申告承認申請書の提出期限は「開業した日から2カ月以内」です。例えば、4月1日に新たに開業したら、5月31日が期限です。節税のチャンスを逃さないよう、早めに準備をしましょう。

提出期限2.白色申告から青色申告に切り替える場合は3月15日

白色申告から青色申告に切り替える店舗オーナーの場合、青色申告承認申請書の提出期限は、青色申告をしたい年の「3月15日まで」です。この日を過ぎると適用は翌年からになるため、切り替えを考えているなら期限に注意しましょう。

提出期限3.事業相続の場合は承継日に応じて

青色申告の承認を受けていた被相続人の事業を相続により承継した場合は、相続開始を知った日(死亡の日)の時期に応じて、次の期間内に提出します。

- 死亡の日がその年の1月1日から8月31日までの場合・・・死亡の日から4カ月以内

- 死亡の日がその年の9月1日から10月31日までの場合・・・その年の12月31日まで

- 死亡の日がその年の11月1日から12月31日までの場合・・・翌年の2月15日まで

青色申告承認申請書とあわせて提出することが多い届出

最後に青色申告承認申請書と一緒に提出することが多い関連届出について解説します。

開業届(個人事業の開業・廃業等届出書)

店舗を開業した際、事業開始から1カ月以内に税務署に提出が義務付けられている書類です。青色申告承認申請書と同時に提出することで、手続きがスムーズになります。開業届を出すことで、あなたの事業が税務署に正式に認識され、青色申告の適用開始日も明確になります。

青色事業専従者給与に関する届出書(家族へ給与を支払う場合)

青色事業専従者給与に関する届出書は、家族(配偶者や親族)に給与を支払い、その全額を経費にしたい場合に青色申告承認申請書とセットで提出します。これにより、家族への給与が節税対策として最大限に活かされます。

給与支払事務所等の開設・移転・廃止届出書(人を雇う場合)

店舗経営で従業員を雇用し、給与を支払う場合に提出が必要な書類です。この届出書を提出することで、源泉所得税の納付に必要な手続きを税務署に開始してもらうことができます。青色申告承認申請書や開業届と同時に提出することで、雇用開始後の税務処理をスムーズに進められます。

源泉所得税の納期の特例の承認に関する申請書(従業員10人未満で源泉税の納付を年2回にまとめたい場合)

店舗の従業員が常時10人未満の場合、この申請書を提出することで、毎月行う源泉所得税の納付を年2回(1月と7月)にまとめることができます。納付回数が減り、事務作業の負担を大幅に軽減できるメリットがあります。雇用を始める店舗オーナーは、開業届や青色申告申請書と同時に提出を検討しましょう。

よくある質問(FAQ)

青色申告承認申請書に関するよくある疑問・質問についてお答えします。

Q1.青色申告承認申請書を提出したら必ず青色申告をしないといけませんか?

A.いいえ、必ずではありません。節税効果は下がりますが、白色申告を行うことも可能です。その場合は、青色申告のメリットは使えませんが、提出した申請書が無効になるわけではありません。翌年以降に再び青色申告を行いたいときは、その年分から青色の制度を利用できます。

Q2.複式簿記は難しそうですが、どうすればいいですか?

A.会計ソフトを使えば、簿記の専門知識がなくても比較的簡単にできます。最近はクラウド型で安価な会計ソフトも登場しています。取引を入力するだけで自動的に複式簿記の帳簿が作成されますので、複式簿記作成のハードルを下げることができます。

Q3.開業届と青色申告申請書は同時に出すべきですか?

A.はい、同時に出すことをおすすめします。提出忘れを防ぎ、青色申告のメリットを初年度から確実に受けられるため、節税のチャンスを逃しません。開業届に記載されている内容との不一致も発生しにくいというメリットもあります。

Q4.申請書の提出期限が1日遅れたらどうなる?

A.期限を1日でも過ぎてしまうと、その年の確定申告では青色申告を適用することはできません。翌年からの適用となります。

店舗の開業準備をラクにする「開業支援セット」のススメ

店舗の開業準備はやるべきことが多く、特に初めての開業で準備に不安を抱えている人は多いでしょう。そんな人には、Air ビジネスツールズの「開業支援セット」がおすすめです。

開業に必要なサービスが揃う

会計、決済、売上管理・分析、予約・受付管理など13のサービスの中から、ご自身のお店に合わせて、必要なサービスをひとつから導入できます。

複数のサービスを連携・組み合わせることで日常の業務を飛躍的に効率化することができます。

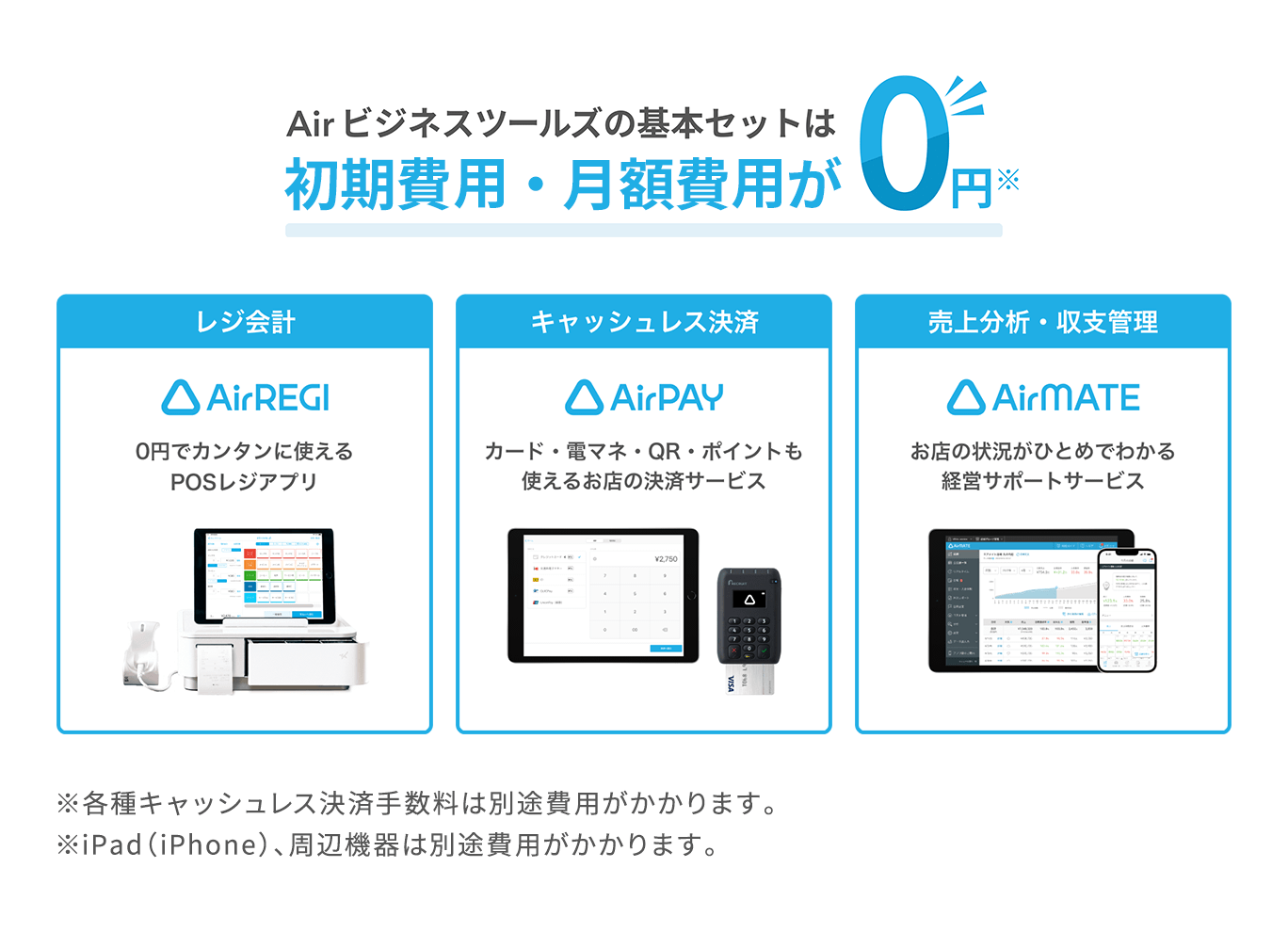

初期費用・月額費用が抑えられる

無料でお使いいただける『Airレジ』のほか、その他サービスもお得なプランをご用意しています。

基本セット(『Airレジ』『Airペイ』『Airメイト』)は初期費用・月額費用が0円のため、コストを抑えて開業準備を行うことができます。

お得にはじめられる特典をご用意

『Airレジ オーダー』では、新規申込み特典として導入に必要な端末・周辺機器セット(iPad、iPhone SE、キャッシュドロア、レジ用プリンター)を差し上げます。

※特典は数に限りがあり、予告なく変更や終了の可能性があります。

※特典の条件や注意事項をご確認ください。

※iPadとiPhoneは、Apple Inc.の商標です。

まとめ

- 青色申告承認申請書は、確定申告時に青色申告を利用するために提出が必要な書類

- 青色申告は最大65万円控除、赤字の繰り越しなどの節税メリットが大きく、開業者なら申請するのがおすすめ

- 申請書を作成するときは開業届との整合性が重要。住所や開業日などの不一致がないように注意する

- 提出先は管轄の税務署。提出期限を確認し遅れないように早めに準備する

青色申告は、最大65万円の特別控除や赤字の3年間繰り越しなど、開業間もない事業者の大きな味方です。この節税メリットを得るためには、新規開業後2カ月以内(白色申告からの切り替えの場合は3月15日まで)に青色申告承認申請書を期限厳守で提出しましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

小池 秀昌(こいけ ひであき)公認会計士・税理士

関西学院大学総合政策学部一期生。米国での長年の教育・生活経験を活かし、国際会計や異文化対応に精通した実務家。TOEIC880 点、英語ネイティブレベルの語学力を持ち、IFRS(国際会計基準)にも対応。大手監査法人、上場企業の財務部門を経て、国内外の監査・経理業務、IPO 支援など幅広い領域で実績を重ねる。現在は個人会計事務所「FirstDay Consulting(ファーストデイ・コンサルティング)」を主宰し、企業顧問や英語教育、異文化共生の地域活動にも力を注いでいる。

【主な所属・役職】

・公認会計士(登録番号3037866)/税理士(登録番号150341)

・近畿税理士会豊能支部 幹事

・近畿公認会計士協会豊能支部 幹事

・在日米国商工会議所 会員

・池田英語推進協会

・スポイの会

・いけだまち歩きシアター

・三日月塾

公式サイト:https://www.firstday-consulting.com