青色申告とは?メリット・デメリットや青色申告承認申請書の提出方法について解説

個人事業主として活動をするにあたり、青色申告と白色申告どちらを選択するべきか悩まれる方は多くいらっしゃいます。この記事では、さまざまなメリットのある青色申告について、基本的な知識や必要な手続きをご紹介します。白色申告との違いについても詳しく解説しますので、ぜひご覧ください。

この記事の目次

青色申告とは?

青色申告とは、所得税の確定申告をおこなう場合の申告方法の1つです。初めて確定申告をする方は基本的には「白色申告」から始まりますが、一定の要件を満たすことで「青色申告」を選択することができるようになります。

所得税は、納税者が自ら所得金額や税額を算出し納税する申告納税方式を採用しています。

算出を行うためには、取引を帳簿書類に記帳する必要があります。正しい申告を行うために、青色申告者は所定の帳簿を備え付けて、これに記録をして申告を行うことで、税金の面でさまざまな特典を受けることができます。

「なぜ青色?」と疑問に思われる方もいるかと思いますが、税金面の特典が異なる白色申告と区別するために、制度開始当初は青色の紙を用いて申告が行われていたことが理由です。

青色申告と白色申告の違いは?

青色申告と白色申告では、先述の通り税金面での特典が異なります。ここでは、記帳方法や提出書類の違い、青色申告の税金面での特典について簡単に整理してみましょう。

| 青色申告 | 白色申告 | |

|---|---|---|

| 帳簿作成 |

複式簿記

|

簡易記帳 |

| 提出書類 | 貸借対照表、損益計算書 | 収支内訳書 |

| 保存期間 | 7年間 | 5年間 |

| 代表的な税金面での特典 |

・青色申告特別控除

・青色事業専従者給与

・純損失の繰越し、繰戻し

・家事関連費の必要経費算入

|

特になし |

| メリット |

青色申告特別控除を受けられる

|

簡易帳簿作成のみのため簡単 |

| デメリット |

帳簿作成の手間がかかる

|

青色申告特別控除のような特典がない

|

青色申告のメリット・デメリット

青色申告は、税金面での特典を受けられることが最大のメリットです。一方、複雑な帳簿の記帳や貸借対照表、損益計算書を作成する手間がかかるなどのデメリットもあります。代表的なものを詳しくみていきましょう。

メリット

青色申告の最大のメリットは「青色申告特別控除」です。

青色申告を選択した時点で、10万円の控除を受けることができます。事業にかかる取引を複式簿記により帳簿にまとめ、貸借対照表と損益計算書を作成することで、控除額が10万円から55万円になります。帳簿書類の保存について、電子帳簿保存を行う、もしくは確定申告をe-Taxで行うことで控除額が65万円になります。

デメリット

一方で先述の通り帳簿作成における手間はデメリットとなりえます。簡易記帳でよい白色申告に対して、青色申告特別控除を受けるためには、正規の簿記の原則に従った複式簿記による帳簿作成や現金出納帳、経費帳を作成する必要があります。

仕訳日記帳を用いて日々の取引を複式簿記で記帳していくのには、専門知識が必要となります。また、多くの作業時間も確保しなければならず、人によっては本業がおろそかになることもあります。

ただ、最近では専門知識がなくても使用できる複式簿記に対応した会計ソフトも販売されています。負担が大きいと感じられる方は、こうしたソフトを導入することも検討してみてください。

白色申告のメリット・デメリット

取引規模や収入金額によっては、白色申告にしたほうがいい場合もあります。メリット・デメリットをそれぞれみていきましょう。

メリット

白色申告の最大のメリットは、ずばり「簡単」ということです。複式簿記による帳簿作成が求められる青色申告に対して、白色申告では簡易帳簿を作成すればよいため、取引内容を表計算ソフトに集計した帳簿で問題ありません。専門知識がない方でも作成できます。

申告時、青色申告では貸借対照表と損益計算書の提出を求められるのに対し、白色申告では収支内訳書を提出することになります。収支内訳書では、収入と支出のみ算出すればよいため、売掛金や買掛金を管理する必要はありません。こちらも専門知識がなくても作成できます。

デメリット

あえて言うなら、白色申告には青色申告のような特典がない点がデメリットです。

事業が成功して利益が出ているような方は青色申告をおすすめしますが、開業したばかりで事業が軌道に乗っていない場合や、取引規模が小さく利益が少額である場合には、事務負担を考えて白色申告を選択してもよいでしょう。

青色申告をするうえでの事前準備

税金面でメリットがある青色申告ですが、事前準備なしでは申告することはできません。

新たに個人事業主になった方がこれから青色申告をしようとする場合には、事前に「青色申告承認申請書」を税務署に提出する必要があります。

青色申告承認申請書の提出

青色申告承認申請書については提出時期が定められていますので、注意が必要です。具体的には、事業を開始した場合は開始した日から2カ月以内に、白色から青色に変更する場合はその年の3月15日までに所轄税務署長に提出する必要があります。

(例)

白色から青色に変更する方で2024年分の所得について青色申告を行う場合は、2024年3月15日までに青色申告承認申請書を提出

青色申告の確定申告のやり方

青色申告のメリットを受けるためには、確定申告書だけを提出すればよいわけではありません。定められた提出期限内に、青色申告決算書を確定申告書に添付して提出する必要があります。

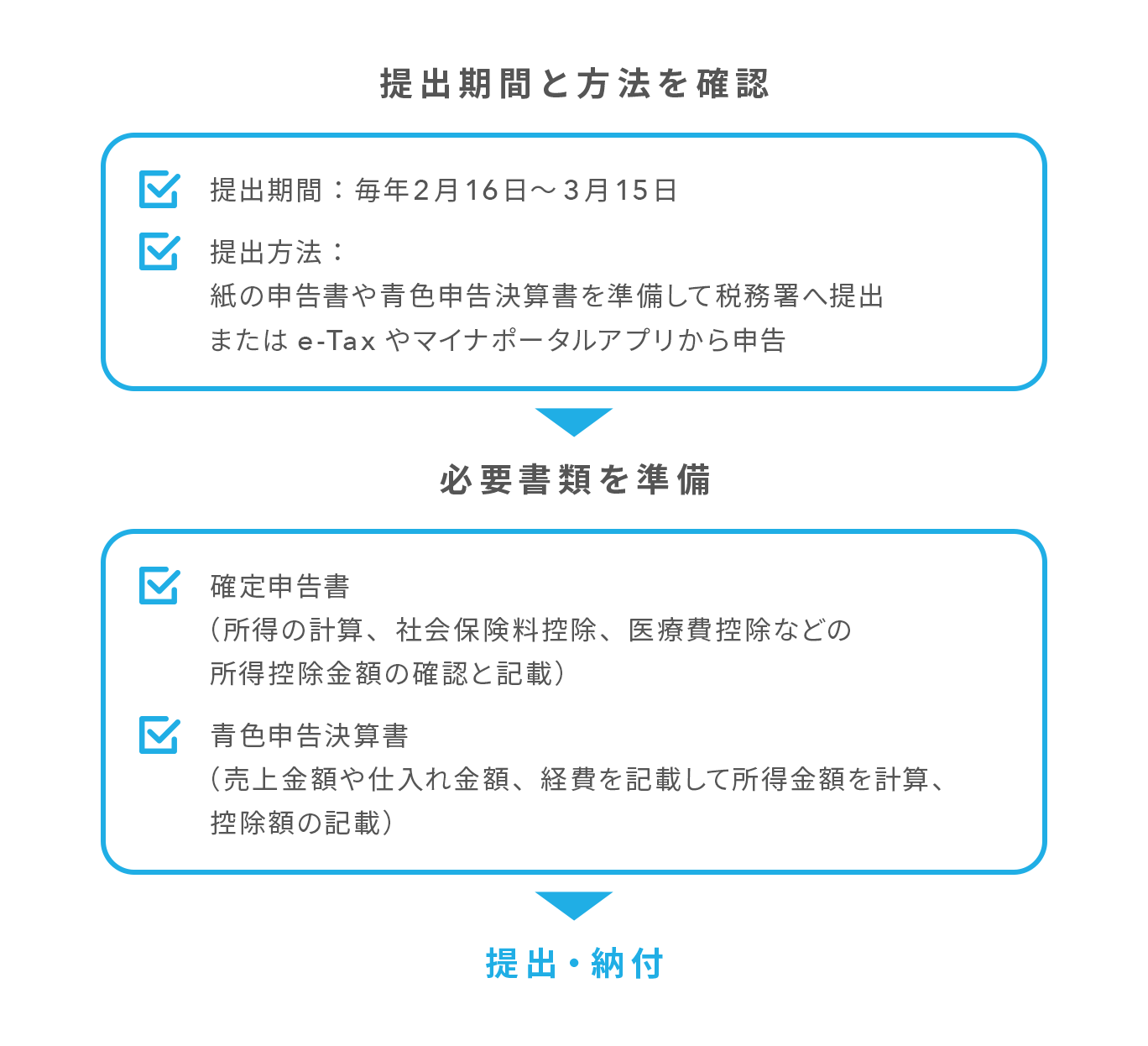

提出期間と方法を確認

所得税法では毎年1月1日から12月31日までの1年間に生じた所得について、翌年2月16日から3月15日までの間に確定申告を行い、所得税を納付することになっています。

つまり、2023年の所得については2024年2月16日から3月15日の期間に確定申告を行うことになります。

確定申告の方法については、紙の申告書や青色申告決算書を準備して税務署へ提出する方法のほか、利用者識別番号を取得してe-Taxから確定申告を行う方法、スマートフォンからマイナポータルアプリを使って行う方法があります。

必要書類を準備

青色申告の準備ができたら必要書類を用意しましょう。確定申告書や青色申告決算書については税務署のほか、e-Taxの確定申告書等作成コーナーから入手することもできます。

確定申告書

確定申告書を作成するには、青色申告決算書で所得を計算するほか、社会保険料控除や生命保険料控除、医療費控除などの所得控除の金額も記載する必要があります。社会保険料控除証明書や生命保険料控除証明書、医療費の明細書を準備しましょう。

青色申告決算書

青色申告決算書では、事業にかかる所得金額を計算します。会計ソフトなどで集計した売上金額や仕入金額、そのほか事業に要した経費の額を記載して、所得金額を計算しましょう。ここの所得金額で、青色申告の特典である青色申告特別控除が登場しますので、控除額の記載を忘れないようにしてください。

保管すべき書類の一覧

青色申告を行った場合には帳簿書類の保管が必要になります。

| 保存が必要なもの | 保存期間 | ||

|---|---|---|---|

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収証、小切手控、預金通帳、借用証など | 7年(※) | |

| その他の書類 | 取引に関して作成し、又は受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など) | 5年 | |

※前々年分の事業所得及び不動産所得の金額が300万円以下の方は、5年

出典:国税庁 記帳や帳簿等保存・青色申告

(https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_2.htm)

青色申告で経費にできる項目は?

事業所得は「総収入金額-必要経費」で算定するため、事業に必要なものであれば経費に計上できます。

具体例は下記のとおりです。

- 仕入金額(商品や材料などの仕入代金)

- 租税公課(収入印紙や自動車税)

- 水道光熱費(電気代、水道代、ガス代)

- 旅費交通費(電車やバス、タクシーなどの乗車料金)

- 通信費(電話やインターネットの利用料)

- 接待交際費(取引先との飲食費やお歳暮などの贈答品)

- 消耗品費(事務用品、少額備品など)

- 減価償却費(車両などの固定資産の期間費用)

- 給料賃金(従業員、バイトへの給料)

- 地代家賃(事務所、店舗の家賃)

まとめ

- 青色申告者は事業にかかる所得から55万円を控除できる

- 青色申告は、事業にかかる取引を複式簿記により帳簿にまとめ、貸借対照表と損益計算書を作成する必要がある

- 青色申告を行った場合は帳簿書類の保管が必要

青色申告について、全体像をおおよそつかめたでしょうか。青色申告は税金面での特典を受けられるメリットもありますが、それなりの事務負担も生じてしまいます。小さな規模で事業を行っている方は白色申告の選択肢もあるかと思いますが、事業が成功して利益が出ている方やこれから事業を始めようとしている方については、まずは青色申告を検討されることをおすすめします。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

片瀬 陽平(かたせ ようへい)税理士

JGA税理士法人(https://jga-tax.jp/)代表社員/税理士 1983年生まれ 東京都在住

税理士業界が変遷する中、国際ビジネスのみが残された最後の領域であると考え、税理士法人時代から国際ビジネスに長く携わる。国際ビジネスには日本と現地の両面性があり、現地に駐在しなければクライアントにベストプラクティスの提案ができないと考え、2012年にメキシコに渡り、現地コンサルティングファームの立ち上げを行う。メキシコ、タイ、インドネシアでの現地実務を経験した後、日本に帰国し、日本と各国の両面からクライアントをサポートしている。専門領域は、経営コンサルティング、インバウンド支援、国際税務コンサルティング、社内DX化など多岐にわたる。