支払調書とは?個人事業主も提出義務がある?基礎から書き方まで詳しく解説

税理士やデザイナー、フォトグラファーなどさまざまな事業者に報酬を支払ったときに提出が必要となる「支払調書」。事業を始めたばかりの方の中には、「聞いたことはあるけど、書き方や提出方法がわからない」という方もいるのでは。この記事では、支払調書の基礎をはじめ、種類や書き方、提出期限など、押さえておくべきことを詳しく解説します。

この記事の目次

支払調書とは?

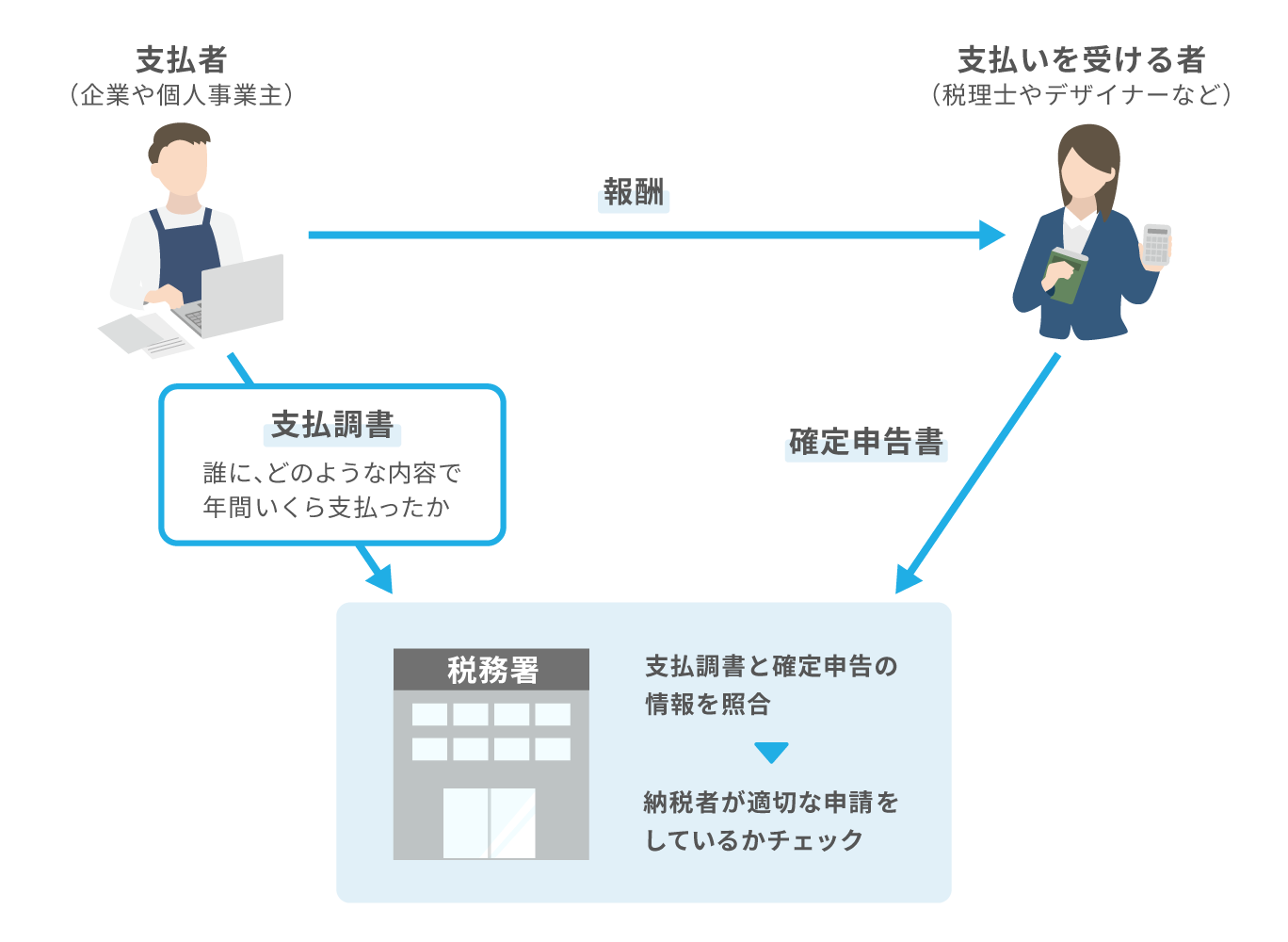

支払調書とは、企業や個人事業主が「だれに、どのような内容で、年間いくら支払ったか」を税務署に報告するための書類のことです。

支払調書は、「所得税法」「相続税法」「租税特別措置法」「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律」の4つの法律により税務署への提出が義務付けられており、全部で35種類あります。すべてを覚える必要はありませんが、支払調書の対象となっている支払いをした事業者は、原則として支払いが確定した年の翌年1月31日までに税務署に支払調書を提出しなければなりません。

税務署が支払調書を提出させる目的は、支払側の情報と受け取った側の確定申告の情報を照合することで、納税者が適切に申告をしているかをチェックするためです。

源泉徴収票との違い

支払調書と似たようなものに源泉徴収票があります。どちらも税務署へ提出する必要がありますが、作成目的が大きく違います。

源泉徴収票は、企業や個人事業主が従業員に対して1年間に支払った給与額や所得税の額を証明するもので、従業員自身が確定申告やさまざまな契約時に使用します。税務署に提出するだけでなく従業員本人に対しても交付する義務があります。

一方で支払調書は、税務署が税務調査の基礎資料とするために提出を義務付けているものです。支払調書の対象となった支払先に対して交付する義務はありません。

| 支払調書 | 源泉徴収票 | |

|---|---|---|

| 提出内容 | 業者へ報酬や不動産の賃料などを支払った場合 | 従業員に給与や賞与を支払った場合 |

| 税務署への提出 | 必要 | 必要 |

| 支払先への交付義務 | なし | 必要 |

支払調書の代表的な4つの種類

支払調書は全部で35種類あり、代表的なものは「報酬、料金、契約金、及び賞金の支払調書」「不動産の使用料等の支払調書」「不動産の譲り受けの対価の支払調書」「不動産等の売買又は貸付けの斡旋手数料の支払調書」の4つです。それぞれ確認してみましょう。

報酬、料金、契約金及び賞金の支払調書

「報酬、料金、契約金及び賞金の支払調書」は、企業や個人が下記の者に対して、一定金額を超える報酬や料金などを支払った場合に作成し、税務署に提出します。対象となる支払先は、源泉徴収の対象となる個人事業主だけではありません。法人(人格のない社団などを含む)についても、提出範囲に該当する場合は支払調書を提出します。

| 支払先 | 提出範囲 |

|---|---|

| 外交員、集金人、電力量計の検針人、プロボクサー、バー、キャバレー等のホステス等、広告宣伝のための賞金 | 同一人に対するその年中の支払金額の合計額が50万円を超えるもの |

| 馬主に支払う競馬の賞金 | 同一人に対するその年中の1回の支払賞金額が75万円を超えた者のその年中のすべての支払金額 |

| プロ野球選手などの支払う報酬、違約金 | 同一人に対するその年中の支払金額の合計額が5万円を超えるもの |

| 弁護士や税理士等に対する報酬、作家や画家に対する原稿料や画料、講演料等 | 同一人に対するその年中の支払金額の合計額が5万円を超えるもの |

| 社会保険診療報酬支払基金が支払う診療報酬 | 同一人に対するその年中の支払金額の合計額が50万円を超えるもの |

不動産の使用料等の支払調書

「不動産の使用料等の支払調書」は、「法人」または「不動産業者である個人事業主」が下記の支払いをした場合に作成して税務署に提出します。ただし、不動産業者である個人事業主のうち、おもに建物の賃貸や仲介のみを行っている事業者は提出義務がありません。

| 支払内容 | 提出範囲 |

|---|---|

| 不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の賃借料、使用料 | 支払先が「個人」で同一人に対するその年中の支払金額の合計が15万円を超えるもの |

| 地上権、地役権の設定あるいは不動産の賃借に伴って支払われるいわゆる権利金、礼金 | 同一人に対するその年中の支払金額の合計が15万円を超えるもの |

| 契約期間の満了に伴い、または借地の上にある建物の増改築に伴って支払われる更新料、承諾料 | |

| 借地権や借家権を譲り受けた場合に地主や家主に支払われる名義書換料 | |

| 一時的な賃借料、陳列ケースの賃借料、広告等のための塀や壁面等の賃借料 |

出典:国税庁「「不動産の使用料等の支払調書」の提出範囲等」をもとに作成

( https://www.nta.go.jp/taxes/shiraberu/taxanswer/hotei/7441.htm )

不動産の譲受けの対価の支払調書

「不動産の譲受けの対価の支払調書」は、「法人」または「不動産業者である個人事業主」が下記の支払いをした場合、作成して税務署に提出します。ただし、不動産業者である個人事業主のうちに建物の賃貸や仲介のみを行っている事業者は提出義務がありません。

| 支払内容 | 提出範囲 |

|---|---|

| 不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の取得のための対価支払 | 同一人に対するその年中の支払金額の合計が100万円を超えるもの |

なお、不動産等の譲受けには、売買のほか、交換、競売、公売、収用、現物出資等による取得も含まれます。

不動産等の売買又は貸付けのあっせん手数料の支払調書

「不動産等の売買又は貸付けのあっせん手数料の支払調書」は、「法人」または「不動産業者である個人事業主」が下記の支払いをした場合に作成し、税務署に提出します。ただし、不動産業者である個人事業主のうちおもに建物の賃貸や仲介のみを行っている事業者は提出義務がありません。

| 支払内容 | 提出範囲 |

|---|---|

| 不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の売買または貸付けのあっせん手数料の支払 | 同一人に対するその年中の支払金額の合計が15万円を超えるもの |

個人事業主でも支払調書の提出義務はある?

支払調書は、個人事業主であっても支払調書の対象となる支払いをした場合には、税務署への提出義務が生じます。特に弁護士や税理士、デザイナーや作家などに支払いをする場合には、「報酬、料金、契約金及び賞金の支払調書」を作成する必要があるので注意してください。

報酬を受け取った場合、支払調書はいつもらえる?

支払調書の対象となる報酬を受け取った方は、その年の年末から年明け1月いっぱいにかけて支払元から支払調書が送られてきますので、ご自身の確定申告の際に参考資料として使用してください。

支払調書は税務署に対しては提出義務がありますが、源泉徴収票と違い、報酬の支払先に対しては提出義務がありません。したがって、支払調書が支払元から送られてこないこともあります。支払調書がなくても確定申告に支障をきたすことはありませんが、支払調書が欲しい場合は、支払元に支払調書を発行してもらえないか問い合わせてみましょう。

支払調書をなくしてしまったときは?

支払調書を紛失してしまった場合には、支払元に連絡して再発行ができないか相談しましょう。支払元にはそもそも支払調書の発行義務がないので、対応してくれるかどうかは支払元次第です。なお、前述のとおり支払調書は支払元と受取先との間で金額に間違いがないかの確認資料なので、支払調書がなくても確定申告では特に問題にはなりません。

支払調書の書き方(「報酬、料金、契約金及び賞金の支払調書」の場合)

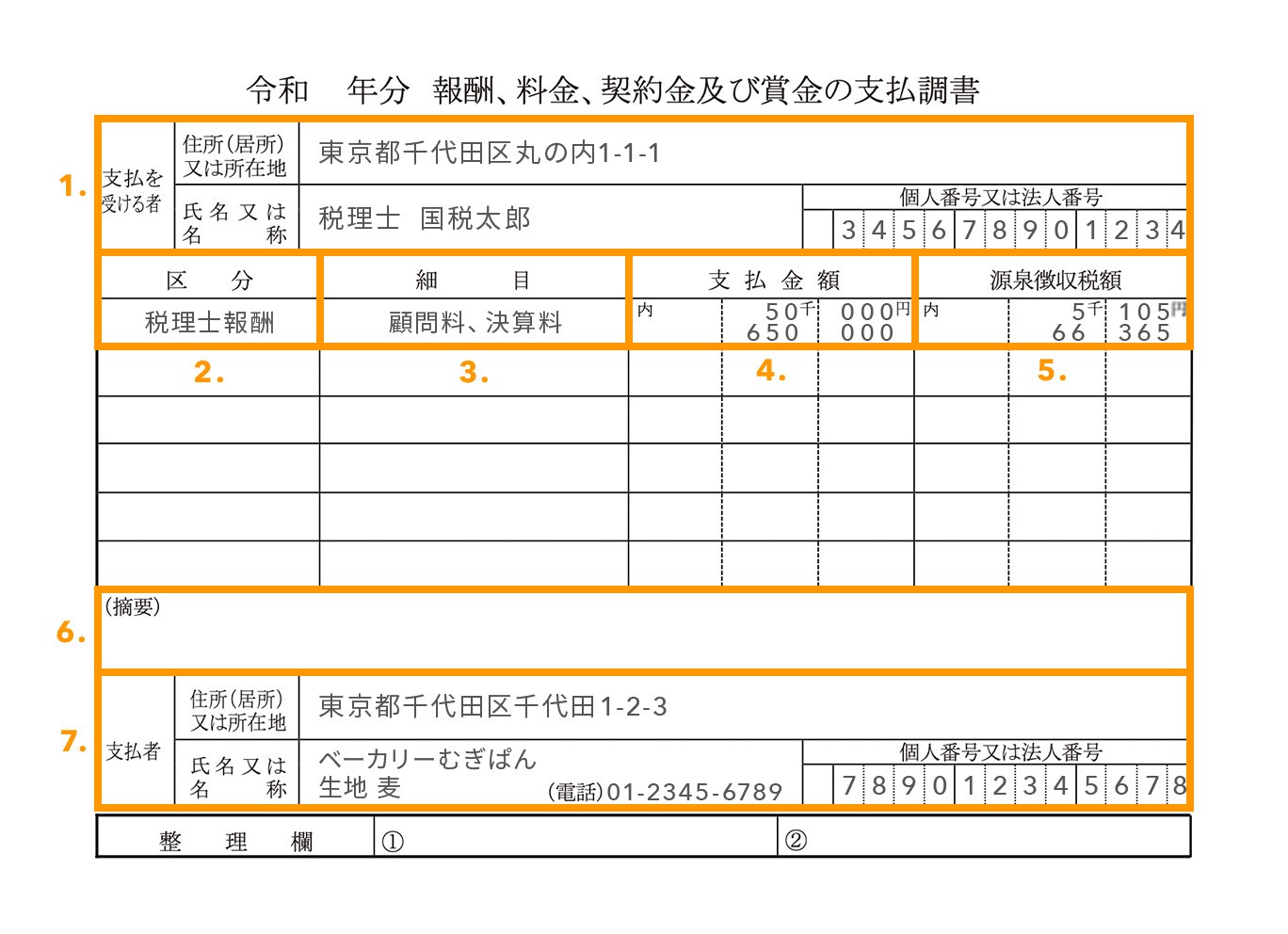

ここからは具体的に支払調書の書き方について、特に使うことが多い「報酬、料金、契約金及び賞金の支払調書」を例にみていきましょう。

出典:国税庁「報酬、料金、契約金及び賞金の支払調書」を加工(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100038.htm)

1.支払を受ける者

支払調書を作成する日時点での、支払先の所在地と氏名、名称を記載します。屋号のみを記載することはできません。支払先が個人であれば個人番号(マイナンバー)、法人であれば法人番号を記載します。法人番号は国税庁のホームページで公開されていますが、個人のマイナンバーは支払先から教えてもらう必要があります。

2.区分

支払った報酬の大まかな区分を記載します。弁護士報酬や税理士報酬、社会保険労務士報酬、原稿料、講演料、印税、謝金などです。どのような区分があるかは国税庁のホームページで確認することができます。

3.細目

「2.区分」が下記の場合は細目を記載します。わからない場合には空欄でも構いません。

| 区分 | 細目 |

|---|---|

| 印税 | 書籍名 |

| 原稿料、さし絵料 | 支払回数 |

| 放送謝金、映画・演劇の出演料 | 出演した映画、演劇の題名等 |

| 弁護士報酬、料金 | 関与した事件名等 |

| 広告宣伝のための賞金 | 賞金の名称等 |

| 教授、指導料 | 講義等等 |

4.支払金額

1年間に「支払いが確定した金額」を記載します。実際に支払った金額ではないので注意が必要です。支払調書の作成日時点で支払額が確定しているにもかかわらず未払いとなっている金額がある場合には、上段の「内書」に未払金額を記載します。

5.源泉徴収税額

支払金額に対して源泉徴収すべき所得税の合計額を記載します。支払調書の作成日時点で未払いがある場合には、未払金額に対する源泉徴収税額を上段の「内書」に記載します。

6.摘要

支払いを受ける方が「源泉徴収の免税証明書」を提出している場合、そのほかの法律で源泉徴収を要しない場合には、その旨を摘要欄に記載します。通常は特に記載する必要はありません。

7.支払者

報酬を支払ったご自身の納税地と氏名、電話番号と個人番号(マイナンバー)を記載します。

支払調書のフォーマットはこちらから

支払調書の用紙は、国税庁のホームページからダウンロードできますので、そちらをご利用ください。

出典:国税庁「報酬、料金、契約金及び賞金の支払調書(同合計表)」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100038.htm)

支払調書の提出期限

支払調書は、原則として支払いが確定した年の翌年1月31日までに、納税地を所轄する税務署に提出する必要があります。

1月31日までに提出しなかった場合、所得税や消費税の申告のように加算税や延滞税が課されることはありません。ただし、意図的に提出していないと判断された場合や、税務署から提出するように催促されているにもかかわらず提出しない場合には、所得税法違反として1年以下の懲役または50万円以下の罰金が科される可能性があります。

また、支払調書の記載に間違いがあった場合は随時訂正をして提出することができます。間違っていたことに対する加算税や延滞税もありませんので、速やかに修正して提出するようにしてください。

支払調書の提出方法

支払調書の提出方法は下記の4つがあります。

- 用紙に記載して税務署に提出または郵送する

- e-Taxを使って電子申告する

- 光ディスク(CD、DVD)に記録して税務署に提出または郵送する

- クラウドサービスを利用して税務署とデータを共有する

クラウドサービスは、支払調書に記載すべき項目をクラウド上に記録したうえで、税務署長にその閲覧・記録権限を付与する方法で、令和4年1月1日から利用できるようになりました。この方法で支払調書を提出するには、事前に「認定特定電子計算機による申請等の開始(変更)届出書」を税務署長に提出する必要があります。

支払調書作成時の注意点

最後に、支払調書作成時の注意点について解説します。

支払金額は「支払った日」が基準

支払調書は、暦年(1月1日~12月31日)の1年間の支払金額を集計する必要があります。ここでいう支払金額とは1~12月に「発生した金額」ではなく、1~12月に「支払った金額」を指します。例えば、12月分の請求金額を1月に支払う場合、その支払いは1月分の支払いとして集計します。

また、本来12月に支払うべき金額が月内に払えなかった場合は、12月分として集計して、それが未払いであることを別途記載します。

消費税は含める?含めない?

税理士報酬や不動産の支払いには消費税がかかります。この場合、原則として支払金額は税込で記載することになっていますが、請求書などで報酬額と消費税額が明確に分かれている場合には税抜で記載することができます。税込で記載するか税抜で記載するかによって、支払調書を提出する必要性が変わる可能性がありますが、特に税金計算に影響を与えることはありません。多くの会社は、自社の会計処理に合わせて支払調書に記載しています。

マイナンバーの記載は必須?

2016年から支払調書にマイナンバー(法人の場合には法人番号)の記載が必要となりました。支払先からマイナンバーを教えてもらうのが難しい場合もあると思いますが、マイナンバーがわからないからといって支払調書を提出しないということは避けるようにしてください。マイナンバーの記載がないことで不備とはならないため、できるだけ記載して提出しましょう。

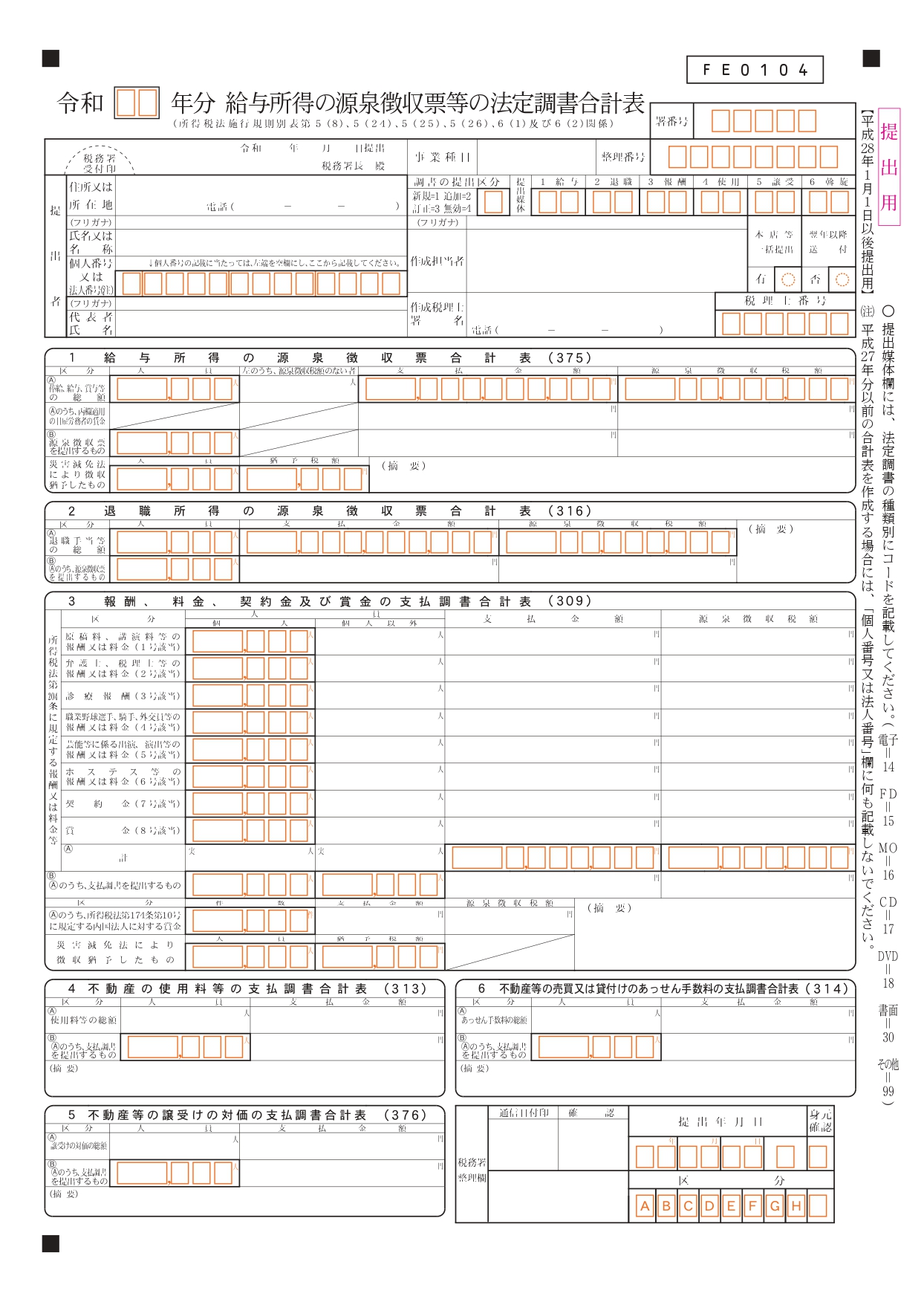

法定調書合計表を同時に提出する

税務署に支払調書を提出する場合には、個別の支払調書だけではなく全体の支払額を集計した「法定調書合計表」を同時に提出する必要があります。支払調書を作成する際には合計表を作成することも忘れないようにしましょう。

出典:国税庁「給与所得の源泉徴収票(同合計表)」( https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100051.htm )

支払先に支払調書を提出する義務はない

前述のとおり、支払調書は税務署に提出する義務がありますが、支払先に対して提出する義務はありません。ただし支払先は確定申告をする際に支払調書を使いたい場合があります。支払先から支払調書を求められたら応じる、もしくは支払調書作成時に渡してあげると親切です。

未徴収額分も記載する(内書きする)

本来期日に支払うべきものを期日に支払わなかった場合は、「未払金額」と「未徴収の源泉所得税」を、それぞれ支払金額、源泉徴収税額の欄上段の「内書」に記載する必要があります。

法人も発行しないといけない場合がある

支払調書は、法人に対する報酬の支払いのように、源泉徴収の対象とならない支払いであっても支払調書を作成し、税務署に提出する必要があります。

まとめ

- 支払調書は税務署が調査の基礎資料のために提出を義務付けている書類

- 支払いが確定した年の翌年1月31日までに、用紙の持参かe-Tax(電子申請)、クラウドサービスで税務署に提出する

- 個人事業主でも対象となる支払いをしている場合には提出義務がある

支払調書は種類も多く、わかりにくい部分もありますが、対象となる支払いが限定されているので慣れてしまえばそこまで難しくはありません。報酬の支払管理をしてくれるソフトを活用するのもおすすめです。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。