【資金繰りとは】悪化の原因と改善策から資金の調達方法まで解説

小峰 精公(こみね きよたか)V-Spirits総合研究所株式会社 常務取締役

売上は順調なはずなのに、「スタッフの給与支払や仕入先への支払い時に現金や預金が足りないときがある」「突発的な支出が発生すると不安になる」といった状況になっていないでしょうか。事業の資金繰りが悪化すると、最悪の場合は黒字倒産にもなりかねないため注意が必要です。この記事では資金繰りの基本的な考え方や、資金繰り表の作成・運用ポイント、資金繰り改善の定石などについて解説します。

この記事の目次

資金繰りとは

資金繰りの目的

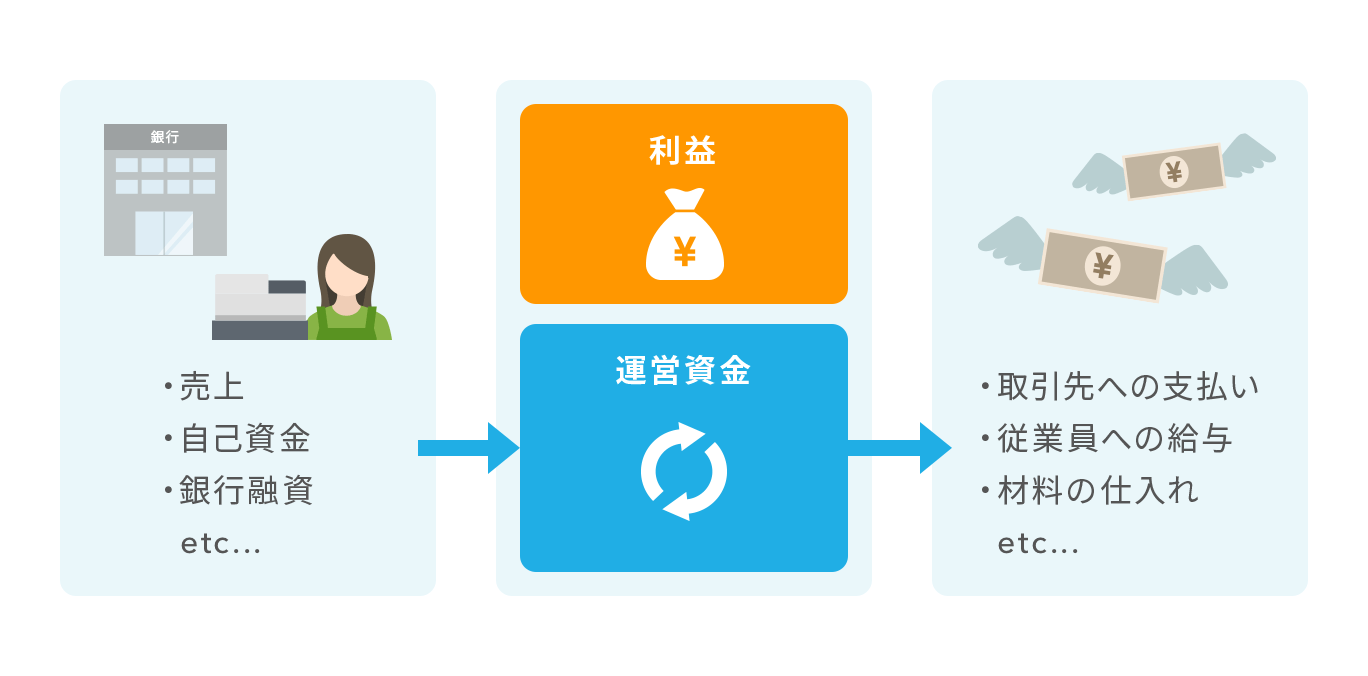

資金繰りとは、事業運営におけるお金(資金)の出入りを管理し、支払いが滞ることがないように先の見通しを立てて適切に調整することです。

言葉にすると一見難しく感じられるかもしれませんが、考え方は一般家庭で家計をやりくりすることと同じです。例えば、毎月入ってくる給与を無計画に使っていると、家賃・ローンの支払いや、クレジットカードの引き落としのタイミングで手元にお金がないという状況に陥ってしまいます。いつ・いくらのお金が必要になるかを把握して、滞納しないようにお金の流れをコントロールすることを、事業運営においては「資金繰り」と言います。

資金繰りはなぜ重要なのか

支払期日に手元に十分な資金がなければ、当然支払いが滞ることになります。そうなれば取引先からの信用を損ない、取引停止などの事態にも発展しかねません。

また、どうしても資金が調達できないと、売上や利益がどれほどあったとしても事業の継続ができずに倒産(いわゆる黒字倒産)してしまいます。その意味で、資金繰りを正確に把握しておくことは事業を継続させていくために欠かせないのです。

キャッシュフローとの違い

資金繰りと似た用語に、「キャッシュフロー」があります。厳密には「資金繰り=未来のお金の流れを見通すもの」、「キャッシュフロー=過去のお金の流れを示したもの」と、それぞれの意味や目的は異なりますが、日常的な会話の中ではほとんど同義の意味で使われていることが多いです。そのため、キャッシュフロー計算書の作成・開示が義務づけられている上場企業などでなければ、どちらの言葉についても「すぐに使えるお金(資金)の出入りを管理すること」として捉えておけば、大きな支障はないでしょう。

資金繰りが悪化する原因と対策

「資金繰りの悪化」とは、手元に残っている資金が少なくなり、各種支払いをするための余裕がなくなっている状態を指します。

資金繰りが悪化するのは、シンプルに言えば「入ってくるお金より出ていくお金が多い」からです。より詳細には下記のような原因が考えられます。

売上が支出よりも低い

事業運営を行っていれば、店舗・事務所の家賃や人件費、材料の仕入れなどの支出が発生します。そうした支出以上の売上を上げることができなければ、当然手元のお金は目減りしていくことになります。

まずは最低限、売上の大小にかかわらず月々発生する家賃、人件費などの固定費を超える売上目標を設定しましょう。その上で目標金額に見合った売上アップのための対策を考えていきます。

なお、実際に売上と支出のバランスを確認するときは、不測の事態が起きることも想定する意味で、売上は目標の80~90%程度にとどまり、支出が計画の110~120%に上振れた場合を見積もっておきましょう。

支出が多すぎる

売上は順調なのにもかかわらず手元の資金が減っている場合は、計画よりも多くの支出が発生していることが考えられます。予定外の費用が発生していないか、計画以上に高額の費用がかかっているものはないか、そもそも無計画な支出になっていないかを見直しましょう。

また、仕入れの量やタイミングが適切かを検討するのも資金繰りの改善には有効です。売り切れないように多めに発注しておくこと自体は戦略として間違いではないものの、それが過剰すぎると食品であれば廃棄せざるを得ず、丸々損失になってしまいます。長期間販売できる商品であったとしても、一度に大量に仕入れればその分資金に余裕はなくなりますし、商品を保管する倉庫代など追加の費用が発生する可能性もあります。それらの支出がすべて無駄とは限りませんが、売上に見合う適正な費用かを見極めましょう。

中小企業や個人経営のお店で資金繰りが悪化する原因として意外と多いのが、節税を意識しすぎた過度な設備投資です。生みだした利益を元手に設備投資をして、更なる事業成長を目指すことは経営の定石と言えますが、節税を意識しすぎて極限まで設備投資をしたり経費を使いすぎたりした結果、手元の資金がほとんど残らず、突発的な支払いに困ってしまうのでは本末転倒です。手元に残しておく金額を設定し、設備投資は資金繰りに影響のない範囲で計画的に行いましょう。

入金と支払いタイミングが合わない

「売上も支出も計画通りなのに、手元の資金に余裕がない」という事態が、実際の商売では起こりえます。例えば商品・サービスを提供済みで100万円の売上が確定していても、取引先からの支払いが「月末締めの翌々月末日払い」の場合は、100万円が自分の手元に入ってくるまでに2カ月強のタイムラグが生じることになります。その間に発生する経費や仕入れ分の支払いに、この売上100万円は使えません。こうしたズレを把握しておかないと、商売は順調なのに目の前の支払いに窮することになります。

この様な事態を防ぐためには、後述する「資金繰り表」を用いて、日々のお金の流れを把握し、資金が底をつくことがないように調整しましょう。

資金繰りを把握する方法

資金繰りが悪化しないように早めに手を打つことや、悪化した際に効果的な対策をするためには、自店舗の資金繰りを適切に把握することが大切です。把握するにあたっては、一般的に「資金繰り表」が用いられます。

資金繰り表とは

資金繰り表の一例(参考:株式会社日本政策金融公庫ホームページ)

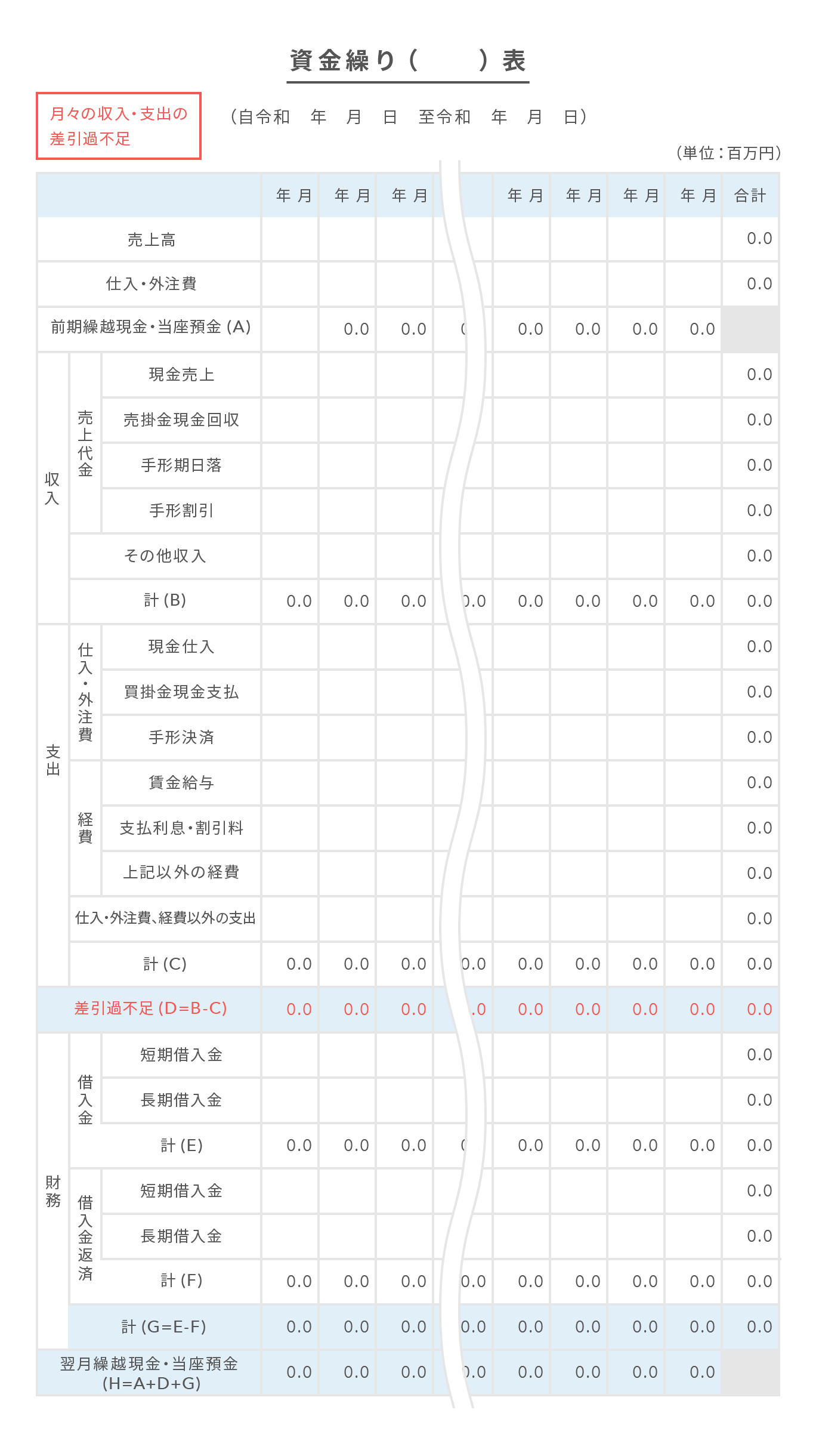

資金繰り表とは、先々の入金・出金予定を一覧表に落とし込み、いつ・いくらのお金が入る(出る)のか、その時点で手元に資金はどれくらいあるのかを把握するための表のことを指します。

資金繰り表の作成・利用方法

資金繰り表は、決算などで提出が求められる損益計算書や賃借対照表と様式は近いものの、すぐに使える資金を把握する意味で作成するため、入力する項目がやや異なります。

定期的に入力したり見返したりするものなので、表計算ソフトでフォーマットを作っておくと日々の管理がしやすいでしょう。

ここからは、資金繰り表で管理する項目の一例を紹介します。

売上(入金)

手元に入ってくる売上金額・タイミングを表す項目です。売上が発生したタイミングではなく、実際に入金される日付に該当する欄へ入力していくようにしましょう。

支出(出金)

家賃やスタッフの給与、取引先への支払いなどを入力していく項目です。詳細の項目は業態によって異なりますので、実際に事業で発生している費用を漏れなく入力できるように、項目を用意しておきましょう。

借入

手元の資金は、売上を上げるだけでなく金融機関などからの借入を行うことでも増やすことができます。売上入金とは別立てで管理しておきましょう。

返済

借入を行えば、しかるべきタイミングで返済が発生します。先々の返済予定も一覧表で管理しておきます。

資金

上述の項目をすべて足し引きすると、いつの時点でどれくらい手元に資金があるかを明らかにすることができます。

資金繰り改善の具体的手順

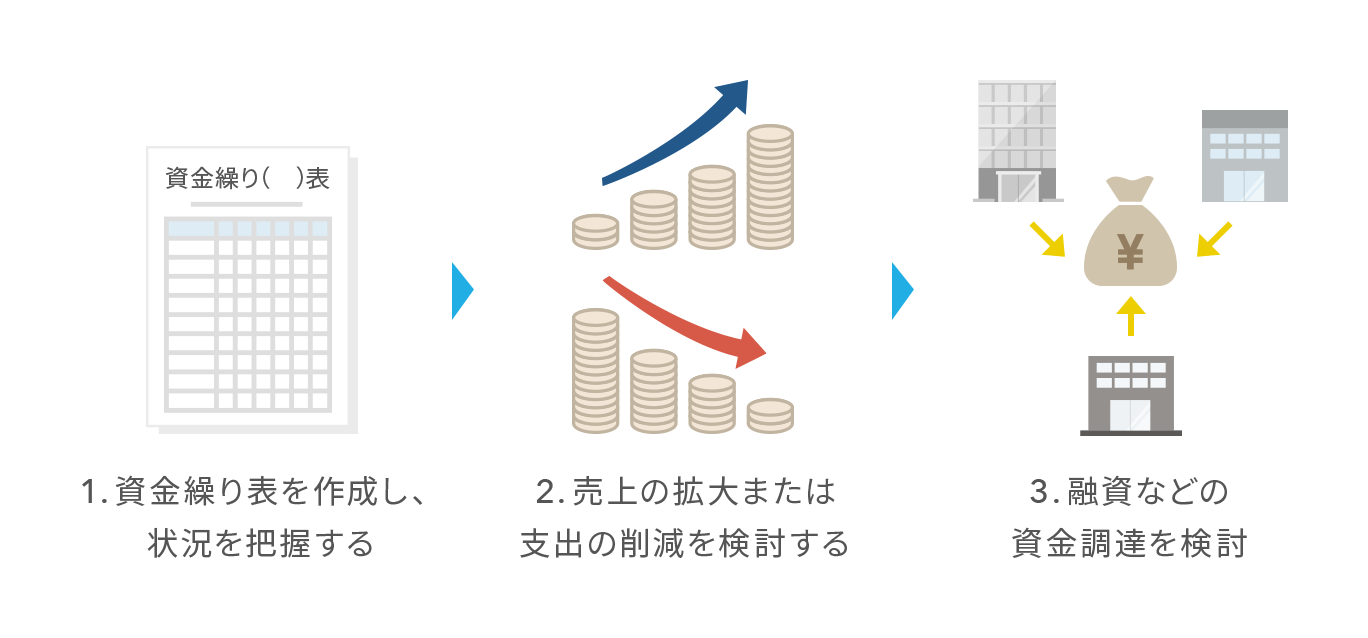

実際に資金繰りの改善に取り組む際は、下記のような手順で行うとスムーズです。

1.資金繰り表を作成し、状況を把握する

まずは、資金繰り表を作成して、先々の資金がどう変化するのか見通しを立てましょう。もし資金繰り表の「資金」の項目にマイナスの値が表示されている箇所があれば、それより前の期間でお金の流れを調整して、マイナスにならないようにする必要があります。

また、マイナスになっていなくても資金が極端に少なくなりそうな時期があれば注意が必要。突発的な支出に対応できないリスクがありますので、この場合も資金に余裕を持たせられるように対策を検討しましょう。

2.売上の拡大または支出の削減を検討する

具体的な資金繰り改善の対策としては、まず自店舗で取り組めることからはじめるのが鉄則です。売上を増やすための施策(キャンペーンの実施や宣伝など)を考えたり、無駄な経費が発生していないかを見直したりしていきましょう。

また、店舗系の業態では回数券の販売も有効。先々の代金をまとめて顧客に払ってもらうことになるため、一時的に手元の資金を増やすことができます。ただし、その分将来商品を提供するときには代金をもらえないことになりますし、回数券はまとめて払っていただく分1回あたりの価格を下げて販売するものです。安易に活用すると余計に資金繰りを悪化させるため、使いどころに気をつけましょう。

3.融資などの資金調達を検討する

お金を借りることを最終手段と考え、ギリギリまで自力で何とかしようとする心理もはたらきやすいのですが、できれば資金繰り表を作成した段階で資金に不安を感じるようなら、すぐに金融機関に相談しておいた方が良いでしょう。

というのも、お金を貸す側からすれば、倒産寸前まで経営が悪化した状態の事業主にはリスクが高すぎて融資はできません。挽回しやすい初期段階で相談した方が融資も受けやすいですし、金融機関や専門家へ早めに相談すれば、具体的な改善のアドバイスをもらえることもあります。

資金調達方法とそれぞれのメリット・注意点

外部からの資金調達を行うときは、自店舗の状況にあわせて効果的な調達方法を選びましょう。代表的な資金調達先と、それぞれのメリット・注意点を紹介します。

銀行融資を受ける

銀行や信用金庫、日本政策金融公庫などから事業用資金を借りることができます。他の方法に比べて大きな金額を借りることが可能ですが、審査のために提出を求められる資料が多く、審査に時間がかかることには注意が必要です。抜本的な経営の立て直しを図るときなどに、相談相手となってもらえるのも特徴だと言えるでしょう。

ビジネスローンを活用する

ビジネスローンは、事業用途に特化したローンのことで、銀行融資ほど審査基準が厳しくないのが特徴です。比較的スピーディーに資金を調達することが可能なものの、その分金利は銀行融資よりも高めに設定されています。

入金前の売上を現金化する

例えばファクタリングサービスのように、入金前の売上を予定の入金日よりも早く現金化するサービスもあります。審査の時間が比較的短いため、銀行融資ほど大掛かりでなくてよいのですぐに手元に現金が必要というときに、便利な資金調達方法です。未来の売上予測など、数カ月先の資金繰りを把握したうえで、自転車操業にならないように注意しながら計画的に利用しましょう。

まとめ

- 資金繰りとは、すぐに使えるお金の出入りを管理し、支払いが滞らないように先の見通しを立てて調整すること

- 資金繰りの改善には、資金繰り表を作成して事業のお金の流れを正確に把握することが欠かせない

- 売上や支出の見直しと並行して金融機関にも早めに相談し、外部からの資金調達を検討するのも手段の一つ

経営を持続させるためには、安定した資金繰りが必要不可欠です。なぜなら、いくら売上が好調でも今この瞬間の資金が底をついたら、事業を営むことができず、最悪の場合は黒字倒産という結末にもなってしまうからです。逆に言えば、たとえ業績が赤字でも手元に使える資金があればまだ挽回のチャンスはあります。赤字を気にするよりも、手元の資金が底をつく方がよっぽど怖いのです。

また、金融機関にとっても資金をちゃんと管理している事業者には安心して融資をしやすいという側面もあります。事業運営上、金融機関や投資家などの第三者に資金面の協力をいただくことは必要な選択肢の一つ。そうした可能性を広げる意味でも自店舗の資金繰りはしっかり把握しましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。

小峰 精公(こみね きよたか)V-Spirits総合研究所株式会社 常務取締役

大学卒業後、朝日信用金庫に入庫。融資担当営業として活動する中で業績や追加融資に苦戦している企業に数多く出会い、「銀行融資取引」や「資金繰り」の本質を企業へ伝えていくことがミッションだと確信する。2021年、税理士法人V-Spiritsグループに合流。現在は、起業支援や資金調達を中心に活動する。

●「税理士法人V-Spiritsグループ」(https://v-spirits.com/)