個人事業主が確定申告時に源泉徴収をする・される条件や源泉徴収票の書き方・注意点

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

飲食店や小売店を経営されている個人事業主のみなさん、アルバイトの方やパートさんの源泉徴収はしっかりと行われていますでしょうか。まだ源泉徴収をしたことがない、これから初めて源泉徴収をするという方は若干の不安をお持ちではないでしょうか。そこで今回は個人事業主の皆さんが源泉徴収についてしっておきたいポイントと注意点を詳しくご紹介致します。こちらの記事に目を通せば、店舗経営者として人を雇う際や取引先の個人事業主に支払う際に生じる源泉徴収に関する不安点が解消され、安心して会計処理を行うことが可能になります。

この記事の目次

源泉徴収とは? 源泉徴収対象者と義務者になる条件

源泉徴収とは、給与や報酬を支払う際に、支払者が事前にその金額から所得税を差し引いておき、まとめて所得税の支払いをおこなう制度です。給与や報酬を受ける個人がそれぞれ納付をすると、税務署での手続きが膨大な量になるため、このような方法が採用されています。

個人事業主が源泉徴収対象者となる場合

個人事業主であれば、その収入も源泉徴収の対象になるわけではありません。源泉徴収の対象となる報酬の種類は所得税法で定められています。ここでは、主なものを列挙します。

- セミナーや研修などの講師や講演に対する報酬

- 書籍や記事などの原稿料

- 商品やWEBサイトなどのデザイン料

個人事業主が源泉徴収義務者になる場合

源泉徴収が必要となる支払いは、支払先に応じて異なります。支払先が個人の場合、社員やアルバイトの方、パートさんへの給与や賞与、税理士や会計士、社労士への報酬が含まれます。退職金や年金といったものも源泉徴収の対象となります。支払先が法人の場合は、利子や配当が源泉徴収の対象となります。

支払者が源泉徴収をしなくてもよいケースもありますが、基本的に社員やパート、アルバイトへ給与を支払っている場合は源泉徴収が必要となります。この後解説する毎月必ず発生する作業についてしっかりと認識しておきましょう。

源泉徴収額の計算方法

源泉徴収額の計算方法は、その支払いが給与なのか報酬なのかによって異なります。

給与の場合

給与の場合、給与所得の源泉徴収税額表を用いて源泉徴収額を算出することができます。総支給額から社会保険料の控除を行い、給与所得者の扶養家族を考慮した上で給与所得の源泉徴収税額表に数字を当てはめることで、計算することが可能です。

報酬の場合

報酬の場合の源泉徴収額は、支払金額に税率を掛けあわせて算出します。支払金額が100万円以下の場合と100万円を超える場合で税率が異なるため、注意が必要です。支払金額が100万円以下の場合、源泉徴収税額 = 支払金額 × 10.21%の計算式で求めることができます。支払金額が100万円を超える場合、源泉徴収税額 =(支払金額 ? 100万円)× 20.42% + 102,100円の計算式で求めることが可能です。

消費税の扱い

源泉徴収額を求める際に、消費税の扱いには注意が必要です。源泉徴収額を計算する際は、基本的に消費税分も含めた金額を元に計算を行います。ただし、請求書上で、報酬金額と消費税額が明確に分けられている場合に限り、消費税抜きの報酬金額を源泉徴収の対象とすることができます。またこの場合に個人事業主が免税事業者であれば、消費税の申告、納税は不要となるため、その分得をすることになります。

上記の方法によって計算した源泉徴収額を給与支払いの際に徴収しておき、この後解説する納付時期と納付方法に則り税務署へ納付を行います。

源泉徴収をされる個人事業主がすべきこと

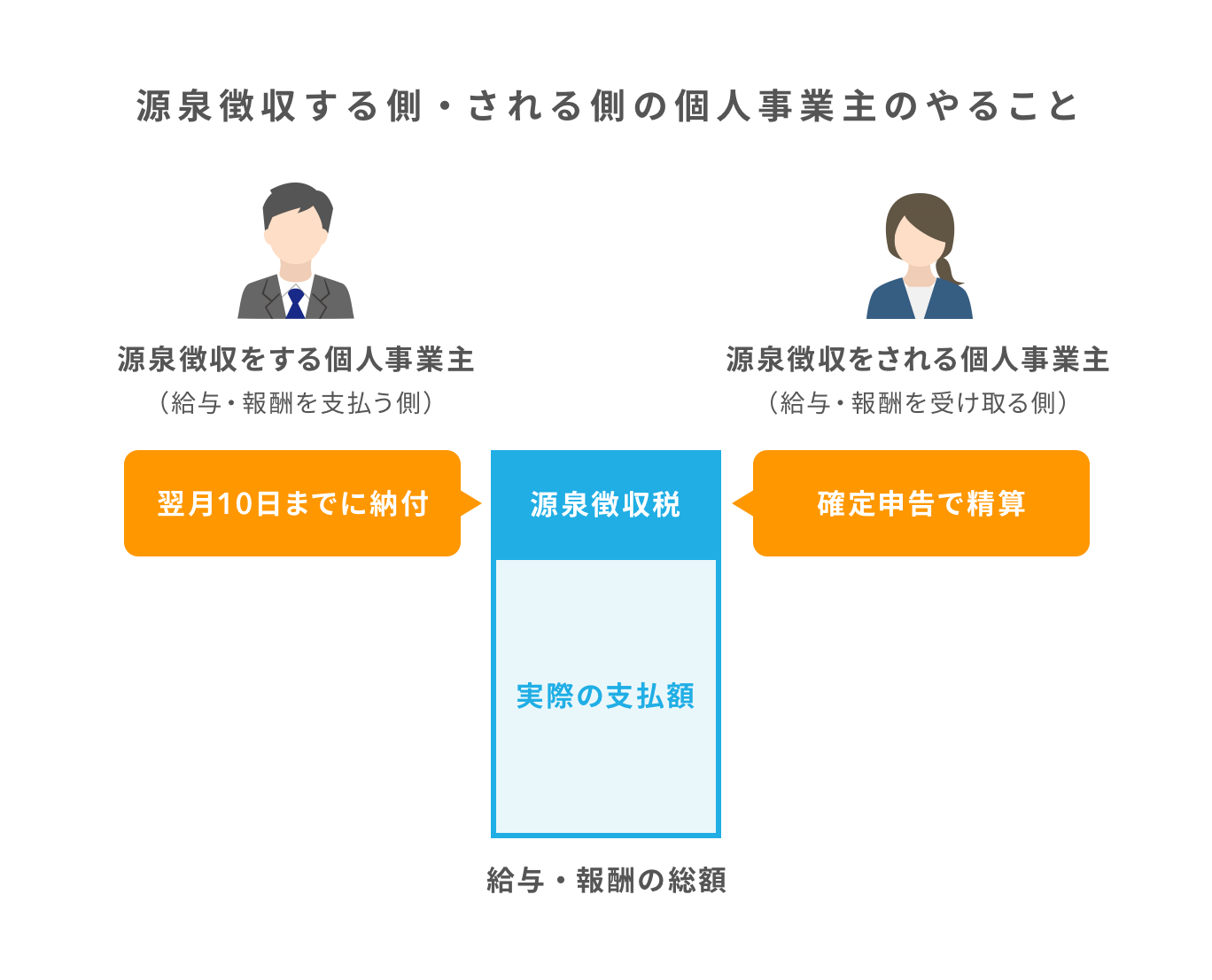

源泉徴収をされた個人事業主は、確定申告にて源泉徴収された所得税の精算を行います。源泉徴収されているから確定申告しなくてもよいというわけではありません。確定申告の時期は原則毎年2月16日から3月15日となっています。

個人事業主は自ら記帳した数字をもとに確定申告を行いますので、源泉徴収された金額も自らの記帳した数字をベースに申告することになります。ただし、取引先によっては支払調書を交付してくれるところもありますので、その数字を参考にしてもよいでしょう。

この確定申告の際に、控除金額などを考慮した結果、所得税を納めるべき金額よりも多く納めていた場合、その分の還付を受けることができます。そのため源泉徴収をされる個人事業主の方は必ず確定申告を行い、還付金がないかどうかをチェックするようにしましょう。

源泉徴収をする個人事業主がすべきこと

源泉徴収をした個人事業主は、相手先に支払った月の翌月10日(休日の場合は後ろ倒し)までに、源泉徴収した所得税(2人以上に支払った場合はその合計額)を税務署に納付する必要があります。

納付の方法は、納付書を税務署で入手する方法や、e-Taxによる納付などがあります。翌月の10日ということで、集計作業を素早く行って、納付期限までにしっかりと納付を行いましょう。

源泉徴収額の納付時期と納付方法

繰り返しになりますが、源泉徴収額の納付期限は、原則源泉徴収を行った月の翌月10日までとなっています。

ただし、給与の支払対象者が9人以下の場合、源泉徴収義務者が源泉所得税の納期の特例を申請することで、毎月必要だった納付を半年に1回にまとめることができます。こちらの申請により、1月?6月までの所得税は7月10日まで、7月?12月までの所得税は翌年の1月20日まで納付期限を伸ばすことができます。給与の支払対象者が9人以下の方は、必ず「源泉所得税の納期の特例」を申請することをおすすめします。毎月必要だった納付作業を半年に1回にまとめることができれば、作業コストを削減することが可能です。

源泉徴収税の納付に関して作成しなければならない書類

源泉徴収税の納付の際に作成・提出しなければならない書類は次のものです。アルバイトの給与などの場合は給与所得・退職所得等の所得税徴収高計算書を作成して提出します。その他の報酬の場合は報酬・料金等の所得税徴収高計算書を作成して提出します。さらに、翌年1月には源泉徴収票と支払調書、それらを合計した法定調書合計表を作成し提出します。

源泉徴収票の書き方

源泉徴収票には、年間の給与支払額や源泉徴収した税額、各種控除の金額などが1枚の用紙にまとめられています。年末調整の結果によって記載内容も異なってきますが、給与計算ソフトを使用し、年末調整の結果を正確に入力していれば、内容も正しく反映されます。

源泉徴収票は従業員の年収を証明するものとして、確定申告と同じくらいに重要な書類です。間違いを防ぐためにも、給与計算ソフトなどを活用して間違いのない源泉徴収票の作成をすることをオススメします。従業員を雇用するのであれば、正確に源泉徴収票を作成する体制を整えることも雇用者の責務といえます。

やむを得ず手書きで記載する場合、特に収入金額の欄には通勤手当の非課税分を含めない、給与所得控除は最新のものを使用する、控除の欄は各自の申告に応じて漏れなく記入するといった点に注意します。給与所得控除や各種の所得控除は毎年のように改正が行われています。常に最新の計算方法を確認していく必要があります。「国税庁 給与所得控除」に最新の情報が掲載されますので、作成前に確認するようにしましょう。

源泉徴収に関する注意点

源泉徴収に関して、いくつか注意しておくべきポイントがあります。

東日本大震災のための復興支援として、復興特別所得税の徴収が平成25年からはじまりました。復興特別所得税は、源泉徴収の際に合わせて徴収を行います。

源泉徴収すべき所得税及び復興特別所得税の額 = 支払金額等 × 合計税率(%)

の計算式から求めることが可能です。合計税率は

合計税率(%) = 所得税率(%) × 102.1%

の計算式で計算することが可能です。

また、もし源泉徴収義務者が源泉徴収漏れをしてしまった場合、ペナルティとして不納付加算税と延滞税が別途課税される場合があります。源泉徴収漏れは起こさないようにしっかり毎月確認するようにしましょう。

まとめ

- 源泉徴収とは、給与や報酬を支払う際に所得税を差し引き、まとめて所得税の支払いを行う制度

- 源泉徴収額の計算方法は給与と報酬で異なる

- 源泉徴収の納付は原則翌月10日まで。納付特例を申請すれば納付を半年に一回にまとめることが可能

- 源泉徴収漏れをしてしまった場合、ペナルティとして別途課税される場合があるので注意が必要

- 正確な源泉徴収票の作成のためにも、給与計算ソフトや人事情報の管理ソフトの導入を行うべきである

いかがでしたでしょうか。個人事業主が知っておきたい源泉徴収についてのポイントと注意点をご紹介させていただきました。これから初めて源泉徴収をする方、源泉徴収についてしっかり知っておきたいという方は、こちらを参考にすることで源泉徴収に関する不安を解消し、安心して会計処理を行うことが可能になります。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。起業コンサルV-Spiritsグループ/税理士法人V-Spirits代表。年間約200件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト 「DREAM GATE」で6年連続相談数日本一。「一日も早く 起業したい人が『やっておくべきこと・知っておくべきこと』」など、起業・経営関連の著書・監修書多数。http://v-spirits.com/