税務署での確定申告の持ち物一覧。必ず必要なものと控除別の添付書類を解説

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

個人事業主にとっての一大イベントである確定申告。確定申告書の作成だけでも大変ですが、最後に税務署へ提出する必要があります。せっかく税務署に行っても受理してもらえないということがないように、事前にしっかりと持ち物や添付書類を確認しましょう。

この記事の目次

初めてでも安心! 確定申告時の持ち物チェックリスト

税務署で確定申告を行うときに必要な持ち物を、「必須」「あると安心」の2つに分けて紹介します。

必須な持ち物

| 必須なもの | 説明・備考 |

| 確定申告書 |

給与所得者=申告書A 個人事業主=申告書B |

| 青色申告決算書 | 青色申告の場合のみ |

| 収支内訳書 | 白色申告の場合のみ |

| 確定申告書の添付書類 | 源泉徴収票、医療費の領収書、ふるさと納税の証明書など |

確定申告書Bに添付する書類は、青色申告か白色申告により異なります。

詳しくはこちらをご覧ください。

あると安心な持ち物

次に、必須ではないものの、一緒に持参すると良いものをご紹介します。

| あると安心なもの | 説明・備考 |

| 印鑑 | 記載内容に不備があった場合、訂正印として使用する。シャチハタなどのゴム印は印鑑としてみなされないため使用できない |

| 銀行通帳 | 還付される税金がある際に、還付先口座の確認のために使用する |

【控除別】添付が必要な書類

各種控除を受けるためには所定の書類を添付することが必要です。主なものは以下の通りです。

- 医療費控除を受ける場合

医療費の領収書等

医療費の明細書 - 社会保険料控除を受ける場合

社会保険料(国民年金保険料)控除証明書 - 生命保険料控除を受ける場合

生命保険料控除証明書 - 地震保険料控除を受ける場合

地震保険料控除証明書 - 住宅ローン控除を受ける場合

住宅借入金等特別控除額の計算明細書

住宅借入金残高証明書

(初年度のみ)売買契約書コピー(または登記事項証明書)

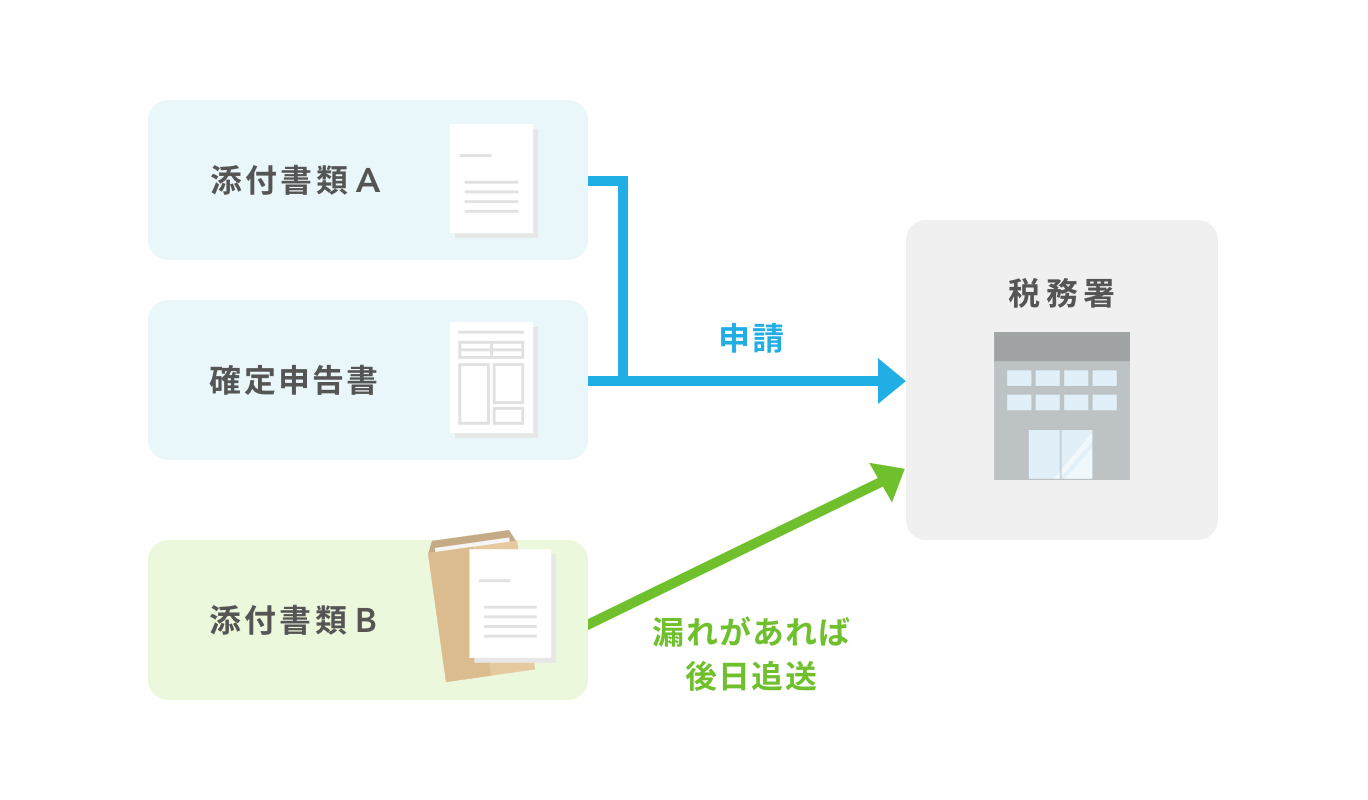

添付を忘れて提出したからといって、即適用が受けられないということにはなりませんが、後日税務署から追加で提出するように連絡を受けることもありますので、提出段階でしっかりと添付書類まで確認して、漏れなく提出を行いましょう。

※e-Taxにより確定申告書を提出する場合には、添付が省略できる書類もあります。詳しくは以下の国税庁のページをご覧ください。

https://www.e-tax.nta.go.jp/toiawase/qa/kakutei/tempu01.htm

申告時のミスや申告漏れなど、知っておきたいペナルティ

確定申告を忘れていた、意図的にしなかった場合だけでなく、申告時のミスや故意に引き起こした要因によって、以下のペナルティが存在します。

無申告加算税

確定申告を忘れていた、する必要がないと思い込んでいた、意図的に申告をしなかった場合には、無申告とみなされ無申告加算税が課せられます。

- 原則として納付すべき税額に15%の加算

- 50万円を超えた部分に対しては20%の加算

申告期限から1月以内、かつ期限内の申告をする意思があったことを認められる場合には、加算されません。税務署の調査を受ける前に期限後申告をした場合、5%の割合に軽減されます。

延滞税

期限を過ぎたペナルティとして延滞税が課せられます。無申告とみなされる場合は、無申告加算税も併せて課せられます。

- 期日の翌日から2月を経過するまでの提出:原則として年7.3%の加算

- 2月を過ぎた日以降:原則として年14.6%の加算

青色申告の場合は、65万円の青色申告特別控除が受けられず、10万円に減額されます。青色申告の承認自体が取り消されることもあります。

過少申告加算税

申告内容に誤りがあり、税額が本来より少ない場合に課せられます。

- 納付すべき税額が50万円まで:新たに納める税額の10%の加算

- 新たに納める税額が、当初の申告した金額と50万円のいずれか多い金額を超える分については15%の加算

税務署の調査を受ける前に、修正申告をすることで避けることができます。

重加算税

仮装隠ぺいしている事実があった時に課せられます。

- 期限内の申告:新たに納める税額の35%の加算

- 期限後の申告:新たに納める税額の40%の加算

いわゆる脱税と言われるもので、信頼を大きく低下させる要因になるため、ペナルティとして取られるお金以上に失うものが大きいことを忘れないでください。

税務署で確定申告をするメリットとは?

税務署で確定申告をするメリットは、提出前に相談できることです。3つある提出方法について、それぞれのメリットを紹介します。

確定申告の提出方法

(1)税務署に直接持参

税務署で提出する大きなメリットは、提出前に相談できるということです。思わぬミスによる再提出やペナルティを防ぐためにもおすすめしたい方法です。申告期間の締め切りが近づくと混雑するというデメリットもあります。

(2)郵送で税務署に送付

郵送では、税務署に出向く手間が省けるというメリットがあります。事前のチェックがしてもらえないというデメリットがあるため、申告書の記載内容に自信ある方にはおすすめです。

(3)インターネットを利用した電子申告

国税庁のシステム「e-Tax」を利用した申告方法です。必要なパソコンの準備から電子証明書の取得、電子申告の開始届の提出など事前準備に手間がかかるのがデメリットですが、会計ソフトを介した申告ができるというメリットがあります。

確定申告は税務署への持参がおすすめ

仕事に追われて忙しい人にとっては、郵送は手軽に感じる提出方法ですが、不備があった場合には電話での問い合わせや税務署に出向く必要があるため、結果的に二度手間になってしまいます。確定申告が不慣れで自信がない方は、税務署に持参して相談してから提出することをおすすめします。

税務署へ相談する利点についてはこちらでも詳しく紹介しています。

税務相談するなら、まずは税務署へ! 知って得する活用法とは?

まとめ

- 税務署で相談することでミスや再提出を防ぐ

- 添付書類を確認して、漏れなく添付する

- 複数のペナルティを知ることで確定申告への意識が変わる

- ミスのない申告を目指す

税務署で確定申告を行い、申告内容をチェックしてもらうことで、不安に感じていた部分やミスを事前に解決することができます。意図的ではなくても確定申告におけるペナルティを知ることで、意識が高まり申告漏れやミスを防ぐことにつながります。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。起業コンサルV-Spiritsグループ/税理士法人V-Spirits代表。年間約200件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト 「DREAM GATE」で6年連続相談数日本一。「一日も早く 起業したい人が『やっておくべきこと・知っておくべきこと』」など、起業・経営関連の著書・監修書多数。http://v-spirits.com/