所得税の計算方法は?基礎知識や税率の求め方を解説

夢を持って開業はしたけれど、予想外の税金の支払いに対応ができないなど、税金関係で悩みを持つ方もいらっしゃいます。このような状況を回避するためには、しっかりとした税金に関する知識が不可欠です。この記事では、「所得税の仕組みをしっかり理解したい」「税金の求め方がわからない」といった疑問や悩みを持つ方に向けて、個人事業主が関わる税金のなかでも「所得税」について、押さえておくべき基礎知識や計算方法を詳しく解説します。

※この記事では、計算して数字を出す行為を「算出」で統一しています。

この記事の目次

所得税とは?

所得税とは、個人で事業を行って得た収入や、勤務先から支給される給与などに対してかかる税金です。1年間の所得金額(収入-経費)から所得控除額を差し引いた課税所得金額に、税率をかけて所得税額を算出します。所得の大きさに応じて負担する税金であり、家族構成などの状況に応じた配慮が特徴です。

所得税と源泉徴収税の違い

所得税と混同されがちなのが源泉徴収税です。源泉徴収税は、給与や報酬などを支払う会社が、本人に代わって所得税を代理で納めるものです。

給与収入では年末調整を行うことにより精算され、個人事業主は確定申告を行うことにより精算されます。

復興特別所得税とは?

復興特別所得税とは、東日本大震災からの復興財源を確保するために設けられた税金です。基準所得税額に2.1%の税率をかけて算出します。

なお、2037(令和19)年までの期間の各年分については、復興特別所得税を所得税と併せて申告・納付することになります。

所得控除の種類

所得税には、家族構成や個人的な事情を配慮した「所得控除」という制度があります。所得金額から各種の所得控除を差し引いて、課税所得(税率をかける基準となる所得)を算出することになります。

ここでは特に重要な所得控除を確認していきましょう。

社会保険料控除

健康保険や国民年金、厚生年金を支払った場合には、その支払った金額について所得控除を受けることができます。国民健康保険については証明書を添付する必要はありませんが、国民年金について社会保険料控除の適用を受ける場合には、確定申告書に日本年金機構から送付された控除証明書を添付する必要があります。

生命保険料控除

生命保険料、介護医療保険料および個人年金保険料を支払った場合には、保険の種類に応じて一定の金額の所得控除を受けることができます。生命保険料控除を受ける場合には、支払金額や控除を受けられることを証明する書類を、確定申告書に添付する必要があります。

医療費控除

1年間に支払った医療費の額が10万円を超える場合には、実際に支払った医療費の合計額に応じて一定の金額の所得控除を受けることができます。2026(令和8)年12月31日までは、セルフメディケーション税制(特定一般用医療品等の購入)が導入され、医療費控除の特例として10万円を超えない医療費総額であっても医療費控除が受けられるように、その内容が拡充されています。

寄附金控除

「ふるさと納税」によって一躍メジャーになった寄附金控除ですが、その所得控除の対象となる「ふるさと納税額」は、所得金額等の40%が上限となります。なお、「ふるさと納税」の対象となる税金には、所得税のほかに住民税もあります。

配偶者控除

妻や夫の給与収入の金額が103万円以下(給与以外の所得がある場合には、その合計所得金額が48万円以下)の場合には、最大38万円(老人控除対象配偶者の場合は48万円)の所得控除が受けられます。

ただし、納税者本人の合計所得金額が1,000万円を超える場合や、その妻や夫が個人事業主から給与の支給を受けている事業専従者の場合には、控除が受けられませんのでご注意ください。

扶養控除

その年の12月31日時点で、16才以上の子どもがいる場合など扶養親族となる人がいる場合には、38万円から58万円の所得控除が受けられます。ただし、その扶養親族が事業専従者として個人事業主から給与の支給を受けている場合は、控除を受けられませんのでご注意ください。

基礎控除

所得税を納める全ての人に認められた所得控除で、納税者本人の合計所得金額に応じて最大48万円までの控除を受けることができます。

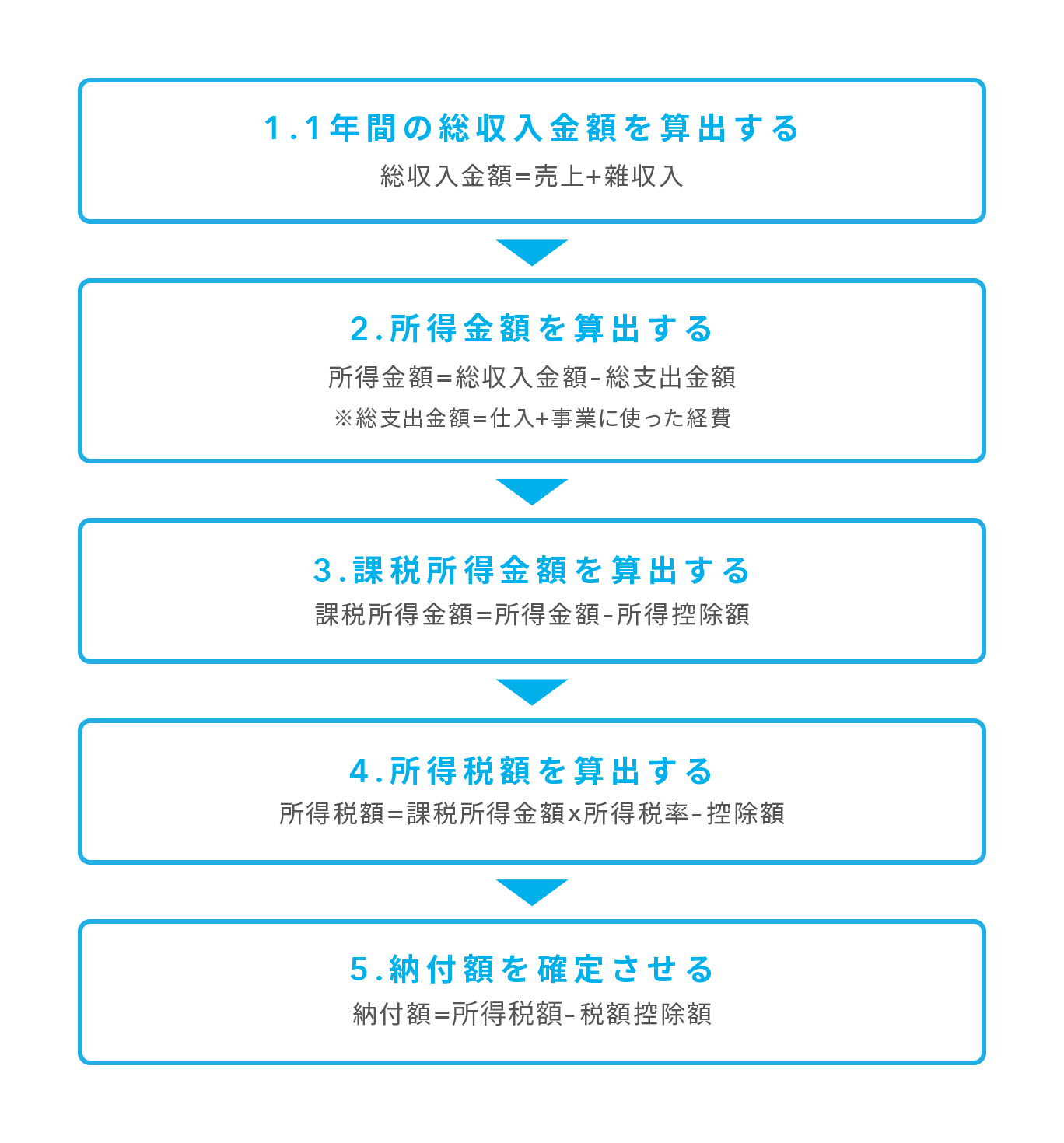

所得税の計算方法

所得税は、所得金額(収入-経費)から所得控除を差し引いた課税所得(総所得-所得控除)に、税率をかけて算出します。ここでは、具体的な数字を使い、どのような手順で所得税を算出するのかを解説します。

1.1年間の総収入金額を算出する

1年間の売上金額や事業に付随して発生した雑収入の合計額が総収入金額となります。

例)総収入金額(1,600万円)=売上(1,500万円)+雑収入(100万円)

2.所得金額を算出する

総収入金額から総支出金額を差し引いて、所得金額を算出します。仕入代金や事業に使った経費(水道光熱費や通信費、店舗や事務所の家賃など)が総支出金額になります。

例)所得金額(600万円)=総収入金額(1,600万円)-総支出金額(1,000万円)

※総支出金額(1,000万円)=仕入(800万円)+事業に使った経費(200万円)

3.課税所得金額を算出する

所得税の算出では、個人的な事情に配慮した各種所得控除が設けられています。

その主な内容は先述のとおりですが、ここでは社会保険料控除50万円、生命保険料控除5万円、配偶者控除38万円、基礎控除48万円を受けていることを前提に課税される所得金額を算出してみます。

例)課税所得金額(459万円)=所得金額(600万円)ー所得控除額(141万円)

※所得控除額(141万円)=50万円+5万円+38万円+48万円

4.所得税額を算出する

課税所得金額に所得税率をかけて所得税額を算出します。日本では所得税率について「超過累進税率」を採用しています。

これまで算出をしてきた一連の事例では、課税所得金額が459万円となり、税率は20%、控除額(所得控除とは違い累進課税の調整を行うための控除額)は42.75万円となりますので、これらの値をもとに、実際の所得税額を算出してみましょう。

例)所得税額(49.05万円)=課税所得金額(459万円)×所得税率(20%)-控除額(42.75万円)

5.納付額を確定させる

持家政策の促進や二重課税の排除、寄附の促進といった観点から、住宅ローン控除、配当控除、外国税額控除、寄附金特別控除などの税額控除を行います。

税額控除と所得控除の違いは、税額を直接控除することと、税率をかける前の所得金額から控除することにあります。

ここでは、住宅ローン控除を10万円受けることを例に納付額を算出してみます。

例)納付額(39.05万円)=49.05万円(所得税額)-10万円(税額控除額)

※先述のとおり、復興特別所得税とあわせて納付してください。

所得税率がひと目でわかる「速算表」

所得税は所得の額に応じて超過累進税率を採用していることは先述のとおりです。国税庁が速算表を公表していますので、課税所得金額を速算表にあてはめて税率と控除額を確認し、所得税額を算出しましょう。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

出典:国税庁 所得税の税率

まとめ

- 所得税は、個人で事業を行って得た収入に対してかかる税金

- 所得税額は、1年間の所得金額(収入-経費)から所得控除額を差し引いた課税所得金額に、税率をかけて算出する

- 所得税には、家族構成や個人的な事情を配慮した「所得控除」という制度がある

「所得税」について詳しく解説してきました。お読みいただいた方々が、所得税の押さえておくべき基礎知識や算出方法、仕組みを大まかにとらえられたのであれば、幸いです。ご紹介した算出方法や速算表は、今回のケースだけでなくビジネスにおいても有用なものです。ぜひご活用ください。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

片瀬 陽平(かたせ ようへい)税理士

JGA税理士法人(https://jga-tax.jp/)代表社員/税理士 1983年生まれ 東京都在住

税理士業界が変遷する中、国際ビジネスのみが残された最後の領域であると考え、税理士法人時代から国際ビジネスに長く携わる。国際ビジネスには日本と現地の両面性があり、現地に駐在しなければクライアントにベストプラクティスの提案ができないと考え、2012年にメキシコに渡り、現地コンサルティングファームの立ち上げを行う。メキシコ、タイ、インドネシアでの現地実務を経験した後、日本に帰国し、日本と各国の両面からクライアントをサポートしている。専門領域は、経営コンサルティング、インバウンド支援、国際税務コンサルティング、社内DX化など多岐にわたる。