そもそも雑所得って何?算出方法や確定申告が必要なケースを税理士が解説

副業をされている方の中には、「この収入は雑所得に当たるの?」「確定申告が必要な収入なの?」と気になっている方もいらっしゃるかと思います。雑所得に該当する副業収入はいくつも存在します。また、一定の条件下では雑所得の確定申告が不要となります。今回は、雑所得の算出方法や確定申告が必要なケースについて詳しく解説します。

この記事の目次

そもそも雑所得とは

まずは雑所得とはどんなものなのか、雑所得になるものとならないものの考え方について解説します。

雑所得も含めた所得分類

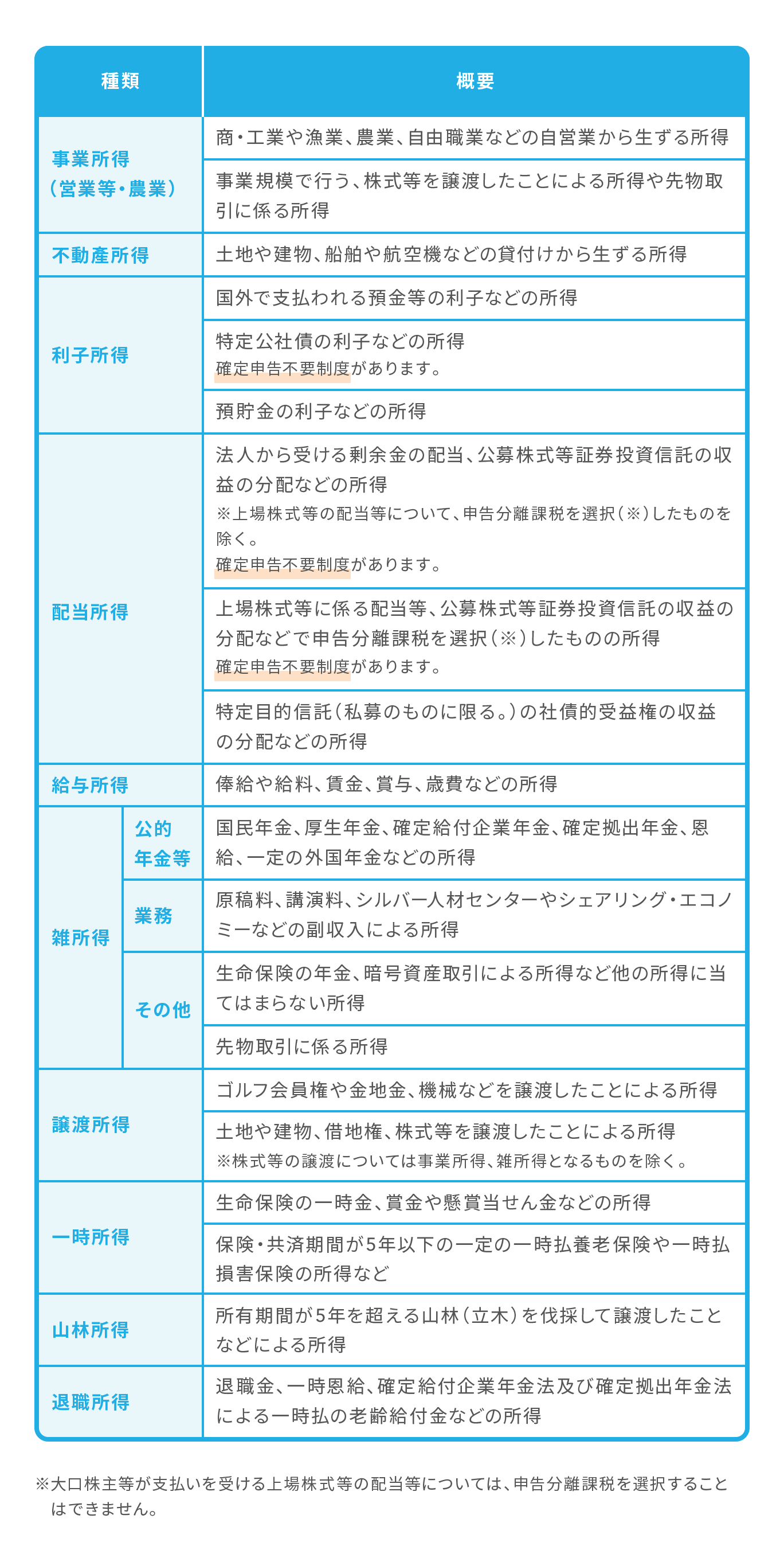

雑所得を理解するためには、まず所得税における所得の種類を理解する必要があります。所得は、大きく10種類に分類されます。

出典:国税庁「所得の種類と課税方法」

(https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2022/01/1_03.htm)

雑所得が生まれた背景

所得税は、個人が得たすべての所得に対して課税することを原則としています。しかし、かつてはどの所得分類にあてはまるのかわからない所得がありました。そのため、所得分類に当てはまらなかった所得について課税漏れを防ぐために、「雑所得」という区分を設けて課税することとしたのです。

雑所得とほかの所得の違い

国民年金や厚生年金のような公的年金等であれば、必ず雑所得に分類されます。それ以外の雑所得については明確に定義されていないため、雑所得なのか、それとも別の所得になるのか判断に迷ってしまうこともあるかと思います。雑所得とほかの所得との違いについてみていきましょう。ここでは間違えやすい事業所得、一時所得との違いについて説明します。

1.雑所得と事業所得との違い

まずは雑所得と事業所得の違いを確認しましょう。

国税庁では、事業所得に該当する業種を「農業、漁業、製造業、卸売業、小売業、サービス業その他の事業」と定めています。また、事業所得の要件として「生活できる規模で継続、反復して行われていること」「独立して営まれていること」も必要となります。つまり「その仕事で食べている」ということです。

会社員や個人事業主が趣味で原稿やイラストを描いて、お小遣い稼ぎや生活費の足しにしている程度であれば、雑所得に該当します。

2.雑所得と一時所得の違い

雑所得なのか一時所得なのかの判断は難しく、実は税務調査による指摘が非常に多い項目です。両者の違いを表にまとめましたのでご確認ください。

|

一時所得

|

雑所得

|

|

|---|---|---|

|

要件

|

|

他9つの所得に該当しない

|

所得がモノやサービスの対価であれば、事業所得に該当する可能性があるのですが、事業所得に該当しなければ雑所得となります。

また、生命保険の満期返戻金を一括で受け取れば「一時に生じる所得」として一時所得に該当しますが、分割で受け取れば「継続して生じる所得」として雑所得に該当します。

雑所得になる副業

副業を行っていれば、雑所得に該当するものと思われがちですが、雑所得になるものとならないものがあります。雑所得に該当する一般的な副業を見てみましょう。

- Webメディアへの原稿提供やイラスト提供をしている

- ネットショップでハンドメイド雑貨の販売をしている

- 民泊やカーシェアなどで収入を得ている

- SNSなどでのアフィリエイト収入がある

- YouTubeに動画を投稿していて広告収入がある

雑所得にならない副業

副業であっても、ほかの所得分類に該当しているのであれば、雑所得には該当しません。どのような副業が該当するのか、一般的なものを紹介します。

- 週末にアルバイトをしている →給与所得

- ワンルームマンションを買って貸している →不動産所得

- お小遣いで株式投資をしている →譲渡所得

雑所得で確定申告が必要なケース

雑所得は確定申告が必要な場合もあります。確定申告が必要かどうか確認していきましょう。

本業以外の所得が20万円を超えるなら確定申告が必要

下記の場合は確定申告が必要となります。

- 給与を1カ所からもらっている人で、給与所得と退職所得を除いた所得金額が20万円を超える人

- 給与を2カ所以上からもらっている人で、すべての給与から源泉徴収をされており、かつ「年末調整をしていない従たる給与収入(主に働いている勤務先からもらう給与ではなく、別の勤務先からもらっている給与)金額」と「主たる給与所得(年末調整の書類を提出している会社から受け取る給与)と退職所得以外の所得金額」の合計額が20万円を超える人。つまり従たる給与収入と副業の所得の合計が20万円を超えた場合に確定申告が必要になります。

基本的に、本業以外の所得が20万円を超えたら確定申告が必要であると覚えておきましょう。ただし、後述するように、上記は所得税に関するものです。住民税の申告は20万円以下でも必須となります。

個人事業主なら本業以外の所得が20万円以下でも確定申告が必要

20万円以下で確定申告をしなくてもいいのは、給与を受け取っている方に限定されます。個人事業主で副業をしている方については、本業以外の所得が20万円以下でも確定申告が必要になります。

20万円以下ならなぜ確定申告が不要なのか?

税金については、少額不追及や事務手続きの簡略化という考えがあります。

世の中の所得税を支払っている方の大半は会社に属しており、年末調整を行うことにより所得税が確定しています。すべての副業収入について確定申告を求めると、大量の申告書が税務署に提出されることになってしまい、税務署の業務が大幅に増えてしまいます。そこで、会社に所属している方に限定して、20万円以下については確定申告を不要としています。

また、住民税については、給与以外の所得が20万円以下であっても申告が必要です。

雑所得の赤字繰越はできる?

所得税については、赤字が出た場合には「純損失の繰越」という制度があります。対象となる所得は不動産所得、事業所得、山林所得に限定されています。そのため、雑所得については赤字が出た場合でも損失を繰越すことはできませんのでご注意ください。

雑所得の算出方法

雑所得の算出方法を具体的に解説していきます。

基本的な雑所得の算出

雑所得は「公的年金等」「業務にかかるもの」「その他」に区分されています。それぞれの区分と算出方法をみていきましょう。

1.公的年金等

「公的年金等」とは、国民年金や厚生年金のことです。

式は下記のとおりです。

収入金額ー公的年金等控除額=公的年金等にかかる雑所得

公的年金等控除額は、受給者の年齢・年金の収入金額に応じて定められているので注意が必要です。

2.業務にかかるもの

「業務にかかるもの」は、原稿料、ネットショップ、YouTubeやアフィリエイトなどを指します。

式は下記のとおりです。

総収入金額ー必要経費=業務に係る雑所得

一時所得ではなく事業所得に該当するかを必ず確認してください。

3.その他

FXや仮想通貨は、「その他」に含まれます。

式は下記のとおりです。

総収入金額ー必要経費=その他に係る雑所得

事業所得ではなく、譲渡所得又は一時所得に該当するかを確認してください。

雑所得の算出例

雑所得の算出例を3つ紹介します。

副業が1つの場合

原稿執筆の副業をしており、収入金額が40万円、経費は10万円とします。「原稿料」は「業務にかかるもの」に区分されるため、雑所得は下記のようになります。

総収入金額40万円ー必要経費10万円=業務にかかる雑所得30万円

副業が2つの場合

原稿執筆と仮想通過の副業をしていて、原稿執筆の収入は40万円(経費10万円)、仮想通過の収入は100万円(経費50万円)とします。

この場合、原稿料は業務にかかる雑所得に該当し、仮想通過はその他にかかる雑所得に該当します。

雑所得は下記のようになります。

原稿料:総収入金額(40万円)−必要経費(10万円)=業務にかかる雑所得(30万円)

仮想通貨:総収入金額(100万円)−必要経費(50万円)=その他の雑所得(50万円)

申告書の第一表の記載欄が異なるため注意が必要です。

黒字の副業+赤字の副業の場合

原稿執筆とネットショップの副業をしていて、原稿料の収入は40万円(経費10万円)、ネットショップの収入が50万円(経費55万円) とします。

この場合、原稿料とネットショップは業務に係る雑所得に該当します。

雑所得は下記のようになります。

総収入金額(40万円+50万円)−必要経費(10万円+55万円)=業務にかかる雑所得(25万円)

原稿料もネットショップも業務にかかる雑所得なのでまとめて算出する点に注意が必要です。なお、上記の例の場合、合計すると黒字での着地となります。

雑所得算出時の注意点

具体例で示したように、雑所得は「公的年金等」「業務にかかるもの」「その他」の区分ごと算出することになります。副業の収入がどの雑所得に該当するのか注意が必要となります。また、雑所得には赤字という考えがありません。上記具体例のネットショップは差し引き5万円の赤字ですが、赤字は切り捨てとなるため所得は0円となります。この場合は確定申告の必要はありません。

まとめ

- 雑所得とは、事業所得や一時所得などのほか9つの所得に該当しない所得である

- 雑所得には確定申告が必要な場合と不要な場合がある

- 同じ区分の雑所得であれば赤字を相殺できる

今回は副業している方に向けて、雑所得の考え方から算出の方法までご紹介しました。今や副業は一般化しています。本記事をご自身の副業の確定申告を行う際にぜひ役立ててください。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

片瀬 陽平(かたせ ようへい)税理士

JGA税理士法人(https://jga-tax.jp/)代表社員/税理士 1983年生まれ 東京都在住

税理士業界が変遷する中、国際ビジネスのみが残された最後の領域であると考え、税理士法人時代から国際ビジネスに長く携わる。国際ビジネスには日本と現地の両面性があり、現地に駐在しなければクライアントにベストプラクティスの提案ができないと考え、2012年にメキシコに渡り、現地コンサルティングファームの立ち上げを行う。メキシコ、タイ、インドネシアでの現地実務を経験した後、日本に帰国し、日本と各国の両面からクライアントをサポートしている。専門領域は、経営コンサルティング、インバウンド支援、国際税務コンサルティング、社内DX化など多岐にわたる。