軽減税率で何が変わった?確認しておきたい確定申告と経理処理の注意点

2019年に導入された軽減税率。消費税の制度変更に伴い、消費税の確定申告書の様式が大きく変化しました。正しい確定申告書を作成するうえで何より大切なのは、正しい税率での日々の経理処理。今回は、軽減税率の観点から、確定申告書作成や日々の経理処理ついて解説します。

この記事の目次

消費税に関する確定申告書の書式

軽減税率の導入で消費税申告書の様式が大きく変わる

「消費税」の確定申告が必要な事業者の多くは、税理士に依頼したり、自ら会計ソフトなどの消費税申告用ソフトを使ったりしていることが多いと思います。申告用ソフトを使っている場合、日々の仕訳や消費税の区分設定さえしっかりしておけば、自動で申告書の形にしてくれるものもあります。そのため、消費税の確定申告書といっても、毎回作成の度にレイアウトを気にすることはあまりないでしょう。

しかし、消費税率10%への増税や軽減税率の導入によって、そんな消費税の確定申告書についてもレイアウトが大きく変更となりました。そもそも消費税申告書の様式は、原則課税なのか、それとも簡易課税制度を選択しているのかで大きく変わります。特にソフトを使わず手書きで消費税申告書を作成している人にとっては、どの申告書が変わったのかということをしっかりと把握しておく必要があります。

消費税申告書はどう変わった?

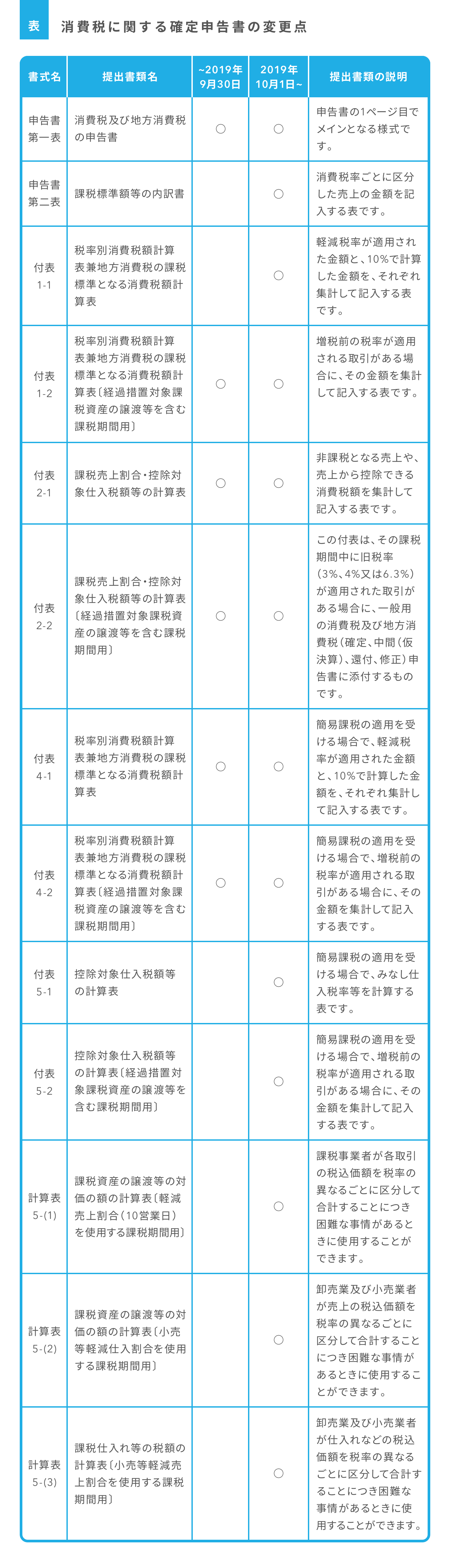

どのように消費税の申告書様式が変わったのかということを簡単な表にまとめました。新たに必要な書類が発生していますので、しっかりと確認しておきましょう。

それぞれの申告書の記入方法については、国税庁のホームページに掲載されています。手書きで消費税の申告書を作成する場合に参考にしてください。

※国税庁ホームページ

軽減税率に絡んで注意すべき科目

ここからは、確定申告書作成にあたって、軽減税率の観点から注意すべき科目について解説していきます。

そもそも消費税の納税義務がない事業者であれば、売上や費用の経理処理の上では、軽減税率の対象品目であろうとなかろうと、特に内訳を気にすることはありません。しかし、消費税の納税義務がある事業者であれば、このあたりをしっかりと区分しておかないと正確な消費税の納税額が計算できないため、区分することが非常に重要です。

売上はレジの機能を活用して税率を区分する

まずは、売上から見ていきましょう。売上で軽減税率が適用されるのは、テイクアウトや宅配をしている飲食店や食品を扱っている小売店などです。店内で飲食を提供しながら、テイクアウトや宅配をしている飲食店では売上に係る税率が10%(店内飲食)と軽減税率の8%(テイクアウトや宅配)の2パターンになります。

軽減税率の対象品目を扱っている事業者であっても、消費税の納税義務がなければ、経理処理自体はそれほど難しいものではありません。しかし、消費税の納税義務がある事業者は、軽減税率の適用分と通常の税率が適用される分を分けて記帳しておかなければいけません。もちろん、消費税の納税義務があってもなくてもお客様への請求額やレシートの記載に影響するので、レジの設定はしっかり対応しておく必要があります。

軽減税率の対象品目を取り扱う事業者の場合、軽減税率に対応したレジシステムを導入しているところがほとんどでしょう。仮に対応したレジシステムを導入していないという場合、早めに導入することをオススメします。

対応したレジシステムであれば、きちんと設定して日々の運用をしっかりと行っていれば、税率ごとの売上の集計自体はそれほど難しくありません。あとは、税率ごとの売上金額を間違いなく区分して会計記帳しておくことが重要です。売上については、事前の準備が消費税の確定申告においても必須の準備です。

費用は軽減税率が関係する科目を中心にチェック

次に経費関係を見てみましょう。売上は対応のレジシステムを活用するなどして区分できましたが、経費についてはもう少し手間がかかります。経費については、レシートなどの記載をもとに区分していきますので、1枚1枚の領収書をしっかりと確認していく必要があります。

軽減税率の対象品目は、食料品(酒類を除く)や週2回以上発行する新聞などです。関係する科目もおおよそ予想できます。軽減税率が関係しそうな費用の科目は以下の通りです。

- 仕入…飲食料品(酒類を除く)の仕入れは軽減税率の対象

- 会議費…会議をするために食品を買ったり、テイクアウトや出前をした場合は軽減税率の対象

- 交際費…お中元やお歳暮、取引先に手土産として持参する菓子などの食品は軽減税率の対象

- 新聞図書費…オフィス用にとっている日刊新聞は軽減税率の対象

軽減税率が関係しそうな科目としては、上記のものが代表的です。これらの科目に計上している経費を今一度レシートなどと突き合わせて見直してみましょう。

会計ソフトの税区分も見直そう

消費税の申告をする事業者の多くは会計ソフトを使用して申告書を作成しています。会計ソフトには消費税の申告書を作成するために、消費税の区分を入れる機能が付いています。この区分と申告書の様式が連動して、消費税の申告書を作る形になっています。

消費税の税率の10%へのアップや軽減税率の導入によって、消費税の区分も、10%や軽減税率8%といったものが追加されました。従来の8%という区分も残っているので、特に軽減税率の対象となって8%なのか、軽減税率以外の理由で8%(例えば税率アップの前から継続しているリース契約など)なのかということをしっかりと区別しておくことが重要です。

この税率区分の入力方法については、使用する会計ソフトにより違うため、今一度、ソフトの操作方法を確認してみてください。

消費税率を間違って請求してしまったら?

軽減税率の導入によって、消費税の計算も複雑になりました。間違った税率で消費税を請求してしまうこともあるかもしれません。ここからは、お客様に消費税を間違って請求してしまった時の対応について見てみましょう。

軽減税率を適用しなかったときの扱い

お客様が気付いて、預かりすぎた消費税を返金できればすっきりしますが、そうでない場合もあるかもしれません。その場合、軽減税率の対象品目であっても10%で納税額を計算すべきなのでしょうか。答えはそうではありません。軽減税率の対象である以上、軽減税率での計算は必須です。

例えば飲食店がテイクアウトで税抜3,000円のものを販売した場合、軽減税率の対象となるので、預かるべきお金は3,240円です。しかし、間違って10%の税率で計算して、3,300円を受け取ってしまった場合は以下のような内訳になります。

本来:3,240円×100/108 = 3,000円の税抜売上と240円の消費税

実際:3,300円×100/108 = 3,056円の税抜売上と244円の消費税

経理処理自体は上記のように行えばいいのですが、お客様の信用も絡む問題です。軽減税率の対象品目をしっかりと把握して、請求の時にも間違いなく計算することが大前提だといえます。もちろん間違いに気づけば返金すべきですが、飲食店などでは後日の返金が難しい場合もあるため、やむを得ず上記のように処理することもあるかもしれません。

消費税の経過措置でも8%のケースがある

実は、軽減税率の8%以外にも、消費税が8%となる取引があります。それが消費税の「経過措置」と呼ばれるものです。軽減税率は、生活必需品の税率を低くして、増税による消費者の生活への影響を少なくするための制度。それに対し、経過措置は増税前から続く契約などについて、増税後も8%で消費税率を据え置く措置です。この両者は、そもそもの制度が違うので経理上も明確に区別しておかなければいけません。

経過措置にはいろいろあるのですが、主なものとしては以下のようなものがあります。

- 2019年4月より前から継続しているリース契約などの資産の貸付

- 2019年4月より前に契約して、納品が2019年10月以降になる請負契約による工事やソフトウェア、ホームページなどの開発業務

これらに該当すれば、売上が2019年10月以降の計上になる場合であっても、消費税率は8%となります。これも軽減税率と同様に強制的に適用される制度です。間違って10%で請求してしまったから10%で消費税も計算するというわけにはいきません。消費税の計算にあたっては、8%で計算を行わなければいけません。

ただし、経過措置の場合は、お客様との契約があり相手もはっきりと把握しているため、飲食店と違って返金も容易でしょう。請求額の間違いを発見したら、まずは差額の2%分を返金したうえで、経理処理の上では、8%で計算した金額で計上することになります。

費用も軽減税率の対象であれば8%で計算する

これまで売上の話をしてきましたが、費用の計算の上でも同様です。軽減税率の対象となる以上、間違って10%分払ってしまったときであっても、軽減税率の対象である以上、消費税率は8%で計算しなければいけません。消費税の金額によっては、相手先に返金を求めるなどしてもよいかもしれません。

まとめ

- 軽減税率の導入によって消費税の申告書様式も追加の項目が増加

- レジや会計ソフトの税区分を軽減税率に合わせて区別する

- 軽減税率を適用すべき品目で、適用せずに消費税率10%で計算してしまった場合でも、消費税の計算上は税率8%で計算

- 消費税の経過措置に該当する場合は8%で計算することは必須

- 日々の経理を正確に行い、申告書に記入する数字を正確なものにすることが重要

消費税の申告書の様式は大きく変わりましたが、その申告書を作成する前段階として、日々の経理業務も軽減税率の導入によって、より手間がかかるようになりました。いくら消費税の申告書の様式を覚えたところで、記入する数字が正確でなければ意味がありません。毎月の経理業務をしっかりと行うことが正確な消費税の申告につながります。レジシステムの機能や会計ソフトを活用するなどして、消費税の申告を正確に行いましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。起業コンサルV-Spiritsグループ/税理士法人V-Spirits代表。年間約200件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト 「DREAM GATE」で11年連続相談数日本一。「一日も早く 起業したい人が『やっておくべきこと・知っておくべきこと』」など、起業・経営関連の著書・監修書多数。http://v-spirits.com/