役員報酬とは?個人事業主の事業所得との違いや決め方も解説

個人事業から法人化した場合、事業主は個人としての事業所得ではなく法人から役員報酬を受け取ることになります。この記事では、役員報酬の概要や事業所得との違い、報酬の決め方などについてわかりやすく解説します。

この記事の目次

役員報酬とは?

役員報酬は、法人の「役員」に対して支払われる報酬です。

役員とは、従業員のように会社と雇用契約を結んで働く人ではなく、株主から経営を委託されて会社の意思決定を行う人のことです。労働基準法などが適用されないため、役員報酬には最低賃金や残業手当といった考え方がありません。

役員報酬の対象となる役員はおもに下記のとおりです。

- 取締役

- 社外から会計に関わる税理士・公認会計士(会計参与)

- 監査役

- 執行役または会計監査人

- 理事

- 監事など法人の経営に従事している者

社内外を問わず、また常勤か非常勤かに関係なく上記の役員に支給される報酬は「役員報酬」に該当します。なお、個人事業主には役員という概念がありません。

役員報酬の概要

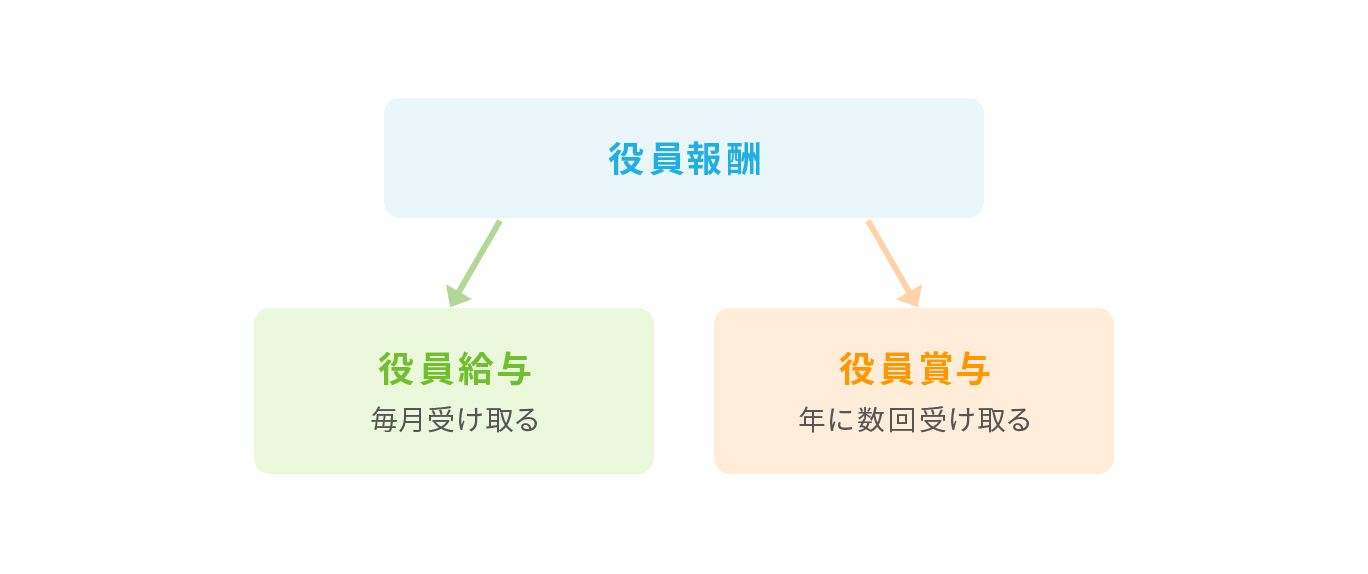

役員報酬は、毎月受け取る「役員給与」と、年に数回受け取る「役員賞与」の2種類に分けられます。

役員報酬は、株主や経営陣の意向によって自由に設定できるため、会社の利益操作に使われる場合があります。従って、法人税法上、役員報酬を損金(経費)とする場合には下記のような制約が設けられています。

役員給与の制約

毎月受け取る役員給与は、「定期同額」つまり毎月同じタイミングで同じ金額が支払われている場合のみ損金(経費)となります。特別の事情がないかぎり、事業年度の途中で役員報酬が増えたり減ったりした場合には損金となりません。役員給与を変更したい場合には、決算日から3カ月以内に株主総会で決議して変更する必要があります。

役員賞与の制約

役員賞与は、「事前確定届」つまり事前に税務署に〇月〇日にいくらの役員賞与を支払うという届けを出し、そのとおりに賞与を支払った場合にのみ損金として認められます。事前に届けを出さなければ一切損金となりません。仮に事前確定届を出していたとしても、届出書の支給予定日と実際の支給日が異なったり、50万円で届けを出していたものの業績の悪化で40万円だけ支給したような場合も、届出内容と異なるため全額が損金不算入となり、経費として認められません。

なお、事前確定届は事業年度開始から4カ月以内に提出する必要があるので、それ以降に役員賞与を支給しようと思っても間に合いません。従業員に対して支払う「決算賞与」は、役員に対して支払っても損金として認められないので注意してください。

給与と異なる点

役員に対して支払われる役員報酬と従業員に対して支払われる給与は、性質が大きく異なります。

まず、役員報酬は労働による対価ではないので、何時間働いたからいくらという概念がありません。1カ月間で1時間しか仕事をしていなくても、月額100万円の役員報酬を支払うことも理論上は可能です。当然、有給休暇も残業代も労災もありません。

また、役員報酬は株主総会で決議すれば自由に決めることができます。役員報酬を前期の10倍に増やすこともゼロにすることも可能です。一方で、一度決めた役員報酬は次の決算日を迎えるまで変更できません。従業員の給与のように、繁忙期や業績が良かったからといって、毎月の給与額を増やしたり減らしたりすることはできません。

役員報酬と個人事業主の事業所得の違いは?

法人の役員報酬と個人事業主における事業所得とでは、おもに下記のような違いがあります。

| 役員報酬 | 事業所得(個人事業主) | |

|---|---|---|

| 毎月の報酬額 | 毎月一定額 | 毎月変動 |

| 年末調整の有無 | 年末調整あり | 年末調整なし(確定申告が必要) |

| 給与所得控除 | あり | なし |

| 青色申告特別控除 | なし | あり |

| 経費となるか | 経費にできる | 経費にできない |

| 社会保険の加入 | 必要 | 不要 |

毎月の報酬額

役員報酬は、前述のとおり毎月同じ金額で支払う必要があります。一方で個人事業主は、事業における利益がすべて本人のものですから、報酬(生活費)をいつ、どのタイミングで支払っても問題ありません。

年末調整の有無

役員報酬は所得税法上、給与所得に該当するので年末調整の対象となります。給与所得が2,000万円を超える場合や、ほかの所得がある場合でなければ、年末調整をすることで確定申告を省略できます。

一方、事業所得は年末調整の対象となりませんので確定申告が必要となります。

給与所得控除、青色申告特別控除

役員報酬は給与所得なので、給与収入から給与所得控除を差し引くことができます。事業所得はすでに売上から必要経費を差し引いているので、給与所得控除はありません。

また、青色申告特別控除は個人の事業所得、不動産所得、山林所得に対してのみ適用される控除なので、法人は青色申告特別控除が使えません。役員報酬も給与所得なので適用がありません。

経費となるか

役員報酬は定期同額給与や事前確定届出給与のように、要件を満たしていれば経費として計上することができます。

一方、個人事業主は売上から必要経費を差し引いた残りがすべて自分の所得であるため、自分に報酬(生活費)を支払っても経費として計上することができません。

社会保険の加入

法人は社会保険の加入が義務づけられており、役員報酬も給与所得であるため社会保険に加入しなければいけません。個人事業主の場合、従業員は社会保険に加入できるものの、自分自身には給与が支払えないので社会保険に加入することができません。

役員報酬の決め方のポイント

法人化して役員報酬額を決める際に気を付けるべきポイントをいくつかお伝えします。

役員報酬は経営方針によって決める

個人事業主が法人化した場合には、会社の財布と個人の財布の2つを持つことになります。法人化による節税メリットは、会社は役員報酬を支払うことで経費が増え、法人税が少なくなる点にあります。

ただし、あまり過度に役員報酬を増やすと逆に個人負担が以前よりも多くなることがあります。法人の決算書の見栄えが悪くなった結果、銀行からの融資を受けにくくなる可能性もあります。

より積極的に事業展開を考えるのであれば、法人に利益とお金を残すことで、金融機関の協力を得やすくするという方法もあります。経営方針によって役員報酬を設定することが大切です。

支払い開始時期を考慮する

役員報酬は、一度設定すると決算日まで変更できません。予想以上の利益が出てしまい、法人税が多額になるといった事態にならないよう、法人化して間もない頃は少し様子をみたほうが良いかもしれません。年間の利益予測を立てたうえで、役員報酬額を設定するやり方もあります。

役員報酬の納税額を考慮する

役員報酬額は、社会保険や所得税、住民税と連動しているので、役員報酬を高くすればするほど社会保険料や所得税、住民税の負担が大きくなっていきます。特に所得税は年収が増えるごとに税率そのものが上がっていくので、あまり高く役員報酬を設定すると節税効果が失われ、逆に納税負担が増えてしまうことになります。

役員報酬額が800万円~1,000万円を超えてくると、個人所得に対する税負担が法人税の負担を上回ります。

不自然な役員報酬の設定は否認される

配偶者や両親などを役員に入れて、それぞれに役員報酬を支払うことで税負担を減らす節税方法があります。親族を役員にして役員報酬を支払う行為そのものは問題ありません。しかし、本人の役員報酬を低く設定し、ほかの親族の役員報酬を高く設定するなど明らかに税回避を目的としていると税務署から判断された場合には、税務調査で役員報酬を否認されることがあるため注意してください。

まとめ

- 役員報酬は、法人の「役員」に対して支払われる報酬

- 個人事業の所得は経費にならないが、役員報酬は経費になる

- 役員報酬の設定は経営方針と税負担のバランスで判断する

個人事業主が法人化した場合、役員報酬を自分で自由に設定することができるため、判断を間違えると逆に税負担が増加したり、税務署から否認されたりする場合があります。法人化を検討している方は、事前に個人事業と法人との違いを理解するだけでなく、必要であれば税理士に相談して比較検討してから法人化することをおすすめします。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。