摘要とは?読み方・意味や摘要欄に書くべきことを解説

請求書や帳簿などにある「摘要」の読み方や意味、摘要欄に記載すべき内容がわからないという個人事業主の方もいらっしゃるかと思います。今回は、摘要の読み方や意味、摘要欄に記載すべき内容などについて解説します。

この記事の目次

「摘要」の読み方・意味は?

摘要の読み方は「てきよう」で、意味は「重要な箇所を抜き書きすること」です。会計業務で使う仕訳帳や総勘定元帳などの帳簿には「摘要」という欄があり、摘要欄には取引の重要な情報(相手先の名称や品目など)を具体的に記載します。

「備考」との違い

摘要と混同しやすい言葉に「備考」があります。摘要と備考は同じ意味合いで使われることも多いですが、摘要は「重要な箇所を抜き書きすること」なのに対して、備考は「参考程度に書き添えるもの」です。帳簿の形式によっては、摘要欄と備考欄の両方が設けられていることもありますが、重要な箇所は摘要欄に抜き書きし、参考程度の内容は備考欄に記載するという形で使い分けるとよいでしょう。

請求書、領収書、帳簿の摘要欄に書くべきこと

摘要欄は帳簿だけでなく、請求書や領収書などにも設けられています。摘要欄に記載すべき内容について、それぞれ確認します。

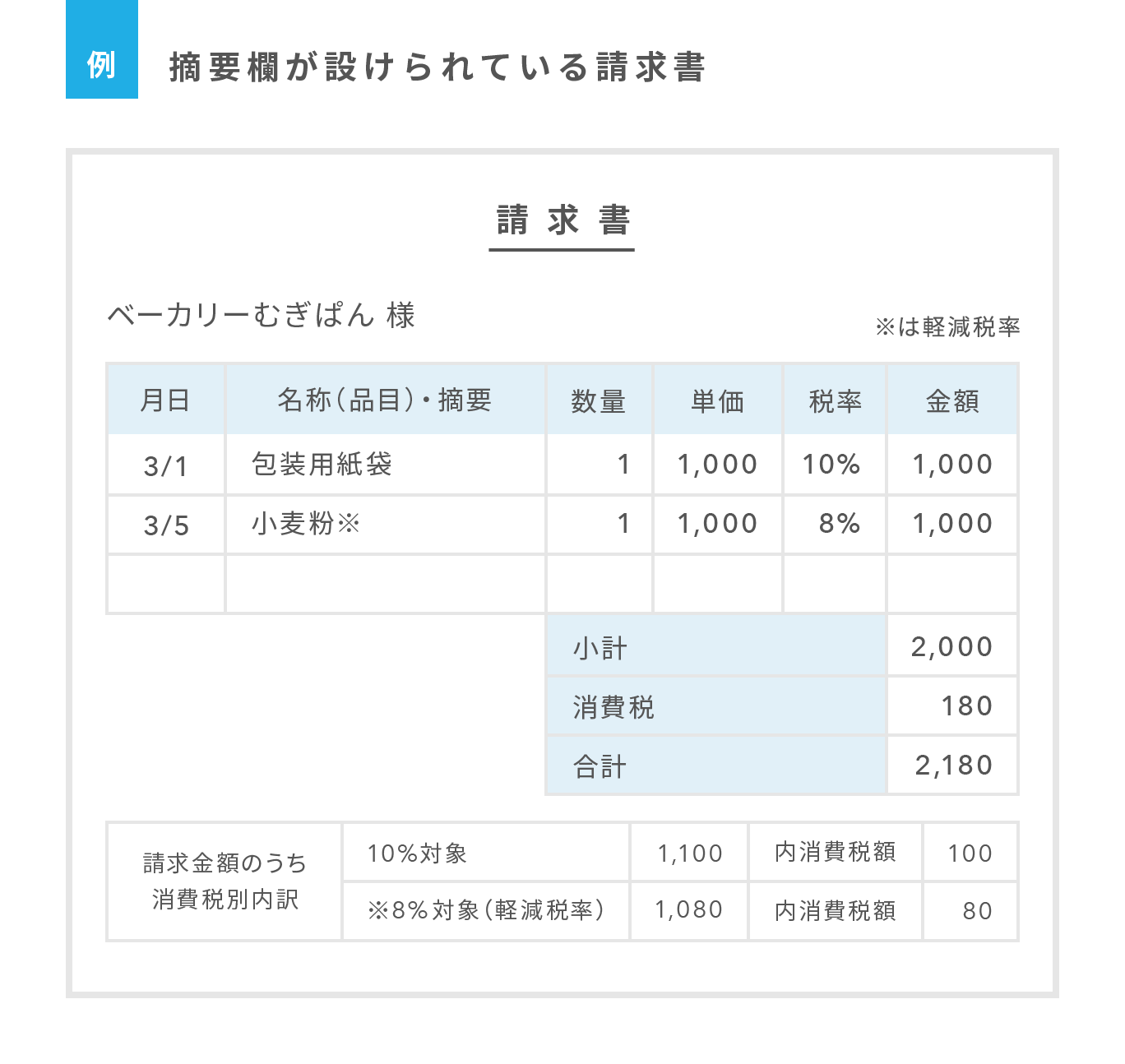

請求書

請求書には、販売する商品名などを記載する名称(品目)欄があります。摘要欄に記載すべき内容である「取引における重要な情報」は、名称(品目)欄に記載するのが一般的です。このことから、請求書に摘要欄は不要とされていますが、設けられていることもあります。

(摘要欄の代わりに備考欄を設ける場合もあります)

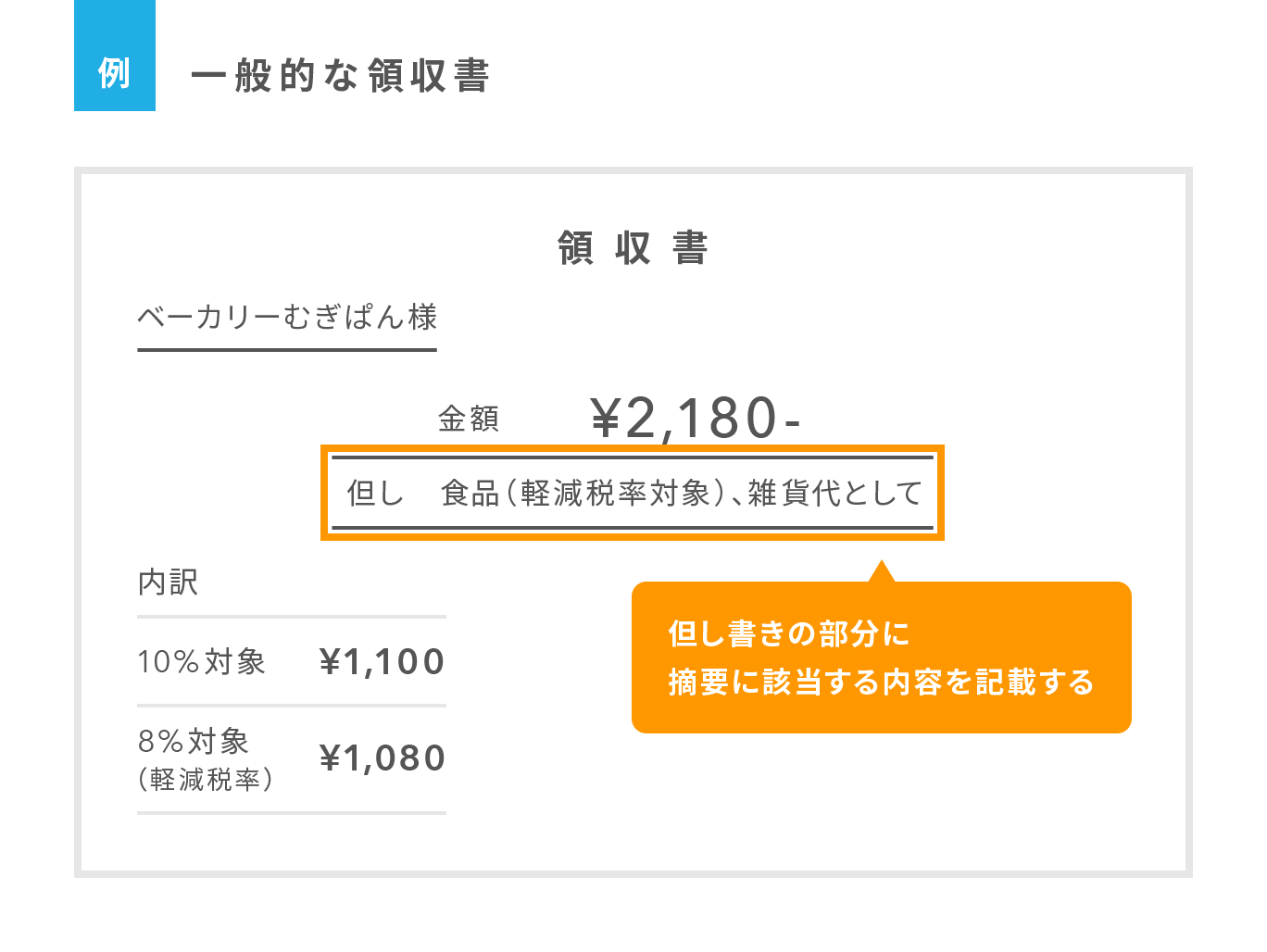

領収書

領収書では、摘要欄に記載すべき内容である「取引における重要な情報」を、但し書きの部分に記載するのが一般的です。領収書の但し書きとは、どのような取引で金銭を支払ったのか(何を購入したのかなど)を記載する項目のことです。

帳簿

帳簿の摘要欄に記載すべき内容について、売上、経費、消費税の各ケースで確認します。

売上の摘要欄

売上の摘要欄には、相手先の名称や取引内容(品名や数量、金額など)を記載します。売上の摘要欄に記載する内容の例(税込経理方式で記載)は、下記のとおりです。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 売掛金 | 3,000 | 売上 | 3,000 | 株式会社〇〇に食パンを販売 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 現金 | 20,000 | 売上 | 20,000 | 本日分売上 |

経費の摘要欄

経費の摘要欄には、相手先の名称や支払事由、人数などを経費の項目に応じて記載します。経費の摘要欄に記載する内容の例(税込経理方式で記載)は、下記のとおりです。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 仕入 | 10,000 | 現金 | 10,000 | 株式会社XXから小麦粉を仕入れ |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 調査費 | 3,000 | 現金 | 3,000 | 他店調査飲食代 (〇〇ベーカリー) |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 水道光熱費 | 5,000 | 現金 | 5,000 | 3月分電気代 |

消費税の摘要欄

2019年10月から消費税率の引き上げ(標準税率は10%)と同時に軽減税率制度(軽減税率は8%)が実施されました。消費税の課税事業者やインボイス制度(※1)を導入している免税事業者は、軽減税率の対象となる取引について、帳簿の摘要欄等に「※」などの記号を記載し、軽減税率の対象品目であることがわかるようにします。また、帳簿の欄外等には「※は軽減税率対象」などと記載します。

※1 インボイス制度

複数税率に対応した仕入税額控除の方式です。買い手が仕入税額控除(消費税の納税額の計算方法)を適用するには、インボイスの入手と保存が必要です。売り手がインボイスを交付するには、事前にインボイス発行事業者の登録を受ける必要があります。インボイス発行事業者の登録を受けると、免税事業者に該当する場合でも、課税事業者として消費税の申告が必要となります。

消費税の摘要欄に記載する内容の例(税抜経理方式で記載)は、下記のとおりです。

| ※は軽減税率対象 | ||||

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 現金 | 5,400 | 売上 | 5,000 | メロンパン(※)の売上 |

| 仮受消費税 | 400 | |||

| 支払時にインボイス制度の2割特例の仕訳を完結する場合 | ※は軽減税率対象 | |||

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 仕入 | 20,320 | 現金 | 21,600 | 免税事業者▲▲(80%控除対象)からバター(※)を仕入 |

| 仮払消費税 | 1,280 | |||

※2 インボイス制度の2割特例

インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった場合は、消費税の納付税額を売上に係る消費税額の2割(2割特例)とすることができます。2割特例の対象となる取引には、帳簿の摘要欄等に「80%控除対象」「免税事業者からの仕入れ」などを記載し、2割特例の対象取引であることがわかるようにします。なお、2割特例が適用される期間は、2023年10月1日から2026年9月30日までの日の属する各課税期間です。

摘要欄を記載するときのポイント

摘要欄を記載するときのおもなポイントについて確認します。

第三者が見ても意味がわかるように記載する

摘要欄は、第三者が見ても取引の内容がイメージできるように記載しましょう。相手先の名称や取引の内容だけでなく、品名や金額、単価、消費税率などを記載します。こうしておくことで、例えば税務調査を受ける場合にも円滑に対応することができます。

また、摘要欄に何も記載されていないと、取引の内容を把握できないだけでなく、帳簿の摘要欄等に法定事項の記載が定められている消費税の仕入税額控除を受けることができません。

取引ごとに具体的な内容を摘要欄に記載するのは、時間や手間はかかりますが、摘要欄を空欄のままにするのは避けるようにしましょう。

軽減税率の対象品目は判別できるように記載する

前述「消費税の摘要欄」で示したとおり、2019年10月から消費税の軽減税率制度が実施されたことで、2024年3月現在標準税率10%と軽減税率8%の2つの消費税率が混在しています。また、課税事業者が消費税の仕入税額控除の適用を受けるためには、帳簿の摘要欄等に「軽減税率の対象品目である旨」を記載する必要があります。軽減税率の対象品目を判別できるように記載しない場合は、消費税の仕入税額控除が受けられないため、消費税の税負担が大きくなる(本来よりも多くの消費税額を納めることになる)可能性があります。

一定のルールを設ける

相手先の名称や取引内容などについて、漢字、カタカナ、アルファベットの表記や全角・半角、記載順序を統一するなど、一定のルールを設けることで、会計ソフト等によるキーワード検索や統計データの作成、記載内容のチェックなどに役立てることができます。

まとめ

- 摘要の読み方は「てきよう」で、意味は「重要な箇所を抜き書きすること」

- 帳簿の摘要欄には、取引における重要な情報(相手先の名称や品目など)を具体的に記載する。記載すべき内容は、書類(請求書、領収書、帳簿)によって異なるため、それぞれの書類に応じた内容を記載する

- 摘要欄は空欄にせず、第三者が見ても意味がわかるように記載する、軽減税率の対象品目は判別できるように記載するなどの注意点がある

摘要の読み方や意味、摘要欄に記載すべき内容などについて解説しました。摘要欄は、取引の具体的な内容を把握する目的だけでなく、活用することで業務の効率化を図ることもできます。意味や活用法をしっかりと理解し、日々の仕事に活かしていきましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

中田 真(なかだ まこと)ファイナンシャルプランナー

中田FP事務所 代表/CFP®認定者/終活アドバイザー/NPO法人ら・し・さ 正会員/株式会社ユーキャン ファイナンシャルプランナー(FP)講座 講師/元システムエンジニア・プログラマー。給与明細は「手取り額しか見ない」普通のサラリーマンだったが、お金の知識のなさに漠然とした不安を感じたことから、CFP®資格を取得。現在、終活・介護・高齢期の生活資金の準備や使い方のテーマを中心に、個別相談、セミナー講師、執筆などで活動中。https://nakada-fp.com/