法定調書のことを知っていますか?書き方と注意点を専門家が解説【サンプル付き】

税務調査を円滑に行うために、税務署が納税者に提出を義務付けている法定調書。様々な種類がありますが、本記事では事業者に関わりがあるものについて、書き方や注意点を解説します。

この記事の目次

法定調書の種類

税金は自己申告が基本です。税務署としては、自己申告が本当に正しいのかを事前検証するため、法定調書を提出してもらう必要があるのです。それでは、まずは法定調書の種類について見ていきましょう。

法定調書の種類

法定調書は、①源泉徴収の対象となっている支払と②個人の確定申告で不明瞭になりやすい支払の2種類に大別されます。主だったものは以下のとおりです。

①源泉徴収の対象となっている主な支払

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 配当、剰余金の分配、金銭の分配及び基金利息の支払調書

②個人の確定申告で不明瞭になりやすい主な支払

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

- 株式等の譲渡の対価等の支払調書

法定調書に記載する内容

法定調書には主に以下の内容を記載します。

- 住所と氏名:どこのだれに支払ったのか

- 区分と明細:どのような内容の支払なのか

- 支払金額:いくら支払ったのか

- 源泉徴収額:源泉徴収している場合はその金額

なお、集計期間は暦年「1月1日~12月31日」までの合計額となります。

提出義務と期限

法定調書の提出義務があるものをまとめると以下のようになります。

| 項目 | 不動産業を行う 個人事業主 |

不動産業以外の 個人事業主 |

あらゆる業種の 法人 |

| 給与等の支払がある(役員報酬を含む) 又は弁護士・税理士報酬等の支払がある |

提出義務あり | 提出義務あり | 提出義務あり |

| 給与等の支払がない 不動産賃料などの支払がある |

提出義務あり | 提出義務なし | 提出義務あり |

従業員を雇っていたり顧問税理士や社労士に報酬を支払ったりしている事業者は、法人・個人問わず法定調書を提出する必要があります。一方、従業員を雇っておらず、税理士などに報酬を支払っていない個人事業主は、法定調書を提出する必要がありません。

法定調書は個別提出するものを除き、暦年(1月1日~12月31日)ごとに集計をしたものを翌年の1月31日までに提出することになっています。詳細の提出期限については国税庁のHP「法定調書の種類と提出期限」をご確認ください。

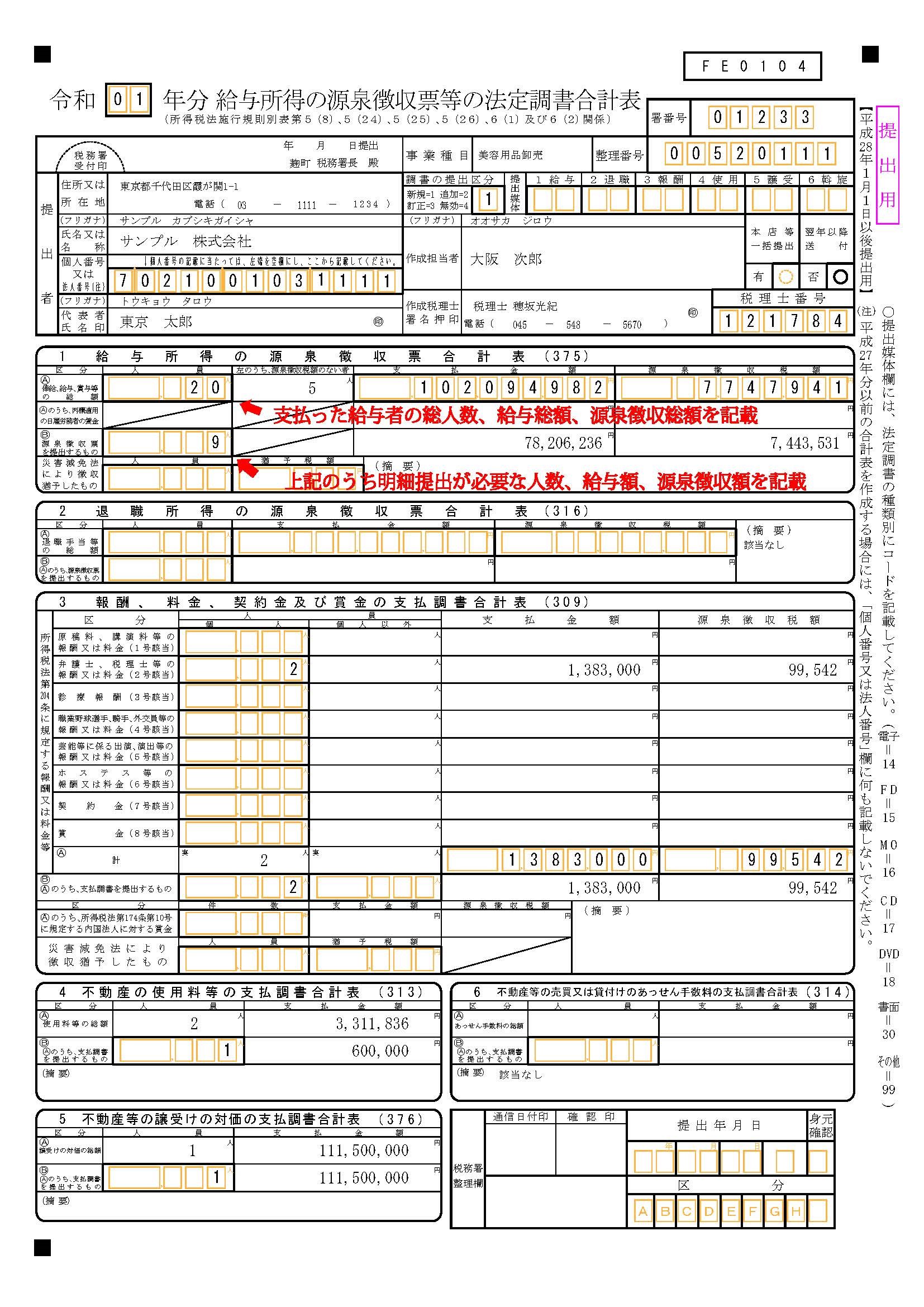

法定調書合計表の書き方

法定調書は、まず全体像を法定調書合計表にまとめます。法定調書合計表には法定調書の種類ごとに、「支払った人数」「支払った金額」「そのうち源泉徴収した金額」の合計額を記載します。この合計額は支払調書(明細)を提出する、しないに関わらず、年間に支払われた全ての取引が対象となりますので注意してください。

【法定調書合計表のサンプル】

参考:国税庁「法定調書合計表」

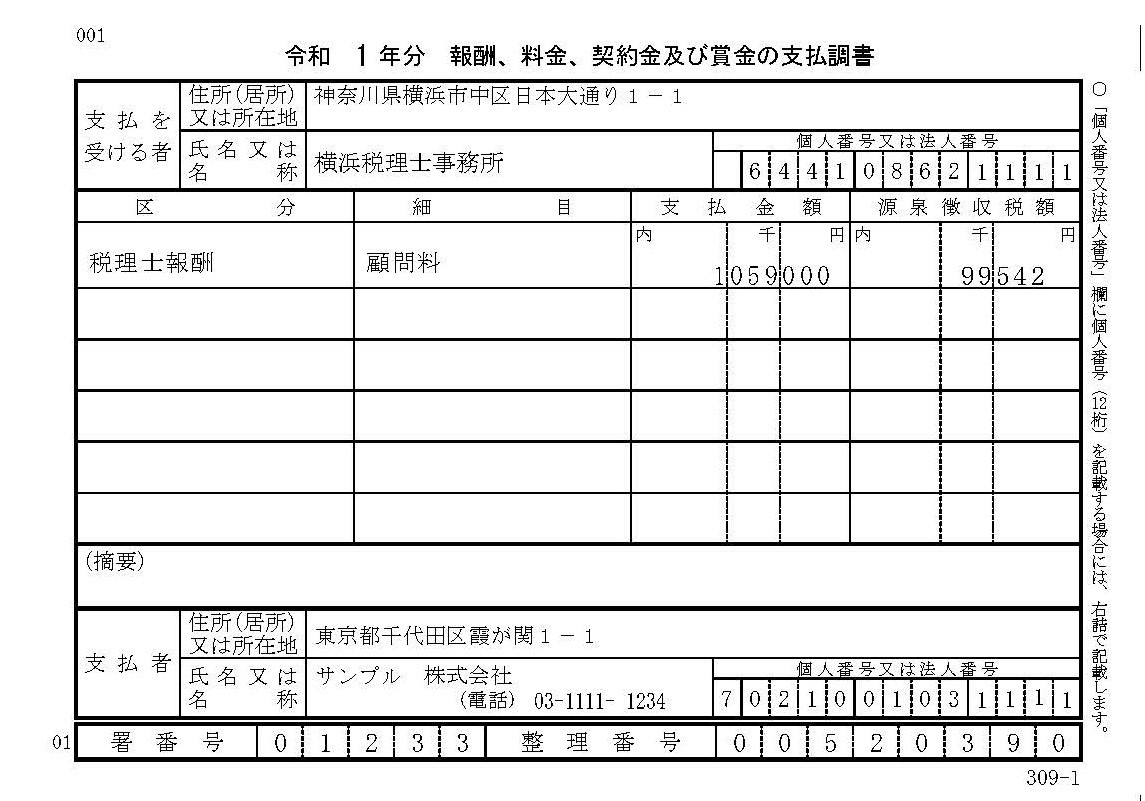

支払調書の書き方

支払調書は、法定調書を作成する際の「個別明細」のことです。法定調書の種類ごと、支払相手先ごとに作成していきます。支払額が一定額を超える支払調書は、税務署に提出する必要があります。

【支払調書のサンプル】

参考:国税庁「[手続名]報酬、料金、契約金及び賞金の支払調書(同合計表)」

それぞれの支払調書(源泉徴収票)で税務署に提出が必要となるものを以下にまとめました。より詳細な条件が知りたい方は、国税庁のHP(参考)をご覧ください。

| 項目 | 支払調書のうち税務署に提出が必要なもの |

|

①給与所得の源泉徴収票 |

◎役員報酬 150万円超 (年末調整未済の場合には50万円超) ◎社内弁護士・税理士等 250万円超 ◎乙欄、丙欄の給与 50万円超 ◎上記以外の給与 500万円超 (年末調整未済の場合には250万円超) |

|

②報酬、料金、契約金及び賞金の支払調書 |

◎外交員やホステスの報酬、広告の賞金など 50万円超 ◎弁護士や税理士の報酬、原稿料や講演料など 5万円超 |

|

③不動産の使用料等の支払調書 |

◎不動産の賃料や更新料、権利金 15万円超 ※支払先が法人の場合には、賃料に対しては提出不要 |

|

④不動産等の譲受けの対価の支払調書 |

◎不動産の譲受の対価の額 100万円超 ※不動産等の譲受けには、売買だけではなく、交換、競売、公売、収用、現物出資等による取得も含まれます。 |

支払調書作成の注意点

最後に、支払調書の作成における注意点について解説します。

支払金額は「支払った日」が基準

支払調書は、暦年(1月1日~12月31日)の1年間の支払金額を集計することは先述の通りです。ここでいう支払金額とは1~12月に発生した金額ではなく、1~12月に支払った金額を指します。例えば、12月分の請求金額を1月に支払う場合には、その支払は1月分の支払として集計します。本来12月に支払うべき金額が月内に払えなかった場合は、12月分として集計。それが未払いであることを別途記載します。

消費税は含める?含めない?

税理士報酬や不動産の支払には消費税がかかります。この場合、支払調書には消費税込で記載しても税抜で記載しても構いませんが、税込と税抜が混在することは認められません。税込で記載しても税抜で記載しても、支払調書を提出する必要性の有無が変わるだけで、税金計算に影響を与えることはありません。そのため多くの会社は、自社の会計処理に合わせて法定調書を記載しています。

マイナンバーの記載は必須?

2016(平成28)年分から、支払調書にマイナンバー(法人の場合には法人番号)の記載が必須となりました。しかし、不動産オーナーや税理士のマイナンバーまで集めることは簡単ではありません。マイナンバーを教えてもらえないケースもあるでしょう。

この場合、マイナンバーが分からないという理由で支払調書を提出しないことは避けてください。法定調書は提出が義務付けられているものの、あくまでも支払先の税務調査の基礎資料にすることが目的です。虚偽の記載は罰せられますが、どうしても難しい部分は「できる範囲で協力する」というスタンスでよいでしょう。

提出期限を過ぎても加算税などがかからない

法人税や所得税の申告は、提出期限を過ぎると無申告加算税や延滞税などがかかります。しかし、法定調書の場合、提出期限を過ぎても加算税や延滞税などはかかりません。もし提出期限までに必要な情報が集まらない場合、多少提出期限が過ぎたとしても正確な金額を提出した方が個人的には望ましいと考えます。

まとめ

- 法定調書は従業員を雇っていたり、顧問税理士に報酬を支払ったりしている事業者に提出義務がある

- 法定調書は暦年ごとに集計し翌年の1月31日までに提出する

- 法定調書合計表には支払調書の提出問わず年間の支払額を記載する

- 支払調書は一定額以上の支払分だけを税務署に提出する

- マイナンバーが分からない場合は空欄でも支払調書を提出した方がよい

事業者には「法定調書」以外にも「年末調整」「給与支払報告」「償却資産税申告」など多くの申告が求められます。法定調書についても提出間近になって焦らないよう、前もって理解を深めておきましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。