個人事業主にとっての財務諸表 基本や活用場面、カンタン作成方法を解説

財務諸表(ざいむしょひょう)という言葉を聞いたことがあるけど、具体的にどのような書類なのか、何のためにあるのかがよくわからない方もいらっしゃると思います。今回は個人事業主にとって財務諸表とはどういうものなのかを解説するとともに、財務諸表の活用方法についてもみていきます。

この記事の目次

財務諸表とは

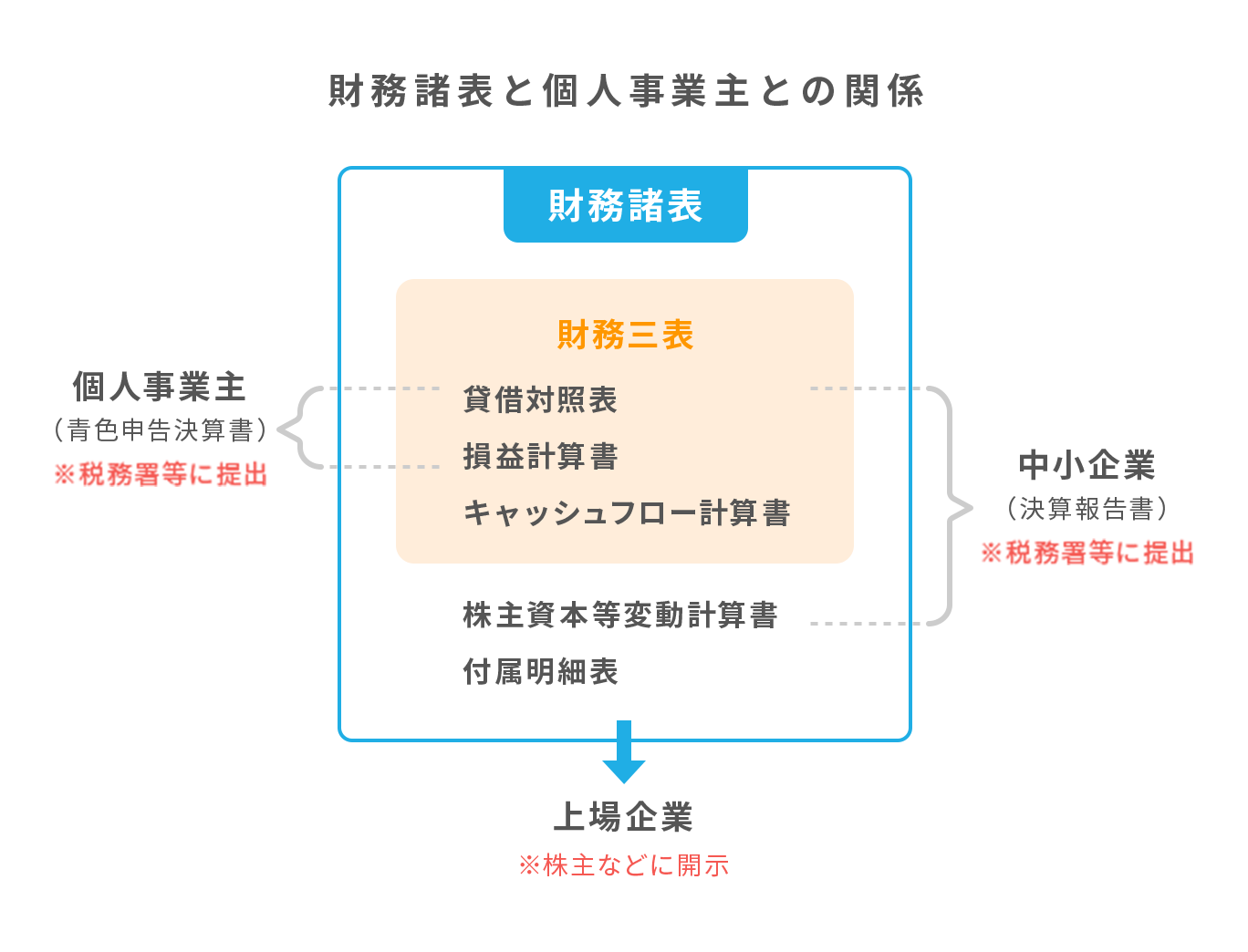

財務諸表とは、会社の財務状態や経営成績などを、株主や投資家に報告するための書類のことです。「貸借対照表」「損益計算書」「キャッシュフロー計算書」「株主資本等変動計算書」「付属明細表」の5つから成り立っています。

これらのうち「貸借対照表」「損益計算書」「キャッシュフロー計算書」の3つは「財務三表」と呼ばれ、特に重要度が高い書類といわれています。

個人事業主は「青色申告決算書」の中で「貸借対照表」と「損益計算書」の作成義務があります。

財務諸表に含まれる情報は、事業を行ううえで大切なものばかりです。個人事業主の方であっても「貸借対照表」と「損益計算書」については理解を深めておくべきといえます。

貸借対照表=B/S

貸借対照表は、「お店の財産の状態」を表す書類です。現金預金や商品、備品といった「プラスの財産」と、借入金などの「マイナスの財産」のバランスを見るため、「バランスシート=B/S」と呼ばれています。

損益計算書=P/L

損益計算書は、「お店が儲かっているかどうか」を教えてくれる書類です。1年間の収入を得るためにどのくらいの経費がかかったのかがわかります。「プロフィットアンドロス=P/L」と呼ばれることもあります。

作成の目的

個人事業主が「貸借対照表」と「損益計算書」を作成する理由は2つあります。1つは所得税の確定申告をするため、もう1つは自分のお店の現状を把握するためです。

本来の財務諸表は、株主やスポンサーの権利を守り、適切な投資を判断してもらうための報告用に作成するものですが、個人事業主には株主やスポンサーが存在しません。個人事業主が作成する「貸借対照表」と「損益計算書」は、外部報告用というより、自分の事業の現状把握と改善のために活用する意味合いが強くなります。

決算書との違い

実は、財務諸表と決算書は一般にほぼ同じ意味として使われています。どちらかといえば決算書という言葉のほうが馴染みがあるでしょう。

決算とは、事業年度を区切って、該当年度の経営成績と財務状態を確定させることをいいます。決算に際しては書類をまとめる必要があり、その書類を決算書と呼びます。

上場企業の場合、株主や投資家に報告するため、会社法や金融商品取引法など様々な基準を満たした形で決算書を作成しなければなりません。このように、上場企業が投資家のために作成する決算書類のことを財務諸表と呼びます。

個人事業主の場合、1年間の経営成績を確定させた書類が決算書となります。この決算書を税務署に提出するために決められた書式に合わせたものを、財務諸表と呼びます。

まとめると、決算書と財務諸表は同じものであり、誰のために作るかという違いになります。

公開する/されることはある?

上場企業や大企業の場合、株主や投資家のために、会社法や金融商品取引法などの法律にもとづいて公開することが義務付けられています。中小企業は一般公開する必要はありませんが、株主から求められれば財務諸表を開示しなければいけません。

一方、個人事業主は株主が存在しないので、公開する義務はありません。税務署や銀行に提出することはありますが、それ以外に外部に提出することは基本的にありません。

財務諸表の活用場面

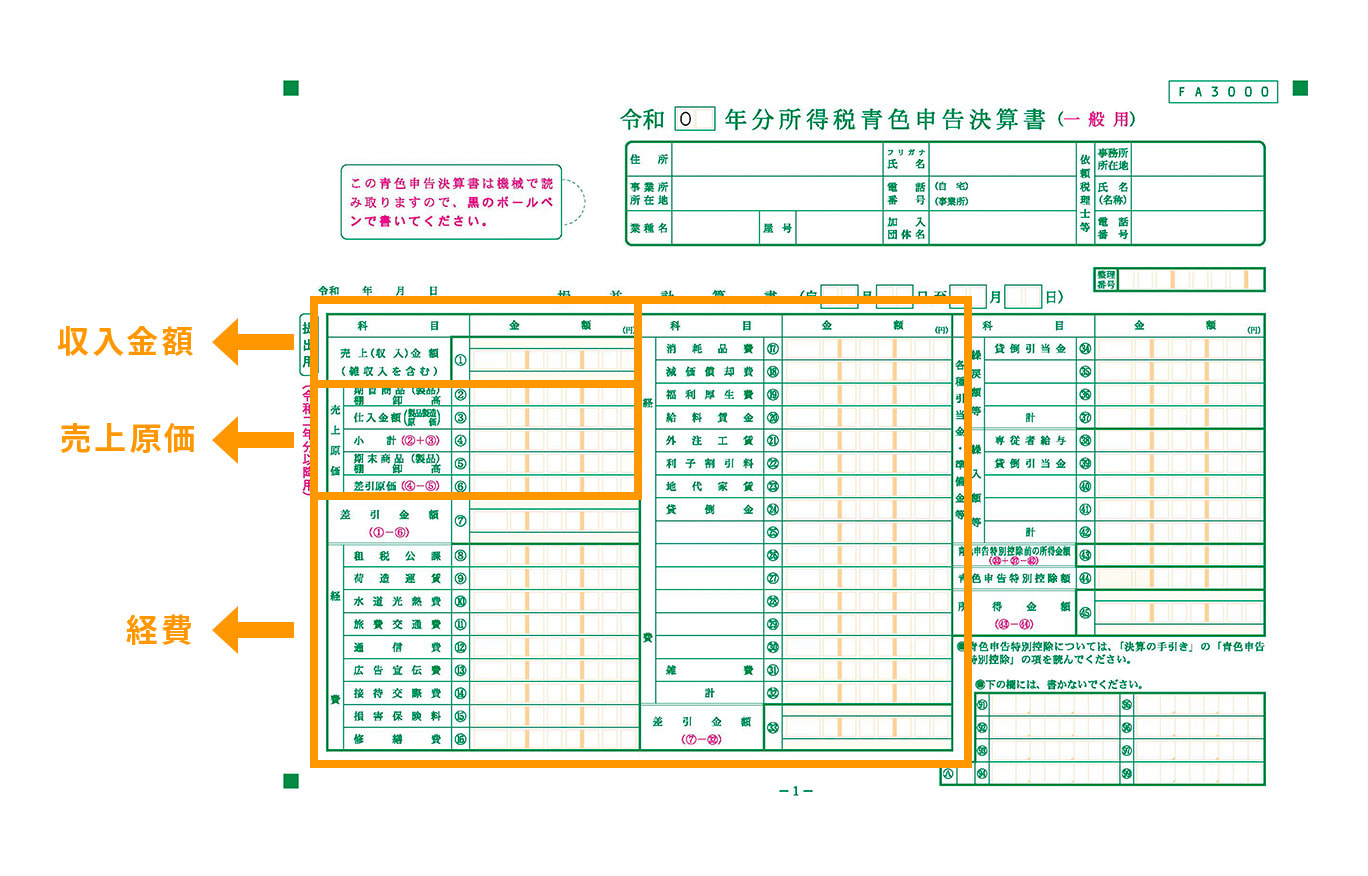

個人事業主に関係する財務諸表である、「貸借対照表」と「損益計算書」をみていきましょう。個人事業主は青色申告で確定申告をする場合に「青色申告決算書」という形で財務諸表を提出する必要があります。それぞれの見方と法人の場合との違いについて解説していきます。

貸借対照表=B/Sの見方

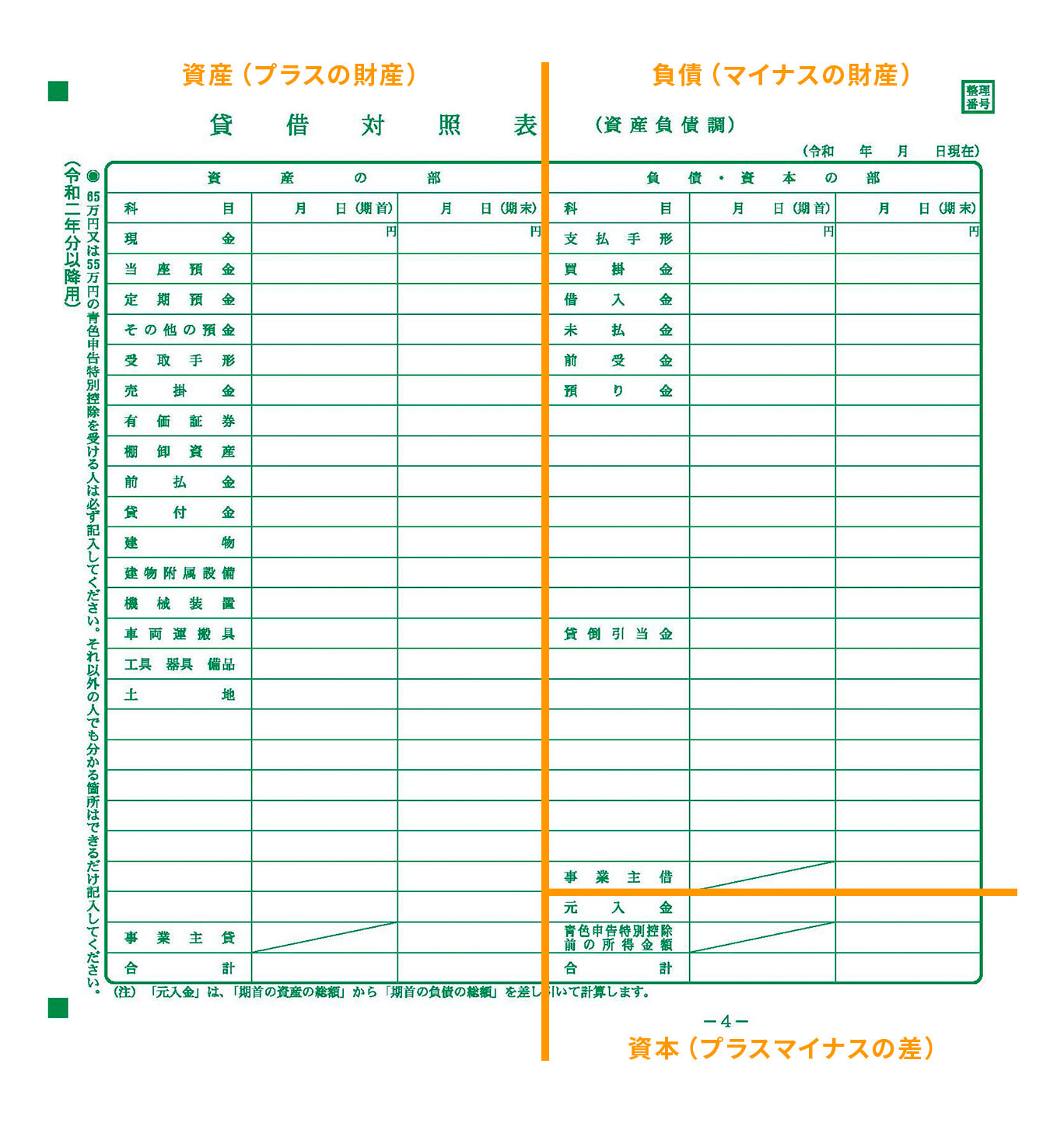

まず、こちらが青色申告決算書の「貸借対照表」になります。

貸借対照表は、表の左側に「資産(プラスの財産)」、右側に「負債(マイナスの財産)」を記載していきます。法人の場合は、負債に合わせて株主からの出資や利益の蓄積などを記載した「純資産」を記載します。個人事業主の場合、株主が存在しないので、資産と負債との差を「資本(元入金)」とします。

貸借対照表は、期首(1月1日時点)の残高(財産金額)と期末(12月31日時点)の残高を記載することで、1年間にそれぞれの財産がどれくらい増減したのかがわかるようになっています。

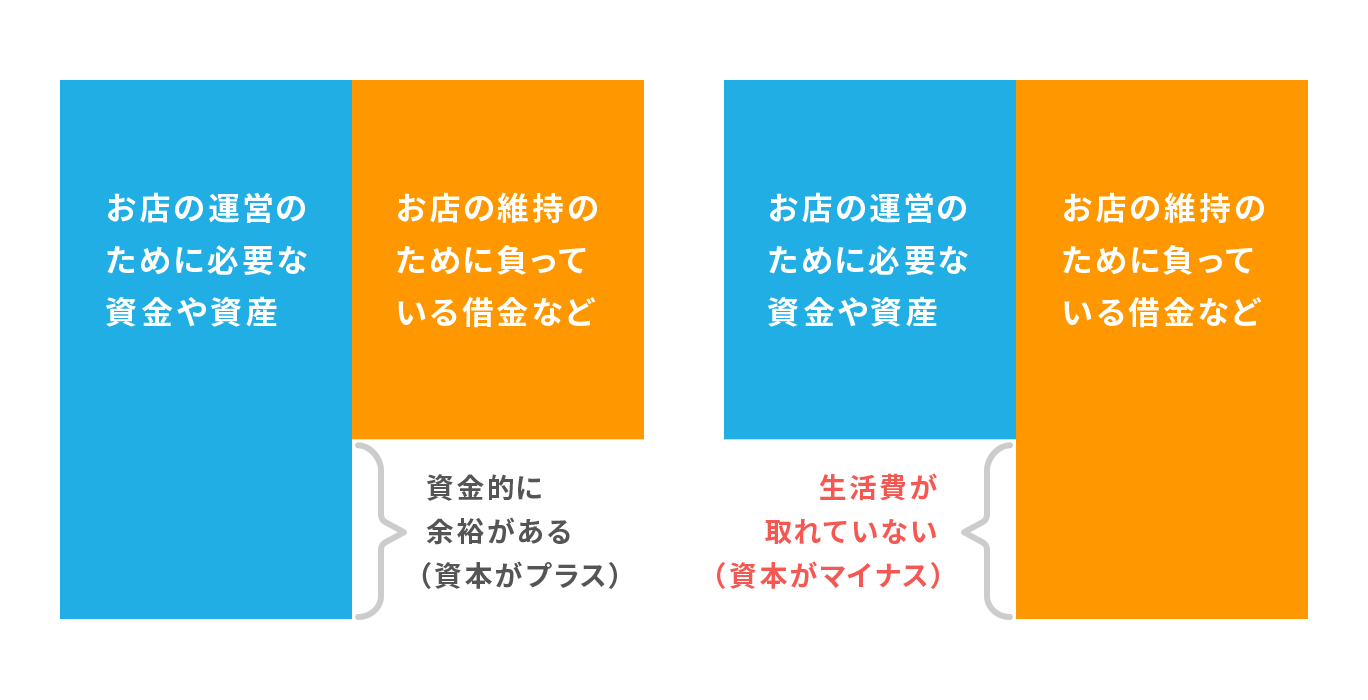

貸借対照表=B/Sの活用場面

貸借対照表が教えてくれることは、「お店の資金に余裕があるのか」ということです。個人事業主の場合には、自分の生活費も個人事業から稼ぎ出す必要があります。例えば店舗を経営する個人事業主の場合、生活費を差し引いても余裕があればお店に資金が残ります。生活費を取ってしまうとお店の資金がなくなってしまうのであれば、個人の財布からお店にお金を入れなければいけません。

貸借対照表は、生活費を事業で稼ぐことができているかどうかがわかる書類ともいえます。資本のマイナス幅が拡大しているのであれば、1年間の稼ぎ以上に生活費がかかっているということになります。生活費が確保できていない状況であれば、早急に経営改善に取り組み、資金力を高めていく必要があるといえます。

損益計算書=P/Lの見方

続いて青色申告決算書の「損益計算書」がこちらになります。

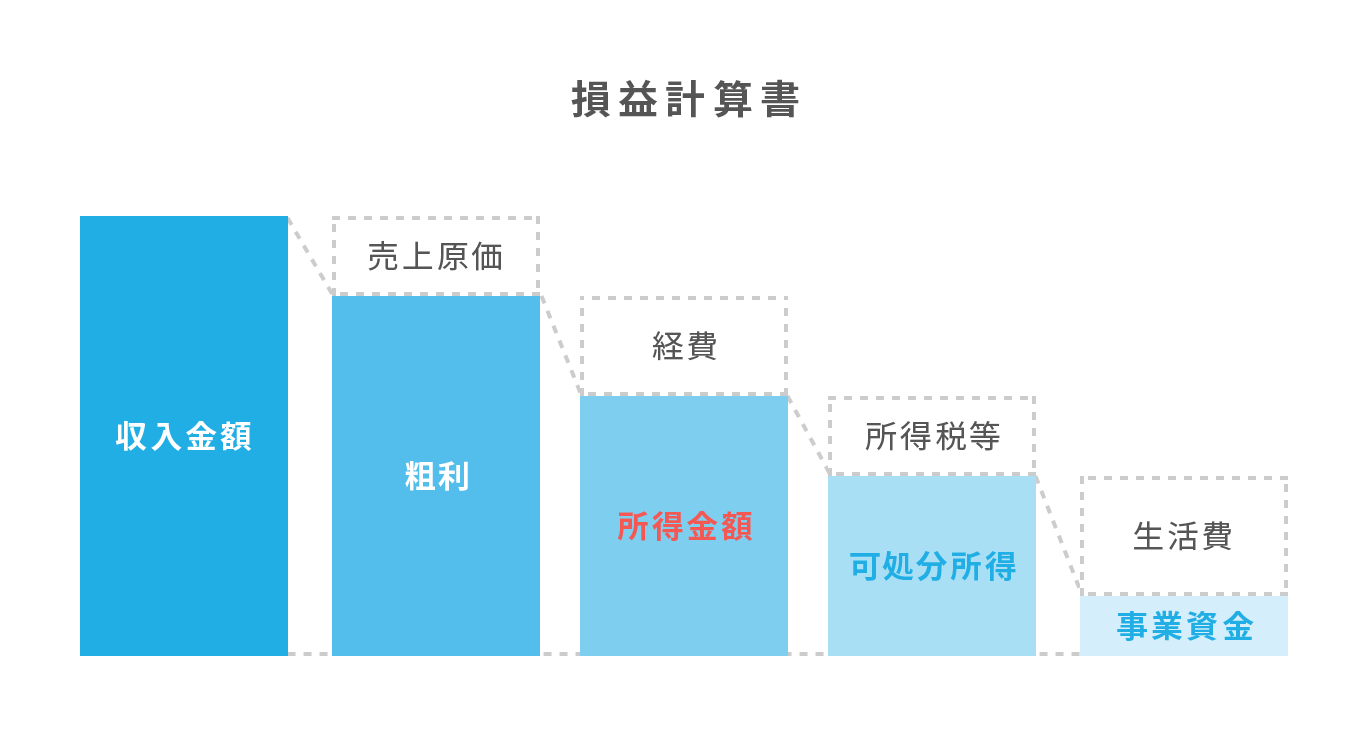

損益計算書は「1年間でどれだけ儲けたか」を教えてくれる書類です。法人の場合には株主に報告するために利益を「売上総利益」「営業利益」「経常利益」「税引前当期利益」「税引後利益」と細かく分類します。一方、個人事業主の場合は利益はすべて自分のものなので、「収入金額」から「売上原価」と「経費」を引いて利益(所得金額)を出す簡易的なものになっています。

流れとしては、「収入金額」から「売上原価」を差し引いて粗利を出します。そのあとに粗利から「経費」を差し引いて所得金額を算出します。

損益計算書=P/Lの活用場面

個人事業にとっての損益計算書で大切なことは、「事業で稼いだお金で生活費を賄えるのか」ということです。個人事業の場合、個人の生活費を経費で落とすことができません。法人の場合であれば社長の生活費を「役員報酬」という形で経費にすることができますが、個人の場合には所得税などの税金を支払ったあとに残った利益(可処分所得)の中から生活費を払っていくことになります。

損益計算書には、収入金額から収入を得るために直接かかった「売上原価」と収入を得るために必要だった「経費」のみを差し引いて「所得金額」を出します。個人事業の場合には「事業所得」と呼ばれるものです。

所得金額から所得税などの税金を差し引いた残りの利益を「可処分所得」といい、個人が自由に使えるお金です。この可処分所得の中から生活費を支払っていきます。可処分所得よりも生活費が少なければ、残ったお金が事業資金として手元に残ります。可処分所得よりも生活費のほうが多ければ、お店の資金を生活費にまわす必要が出てきます。

損益計算書を見れば原価や経費が一目瞭然なので、経営の健全性の判断がある程度可能となります。例えば前年と比べて特定の経費が上昇していたのであれば、その内容や理由を分析することで、経費削減の道筋を立てることができます。また、可処分所得や事業資金、生活費にあてられる額もはっきりわかるため、経営計画や生計を立てる際の参考にできます。

財務諸表の作成方法

財務諸表(貸借対照表と損益計算書)を作成するためには、簿記などの会計の知識のほか、所得税法などの税務知識も必要になってきます。自分一人で作成することが難しいといえますが、最近では優れた会計ソフトがいくつも出てきており、簿記の知識がなくてもパソコンやスマホを使って財務諸表が作成できます。また、税理士に依頼するとすべての書類を作成してくれるため、時間がない方や担当者が置けないという方にとっては選択肢となるでしょう。

まとめ

- 財務諸表はお店の経営成績や財務状況を記載した報告書

- 個人事業の財務諸表は税務署に提出するためと事業改善のために作成する

- 財務諸表は自分の事業で生活費が賄えているのかを教えてくれる重要な書類

個人事業は利益がすべて自分のものとなり、また、生活費が損益計算書に記載されないため、本当に自分の事業が儲かっているのかどうか、非常にわかりにくいといえます。だからこそ、正しく財務諸表を作成して事業改善のために活用していくことが大切です。財務諸表というと難しく聞こえてしまいますが、自分の事業の成績表だと思ってしっかりと内容を理解できるようにしていきましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。