種類が多いスマホ決済を基礎から学ぼう

2019年10月の消費増税に伴い実施されていた「キャッシュレス・消費者還元事業」によって、町中でスマートフォン決済(以下、スマホ決済)の利用者を目にする機会が増えました。最近では、新型コロナウイルス感染の影響もあり、決済時の接触機会を減らす方法の1つとして改めてスマホ決済が注目されています。

今回はスマホ決済の種類とメリットデメリットについて、店舗視点・消費者視点でまとめました。

この記事の目次

スマホ決済の種類

スマホ決済は、その名のとおり現金もクレジットカードも提示せず、スマートフォン(以下、スマホ)のみを使って行う決済方法です。

スマホ決済の種類は、通信手段(消費者と店舗の認証)と支払い手段(消費者のお金の動き)で分類することができます。

スマホ決済の通信手段

はじめに、通信手段(消費者と店舗の認証)の種類です。

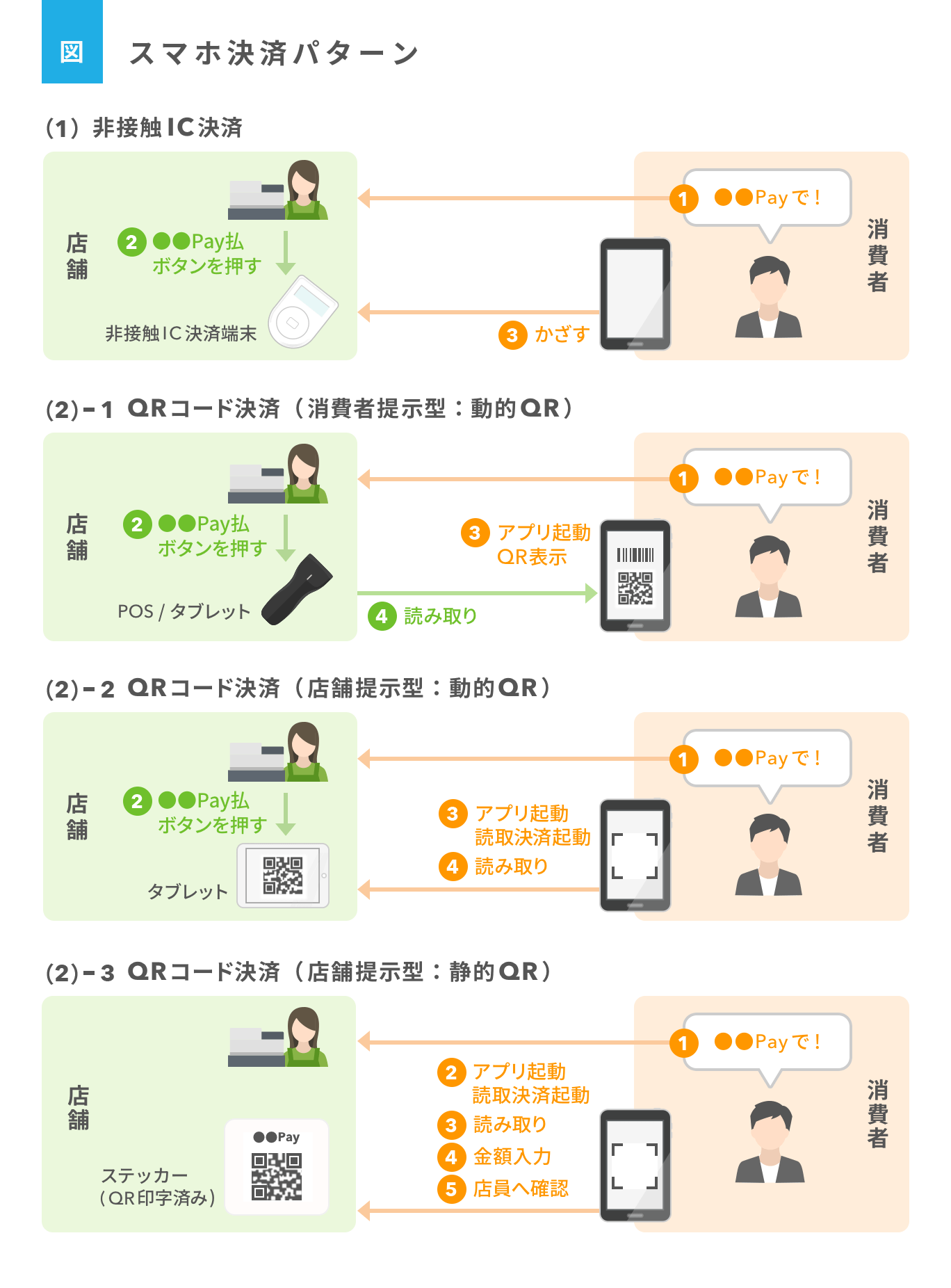

大きく(1)非接触IC決済、(2)QRコード決済の2つに分けられ、(2)QRコード決済は、さらに次の3つに分けることができます。

(2)-1.消費者提示型:動的QR

(2)-2.店舗側提示型:動的QR

(2)-3.店舗側提示型:静的QR

QRコードの生成方法と提示方法の組み合わせ

| 生成方法 | 消費者提示型 | 店舗提示型 |

| 動的QR | (2)-2.消費者提示型:動的 | (2)-3.店舗提示型:動的 |

| 静的QR | (こちらはセキュリティ上使われていません) | (2)-4.店舗提示型:静的 |

※動的QRとは:ワンタイムQRとも呼ばれ、都度生成されるQRコード

※静的QRとは:紙などに印字済みの固定QRコード

(1)非接触IC決済

非接触IC決済は、スマホに搭載されたNFC(※1)、Felica、Bluetoothといった通信技術を利用した決済です。交通系電子マネーや、クレジットカードに紐付いた電子マネーがあります。

(2)-1.QRコード決済(消費者提示型:動的QR)

専用のアプリケーション(以下アプリ)(※2)でQRコードを提示し、店側のPOS端末やタブレット(※3)で読み取り決済する方法です。コンビニやドラッグストアなど、POSレジを導入している店舗で目にすることが多い決済方法です。

(2)-2.QRコード決済(店舗提示型:動的QR)

店舗側がタブレット(※3)で決済金額入力後にQRコードを表示し、消費者に読み取ってもらい決済する方法です。飲食店など、タブレット型のレジを導入している店舗で目にすることが多い決済方法です。

(2)-3.静的QRコード決済(店舗提示型:静的QR)

消費者が店舗にある印字済みのQRコードを読み取り、金額を入力して決済する方法です。その後、支払いが完了したかどうかを店舗側で確認します。印字済みのQRコードを準備するだけで良いため、そもそも電子決済を導入していない店舗でも対応可能な決済方法であり、様々な業種で目にします。

※1:Near Field Communication(近距離無線通信規格)の略語で、数センチの近距離で無線通信が可能な技術です。登録用アプリケーション(アプリ)などを通してクレジットカードを登録したり、交通系電子マネーを有効化した後に会計に利用します。

※2:消費者のQRコード決済アプリでは、決済機能(QRコード表示/QRコード読取り決済)や、利用明細照会、支払い方法選択など様々な機能が利用可能です。

※3:店舗側の端末がタブレットの場合は、消費者同様専用のアプリで決済機能(QRコード表示/QRコード読取り決済)などを利用します。タブレットの代わりにスマホを活用している場合もあります。

スマホ決済の支払い手段

次は、支払い手段(消費者のお金の動き)の種類です。

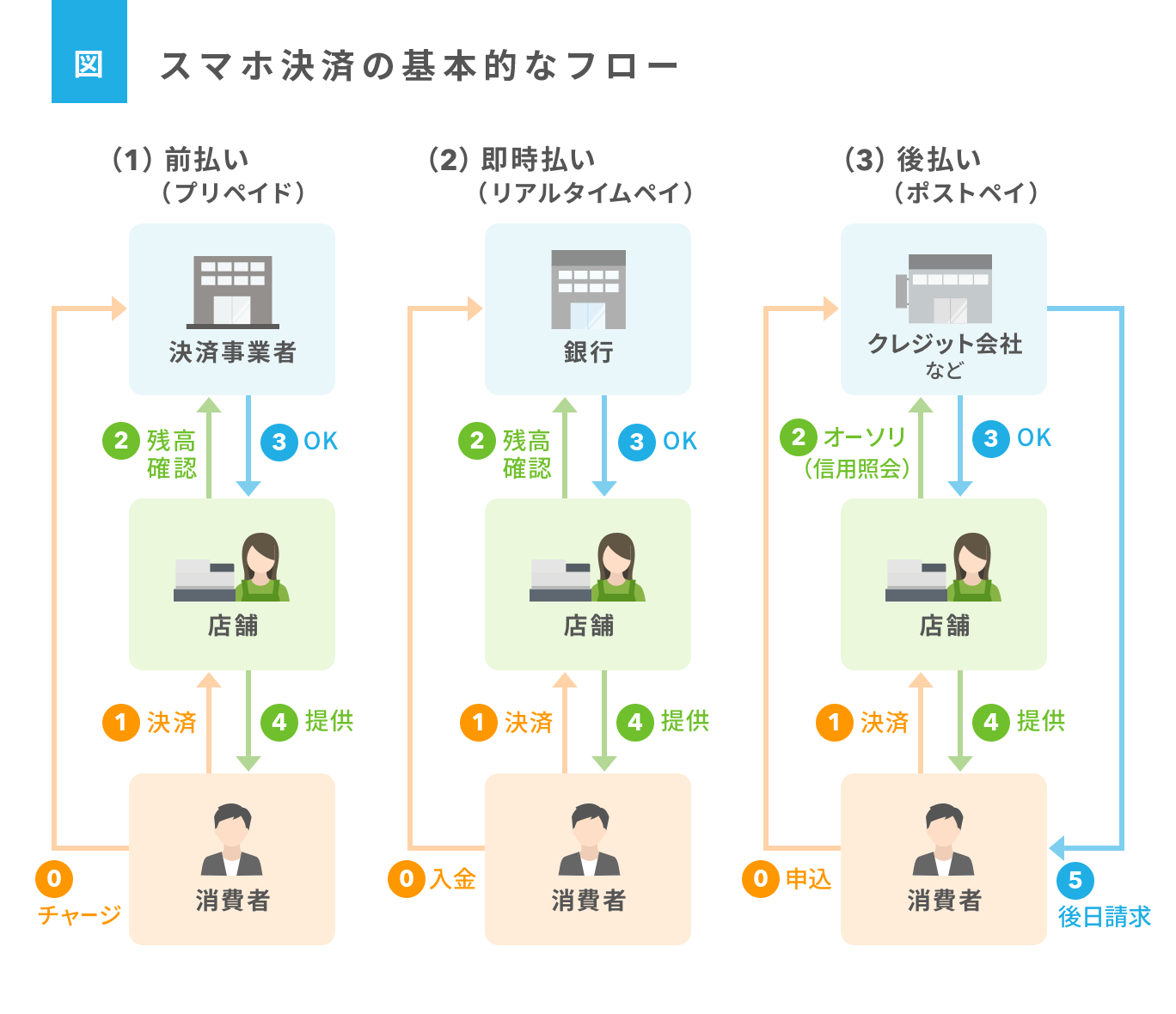

スマホ決済に限りませんが、決済におけるお金の流れは、(1)前払い(プリペイド)、(2)即時払い(リアルタイムペイ)、(3)後払い(ポストペイ)に分けられます。

(1)前払い(プリペイド)

事前にチャージされた残高を使って支払います。

消費者としては、銀行口座やコンビニなどからチャージした範囲で決済するので、使いすぎる心配もありません。決済しようとしたら残高が足りないといった事態を避けるために、またチャージが面倒な人向けに、クレジットカードを紐付け、オートチャージが出来る機能もあります。

(2)即時払い(リアルタイムペイ)

即時払いは、銀行口座の残高を使って支払います。

銀行が提供しているQR決済や、または、紐付いたデビットカードで決済します。決済のタイミングで、即時に銀行口座から引き落とされますので、明細がわかりやすく、管理がしやすいです。使い過ぎが気になる場合は、自分で決済上限設定も出来ます。なお、口座残高が足りない場合は決済できませんので、残高をチェックしておく必要があります。

(3)後払い(ポストペイ)

前払い、即時払いは残高を使って支払いますが、後払いは「この人なら間違いなく後から払ってくれるだろう」という本人の信用を使って支払います。

紐付いたクレジットカードでの決済、独自の後払い決済、携帯料金合算のキャリア決済です。

独自の後払いを設定した場合は、後日収納用紙が届き、コンビニで支払うという流れが多く、キャリア決済の場合は、携帯料金に合算されて後日請求されます。

それぞれ、どんな流れで決済されるのか、フローも載せておきます。

スマホ決済のメリット・デメリット

スマホ決済のメリットとデメリットを、店舗と消費者それぞれの視点でまとめました。

最も大きなメリットは、現金を扱う手間と時間を削減できることです。例えば、飲食店などの実店舗では、会計の時以外にもレジ締め作業/売上金の取り扱い・銀行振込等、人件費・振込手数料・当該作業に費やす時間といったコストが発生します。少しでもそういった時間やコストを他のことに回したいと考えている場合は、スマホ決済の導入メリットは大きいと言えます。

それに対して、導入初期は操作方法を一通り覚えたり、会計のオペレーションが変更になるなど一時的に負荷が大きくなります。また、スマホ決済の種類によって売上金の入金タイミングが異なるため、キャッシュフローの悪化が懸念されます。

| 項目 | 店舗 | 消費者 |

| メリット |

|

|

| デメリット |

|

|

店舗側のメリット

人件費や時間的コストの削減

現金の取り扱い量が減るので、お釣りの準備時間や会計処理時間を短縮したり、現金の管理にかける時間を削減することが期待できます。

移動販売やイベントなどで活躍

持ち運び可能なスマホ決済端末もありますので、移動販売やイベントなどでも現金を用意することなく、決済環境が準備可能です。

複数のスマホ決済方法を一度に導入可能

複数のスマホ決済を取り扱っている決済代行事業者であれば、一度に導入することが可能です。

店舗側のデメリット

オペレーション負荷の増加

複数のキャッシュレス決済を取り扱う場合は、会計時のオペレーションが変更になったり、レジ担当者の覚える事が増えることが想定されます。例えば、電子決済サービスごとに返品・取消処理方法が異なったりするなど、今までと異なるオペレーションが必要になってきます。

売上金の入金タイミングがバラバラ

スマホ決済の売上金は後日決済事業者から振り込まれるため、運転資金に余裕を持っておく必要があります。決済事業者ごと、利用する銀行ごとに、売上金の入金タイミングが異なる場合があるため、それらを把握する必要があります。

導入費用や、月額費用、振込手数料などが新たに発生

端末導入や、POS改修費用の他にも、月額のシステム利用料も発生します。また、売上金の入金にも手数料が発生する場合もあります。QRコード決済(店舗提示型:静的QR)の場合は、設備は印字済みのQRコードのみですので、導入費用は抑えられます。

停電時やネットワークの不具合

停電時やネットワークに不具合が発生した場合、決済端末が利用出来なくなってしまいます。また、消費者のモバイル回線の通信状態が悪い場合などもQRコード決済が出来ませんので、現金決済に切り替えるなど迅速な対応が求められます。

消費者側のメリット

スマホだけで買い物が出来る

スマホだけで決済が出来ますので、レジで財布を出すことなく決済できます。

アプリ内でさまざまな管理が出来る

QRコード決済については、支払い手段を切り替え可能ですし、ポイント・クーポンの使用設定も可能です。もちろん履歴も簡単に確認ができ、家計簿アプリへの連携も可能になります。

セキュリティロックをかけられる

スマホ自体にロックをかけられますし、アプリにもロックを設定できます。万が一スマホを落としてしまっても、お財布を落とした時に比べれば安心といえます。

ポイント還元率が高く、キャンペーンが多い

初期登録時や、利用時にポイントが多くもらえます。継続キャンペーンも行われています。今後は割引も落ち着き、使う人だけ得をするロイヤルプログラムがメインになると思います。

消費者側のデメリット

使えない店舗もある

導入費用に関するキャンペーンなどの効果によって、利用できる店舗は急速に拡大している状況ですが、スマホ決済が使える店舗は限定されています。

充電が無くなると使えない

アプリで表示されるQRコードはもちろん、非接触IC決済も電池残量が0%では決済ができません。

QRコードが読み取れない場合がある

消費者提示型のQRコード決済は、画面が割れていて読み取れなかったり、保護フィルムが厚くて反応しないこともあります。店舗提示型の場合は消費者のカメラが壊れていると読み取れません。

決済時にアプリ操作が中断されてしまう

以下のような状況で、操作や決済が中断されてしまうリスクがあります。

- 地下などで通信状態が悪い

- レジでスマホ内のアプリを操作中に電話がかかってきてしまう

- アプリのアップデートが始まる

スマホ決済を導入する際の確認点

スマホ決済は非常に種類が多いため、事業会社(スマホ決済を提供している会社)ではなく決済代行業者へ問い合わせることをおすすめします。

- 複数のスマホ決済を取り扱っており、一度の導入で幅広い決済方法に対応できるようになるため

- 導入まで支援してくれるところが多いため

決済代行業者では「導入キャンペーン」なども定期的に行われていますので、複数の会社を比較してみましょう。

また、QRコード決済については2020年6月から新たな動きも始まりました。「JPQR」という1つのQRコードを導入/準備することで、複数の事業会社のQRコード決済を利用できるようにするというものです。QRコード決済をお考えの場合は、こちらもあわせて検討してみてはいかがでしょうか。

参考:総務省「統一QR「JPQR」普及事業」

他にも、下記のような点について事前に確認することで、よりご自身のお店や事業に合った決済方法の導入を進めることができます。

スマホ決済・決済代行事業者

- マーケティングデータ: 事業会社が保持している会員データなどを活用出来るかどうか

- 導入スケジュール: どのタイミングで、どのスマホ決済が利用可能になるか

お客さんについて

- 属性情報: 年齢層や購入単価・頻度など、どんな決済を好みそうか

- 買い物導線: よく利用する駅が近い、オフィス街、自宅の近隣など、周辺導線の意識

- 既存会員基盤の活用: 既存会員システム(アプリなど)と決済アプリとの連携など、どのような活用が可能か

店舗経営について

- オペレーションへの影響: スタッフにどの程度負荷がかかるか

- 設備に問題はないか: 会計スペース(レジ周り)に決済端末が設置できるか、またWi-Fiなどの通信環境に問題はないか

- 損益の計算: 決済手数料を考慮した場合に、売上への効果が見込めるかどうか

- 精算・着金タイミング: キャッシュフローが悪くならないか

まとめ

- スマホ決済は通信手段と支払い手段に分けて考える

- 通信手段はNFC・Felicaなどの非接触ICとQRコードの2つ

- 支払い手段は前払い、即時払い、後払いに分けられ、それぞれ紐づくカードや残高が存在

- スマホ決済導入は、複数の決済代行事業者を比較し、自社環境に合わせて検討する

スマホ決済は続々と便利な機能が追加されたり、より利便性の高い仕様へ改善されたりと日々進化しており、今後ますます普及が加速することが予想されます。そのような状況に先んじて、スマホ決済のメリット・デメリットをよく理解し、店舗やお客さんの状況に応じた導入を検討してみてはいかがでしょうか。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

新関 広樹(にいぜき ひろき)FinTechコンサルタント

株式会社メンドレス代表。

アクセンチュアを経て、FinTechベンチャーのインフキュリオンにて、国内・東南アジアでのFinTech事業戦略立案、企画・実行支援に従事。

2019年にメンドレスを立ち上げ、融資・決済・送金に関わるFinTechサービスの新規事業、業務改善のコンサルティング事業を運営、大手企業から外資スタートアップまで多くの企業を支援。

現在は、シンガポールを拠点に、コンサルティングに加え、金融教育の研究、およびグローバル金融教育サービスの企画・開発も運営。

https://www.mendoless.com/