2026年(2025年・令和7年分)の確定申告期間はいつまで?遅れてしまった場合の対処法やペナルティーもあわせて解説

「今年の確定申告期間はいつからいつまで?」「期限を過ぎた場合どうなるの?」。そんな疑問のある方に向けて、2026年(2025年・令和7年分)の確定申告期間と、万が一遅れてしまった場合の対処法・ペナルティーについて解説します。確実に期日に間に合わせるために、提出時に気を付けるべきポイントもまとめましたので、ぜひご一読ください。

この記事の目次

確定申告はいつからいつまで?

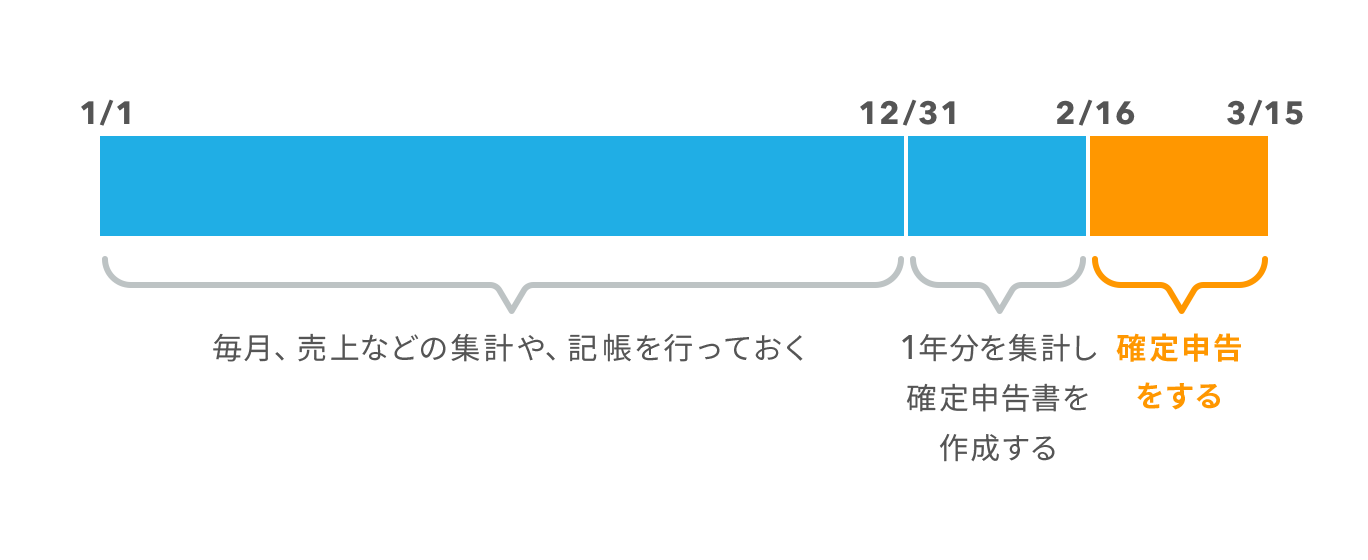

確定申告は毎年、1月1日から12月31日までの1年間に得た所得に対する所得税を算出して、翌年の2月16日から3月15日までの申告期間に税務署に申告します。ただし、期限日が土日や祝日の場合は、翌平日に日付がずれます。

2025年分の確定申告期間は2026年2月16日(月)~3月16日(月)

2025年(令和7年)1月1日(水)から12月31日(水)までに得た所得に対する申告期間は、2026年(令和8年)2月16日(月)に開始して、3月16日(月)に申告期限を迎えます。なお、税務署の閉庁日(土日祝日)は、相談や申告書の受付はできません。平日に稼働できる日時を調整しておきましょう。

確定申告期間(2月16日)より早く提出することは可能?

「混雑を避けて提出したい」「早めに申告書が作成できたので提出したい」という方も多いでしょう。結論から言うと、申告書の提出(送信)自体は可能です。ただし、「税金が戻ってくる場合(還付)」と「税金を納める場合(納税)」で扱いが少し異なります。

「還付申告」なら1月1日から受付開始

税金が戻ってくる申告の場合は、2月16日を待つ必要はありません。対象となる年の翌年1月1日から提出でき、早期に提出すればその分早く還付金が振り込まれます。

出典:国税庁「還付申告」

「納税申告」は早めの提出は可能だが正式受付は2月16日以降

所得税法第120条で定められているとおり、納税申告の正式な受付処理は2月16日からになりますが、期間前であっても書類を提出すること自体は可能です。実際、「所得税基本通達120-2」では2月15日以前に提出された確定申告書は期限内申告書に該当するものとすると規定されています。また、e-Taxでは例年期間前(1月上旬)にデータ送信ができますし、早めに郵送しても受け取ってもらえるでしょう。ただし、あくまで申告期間前に税務署で書類を預かっているという状態であり、受付自体はされません。納税証明書なども発行されませんのでその点はご注意ください。

提出方法別の特徴や提出が間に合う時間は?

確定申告書の税務署への提出方法は、下記の4種類があります。それぞれの違いをみていきましょう。

- 郵便で提出

- 税務署窓口に直接提出

- 税務署の時間外収受箱に投函

- e-Taxで送信

1.郵便で提出

郵便により税務署または業務センターに確定申告書を提出する方法です。この場合、郵便局での通信日付印(消印)が提出日とみなされます。近くのポストに投函した場合、当日の回収時間を過ぎていると、消印が翌日以後になってしまう可能性があります。直接郵便局に持って行くほうが確実です。

2.税務署窓口に直接提出

税務署に行って窓口に確定申告書を提出する場合、目の前で受け付けてくれるため最も確実な提出方法です。ただし、税務署の窓口は午後5時に閉まります。また、確定申告のシーズン(特に初日、月曜日、最終日)は税務署が混み合いますので、時間に余裕を持って窓口に提出するようにしましょう。

3.税務署の時間外収受箱に投函

税務署には窓口が閉まっていても提出を受け入れるポスト「時間外収受箱」が用意されており、確定申告期間内にここに投函することで提出することも可能です。

ただし、可能な限り開庁時間内に窓口へ行くことをおすすめします。窓口であれば、軽微な形式不備(書類の添付漏れや記入不備など)があればその場で指摘してもらえるからです。時間外収受箱を利用する場合、当然ながらその場でのチェックはありません。後から不備が見つかると再提出の手間がかかるため、提出前に自分自身や税理士等の専門家の目で間違いがないかを入念に確認してから投函するようにしましょう。

4.e-Taxで送信

e-Tax(国税電子申告・納税システム)を利用して電子データにより申告する方法です。スマホやパソコンで自宅から提出できるため、年々利用者が増えています。e-Taxはメンテナンス時間を除き24時間受け付けているので、基本的には3月16日23時59分59秒まで期限内申告として受け付けてくれます。青色申告を選択している方の場合、e-Taxを利用することで青色申告特別控除が55万円から65万円に引き上がる特典もあります。e-Taxが使える方は、積極的に活用することをおすすめします。e-Tax公式ホームページには利用可能日時カレンダーが掲載されていますのでチェックしておきましょう。

提出が遅れそうな場合の対処法

どうしても確定申告の申告期限までに申告書を提出できない場合には、「災害等による期限の延長申請」が受けられないかどうかを検討します。ただし、申告期限までに申告できなかった「やむを得ない事情」がある場合に限ります。災害等により被災した、病気により入院していて申告できる状況ではなかったなど、相当の理由があれば、その申告できない期間が終了した日から2カ月以内まで申告期限を延長することができます。よほどの事情がない限り、申告期限内に申告することを心がけましょう。

確定申告そのものは間に合ったものの、所得税の期限内の納税が難しいというケースもあります。その場合、「納税猶予制度」と「延納制度」という2つの制度が用意されています。これらの制度を利用せずに納税期限を過ぎると、ペナルティーとして加算税等がかかりますので気を付けてください。

納税猶予制度

前述の通り、確定申告はしたものの所得税が期限内に納税できない場合には、「納税猶予制度」があります。原則として1年以内の期間に限り、分割して納付することができるようになります。いくつか要件はありますが、申請が認められれば延滞税が免除または軽減されます。

延納制度

確定申告により納付すべき所得税のうち、期限内に2分の1以上を納付できる場合には、「延納制度」を利用することで、残りの部分の納付期限を5月31日(2026年は日曜日のため6月1日)まで延長できます。納税猶予制度は申請要件がありますが、延納制度の場合には要件がありません。使いやすい制度ですが、あくまで納付期限を延長するものであり、利子税が発生します。

確定申告の期限後申告や無申告にペナルティーはある?

申告期限までに確定申告をしなかった場合には「期限後申告」となり、本来であれば受けられるはずだった優遇措置が受けられなくなります。例えば「青色申告特別控除」について、期限内申告であれば65万円受けられるものが、期限後申告になると10万円しか受けられなくなります。また、期限内に申告・納税がされなかった場合には、加算税と同時に納税が完了するまでの間の延滞税(最高税率は14.6%)がかかります。加算税は、申告が遅れた場合とそもそも申告をしていない場合とで、ペナルティーが異なります。

出典:国税庁「延滞税の割合」

確定申告が遅れた場合のペナルティー

期限内に申告がされていない時点で「無申告加算税」の対象となります。無申告加算税は、本来納付すべき所得税額の50万円までの金額に対しては15%、50万円を超え300万円までの部分に対しては20%、300万円を超える部分に対しては30%が加算されます。ただし、税務署からの指摘がある前に自ら期限後申告をした場合、5%に軽減されます。

さらに過去5年間に無申告加算税を課されたことがなく、かつ申告期限から1カ月以内に自主的に申告している場合は、無申告加算税が免除されます。

確定申告をしない場合のペナルティー

確定申告をすべき人が確定申告をしていないことを、税務調査によって指摘された場合には、先述の無申告加算税が課されます。さらに意図的に税金を隠す目的で申告していないと認定された場合には、更に重い「重加算税」の対象となります。通常の無申告加算税に代わって40%の税率が課されるほか、過去5年以内にも無申告加算税や重加算税を課されている場合には、さらに10%加算されて最大50%のペナルティーが課されます。

申告内容が間違っていた場合の対処法

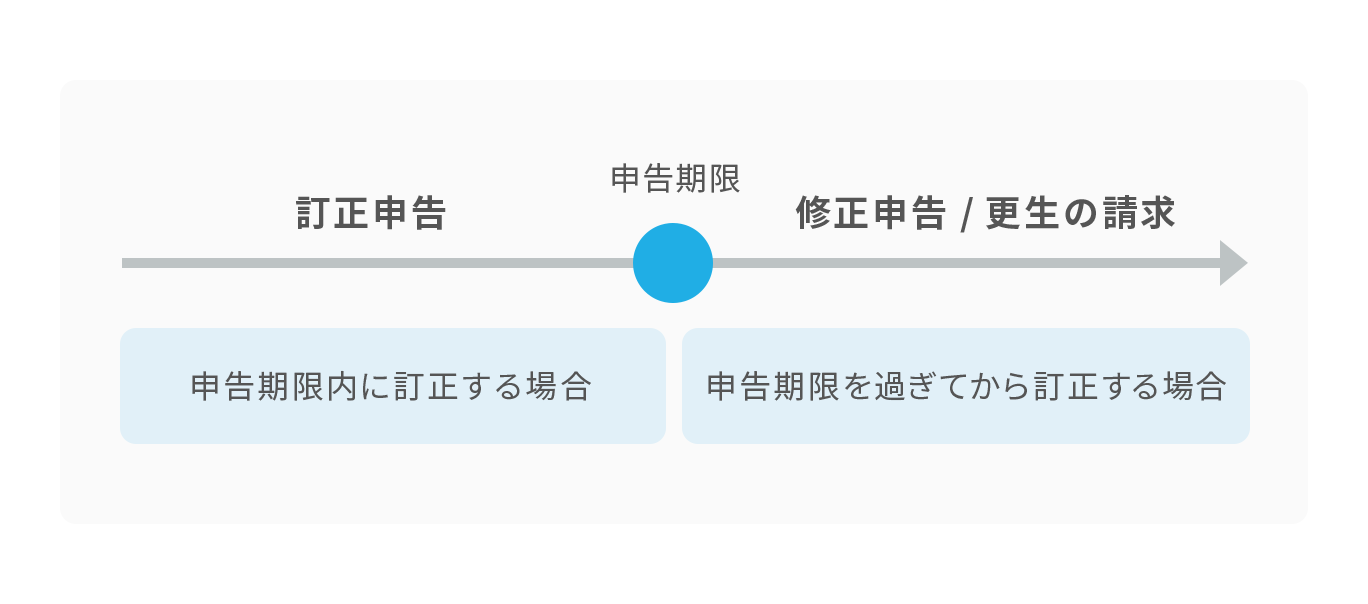

期限内に確定申告をしたものの、あとから申告内容に間違いがあることが発覚した場合は、発覚したのが申告期限内なのか申告期限を過ぎてからなのかによって取扱いが変わってきます。

申告期限内の訂正方法

確定申告の申告期限内に間違いが発覚し、改めて確定申告書を提出した場合、それ以上こちらからしなければいけないことはありません。「訂正申告」といい、改めて提出した申告書が最終的な確定申告書として受理され、それ以前に提出された申告書は税務署のほうで破棄してくれます。

申告期限外の訂正方法

一方で、確定申告の申告期限を過ぎた後に間違いが発覚して、それを訂正したい場合は方法が異なってきます。申告期限内に提出した申告書で一度確定してしまっているので、それを「修正」する必要があるからです。最初に提出した申告書よりも納税額が増える場合の申告を「修正申告」、納税額が減る場合の申告を「更正の請求」といいます。修正申告をした場合、期限内に申告した所得税額に対して増額した税額部分に、延滞税がかかります。

各種控除の申請期限は?

ここからはいくつかの控除について申請期限を紹介していきます。

医療費控除の申請期限

医療費控除は確定申告によって控除を受けるものです。3月16日までに対象となる医療費を集計して医療費控除の明細書を作成します。それを確定申告書に添付します。なお、医療費控除が使えるにもかかわらず確定申告をするのを忘れてしまった場合は、5年以内であれば「還付申告」によって所得税の還付を受けられます。

ふるさと納税の申請期限

ふるさと納税の場合には、確定申告をしなくても住民税の控除が受けられる「ワンストップ特例申請」という制度があります。ワンストップ特例申請を使いたい場合には、翌年1月10日までに寄附先の自治体に申請を行う必要があります。通常の確定申告で寄附金控除を使う場合には、ほかの所得控除と同様、3月16日までに確定申告書に寄附金の証明書を添付して申告します。寄附金の証明書は、ふるさと納税を行った自治体に発行してもらいます。寄附した日付が12月31日までになっている必要がありますので、余裕をもって申請しましょう。

住宅ローン控除の申請期限

住宅ローン控除を受ける場合、必ず確定申告をしなければいけないので、3月16日までに必要書類を添付して確定申告を行ってください。2年目以降は、会社員などの給与所得者は年末調整で控除を受けることができますが、個人事業主などは引き続き確定申告によって住宅ローン控除を受けることになります。

まとめ

- 2025年(令和7年)分の確定申告期間は2026年2月16日(月)~3月16日(月)

- 確定申告はしたものの所得税が期限内に納税できない場合には、「納税猶予」という制度がある

- 申告期限までに確定申告をしなかった場合、本来受けられるはずだった優遇措置が受けられなくなる

- 期限内に申告がされていない時点で「無申告加算税」が課される

ここまでご説明してきたように、申告期限を過ぎると、青色申告の特典が受けられなかったり、不必要な延滞税等がかかったりしてしまいます。期限内に申告書を提出するようにしましょう。そもそも計算が苦手という方は、不要な税金を払うくらいなら早めに税理士に依頼して、期限内に正確な申告書を作成してもらうことをおすすめします。確定申告期間になって慌てることがないように、計画的に余裕を持った準備を行い、本業に集中できる環境を整えましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。