キャッシュレス決済とは?現状と今後の動きを知ろう

消費税10%への増税と同時に開催されたキャッシュレス・ポイント還元事業も、2020年6月末で終わりを告げました。今回は、改めてキャッシュレス決済の基本的な知識と今後「キャッシュレス決済」がどういった動向になっていくのか、国内の状況と合わせて解説します。

この記事の目次

キャッシュレス決済の基本

キャッシュレス決済とは「キャッシュ(現金)+レス(無い)」の文字通り、現金を使わない決済方法を指します。

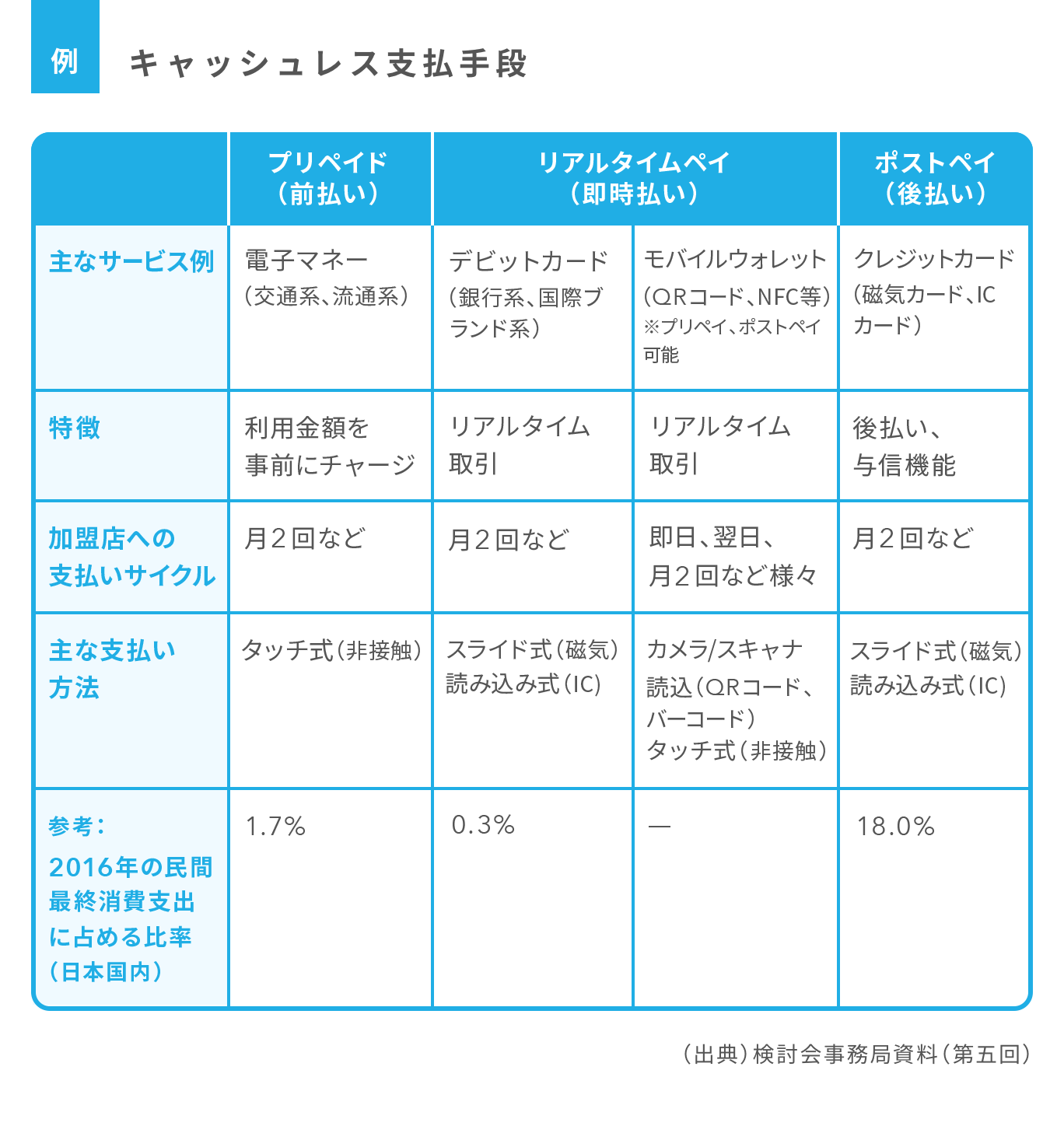

決済方法には、クレジットカードやスマートフォン決済(以下、スマホ決済)などさまざまな種類が存在しますが、通信手段(何を使って決済するか)と支払手段(どのタイミングで自分の資金が減るか)によって分類できます。

出典:経済産業省「キャッシュレス・ビジョン」

通信手段

通信手段はカードとスマートフォン(以下、スマホ)の2種類があります。

カード

クレジット/デビットカードなどのプラスチックカードで、決済端末に挿入/内蔵されたICチップをタッチして決済します。

スマホ

決済アプリケーション(以下、アプリ)を利用し、QRコードを表示させたり、内蔵された無線通信技術を使用して決済します。

支払方法

支払手段はプリペイド(前払い)、リアルタイムペイ(即時払い)、ポストペイ(後払い)の3種類に分かれます。

プリペイド(前払い)

事前に現金やクレジットカードでチャージした残高を使い決済する手段です。交通系の電子マネーに多い特徴で、インターネット上で商品を販売するウェブサイトで利用できる決済サービスも登場しています。また、ATMやレジ、チャージ専用機などでもチャージが行えます。

リアルタイムペイ(即時払い)

銀行口座の残高から直接引き落とす決済手段です。金融機関が発行するキャッシュカード/デビットカードだけなく、金融機関が提供するアプリ内(QRコード)での決済も増えてきました。

ポストペイ(後払い)

消費者の信用を利用して決済する手段です。クレジットカードが代表的ですが、オンライン上でフリーマッケットのように個人間売買が可能なアプリでの後払い決済(後日コンビニでの収納用紙払い)などの独自サービスも増えてきました。申し込み時にクレジットカード会社や後払い事業者で与信審査が行われ限度額が設定されます。

キャッシュレス決済の現状

日本のキャッシュレス決済比率

日本におけるキャッシュレス決済比率は、下の図表の通り2017年で21.4%と欧米諸国に比べて浸透していないのが現状です。日本政府は、2025年までにキャッシュレス決済比率を40%までに引き上げることを目標にしています。

.png)

出典:キャッシュレス推進協議会「キャッシュレス・ロードマップ2020」

国が考えるキャッシュレス推進の意義・メリット

キャッシュレスを推進する意義・メリットとして、経済産業省では「消費者の利便性の向上」「店舗の効率化・売上拡大」「データの利活用」の3点を挙げており、消費者・店舗側両方への効果を明確にして議論を進めています。また、新型コロナウイルス感染症の流行を受け、現金管理の減少・接触機会を減らすための対応が各業界のガイドラインでも推奨されるなど、買い物における客導線が見直されるきっかけとなっています。

消費者の利便性の向上

- 手ぶらで簡単に買い物が可能に(大金の持ち歩きや小銭の管理が不要に)

- お買い物の消費履歴の管理が簡単に(自動家計簿など)

- カード紛失・盗難時の被害リスクが低い(条件次第で全額保証)

店舗の効率化・売上拡大

- 現金管理の手間の削減が可能に

- レジ締めに係る作業時間はレジ1台当たり25分、1店舗当たり平均1日153分。これらの作業時間の短縮に

- 従業員による売上現金紛失・盗難等のトラブル減少

- 現金の搬出入回数の減少

- 衛生的な取引が可能に

- 従業員・消費者が、ウイルスを媒介する可能性のある現金に触れる機会を削減

- インバウンド需要取込など売上拡大が可能に

- 訪日外国人の約7割が、クレジットカード等が利用できる場所が今より多かったら「もっと多くお金を使った」と回答。こうした訪日外国人の需要をつかむことが可能

データの利活用

- 個人の購買情報を分析・利活用することにより、高度なマーケティングやターゲット層向けの商品・サービスの開発が可能

引用:経済産業省「キャッシュレス決済の中小店舗への更なる普及促進に向けた環境整備検討会」第1回検討会 事務局資料

キャッシュレスが普及してこなかった理由

これまで日本でキャッシュレス化が進まなかった理由として、主に3つの要因が考えられます。

導入コスト

店舗にキャッシュレス決済を導入するためには、専用の端末が必要になります。従来型の端末では、導入に数万から数十万円かかるものが多く、レジシステムと連動する場合はさらにシステム開発費が発生していました。最近では数千円の端末や端末代は0円で決済手数料のみが発生するなど、店舗の規模や業種業態によってさまざまな選択が可能になっています。

決済手数料

決済毎に販売額の数%が「決済手数料」としてかかります。海外と比較しても割高で、店舗側にとっては大きな負担となっています。店舗オーナーが、消費者のスマホ決済のニーズや運営上の利便性を理解していても、手数料負担のために導入に踏み切れない場合が多いと想定されます。

売上金の入金サイクル

キャッシュレス決済は、売上金が月末締め/翌月末入金というサイクルになっていることが多く、入金まで最大2ヶ月間(4/1の売上が5/31入金)の未入金期間が存在するため、キャッシュフローに問題が発生します。決済事業者によっても異なりますが、最近では日次締め/翌日入金というサイクルも増えてきています。

キャッシュレスの今後の動きと抑えておくべきポイント

キャッシュレスの課題解決に向けた動き

国でもキャッシュレス促進に向けて次の打ち手を進めています。

経済産業省では、キャッシュレス決済の普及を妨げるような課題の解決を目指した議論を開始しています。主な検討内容は下記の通りです。

- キャッシュレス決済事業者の手数料について

キャッシュレス・ポイント還元策終了後、決済手数料を引き上げられることへの懸念の声があがっているため、現状を公表することで事業者間の競争を促し、手数料の抑制を図ることを目的としています。 - 入金サイクル/各種コスト構造等の情報開示について

特に入金サイクルについては、より分かりやすい提示を促すようにすることや、売上金の入金まで時間がかかってしまうことを懸念する声に対する策の検討なども含まれています。

参照:経済産業省「キャッシュレス決済の中小店舗への更なる普及促進に向けた環境整備検討会(第一回:2020年6月10日開催)」

キャッシュレス決済に対する動向

コロナ禍を経験した消費者にとっては、「できるだけ現金を使いたくない」という心理が高まっているという報道を耳にするようになりました。店舗側の動きとしても、新型コロナウイルスの感染拡大防止のため、キャッシュレス決済の利用を推奨したり、お釣りがなるべく出ない金額設定にするなど、出来る限り人との接触機会を減らそうとさまざまな対策が始まっています。

ポイント還元事業が終了しても、決済サービス毎に獲得できた独自のポイントは残りますので、継続的にキャッシュレス決済を使い続ける人が多いと考えられます。また、将来的にインバウンド需要が戻ってくることを想定した場合、キャッシュレス決済へのニーズが増えてくると考えられます。

まとめ

- キャッシュレス決済は通信手段と支払手段の組み合わせ

- 日本のキャッシュレス化は海外に比べ進んでいない

- キャッシュレス推進の課題は導入コスト・手数料・売上金の入金サイクル

- キャッシュレス化の課題解決への動きが加速し始めた

日本におけるキャッシュレス決済は海外に比べ浸透していないものの、ポイント還元事業期間中における促進活動や、今後の新型コロナウイルス対策/インバウンド需要に備えるためにも、少しずつ広がっていくことが予想されます。キャッシュレス化における課題解決の動きも始まっていますので、それに備えた事業・店舗の対応も必要になってくることは間違いないでしょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

新関 広樹(にいぜき ひろき)FinTechコンサルタント

株式会社メンドレス代表。

アクセンチュアを経て、FinTechベンチャーのインフキュリオンにて、国内・東南アジアでのFinTech事業戦略立案、企画・実行支援に従事。

2019年にメンドレスを立ち上げ、融資・決済・送金に関わるFinTechサービスの新規事業、業務改善のコンサルティング事業を運営、大手企業から外資スタートアップまで多くの企業を支援。

現在は、シンガポールを拠点に、コンサルティングに加え、金融教育の研究、およびグローバル金融教育サービスの企画・開発も運営。

https://www.mendoless.com/