【記入見本付き】給与明細とは?個人経営者も発行が必要?概要や見方・記載内容を解説

従業員を雇って給与を支払う場合、事業主は給与明細を発行する必要があります。給与を受け取る側から支払う立場になると、「そもそも給与明細ってなに?」「必ず発行しなければいけないの?」「給与明細に何を記載する必要があるの?」など、わからないことも出てくるでしょう。今回は、給与明細について具体的な事例とともに解説していきます。

この記事の目次

給与明細とは?

事業主が従業員を雇う場合、民法によってお互いの間に「雇用契約」が発生します。雇用契約は、雇用契約書のように書面で取り交わされたものはもちろん、口約束でも成立します。

事業主は、雇用契約にもとづき必ず決められた条件とタイミングで給与を支払わなければいけません。給与を支払う際には、支払額の根拠となった勤怠情報や支給項目、控除項目などを記載したものを従業員に渡す必要があります。これが給与明細です。

給与明細を発行する意味

給与明細は、所得税法231条によって事業主に発行が義務づけられています。給与明細に記載されている情報をもとに、従業員の所得税が課税されることも意味します。

正しく給与明細を作成しないと従業員とトラブルになるほか、事業主側にも不利益が生じる可能性があるので注意してください。

(参考)所得税法 第231条

「居住者に対し国内において給与等、退職手当等又は公的年金等の支払をする者は、財務省令で定めるところにより、その給与等、退職手当等又は公的年金等の金額その他必要な事項を記載した支払明細書を、その支払を受ける者に交付しなければならない」

出典: e-GOV法令検索「所得税法」

( https://elaws.e-gov.go.jp/document?lawid=340AC0000000033)

給与明細からわかること

給与明細には必ず記載しなければいけない要素が大きく4つあります。それは「勤怠項目」「支給項目」「控除項目」「差引支給額」です。

あとで詳しく解説しますが、どれも重要なので事業主はしっかりと理解しておきましょう。

勤怠項目

何日出勤して、何時間働いたのか、何時間残業して、有給休暇があと何日残っているかなど、勤怠状況が記載されます。残業時間や有給休暇の日数などは特に問題となりやすいので確認するようにしてください。

支給項目

給与に加算される項目で、基本給や残業手当のように必ず支給しなければいけない項目と、通勤手当や住宅手当などのように会社の規定で自由に設定できる項目があります。支給項目の根拠があいまいだと、従業員から不信感を持たれる可能性があります。何に対して支給しているのかを明確にするようにしましょう。

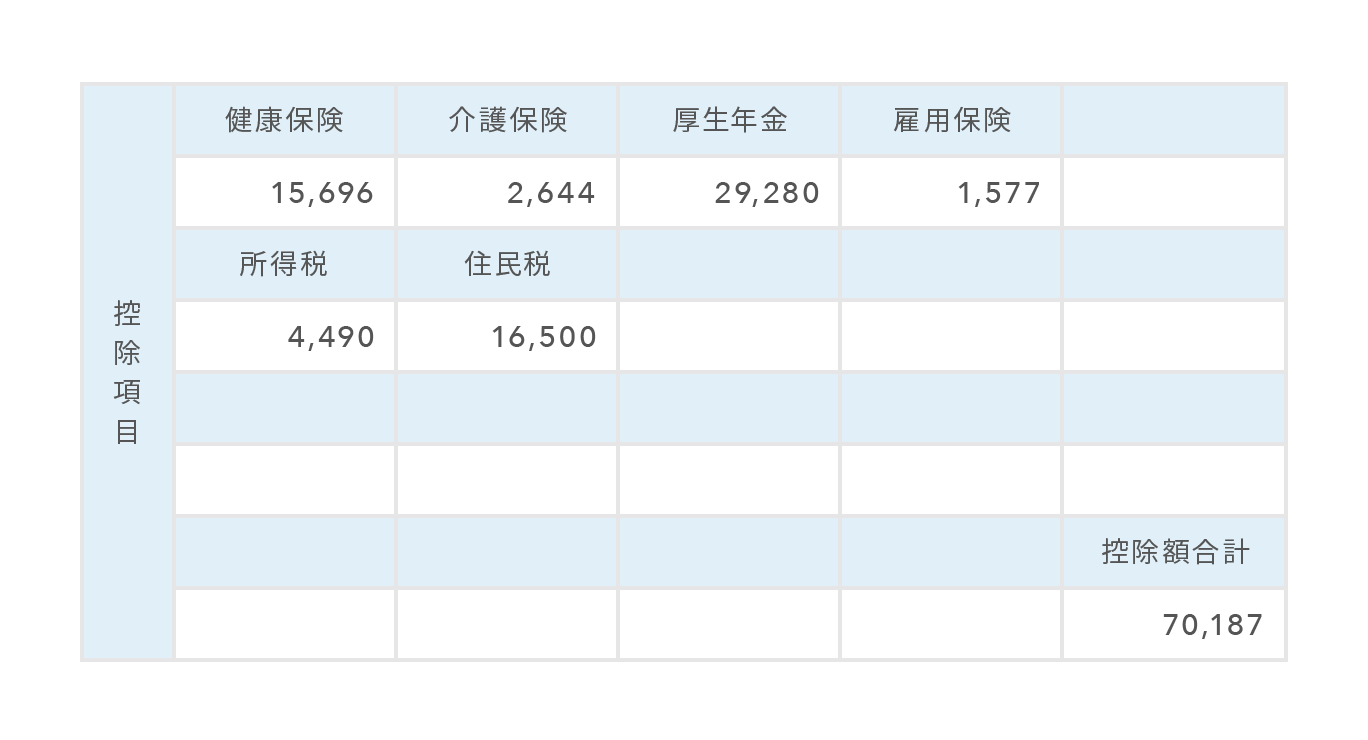

控除項目

給与から控除される項目で、社会保険料や源泉所得税など要件を満たす場合に必ず控除しなければいけない項目と、社宅控除や旅行積立など会社の規定によって控除する項目があります。給与の手取り額に影響が出る項目なので、間違いがないかよく確認するようにしてください。

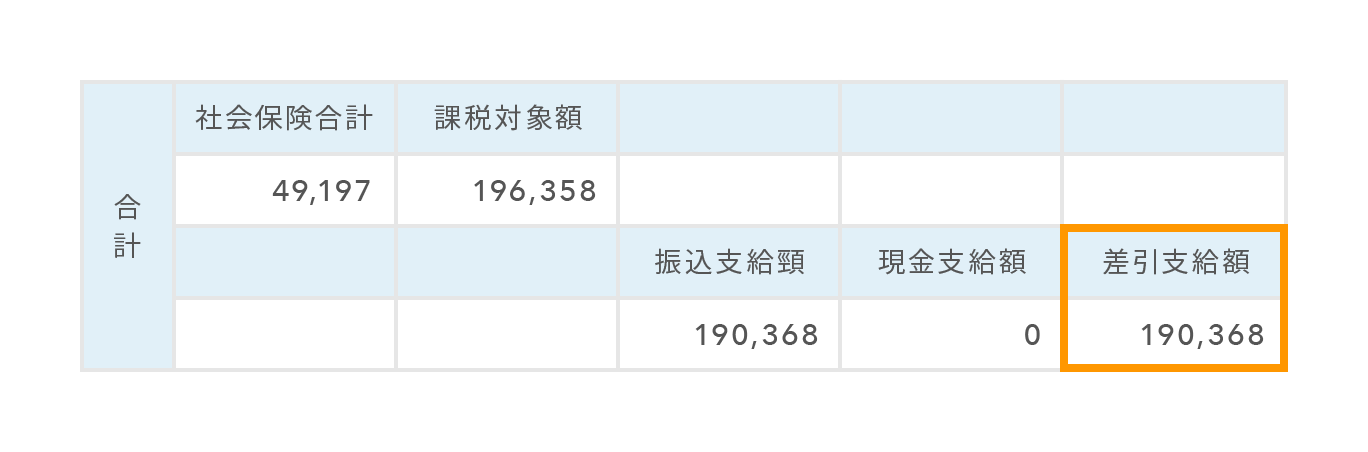

差引支給額

支給項目から控除項目を差し引いて本人に支払われる手取り金額と支給方法(現金払いなのか振込なのか)などが記載されます。給与明細の差引支給額と実際に支払われた金額に差が出ると問題になりますので支給する際には確認が必要です。

個人事業主の店舗経営者でも、給与明細の発行は必要?

給与明細は、所得税法231条によって給与を支払うすべての人に給与明細を発行することが義務付けられているので、個人事業主であっても従業員に給与を支払う場合には発行しなければいけません。また、パートやアルバイトなど正社員でない雇用形態でも、給与が支払われるのであれば給与明細を発行する必要があります。

給与明細発行・取り扱い時の注意点

給与明細を発行するにあたり、いくつか注意すべき点があります。

給与明細の控えは必ず保管する

給与明細は、従業員に一度発行すればそれでよいというものではなく、税務署や年金事務所など関係省庁から提出を求められた場合には、それに応じなければいけません。保存期間は労働基準法では5年、所得税法では7年など法令によって期間が異なります。

給与明細を発行する際は、手書きであれば複写できる形で保存してください。また、データであれば上書きするのではなく、毎月の給与データが残る形で保存してください。

ペーパーレスには社員の同意が必要

最近では、給与明細を紙で渡すのではなく、パソコン画面で確認する形が一般化しました。従業員の多い会社では、給与明細を発行して従業員に渡すだけでも事務作業が大変なため、電子化が進むのも当然のことかもしれません。

給与明細をPDFなどのデータで従業員に渡そうと検討されている方は、必ず「従業員の同意」が必要となるので注意してください。従業員の同意は全体的にではなく、個別に一人ひとりから同意を得る必要があり、同意しない従業員に対しては今までどおり紙で給与明細を発行することが所得税法施行令第352条の4に定められています。

さらに、一度電子化に同意した従業員であっても、その従業員から求められれば紙による給与明細を発行する義務があるので、給与明細の電子化には課題が残っているといえます。

給与明細の構成要素(記載内容)

ここからは給与明細の内容について解説していきます。

給与明細には、決められた形式が存在しているわけではありません。必要な事項が記載されていれば、どのような大きさや配置であっても問題ありません。

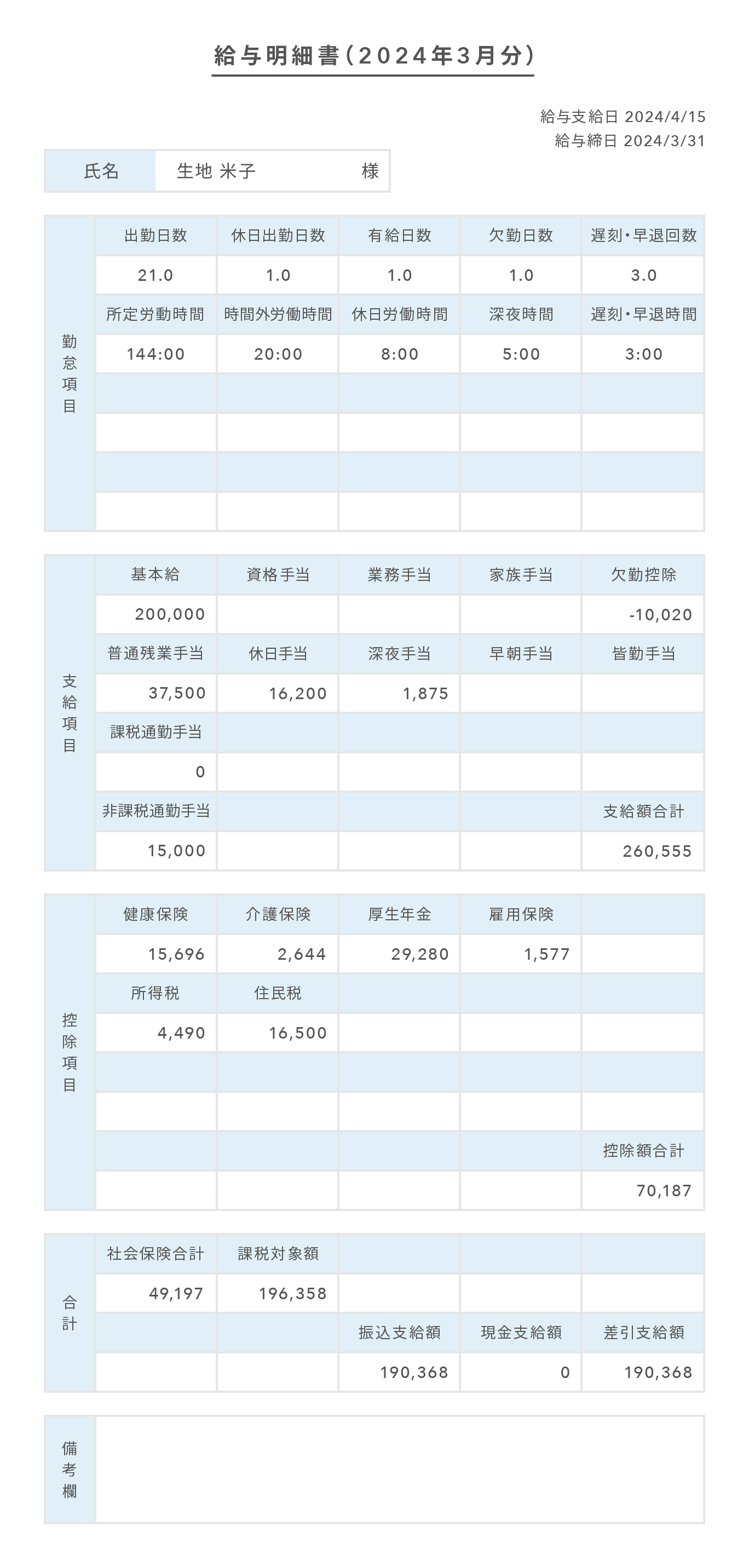

例えば、表計算ソフトや給与計算システムを利用した給与明細は下記のような形式です。

給与明細に関しては、提供している会社によって形や配列などが異なりますが、基本的に記載されている内容は同じです。自店舗で使いやすい給与明細の形式を利用するようにしましょう。

それでは具体的な記載内容について、上記を例にみていきます。

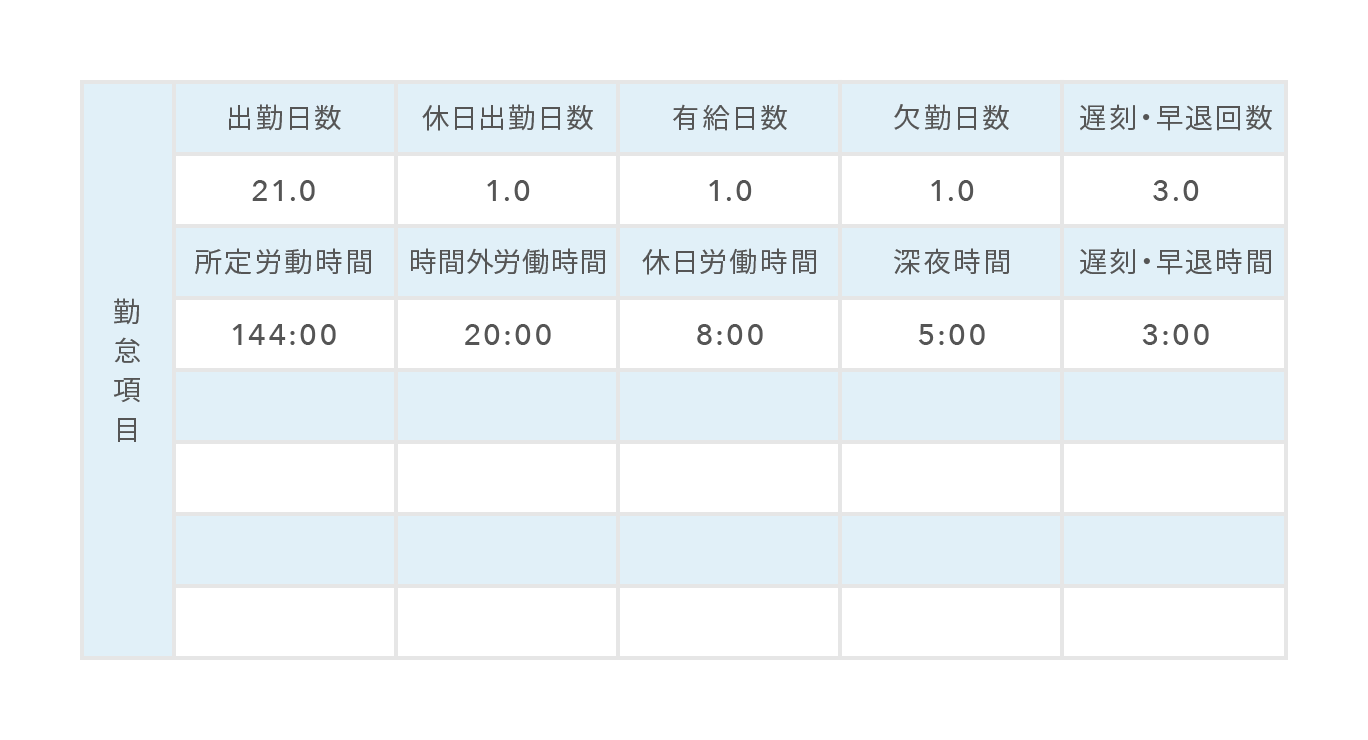

勤怠項目

勤怠(きんたい)とは、従業員の出勤日数や労働時間といった勤務状況について記載する項目で、会社によって記載が必要となる項目が決められています。

勤怠項目のおもな記載内容は下記のとおりです。

| 出勤日数 | 出勤日数とは、従業員が実際に出勤した日数。遅刻や早退した日も出勤日数に含むが、休日出勤や有給、欠勤した日は除く |

|---|---|

| 休日出勤日数 | 休日に出勤した日数。法令で定める休日(法定休日)と会社で定める休日(法定外休日)があり、それぞれ取り扱いが異なる |

| 有給休暇日数 | 有給休暇を取得した日数。有給休暇を使用した場合には出勤していなくても給与支給の対象となる |

| 欠勤日数 | 出勤すべき日に欠勤した日数 |

| 遅刻・早退回数 | 出勤すべき日に遅刻や早退した回数。皆勤手当てなどを支給する会社の場合に影響がある |

| 所定労働時間 | 今回の給与計算期間中に出勤すべき労働時間。実際の労働時間が所定労働時間を超えると残業代が発生する |

| 時間外労働時間 | 所定労働時間を超えて労働した時間数 |

| 休日労働時間 | 休日に労働した時間。休日には法定休日と法定外休日があり、法定休日に労働した場合には残業代の割増しがある |

| 深夜労働時間 | 深夜労働とは午後10時から午前5時までの時間の労働をいい、通常の残業代よりも割増しがある |

| 遅刻・早退時間 | 労働時間のうち遅刻、早退した時間数 |

上記のほかに、有給休暇の残日数や所定労働日数などを記載する会社もあります。

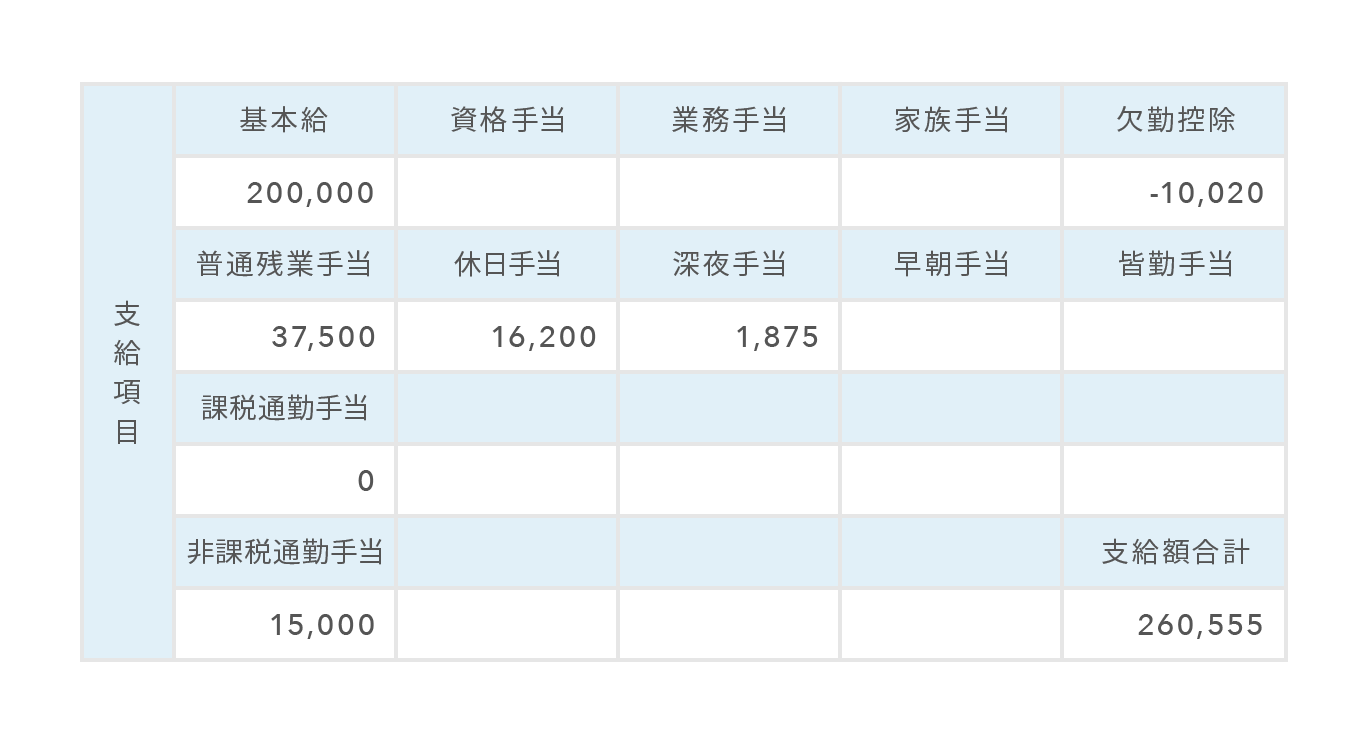

支給項目

支給項目には勤怠の結果、支給される給与の内訳が記載されます。支給項目には法令によって必ず支給しなければいけない項目と、会社の規定で支給される項目があります。

下記の項目は、労働基準法などの法令によって支給しなければならない項目です。

| 基本給 | 手当を含まない所定労働時間に対する基本賃金で改定しない限り常に一定金額となる給与 |

|---|---|

| 普通残業手当 | 労働時間が所定労働時間を超えたときに支払われる割増賃金 |

| 休日手当 | 法定休日に労働したことに対する割増賃金 |

| 深夜・早朝手当 | 深夜・早朝時間(午後10時〜朝5時)に労働したことに対する割増賃金 |

| 欠勤控除 | 欠勤したことによる支給額の減額 |

下記の手当は、法令によって決められてはいないものの、会社が従業員の福利厚生や労働意欲の向上のために支給するものです。下記の例以外にも、独自の手当を用意している会社もあります。

| 資格手当 | 業務に必要な資格を保有している場合に支給する手当 |

|---|---|

| 業務手当 | 特殊な技能や作業が必要な業務に従事している場合に支給する手当 |

| 家族手当 | 配偶者や子どもなどがいる場合に支給する手当 |

| 皆勤手当 | 欠勤、遅刻、早退がない従業員に支給する手当 |

| 住宅手当 | マイホームを所有している従業員に支給する手当 |

| 通勤手当 | 自宅から会社までの交通費に対して支給する手当 |

なお、通勤手当には所得税の対象とはならない非課税通勤手当と所得税が課税される課税通勤手当があります。所得税の非課税となる範囲や金額は国税庁のホームページに掲載されているので、参考にしてください。

国税庁「通勤手当の非課税」

https://www.nta.go.jp/users/gensen/tsukin/index2.htm

控除項目

給与から控除する項目は、おもに社会保険料や所得税、住民税などの税金となります。支給額が大きい方ほど控除される金額も大きくなります。

| 健康保険 | 健康保険は病気やケガで病院にいく際の医療費負担を軽減する公的制度。健康保険に加入している場合には、健康保険料の半分を従業員が負担する。 |

|---|---|

| 介護保険 | 健康保険とセットで加入する将来の介護負担に備えた公的制度。40歳以上65歳未満の方は、健康保険料に加えて介護保険料の半分を従業員が負担する。 |

| 厚生年金 | 老後の生活保障のための公的年金制度。会社で厚生年金に加入している場合には、厚生年金保険料の半分を従業員が負担する。 |

| 雇用保険 | 休業時の保障や失業時の給付など再就職に向けての公的制度。雇用保険に加入している場合には、雇用保険料の一部を従業員が負担する。 |

| 所得税 | 国に対して支払う税金で、支給総額から社会保険料などを差し引いた金額に対して一定金額を給与から天引きして事業者が国に納付する。 |

| 住民税 | 都道府県や市町村に対して支払う税金で、前年の所得に対して一定金額を給与から天引きして事業者が市町村に納付する。 |

これらの控除のほかに、社宅控除や組合費など会社独自で控除するものもあります。

差引支給額(手取り)

支給項目から控除項目を差し引いた残額が手取りとして従業員本人に支給されます。支給方法には、現金での支給や、振込による支給がありますが、銀行口座へ振り込む場合には必ず本人名義の銀行口座であることが労働基準法第24条(直接支払いの原則)によって定められています。

まとめ

- 従業員を雇用する場合には、給与明細の発行が義務づけられている

- 給与明細は最低5年は会社で保管しなければいけない

- 給与明細を電子化しても従業員が求めれば紙で給与明細を発行する必要がある

従業員を雇用した場合、給与に関するトラブルはできるだけ避けたいものです。勤怠に対する取り決めや支給項目、控除項目などをあいまいにすると、あとで大きな問題になりかねません。給与に対する理解を深め、しっかりと給与明細を作成して保管するようにしましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。