収入印紙とは?貼り方や購入方法、金額の種類を紹介

契約書や領収書でよく目にする収入印紙ですが、どのようなときに必要なのか、なぜ必要なのか、知らない方も多いのではないでしょうか。本記事では、収入印紙の基礎知識を整理し、買える場所、収入印紙の金額の種類、使用する際の注意点について解説します。

この記事の目次

収入印紙とは?

収入印紙とは、税金や手数料を納める目的で使用される証票のことで、日本政府が発行しています。ここでは、収入印紙が用いられる理由や収入印紙が必要となるタイミングについて、詳しくみていきましょう。

収入印紙を貼る理由や目的

収入印紙を使用する目的を端的に表すと「印紙税を納税するため」です。印紙税は国税の一種で、印紙税法で定められた課税文書にかかります。作成した書類に収入印紙を貼ることで、税金を納める仕組みになっています。

なお、課税文書とは印紙税の課税対象となる文書のことです。契約書や領収書など経済取引に関する書類が該当します。契約書や領収書を発行するたびに税金を納めるのでは手間がかかることから、収入印紙をもって税金を納めたものとします。

個人事業主でも、書類に書かれた取引や契約の内容によっては収入印紙が必要となる場合があることを把握しておきましょう。

どんなときに貼る必要がある?

収入印紙が必要な課税文書は契約書や領収書、保険証券など20種類あります。下記が代表的なものです。

- 不動産の譲渡に関する契約書

- 消費賃貸に関する契約書

- 土地の賃借権の設定または譲渡に関する契約書

- 請負に関する契約書

- 約束手形・為替手形

- 継続的取引の基本となる契約書

- 保険証券

- 売上代金にかかる金銭または有価証券の受取書

不課税文書とは契約書や領収書などのうち、20種類の課税文書には該当しないものです。例えばリース契約書や建物賃貸借契約書、電子契約書などがあり、収入印紙を貼る必要はありません。

領収書は「売上代金にかかる金銭または有価証券の受取書」に該当し、作成する頻度が高いものですが、すべての領収書に収入印紙が必要なわけではありません。例えば、受取金額が5万円未満の場合や、クレジットカード・キャッシュレス決済を利用した場合は不要です。また、印紙税は紙の書類を対象とするため、電子契約書を交わした場合も不要となります。

<領収書に収入印紙が不要な場合>

- 取金額が5万円未満の場合

- クレジットカード・キャッシュレス決済を利用した場合

収入印紙を買える場所、収入印紙の金額の種類一覧

収入印紙は金額別に種類があり、課税文書で示された金額に対応したものを使います。ここでは収入印紙の販売場所と種類を紹介します。

収入印紙を買える場所

収入印紙のおもな販売場所は、コンビニや郵便局・法務局・市区町村役所、たばこ屋さん、金券ショップなどです。コンビニやたばこ屋さん、金券ショップは、すべての店舗で取り扱っているわけではないので注意が必要です。また24時間営業しているコンビニは便利ではありますが、一般的には200円分の収入印紙しか扱っていません。

郵便局や法務局、市区町村役所であれば全種類の収入印紙を扱っているため、200円以外のものを確実に手に入れたい場合にはこうした場所での入手をおすすめします。

なお収入印紙の購入は現金払いのみに対応しています。クレジットカードや電子マネー決済は使えませんので、買いに行く際は現金を準備しましょう。

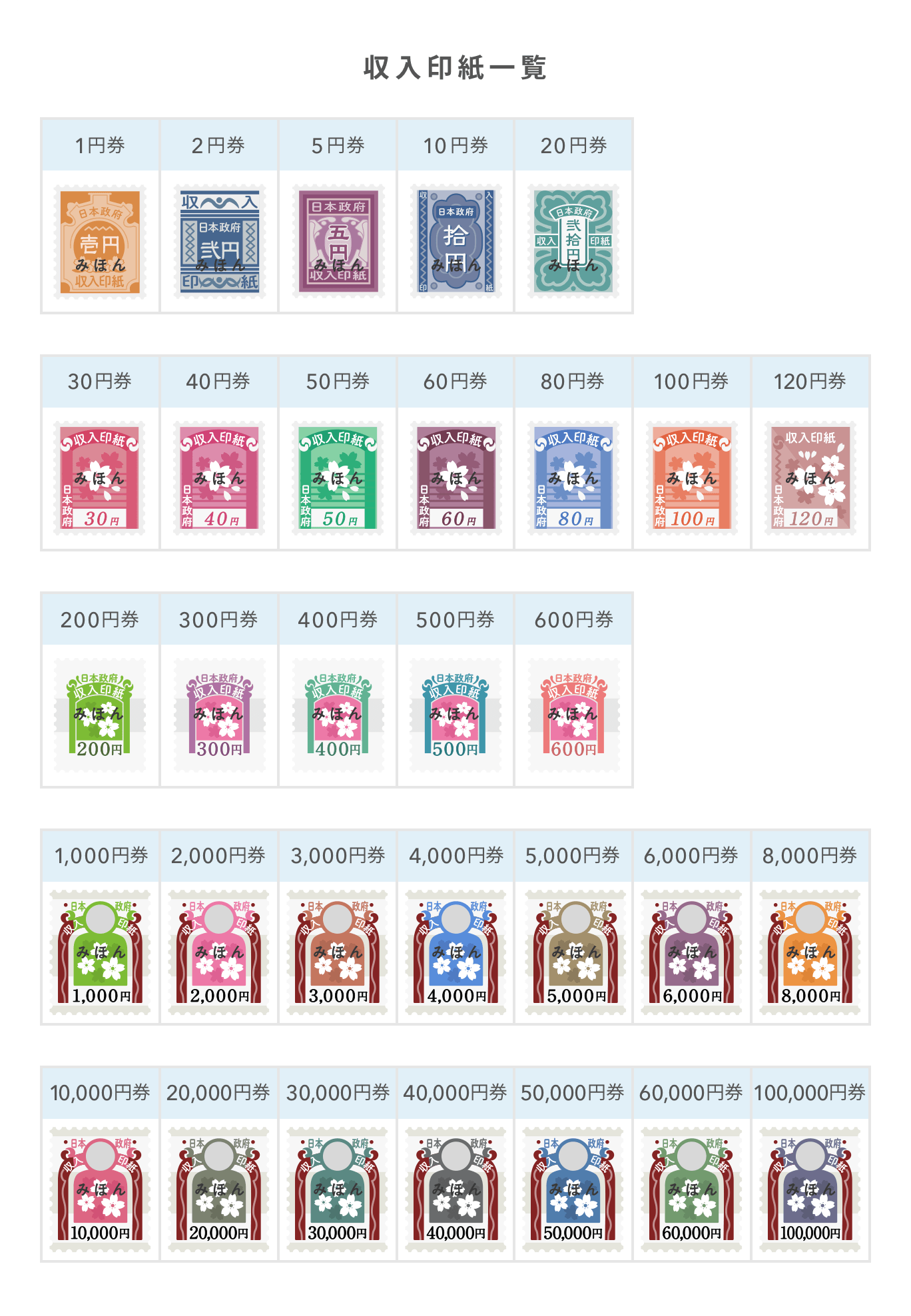

収入印紙の金額と種類

出典:国税庁「収入印紙の形式改訂について」

(https://www.nta.go.jp/information/release/pdf/inshi_kaisei.pdf)

収入印紙は1円~10万円まで全部で31券種あり、このうちいくらの収入印紙を使うかは、書類の内容や書類で示されている取引額によって決まります。領収書1つとっても、売上代金に関連するものか否かで印紙税額が異なります。売上代金1,000万円までの領収書(売上代金の受取書)に必要な収入印紙は、下表のとおり2,000円となります。なお売上代金に消費税は含みません。

|

記載金額

|

税額 |

|---|---|

|

5万円未満のもの

|

非課税 |

|

5万円以上100万円以下のもの

|

200円

|

|

100万円を超え200万円以下のもの

|

400円

|

|

200万円を超え300万円以下のもの

|

600円

|

|

300万円を超え500万円以下のもの

|

1,000円

|

|

500万円を超え1,000万円以下のもの

|

2,000円 |

出典:国税庁「金銭又は有価証券の受取書、領収書」

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7105.htm)

一方で、売上代金以外に関する受取書の場合は下表の扱いです。

|

記載金額

|

税額 |

|---|---|

|

5万円未満のもの

|

非課税 |

| 5万円以上のもの | 200円 |

出典:国税庁「金銭又は有価証券の受取書、領収書」

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7105.htm)

作成した書類に具体的な金額の記載がなくても、書類の内容から取引金額が算出できるときは、算出した取引金額を記載金額として扱います。また、不動産の取引などで契約書を売り主の分と買い主の分の2通作成するときには、収入印紙が2枚必要です。

領収書に収入印紙を貼るときの注意点

収入印紙を実際に使用するにあたっては、大きく下記の2つに注意しましょう。

- 消印を忘れない

- 貼り忘れに注意する

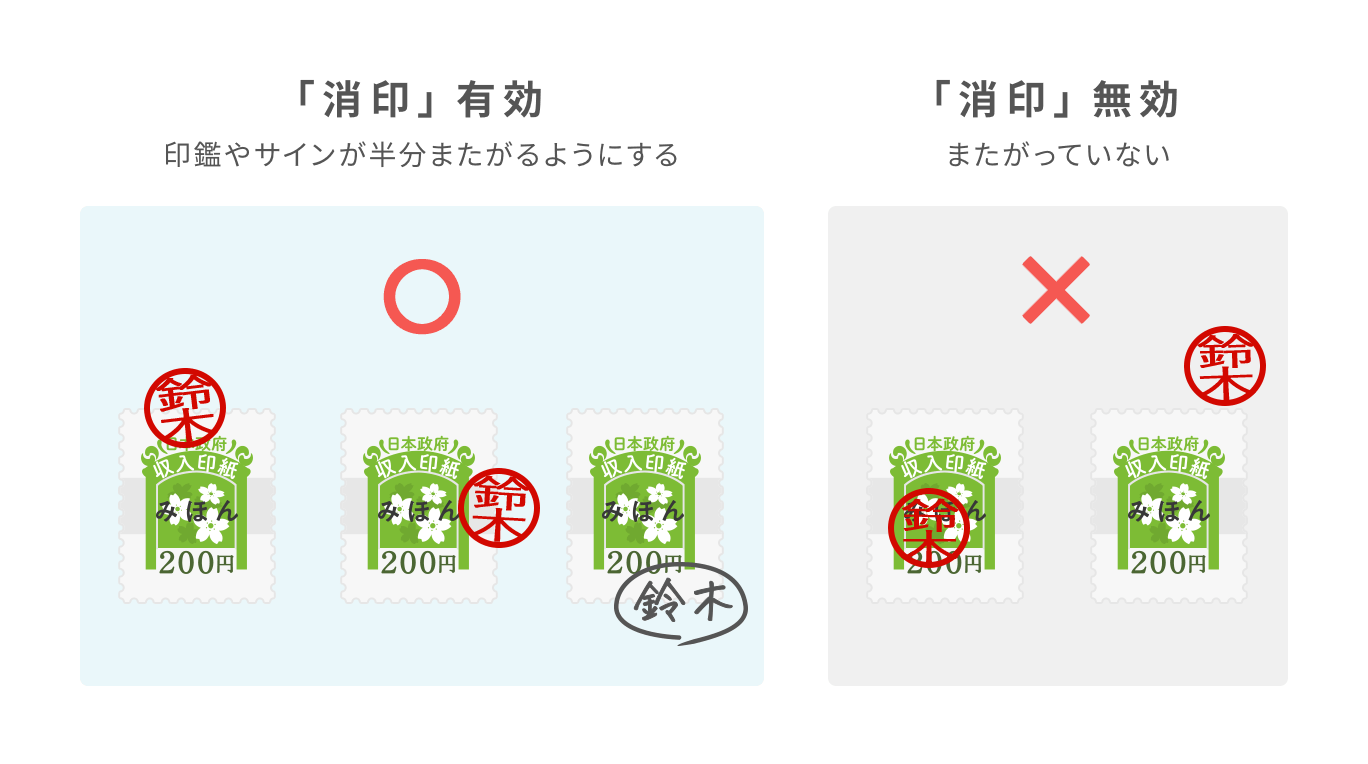

消印を忘れない

課税文書を作成し、対応した金額の収入印紙を書類に貼りつけたら、必ずその上に消印を押します。消印は切手や収入印紙が使用済であると示す印で、押し忘れたら過怠税が課されてしまいます。

印鑑はもちろん署名でもかまいませんが、消印が収入印紙に半分ほどまたがるようにしましょう。

この「またがっている」ことがポイントで、収入印紙内に消印がまるまる収まっている場合や、収入印紙に消印がまったく重なっていない場合は無効になります。

なお消印に使う印鑑はゴム印やシャチハタでも差し支えなく、氏名のほか商号や屋号の印鑑を使っても問題ありません。

消印として自筆のサインを用いる際は、油性のボールペンなど簡単には消えないインクの筆記具を使用しましょう。鉛筆や摩擦で消えるペンなど簡単に消せるものは無効となってしまいます。

収入印紙を貼る場所については、指定の枠があればそこに、指定がなければ書類の空いている場所に、文字が重ならないように貼りつけます。

貼り忘れに注意する

もし収入印紙を貼り忘れたらどうなるのでしょうか。この場合、印紙税額の3倍の「過怠税」が課されます。自主的に申し出た場合でも、1.1倍の過怠税がかかってしまいます。また貼りつけた収入印紙の金額が必要な金額に満たなかった場合も、同様に過怠税が課されます。

一方で、誤って必要以上の金額の収入印紙を貼ってしまったときには、還付請求の手続きを行うことで、誤納した税額が還付されます。

契約書のなかには、収入印紙が必要かどうかの判断が難しいものもあります。例えば、コンサルティング契約などがあげられます。

契約内容が「請負に関する契約」や「継続的取引の基本となる契約」に該当しなければ収入印紙は必要ありませんが、どちらかの契約に該当すると判断されれば印紙が必要です。もし「継続的取引の基本となる契約」に該当すれば、契約書には4,000円の印紙税がかかり、貼付を忘れてしまうと1万2,000円の過怠税が発生します。

収入印紙の判断に迷ったときは、税理士や税務署など専門家に相談するようにしましょう。

まとめ

- 収入印紙とは課税文書にかかる印紙税を納めるための証票のこと

- 売上金額が5万円以上の領収書や不動産売買の契約書、保険証券などに収入印紙が必要

- 貼り忘れや消印忘れは過怠税の対象となり、印紙税の3倍を納めなければならない

本記事では収入印紙の概要や必要となるタイミング、金額について整理し、実際に収入印紙を書類に貼るときの注意点について解説しました。

契約書や領収書を発行する際には収入印紙が必要となる場合があり、領収書については「売上代金が5万円以上の、紙で発行する領収書には収入印紙が必要」と覚えておくとよいでしょう。

収入印紙は貼り方や金額を間違えると過怠税が課されるおそれがあります。契約書や領収書を紙で発行する際には十分気をつけましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

紗冬えいみ(さとう えいみ)金融ライター・Webマーケター

1級FP・CFP保有。証券会社や公認会計士・税理士事務所での実務経験を活かして2020年より金融ライターとして活動。FP事務所のブログコンテンツや大手保険会社のオウンドメディア掲載コラムなどに携わり、年間250記事以上を執筆(2023年)。FP事務所のWebマーケティングのサポートも手がける。モットーは「お金の話は正しく、やさしく」