開業届とは?書き方や必要書類、提出までの流れを解説

紗冬えいみ(さとう えいみ)金融ライター・Webマーケター

個人事業主として店舗を開業し、事業をスタートしたら開業届の提出が必要です。

本記事ではこれから店舗の開業を予定している人のために、開業届の概要や準備すべき書類、提出方法について解説します。

開業前後は何かと多忙ですが、開業届の提出はさほど複雑な手続きではありません。スムーズに作成・提出できるよう、あらかじめ概要や手順を確認しておきましょう。

この記事の目次

開業届とは?

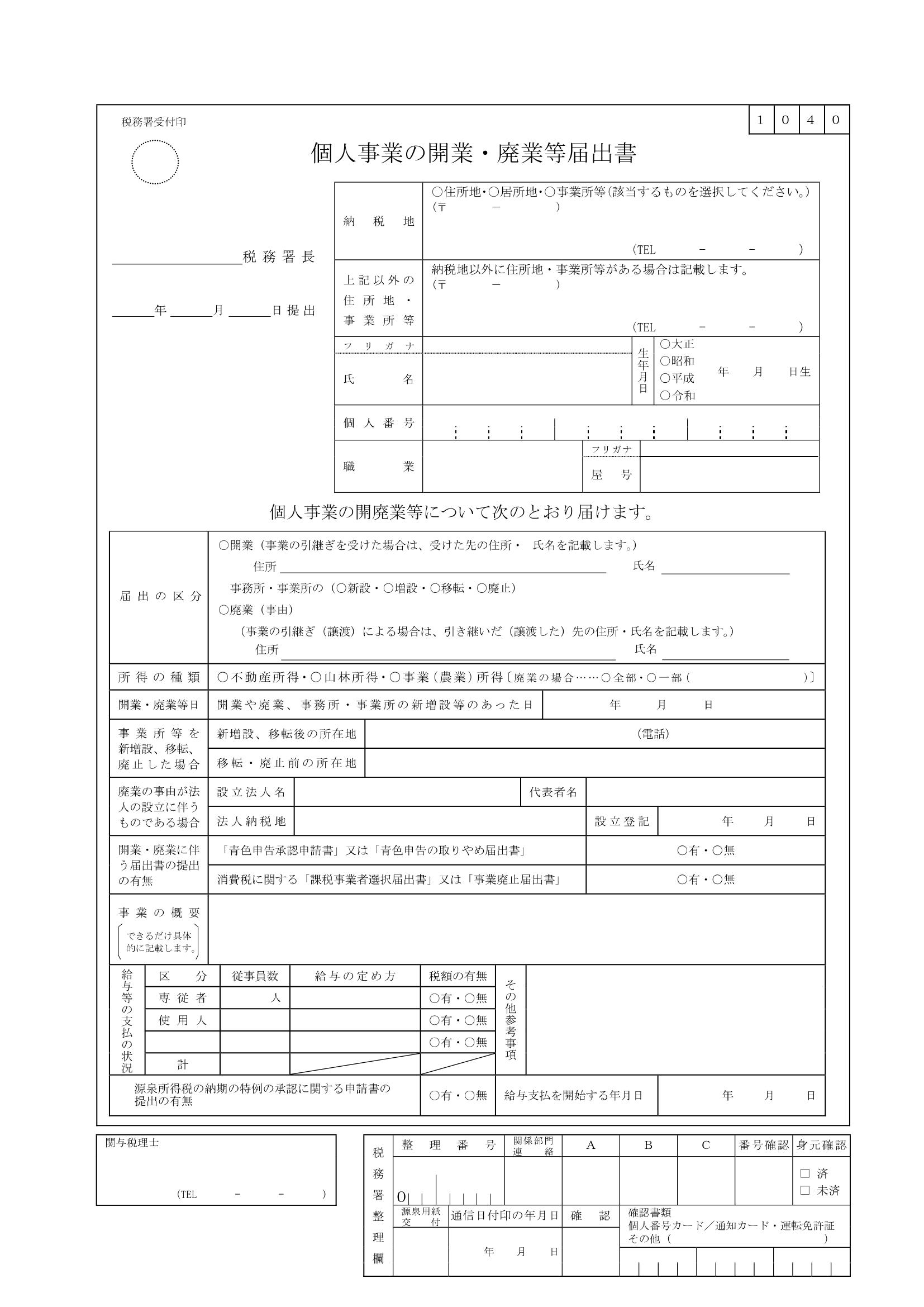

個人事業主が提出する「開業届」。正式には「個人事業の開業・廃業等届出書」といいます。国税庁による概要・手続き対象者・提出時期は下記のとおりです。

[概要]

新たに事業を開始したとき、事業用の事務所・事業所を新設、増設、移転、廃止したとき又は事業を廃止したときの手続です。

[手続対象者]

新たに事業所得、不動産所得又は山林所得を生ずべき事業の開始等をした方

[提出時期]

事業の開始等の事実があった日から1カ月以内に提出してください。

事業所得とは、製造業や卸売業、小売業、サービス業などの事業から生じる所得です。副業などで得ている、生計が成り立つほどではない収入(目安として年間300万円以下)は事業所得には該当しません。

また「事業の開始等の事実があった日」には明確な定義がありません。会社を退職して個人事業主となった日や、店舗のオープン日を開業日とするケースが多くみられます。

開業届を提出するメリット

開業届の提出は、事業開始にあたり必要な手続きとはいえ多少でも手間や時間がとられ、面倒に感じるかもしれません。しかし、提出するメリットはその手間を上回ります。ここでは個人事業主にとってのメリットを4つみていきましょう。

青色申告での確定申告ができる

開業届を提出すると開業日が確定するため、青色申告による確定申告ができるようになります。

青色申告制度は、複式簿記などの正しい形式で日々の取引を記帳し、帳簿をもとに作成した貸借対照表・損益計算書を確定申告書に添付して申告期限内に提出したときに、所得計算などについて有利な扱いが受けられる制度です。例えば所得から最大65万円を控除できる、所得の赤字を最長3年間繰り越せるようになります。

青色申告をするためには、「所得税の青色承認申請書」を開業日から2カ月以内に税務署に提出する必要があります。

白色申告でも記帳は必要です。帳簿をつけるのであれば、メリットの多い青色申告がおすすめです。

職業を証明できる

社員証や在職証明書を持たない個人事業主にとって、開業届は公的に職業を証明できる貴重な書類です。

例えば店舗やオフィスの賃貸契約、金融機関からの融資、クレジットカードの発行といった場面で職業を証明する書類として提出できる場合があります。

事業用の銀行口座を用意できる

開業届に屋号を記載して提出すると、屋号を名義とする銀行口座を開設できるようになります。事業用の口座として個人口座を使っても問題ありませんが、プライベートの資金と事業の資金が1つの口座に混在すると、資金繰りの管理や記帳がややこしくなりがちです。

したがって事業用の銀行口座を開設し、プライベートの資金と分けて管理することをおすすめします。

小規模企業共済に加入できる

小規模企業共済制度とは、個人事業主が廃業したときなどに、生活の安定や事業の再建を図る資金をあらかじめ準備しておくための共済制度です。

会社員であれば退職時に退職金を受け取れますが、個人事業主に退職金はありません。将来の自分のために退職金を用意しておきたい人におすすめの制度です。

加入の際には確定申告書の控えが必要ですが、開業したばかりでまだ確定申告をしていない場合は開業届の「控え」で手続きを行います。

なお退職(廃業)時に共済金を一括で受け取れば退職所得として税制面で優遇され、毎月の掛金は確定申告の際に全額控除できます。

開業届を提出するデメリット

個人事業主が開業届を提出するデメリットはあるのでしょうか。気をつけたいポイントを3つ紹介します。

確定申告の際の手間が増える

開業届の提出は、「個人事業主として事業を始めます」と税務署に届け出ることです。開業届を提出すれば当然、確定申告が必要になります。

青色申告なら、確定申告書のほかに損益計算書や貸借対照表の提出が必要です。白色申告でも、確定申告書に収支内訳書を添付して申告します。

開業したものの売上がほとんどない状況であれば、雑所得として確定申告したほうが手間はかかりません。

被扶養者ではなくなる場合がある

家族の扶養に入っている人が開業届を提出した場合、扶養から外れる場合があります。

扶養には所得税と社会保険の2種類があります。所得税の扶養は合計所得金額48万円以下、かつ納税者(配偶者など自分を扶養してくれている家族)と生計を一にしていれば扶養からは外れません。

一方、社会保険上の扶養は、家族が加入している保険組合によって考え方が異なるため注意が必要です。開業届の提出前に、加入している保険組合へ確認しておきましょう。

失業手当を受給できない場合がある

失業手当は離職してから再就職するまでの生活保障として支給されるものです。開業届は事業の開始を知らせる書類ですので、離職後に開業届を提出すると求職者には該当しないと判断されて失業手当を受給できないおそれがあります。

会社を退職し、失業手当を受給しながら開業に向けて準備するケースも多くみられますが、開業後の収入のめどが立っていない場合は開業届の提出に注意が必要です。

開業届はどこで入手できる?

開業届は税務署または国税庁のホームページで手に入ります。

税務署に行けば書面の開業届を入手でき、国税庁のホームページならPDF形式でダウンロードが可能です。

出典:国税庁「A1-5 個人事業の開業届出・廃業届出等手続」

またe-Taxを使えば書面は不要で、PC上で開業届の作成・提出が可能です。

開業届の書き方

ここでは、開業届の記入にあたりつまずきやすいポイントを3つ紹介します。

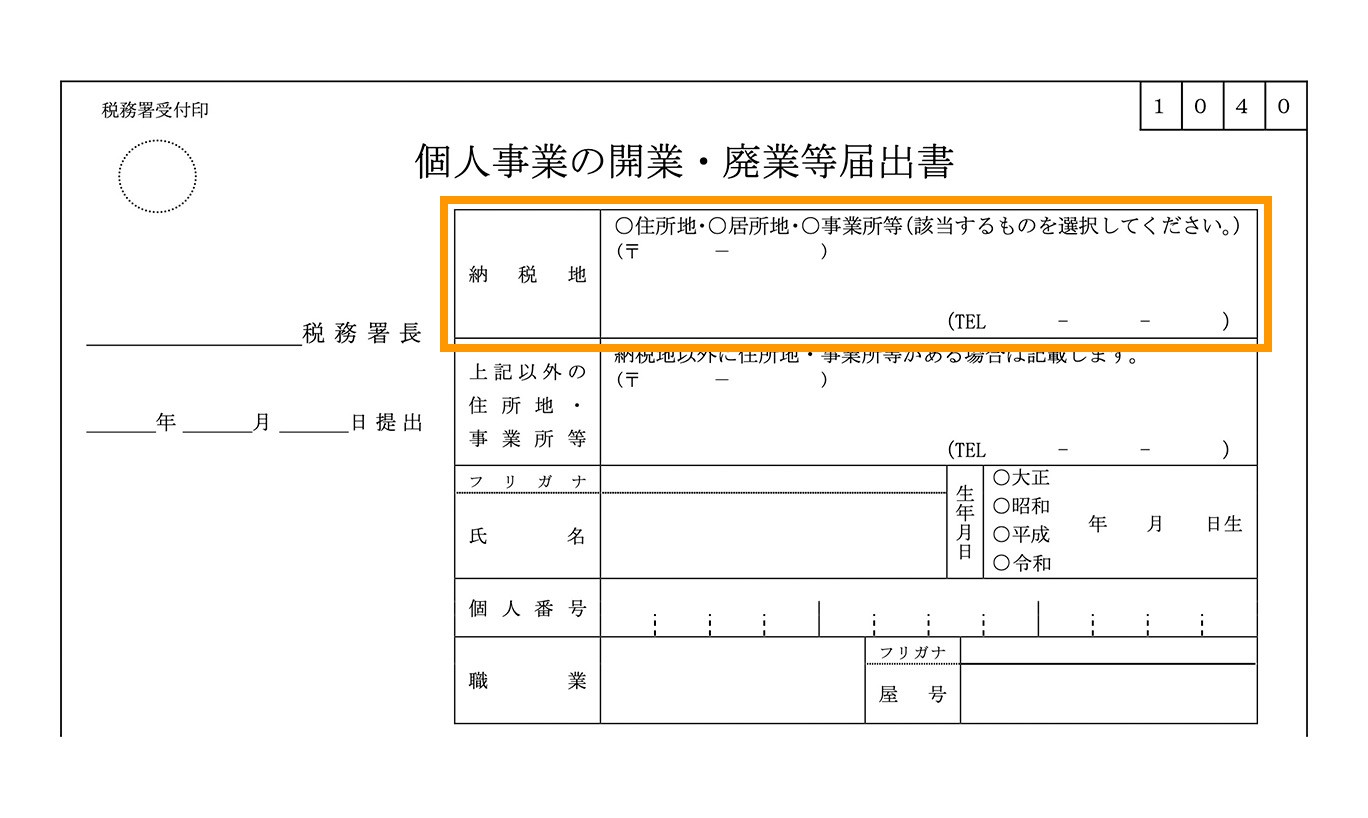

1.納税地

住所地・居所地・事務所等の3種類から納税地を選択して住所を記入します。

住所地は住民票の住所、居所地は一時的に住んでいる場所、事務所等は事務所や店舗として事業を営む場所です。個人事業の場合は一般的に住所地を納税地とします。

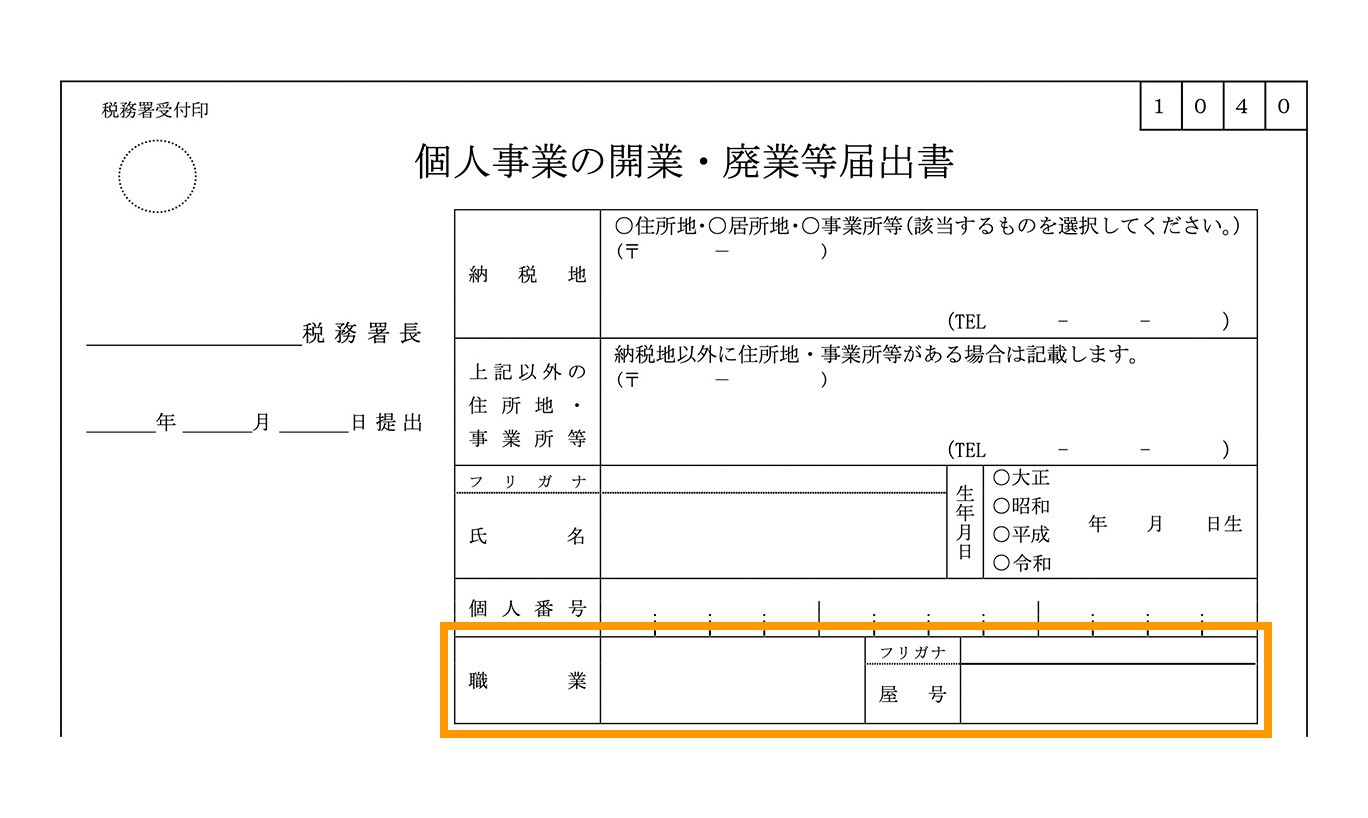

2.職業および屋号

職業は「飲食業」や「Webデザイナー」など、業種や職種を記入します。

また屋号は個人事業主の商業上の名前です。店舗を開業する方は店舗名を屋号とするケースが一般的です。屋号がない場合は空欄で構いません。

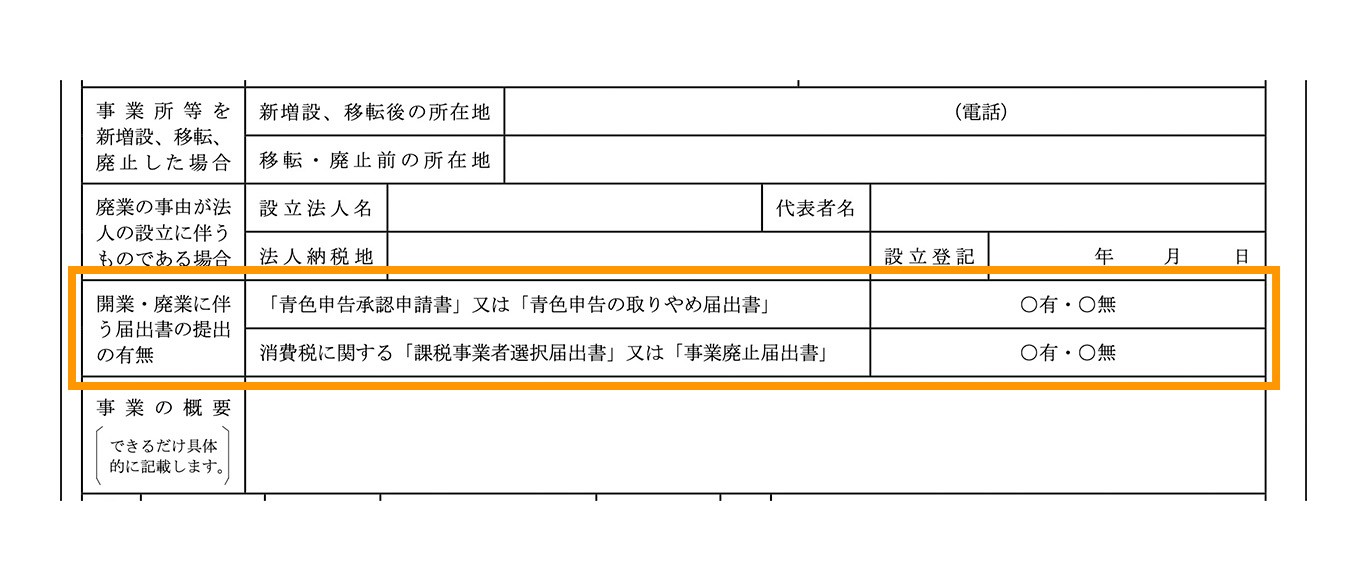

3.開業・廃業に伴う届出書の提出の有無

開業届と一緒に提出する書類があるかどうかを選択します。開業届とあわせて「青色申告承認申請書」も提出する場合は「有」にチェックを入れます。

開業届の出し方・必要なもの

開業届を記入できたらいよいよ提出です。ここでは提出方法と提出の際に必要なものを整理しましょう。

開業届の提出方法と提出場所

書面で開業届を提出する方法は、税務署の窓口で提出するか郵送するかの2種類です。開業届に記入した納税地を所轄する税務署に提出します。所轄税務署は国税庁のWebサイトで簡単に調べられます。

開業届を提出する際に必要なもの

提出時に必要なものは、税務署への提出方法によって異なります。事前に確認しておきましょう。

| 税務署に持参 | 郵送 | e-Tax | |

|---|---|---|---|

| マイナンバーカード | 必要 | 必要 | 必要 |

| 身元確認書類 | 必要 | 必要 | - |

| 利用者識別番号 | - | - | 必要 |

| 青色申告承認申請書 (青色申告を選択する場合) |

必要 | 必要 | 必要 |

身元確認書類には運転免許証や保険証、パスポートが使用できます。

また利用者識別番号はe-Taxにログインする際、IDの役割を果たす16桁の番号です。「e-Taxの開始(変更等)届出書」を、納税地を所轄する税務署長に提出すると取得できます。

Web上でも手続きできるため、マイナンバーカードを使ってe-Taxにアカウント登録し、「e-Taxの開始(変更等)届出書作成・提出コーナー」から開始届出書を作成・送信するとよいでしょう。

青色申告承認申請書はe-Taxで作成・提出できるほか、国税庁のWebサイトからPDFをダウンロードできます。

出典:国税庁「A1-8 所得税の青色申告承認申請手続」

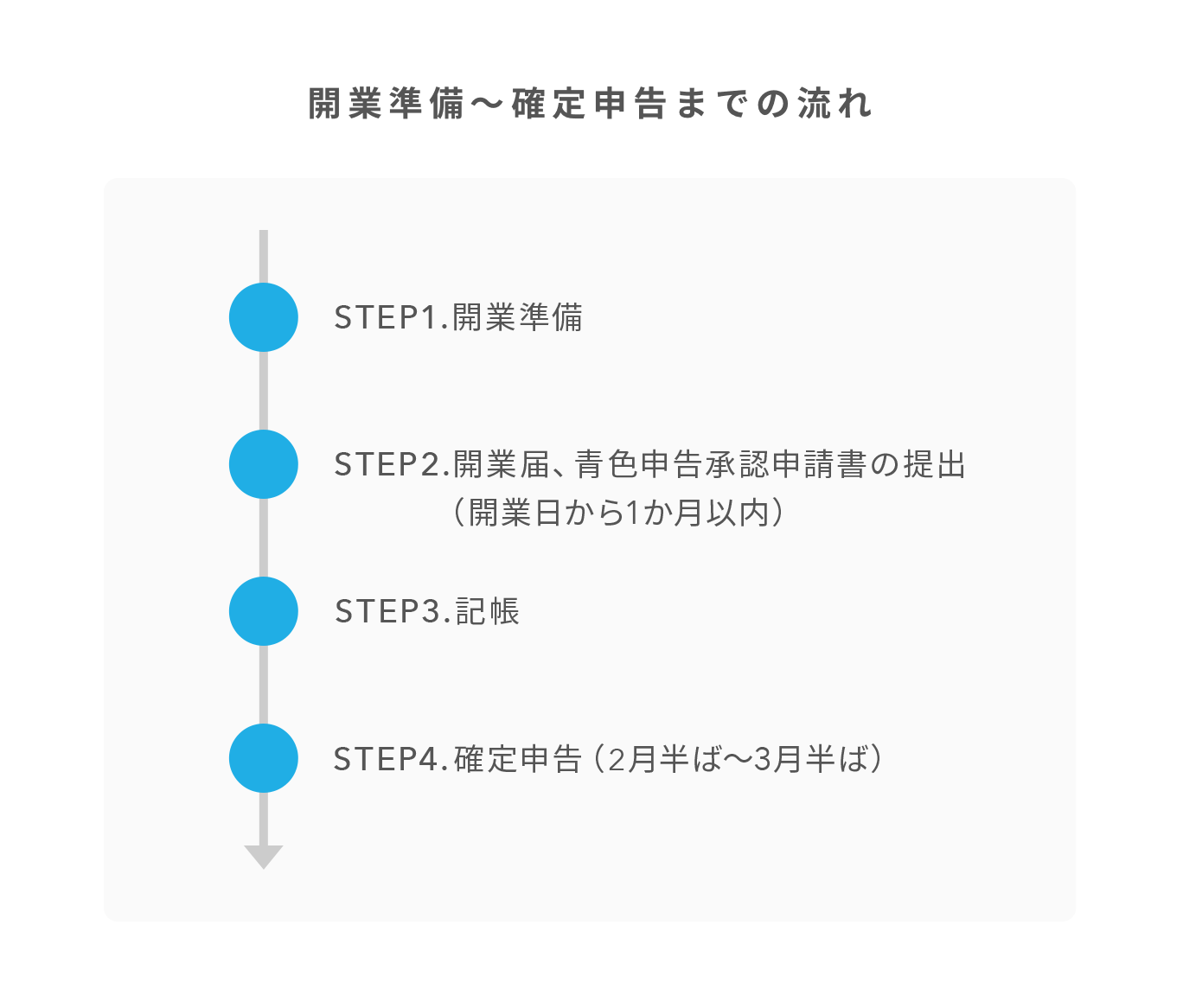

開業準備から開業届提出、確定申告までの流れ

前述のとおり、開業届は事業の開始日から1カ月以内に提出するものです。ここでは開業の準備から開業届の提出、確定申告まで一連の流れを整理していきましょう。

STEP1.開業準備

提供する商品やメニューの開発、仕入先の確保、近隣の競合店舗の調査などに取り組みます。店舗開業の場合は、店舗の内装工事、看板製作、陳列棚やテーブルなどの什器、電化製品など備品の準備も行います。あわせて、営業に必要な許認可・届出も開業前に行いましょう。

STEP2.開業届、青色申告承認申請書の提出

事業を開始したら、1カ月以内に開業届を提出します。店舗開業の場合は開店日、法人として開業する場合は会社設立の日から1カ月が目安です。

青色申告を選択する場合、青色申告承認申請書の提出期限は開業日から2カ月以内ですが、開業届と一緒に提出しておくと二度手間になりません。

STEP3.記帳

確定申告までの間は日々の取引を記帳しておきましょう。取引が増えてくると記帳が面倒になり、ついつい後回しにしてしまいがちですが、まめに記帳しておくと確定申告がスムーズに進められます。

STEP4.確定申告

個人事業主の確定申告は毎年2月半ば~3月半ばです。遅れないように申告しましょう。青色申告では最大65万円の所得控除を受けられるほか、所得の赤字額を最長3年間繰り越せます。

開業準備でお困りの方へ~Air ビジネスツールズの開業支援セット~

開業準備は時間と予算がかかるものです。特に初めての開業で準備に不安を抱えている人は多いでしょう。そんな人には、Air ビジネスツールズの「開業支援セット」がおすすめです。

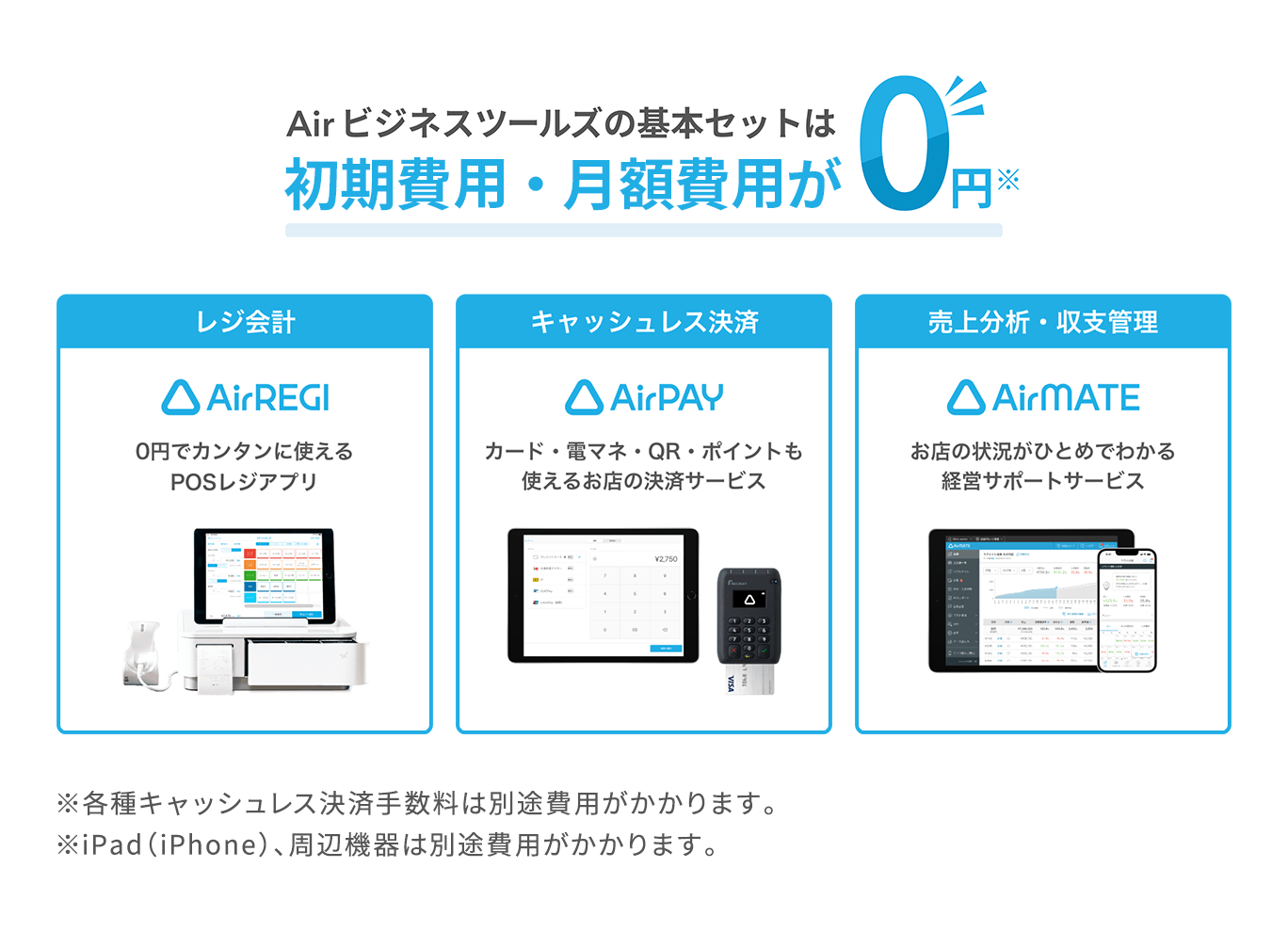

開業に必要なサービスが揃う

会計、決済、売上管理・分析、予約・受付管理…。13のサービスの中から、ご自身のお店に合わせて、必要なサービスをひとつから導入できます。

複数のサービスを連携・組み合わせることで日常の業務を飛躍的に効率化することができます。

初期費用・月額費用が抑えられる

無料でお使いいただけるAirレジのほか、その他サービスもお得なプランをご用意しています。

基本セット(Airレジ、Airペイ、Airメイト)は初期費用・月額費用が0円のため、コストを抑えて開業準備を行うことができます。

お得にはじめられる特典をご用意

Airレジ オーダーでは、新規申し込み特典として導入に必要な端末・周辺機器セット(iPad、iPhone SE、キャッシュドロア、レジ用プリンター)を差し上げます。

※特典は数に限りがあり、予告なく変更や終了の可能性があります。

※特典の条件や注意事項をご確認ください。

※iPadとiPhoneは、Apple Inc.の商標です。

まとめ

- 開業届は新たに事業を開始したとき、開業日から1カ月以内に税務署に提出する書類

- 開業届の様式はWEBサイトで入手でき、税務署に持参・郵送・e-Taxのいずれかの方法で提出

- 開業準備は開業支援セットなどサポートサービスの利用によって負担が軽減される

大変な準備を終え晴れて店舗を開業したら、1カ月以内に開業届を提出しましょう。青色申告を選択する場合は、開業届の提出とあわせて青色申告承認申請書も提出しておくと効率的です。

開業届を提出すると、青色申告や職業の証明が可能になる、事業用の銀行口座を開設できる、小規模企業共済に加入できるといったメリットがあります。

開業届、青色申告承認申請書はどちらも比較的簡単に作成できる書類ですので、速やかに提出し、個人事業主としての第1歩を軽やかに踏み出しましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。

紗冬えいみ(さとう えいみ)金融ライター・Webマーケター

1級FP・CFP保有。証券会社や公認会計士・税理士事務所での実務経験を活かして2020年より金融ライターとして活動。FP事務所のブログコンテンツや大手保険会社のオウンドメディア掲載コラムなどに携わり、年間250記事以上を執筆(2023年)。FP事務所のWebマーケティングのサポートも手がける。モットーは「お金の話は正しく、やさしく」