あなたは消費税の課税事業者?免税事業者?課税対象や計算方法、節税の方法も解説

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

自分の会社は消費税を納める必要があるのか、判断に迷う事業主は多いのではないでしょうか? 課税事業者に該当すると、消費税を納める義務が発生するため適切に判断しなくてはなりません。

ここでは、消費税の課税・免税の基準や課税方式について解説していますので、ご自身の会社が課税事業者かどうか判断できるようになります。合わせて、免税事業者が課税事業者を選択した方がよいケースについても解説します。

この記事の目次

消費税の課税事業者とは?

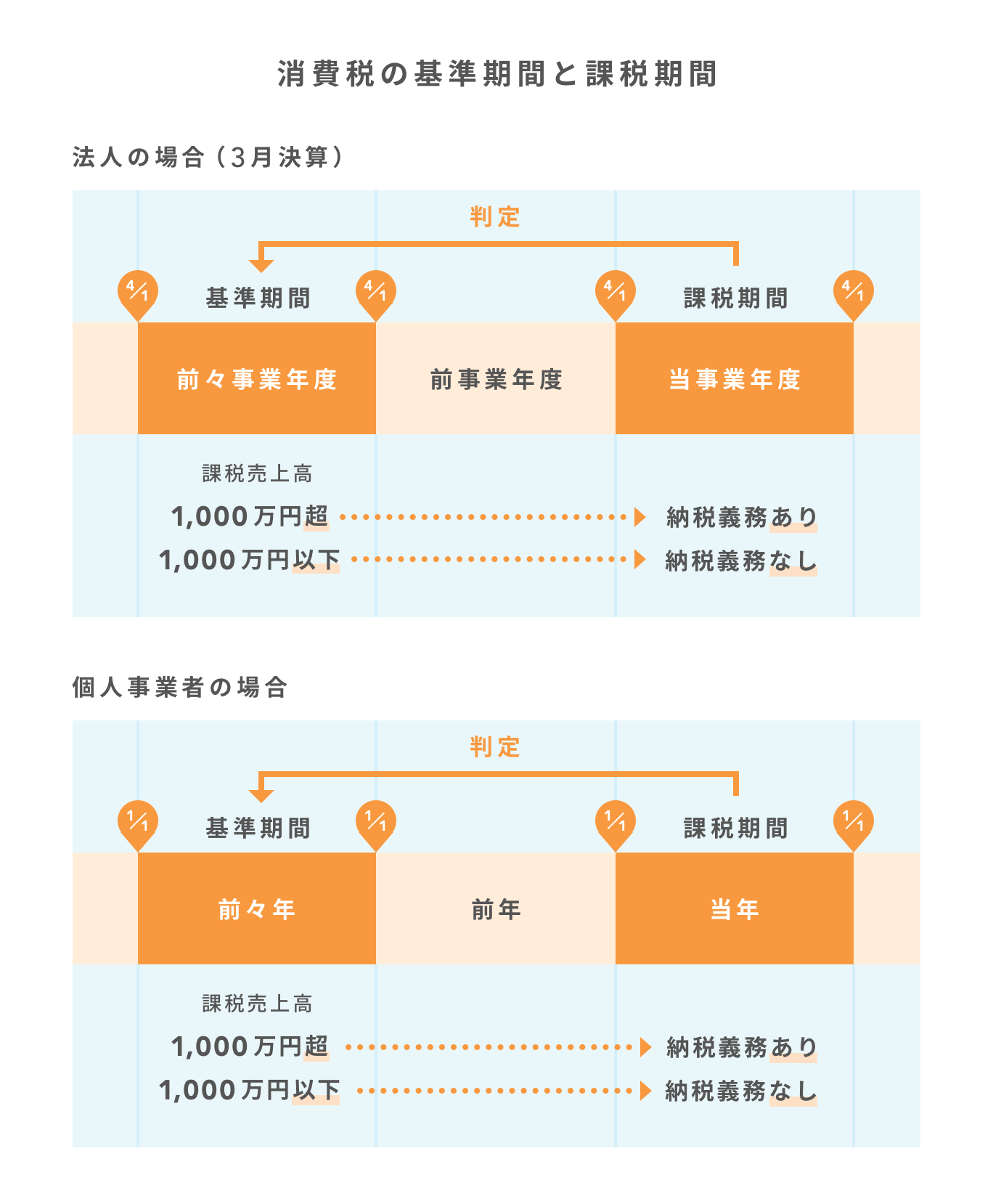

課税事業者とは、消費税を国に納める義務が発生する事業者のことで、原則として基準期間に1,000万円を超える課税売上高のある事業者が該当します。一方、課税事業者以外の事業者を免税事業者といいます。消費税はすべての事業者に納税義務があるわけではなく、税法で定められた基準期間と課税売上高が判断基準となります。

課税売上高とは消費税がかかる売上高のことで、国内取引だけでなく輸出取引での売上高や車両や備品を売却して得た収入も含みます。原則的に課税売上高に消費税額は含まれず、判断の際は税抜きの売上高を計算する必要がありますが、消費税の納税義務がないなどの理由で税込みで売上高を計上している場合には税込額で判断します。

基準期間はいつ?

法人の場合、基準期間は前々事業年度です。基準期間の事業年度が1年未満の場合、課税売上高を1年分に換算した額で判断します。なお、資本金1,000万円以上で設立された法人は、最初の事業年度(1期目)から課税事業者になります。

個人事業者(個人事業主)の場合、基準期間は前々年であり、基準期間が1年未満の場合でも少ないままの額で判断します。

さらに、上記に該当しない場合でも個人事業者は前年1月1日から6月30日までの期間、法人にあっては前事業年度開始後6か月間の売上と人件費がいずれも1,000万円以上となる場合には課税事業者となります。これを特定期間の特例といいます。

上記に該当せず、消費税を納める必要がない事業者が免税事業者です。

消費税課税事業者届出書の作成方法

課税事業者に該当する事業主は、すみやかに税務署に消費税課税事業者届出書を提出しましょう。届出書は国税庁の下記サイトからダウンロードできます。

1年間の売上や消費税がかかった経費などの数字を集計して、申告書の各欄を埋めていきます。ただし、今では消費税が適用される税率が、10%の場合や8%の場合が混在していて、申告書の記載欄も増えています。会計ソフトや申告ソフトを活用して作成することをオススメします。

課税事業者の消費税計算方法

消費税の納税額を計算する方法は、以下の2種類から選択できます。

原則課税

売上に含まれ、お客様から預かる形になっている消費税から、仕入や経費として支払った消費税を差し引いて、実際に支払うべき納税額を算出する方法です。

簡易課税

仕入や経費で支払った消費税は考慮せず、お客様から預かっている消費税に対して業種ごとに定められたみなし仕入率を乗じて算出する方法です。基準期間の課税売上高が5,000万円以下の事業者のみが使用でき、簡易課税制度選択届出書を提出する必要があります。詳細は財務省の下記ページをご確認ください。

免税事業者については確定申告が不要ですが、2年前の売上をもとに消費税の納税義務を判定しますので、売上が1,000万円を超えれば2年後には消費税の課税事業者になるということは判断できます。

課税事業者になった時のために、消費税の申告方法や計算方法について記載された以下の記事も併せてチェックしておきましょう。

消費税申告書の準備は大丈夫? 課税事業者になったら消費税も確定申告が必要

消費税の計算方法とは? 簡易課税についてきちんと知っておこう!

消費税がかからない取引をチェックしよう

事業運営にまつわる取引には、消費税がかかる課税取引の他、消費税がかからない以下のような3種類の取引があります。

なお、課税取引の要件は、日本国内で事業者が対価を得ておこなう資産譲渡やサービス提供のことです。

免税取引

海外輸出品および海外の事業者向けサービスのような輸出類似取引が該当します。本来、輸出品は課税取引ですが、国内で消費されるものではないため、実質的な税率が0%(免税)として課税売上高に含めることになっています。

非課税取引

消費税の課税対象としてなじまないものや、政策的な理由から課税しないと判断された以下のような項目が非課税取引に分類されます。

- 土地、有価証券などの売却

- 預貯金や貸付金の利子

- 住居用家屋の賃貸料

不課税取引

課税取引に当てはまらない以下のような取引です。

- 従業員に支払う賃金

- 配当金、保険金、助成金、寄付金、香典などの受取

- 損害賠償金の受取

- 資産の廃棄

基本的にこれ以外の取引は課税対象となります。

免税事業者でも課税事業者を選択した方が節税になることも

免税事業者でも、あえて課税事業者を選択するケースがあります。例えば、大きな設備投資の予定がある場合です。売上で預かった消費税よりも、外部に支払った消費税のほうが大きければ、その差額は還付を受けることができます。

もう一つは輸出が多い場合です。輸出の際には消費税は課税されませんが、輸出する商品を国内で仕入れていれば、その仕入れの時には外部に消費税を支払っています。売上の時には消費税はかかりませんが、仕入れた時には消費税を払っていることになりますので、仕入れにかかった消費税は還付を受けられることになります。

ただし、免税事業者があえて課税事業者を選択した場合は、2年間は課税事業者のままであることに注意しておきましょう。1年ごとに切り替えることはできないということです。

まとめ

- 基準期間の課税売上高が1,000万円超の場合、消費税を納めるべき課税事業者となる

- 免税取引・非課税取引・不課税取引には消費税がかからない

- 課税事業者は、消費税の納税額の計算方法を原則課税または簡易課税から選択できる

- 免税事業者でも、消費税の還付を受けるために、あえて課税事業者を選択することもできる

消費税の課税事業者かどうかの基準を知っておくと、自社が納税すべきか判断でき、適切に対応することができます。また、課税事業者の場合は原則課税と簡易課税を選択することになるため、この記事の内容を検討の一助にしてください。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。起業コンサルV-Spiritsグループ/税理士法人V-Spirits代表。年間約200件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト 「DREAM GATE」で6年連続相談数日本一。「一日も早く 起業したい人が『やっておくべきこと・知っておくべきこと』」など、起業・経営関連の著書・監修書多数。http://v-spirits.com/