消費税の仕組みとは。事業者目線で課税・非課税対象や納税額の計算方法などをわかりやすく解説

開業したら、消費税の仕組みを知ることは欠かせません。開業前は消費税をお店に払うだけでしたが、開業するとお客さまから消費税を受け取り、納税する必要があるからです。消費税の仕組みはかなり複雑です。この記事を読むことで、消費税の仕組みがわかり、会社や店舗を運営するうえで消費税をどのように扱えばいいのか、具体的な納税イメージがつく様になります。

この記事の目次

消費税とは、消費者が受けたサービスに対して払う税金

消費税とは、モノを買ったりサービスを受けたりする「消費者」が払う税金です。しかし私たちがモノを買ったりサービスを受けたりしても、消費税を直接税務署に払うことはせず、お店に払いますよね。お店に払った消費税がどうやって国に納税されるのか、その流れを解説します。

消費税は間接税

税金の徴収方法は、直接税と間接税という2つの方法があります。直接税は、税金を負担する人が直接税務署に税金を払います。間接税は、税金を負担する人と税務署に払う人が異なります。

消費者はモノを買ったりサービスを受けたりする際、その代金に消費税をプラスした金額を事業者(=お店)へ払います。そして事業者は、消費者から預かった消費税を消費者に代わって税務署に納めます。

このように消費税は、税金を負担する人(消費者)と税務署に払う人(事業者)が異なるため、間接税に該当します。

消費税の税率には標準税率10%と軽減税率8%がある

消費税は、消費者がサービスを受ける段階で、そのサービスの金額の10%または8%の税率で課税されます。消費税の税率は原則10%です。しかし、すべてのサービスに対する税率を10%にすると低所得者層の生活が苦しくなるため、生活必需品として家計への影響が大きい次の品目については、軽減税率8%が適用されます。

- 飲食料品(お酒・外食を除く。イートインは外食として10%、テイクアウトは飲食料品を買ったものとして軽減税率8%が適用される)

- 新聞(週2回以上発行され、かつ定期購読契約が締結されたもの)

事業者も仕入段階では他の事業者に消費税を払う

事業者は、お客さまへモノを売ったりサービスを提供したりする際、消費者であるお客さまから消費税を預かり、納付します。一方事業者がサービスを提供するまでの間には仕入などの取引が発生し、各取引の際、事業者もまた別の事業者に消費税を払います。消費税の仕組みを知るにあたり、「事業者も仕入段階では他の事業者に消費税を払っている」ということを認識しておきましょう。

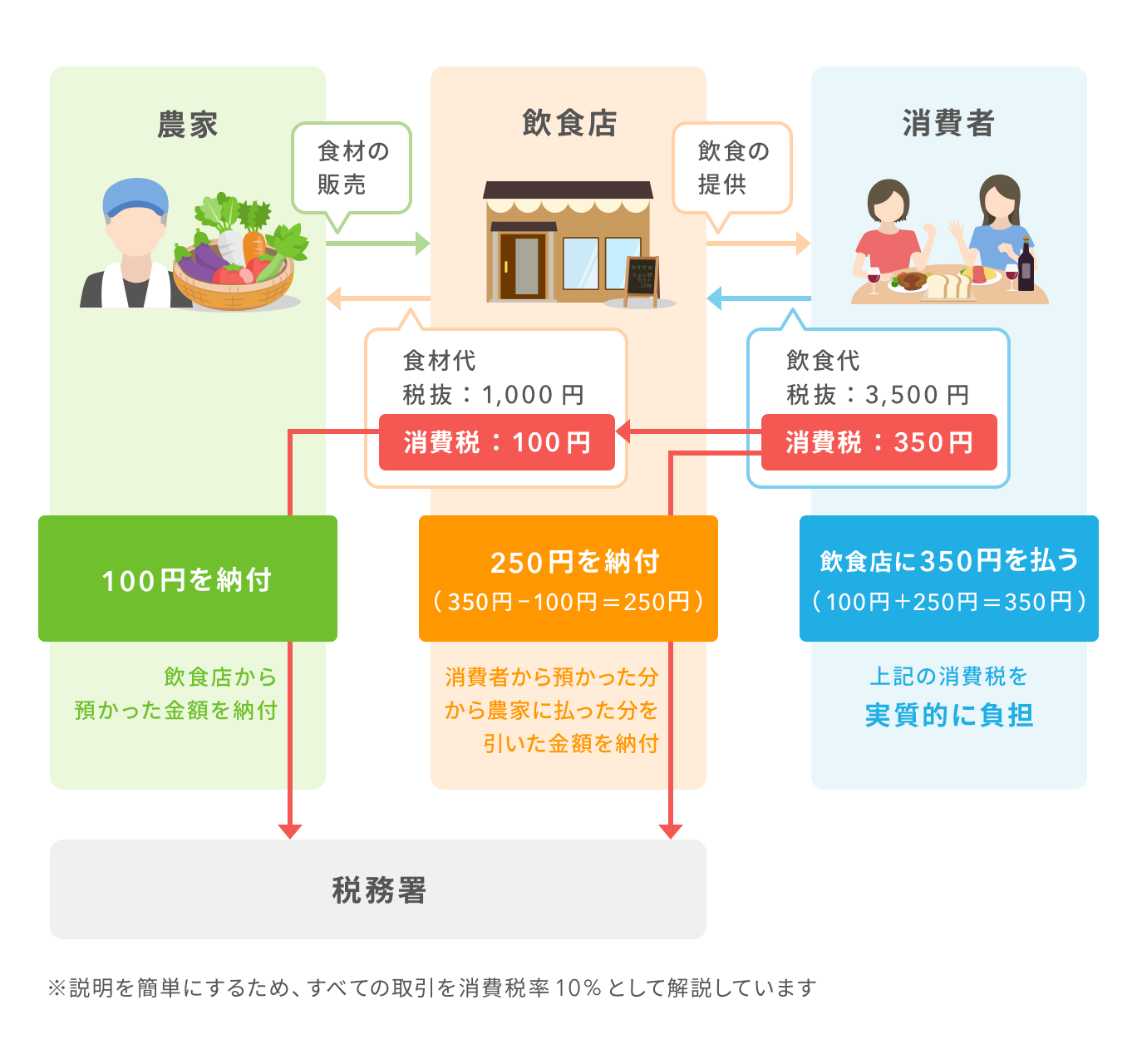

消費税の納税と負担額の仕組み【図解】

消費税を負担するのは消費者であり、事業者は消費税を負担する必要はありません。しかし事業者も、前述のとおり仕入段階では他の事業者に消費税を払っています。そこで、事業者が納税する消費税は、消費者から預かった消費税から事業者が支払った消費税を差し引き、残りを納税することにして、事業者に消費税を負担させない仕組みとしています。

事業者は、消費者から預かった消費税を税務署に申告・納税する義務があります。申告・納税期限は、原則として個人事業主は税金申告の対象となる年の翌年3月31日、法人は決算日から2カ月後になります。

事業者が税務署に納める消費税の計算方法は、原則として次の算式により計算します。

【売上により預かった消費税】-【仕入等により支払った消費税】=

税務署に納める消費税

この計算方法を「原則課税」といいます。

消費税の納税と負担額の仕組みを、飲食店が農家から食材を仕入れ、消費者であるお客さまへ料理を提供するまでの流れを例に見ていきましょう。

- 農家は飲食店に食材を売り、飲食店から預かった消費税100円をそのまま納付します。

- お客さまは飲食店に消費税350円を払います。

- 飲食店はお客さまから預かった消費税350円から、仕入の時に農家へ支払った消費税100円を差し引いた250円を納付します。

関連記事:5分でわかる消費税申告と計算方法!事業主向けの確定申告入門書

消費税の納税額の計算方法【例:飲食店の場合】

それでは、飲食店を例に消費税の納税額の計算方法を具体的に見ていきましょう。

【売上高】3,850万円(うち消費税350万円)

【食品等仕入高】1,100万円(うち消費税100万円)

【人件費】1,800万円(消費税対象外)

【その他経費】660万円(うち消費税60万円)

【経常利益】290万円

※わかりやすくするため、消費税率はすべて10%としています。

原則課税による消費税の計算は、次のように求めます。

預かった消費税350万円-支払った消費税(100万円+60万円)=

税務署に納める消費税190万円

人件費は消費税がかからないため、支払った消費税として引くことができません。したがって、赤字であっても消費税を支払うケースがあることに注意しましょう。

消費税の課税対象の要件は4つある

消費税はすべての取引に対して課せられるわけではありません。次の4つの要件すべてに当てはまる取引に対してのみ課されます。

- 日本国内で発生したものであること

- 事業者が事業として行われたものであること

- 対価を得て行われたものであること

- 資産の譲渡、貸付又は役務の提供であること

それぞれ具体的に見ていきましょう。

1.日本国内で発生したものであること

消費税は、日本国内で行われた取引に対して課されます。したがって、国外における取引に対して消費税は課されません。

2.事業者が事業として行われたものであること

消費税は、事業者が事業として行った取引に対して課されます。「事業者」とは、法人及び個人事業者をいいます。「事業」とは、対価を得て繰り返し継続してモノを売ったりサービスを提供したりすることをいいます。

法人が行う取引はすべて事業に該当します。一方個人事業者は事業者と消費者を兼ねています。個人事業者が事業者の立場で行う取引は事業に該当しますが、消費者としてたまたま自宅を売ったような場合は事業に該当しません。

3.対価を得て行われたものであること

消費税は、対価を得て行われた取引に対して課されます。対価とは、モノを売ったりサービスを提供したりしたことに対してお金やモノを受けることをいいます。

4.資産の譲渡、貸付又は役務の提供であること

消費税は、資産の譲渡※1、貸付※2、又は役務の提供※3(以下「資産の譲渡等」といいます)に対して課されます。

※1資産の譲渡:資産の売買や交換などをすること

※2資産の貸付:賃貸借契約などにより資産を他人に貸し付けて使用させること

※3役務の提供:飲食、宿泊、請負などのサービスを提供すること

取引において消費税の課税対象とならないものは3種ある

消費税の課税対象にならない取引は、以下の3種になります。

- 非課税取引

- 不課税取引

- 免税取引

それぞれについて詳しく見ていきましょう。

1.非課税取引

消費税の課税4要件に該当する取引であっても、中には消費税を課すと消費者の日常生活に支障をきたすものがあります。

そこで、取引の性格上消費税の課税になじまないものや社会政策上の配慮から課税すべきではないものについては課税しない非課税取引が定められています。主な非課税取引は次のとおりです。

- 土地の売買・貸付

- 株式など有価証券の売買

- 預貯金や貸付金の利子

- 切手や商品券の購入

- 行政サービスの手数料

- 社会保険の対象になる医療費

- 介護サービスなどの提供

- 出産費用

- 学校の授業料や入学金、教科書の購入

- 住宅の貸付など

※消費税の非課税取引については国税庁のホームページを参照

No.6201非課税となる取引|国税庁 (nta.go.jp)

2.不課税取引

消費税の課税4要件を1つでも満たさない取引は、消費税の課税対象外(不課税取引)になります。例えば、次のような取引は消費税の不課税取引に該当します。

| 不課税取引の具体例 | 不課税取引に該当する理由 |

|---|---|

| 給与・賃金 | 雇用契約に基づく労働の対価であり、「事業」として行う資産の譲渡等の対価に当たらないため |

| 寄付金・祝金・見舞金・国や地方公共団体からの補助金や助成金 | 対価として支払われるものではないため |

| 無償による試供品や見本品の提供 | 対価の支払いがないため |

| 保険金や共済金 | 資産の譲渡等の対価といえないため |

| 株式の配当金 | 株主の地位に基づいて支払われるものであるため |

| 資産の廃棄・盗難・滅失 | 資産の譲渡等に当たらないため |

| 損害賠償金 | 対価として支払われるものではないため |

※消費税の不課税取引については国税庁のホームページを参照

No.6157課税の対象とならないもの(不課税)の具体例|国税庁 (nta.go.jp)

3.免税取引

資産の譲渡等が輸出取引に当たる場合は消費税が免除されます。消費税はあくまで国内における消費に課せられる税金であるため、国外における消費には課さないという考え方によるものです。

輸出免税になる取引には、国内からの輸出として行われる資産の譲渡または貸付や、国内と国外との間の通信または郵便などがあります

※消費税の免税取引については国税庁のホームページを参照

No.6551輸出取引の免税|国税庁 (nta.go.jp)

小規模事業者には、消費税の納税義務の免除などの負担軽減措置もある

売上の規模が一定額以下の事業者については、消費税の納税金額の計算が大変であることを考慮して、以下の特例が認められています。

- 小規模事業者の納税義務の免除

- 簡易課税制度

それぞれの制度を具体的に解説します。

小規模事業者の納税義務の免除

消費税の申告・納税義務は、「基準期間の課税売上高」で判定します。基準期間の課税売上高が1,000万円以下である場合、消費税の申告・納税義務は免除されます。「基準期間」とは、次の期間をいいます。

| 個人事業者 | 前々年 |

|---|---|

| 法人 | 前々事業年度 |

「課税売上高」とは、消費税がかかる売上をいいます。例えば基準期間において消費税が非課税である住宅の貸付による収入が1,000万円を超えたとしても消費税はかかりません。基準期間における課税売上高の計算には、輸出免税売上も含みます。

事業をはじめてから2年間は基準期間がないため、原則として消費税の申告・納税義務はありません。しかし事業をはじめてから2年以内であっても、次の場合は消費税の申告・納税義務があるので注意しましょう。

- 1年目の前半6カ月間の課税売上及び給与の額が1,000万円を超える場合※2年目から課税事業者となる

- 「消費税の課税事業者選択届出書」を税務署に提出している場合

- 適格請求書(インボイス)を発行するため、適格請求書発行事業者の登録をしている場合※2023年10月より

簡易課税制度

消費税を原則課税で計算する場合、1年間の「売上に対して預かった消費税」と「仕入等に対して支払った消費税」をすべて集計する必要があります。そのためには相当な労力と消費税の専門的な知識が必要になり、小規模な事業者にとっては大変な負担です。

そこで基準期間の課税売上高が5,000万円以下である場合、「簡易課税」という簡便的な計算方法が認められます。簡易課税制度では仕入等に対して支払った消費税を1つ1つ集計するのではなく、売上に対して預かった消費税に事業の区分ごとに決められた一定の割合(「みなし仕入率」といいます)を乗じた金額を、仕入等に対して支払った消費税とみなして計算します。簡易課税の計算方法は以下のようになります。

【売上により預かった消費税】-【売上により預かった消費税×みなし仕入率】=

税務署に納める消費税

みなし仕入率は事業の区分により次のとおりです。

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第1種事業 | 90% | 卸売業 |

| 第2種事業 | 80% | 小売業 |

| 第3種事業 | 70% | 農業、建設業、製造業等 |

| 第4種事業 | 60% | 第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業 例:飲食店業等 |

| 第5種事業 | 50% | サービス業等 |

| 第6種事業 | 40% | 不動産業 |

※簡易課税制度の事業区分は国税庁のホームページを参照

No.6509簡易課税制度の事業区分|国税庁 (nta.go.jp)

先ほどの飲食店の例を簡易課税で計算すると、原則課税で計算した納税額190万円よりも少なくなります。

預かった消費税350万円-預かった消費税350万円×みなし仕入率60%=

税務署に納める消費税140万円

簡易課税制度を使うにあたっては、次の注意事項があります。

- 事前に税務署に「簡易課税選択届出書」を提出する必要がある

- 一度選択すると、2年間は原則課税に戻ることはできない

※ただし基準期間の課税売上高が5,000万円を超える場合は原則課税が強制適用される

消費税納税の手続きをスムーズに行うにはシステム化が欠かせない

消費税納税の手続きをスムーズに行うにはシステム化が欠かせません。納税額を計算するには10%と8%の税率ごとに記録し、小計を出してから全体の税額を算出します。

さらに2023年にインボイス制度が導入されると、インボイスを発行できる事業者からの仕入かそうでないかを分けるなど、計算がさらに複雑化します。

もし消費税の計算を手動で行えば、税率やインボイス発行事業者別の集計に膨大な時間を要し、計算ミスが散見することでしょう。会計ソフトなどのシステムを導入し、勘定科目ごとの消費税区分を事前に登録しておくことでこれらの別ごとに自動で集計し、消費税の申告書まで作成することができます。時間短縮と計算ミスを減らすため、早めに消費税管理のシステムを導入することをおすすめします。

まとめ

- 消費税は消費者が負担し、事業者が納付する間接税。売上に対して預かった消費税から仕入等に対して支払った消費税を差し引くことで、事業者に負担させない仕組みになっている

- 消費税の課税対象の要件は4つあり、一つでも欠くと消費税は課されない

- 消費税の課税対象とならないものは「非課税取引」「不課税取引」「免税取引」の3種

- 小規模事業者には消費税の計算の負担を軽減するため「小規模事業者の納税義務の免除」「簡易課税制度」が認められる

消費税の仕組み、そして会社や店舗を運営するうえで消費税をどのように扱えばいいか、具体的な納税イメージがつく様になりましたか?

消費者としては日常的に払っている消費税ですが、事業者になると納付すべき消費税を計算し、申告書を作成し、納税する必要が生じます。消費税の計算にはシステム化が欠かせません。開業したらぜひ消費税の仕組みを理解し、スムーズに納税を行うことができる体制を整えましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

本間 会津子(ほんま あつこ)税理士

相続税の申告や対策、中小企業の税務サポートなどに従事。また「難しい税金をわかりやすく伝える」をモットーに、主に相続税や所得税確定申告をテーマとする執筆活動を行っている。

著書に「相続手続で困らないエンディングノート」(共著・ぎょうせい)などがある。