確定申告書の書き方・作成手順をわかりやすく解説

初めて確定申告をする個人事業主の方はもちろん、何度か経験している方でも、確定申告書をスムーズに記入するのは難しいかもしれません。今回はそんな個人事業主の方に向けて、確定申告書の書き方や作成手順を画像見本付きでわかりやすく解説します。

この記事の目次

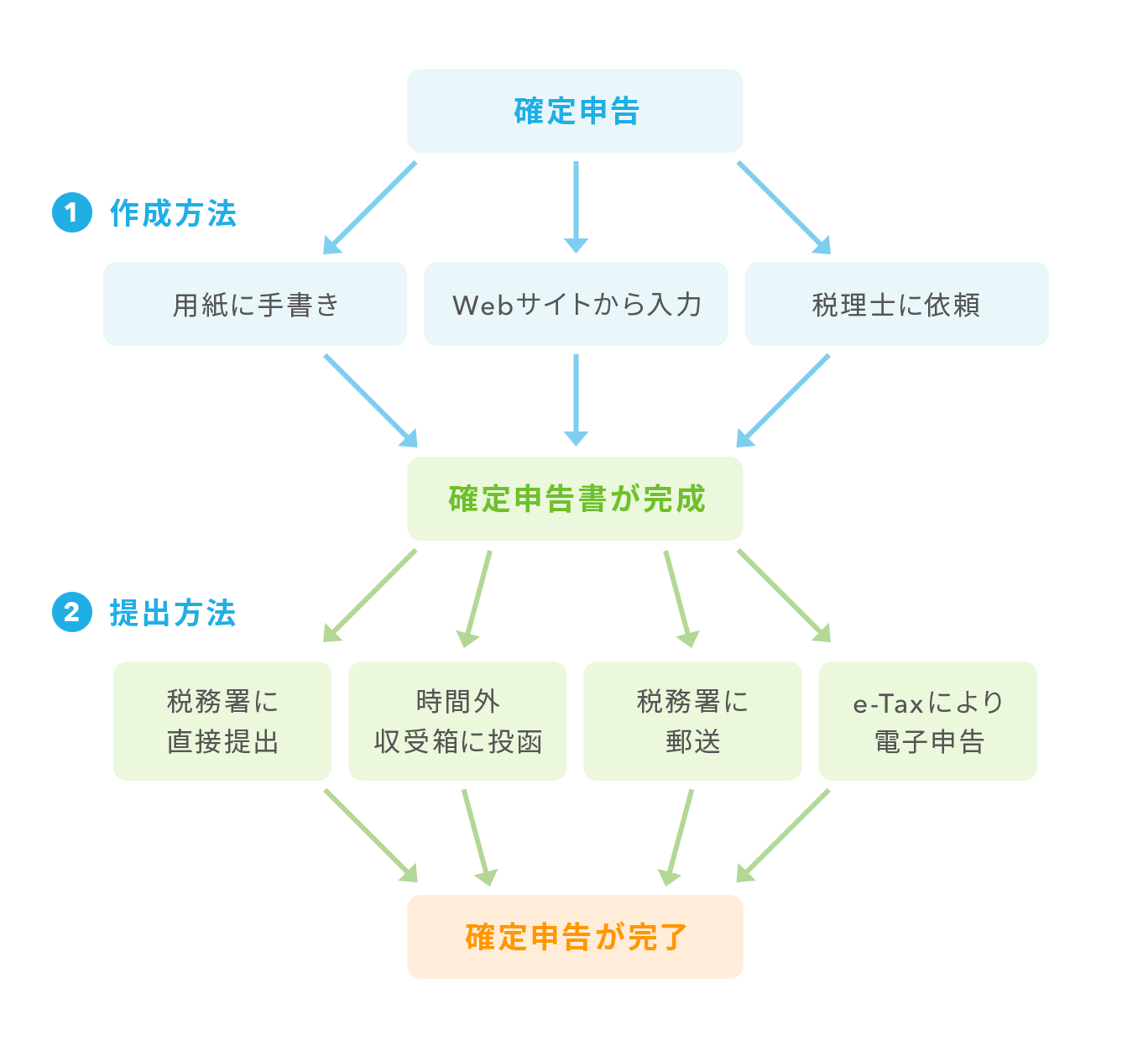

確定申告書の作成方法と提出方法

確定申告書の作成方法は3種類、提出方法は4種類あります。それぞれ解説します。

確定申告書の作成方法

確定申告書の作成方法は下記の3つです。

- 申告書の用紙に手書きする

- 国税庁のWebサイトから直接入力する

- 税理士に依頼して作成してもらう

それぞれみていきましょう。

申告書の用紙に手書きする

毎年手書きで確定申告をしている方は、年明けに税務署から確定申告書の用紙が送付されます。個人事業主として初めて確定申告する方の場合は、事業開始時に開業届を提出していれば確定申告の用紙が送られてきます。もし用紙が届かなくとも、最寄りの税務署で用紙をもらえます。

国税庁のWebサイトから直接入力する

国税庁のWebサイト「確定申告書等作成コーナー」で、パソコンの画面から直接確定申告書を作成し、そのまま申告できます。パソコンだけではなくスマートフォンを使って作成することも可能です。

税理士に依頼して作成してもらう

確定申告書を税理士に作成してもらうこともできます。確定申告に必要な書類はすべて税理士事務所が指示してくれます。税理士事務所のほか、青色申告会も確定申告書の作成を手伝ってくれますが、納税者の代わりに確定申告書の作成ができるのは税理士だけです。

確定申告書の提出方法

確定申告書の提出方法は下記の4種類です。

- 税務署に直接提出する

- 税務署の時間外収受箱に投函する

- 税務署に郵送する

- e-Taxで電子申告する

確定申告書は、自分の住所地(選択によって事業所を納税地にすることも可能)を管轄する税務署に提出することになります。確定申告の時期は税務署が混み合いますので、できれば郵送か電子申告がおすすめです。

確定申告に必要な書類

確定申告をする際に必要となるおもな書類は下記のとおりです。状況にあわせて用意するようにしましょう。

|

おもな書類

|

内容

|

|---|---|

|

確定申告書

|

2023年分の確定申告より統一の申告用紙となっている

|

|

本人確認書類

|

マイナンバーカードや通知カード、 マイナンバーが記載された住民票の写しなどマイナンバーカードがない場合には運転免許証なども必要

|

|

所得金額がわかるもの

|

給与や年金の源泉徴収票、 青色申告決算書や収支内訳書、 株の年間取引報告書など収入がわかる書類

|

|

所得控除の証明書類

|

生命保険、地震保険の控除証明書、小規模協共済の控除証明書、 医療費の 領収書、障害者手帳 (障害者控除)など受ける所得控除に合わせて用意

|

|

税額控除の証明書類

|

住宅ローンの残高証明書、 配当金の支払明細、 寄付金の支払証明証など受ける税額控除に合わせて用意

|

| その他の証拠書類 |

不動産の譲渡があった場合には売買契約書、住宅ローン1年目の場合には住宅の売買契約書や建物請負契約書など状況に応じて用意

|

白色申告の場合と青色申告の場合で「所得金額がわかるもの」が一部異なります。それ以外の必要書類は白色申告・青色申告共通です。

白色申告の場合に準備する書類

白色申告の場合、「所得金額がわかるもの」として「収支内訳書」の添付が必要となります。収支内訳書は「収支」、つまり収入と経費の内訳を記載するものなので、財産状態を記載する貸借対照表は必要ありません。

白色申告では収入と経費の金額がわかればいいので、青色申告に必要な「複式簿記」による帳簿の作成と保存は義務づけられていません。

白色申告の収支内訳書は、国税庁のホームページからダウンロードできます。

出典:国税庁「収支内訳書」

(https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r03/07.pdf)

青色申告の場合に準備する書類

青色申告の場合は、白色申告の収支内訳書ではなく「青色申告決算書」の添付が必要です。青色申告は損益(収入と経費)だけでなく、財産の状況も記載した貸借対照表が必要となります。

また青色申告の条件として、複式簿記による帳簿の作成と帳簿のもととなった証拠資料の保管が必要です。

青色申告の申告決算書は、国税庁のホームページからダウンロードできます。

確定申告書の書き方・作成手順

それでは、申告書の用紙に手書きする作成方法を例に、具体的な確定申告の書き方と作成手順をみていきましょう。

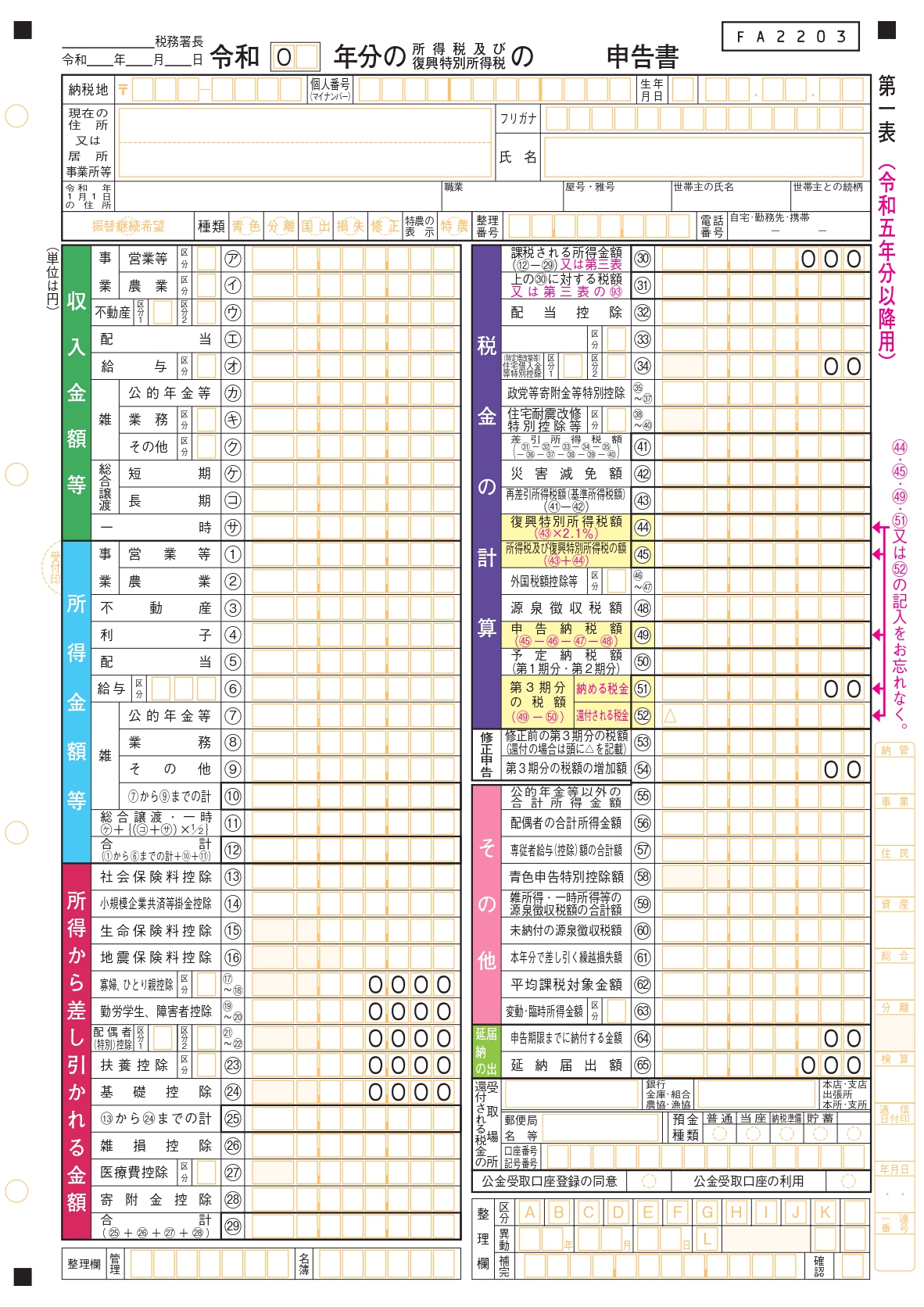

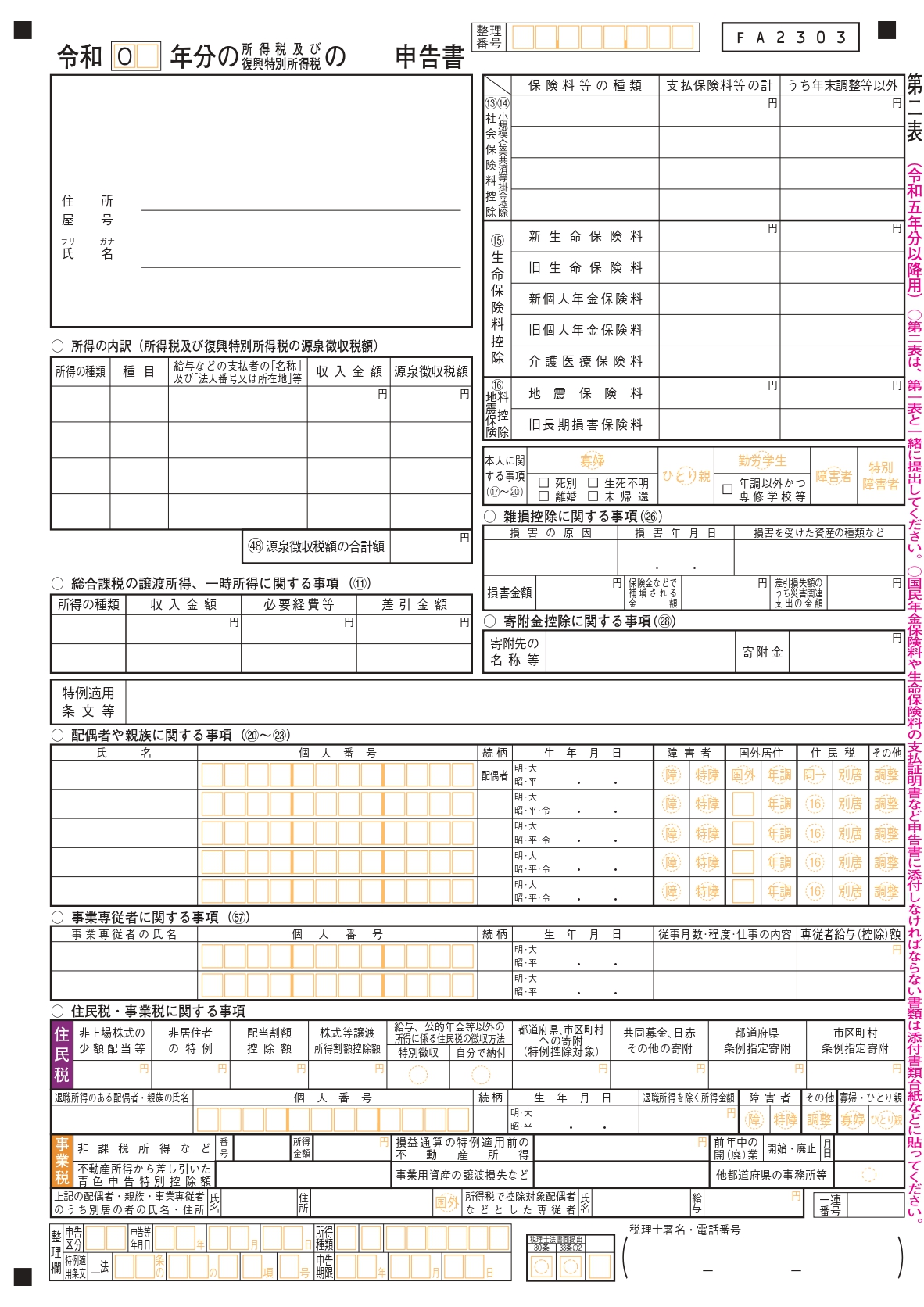

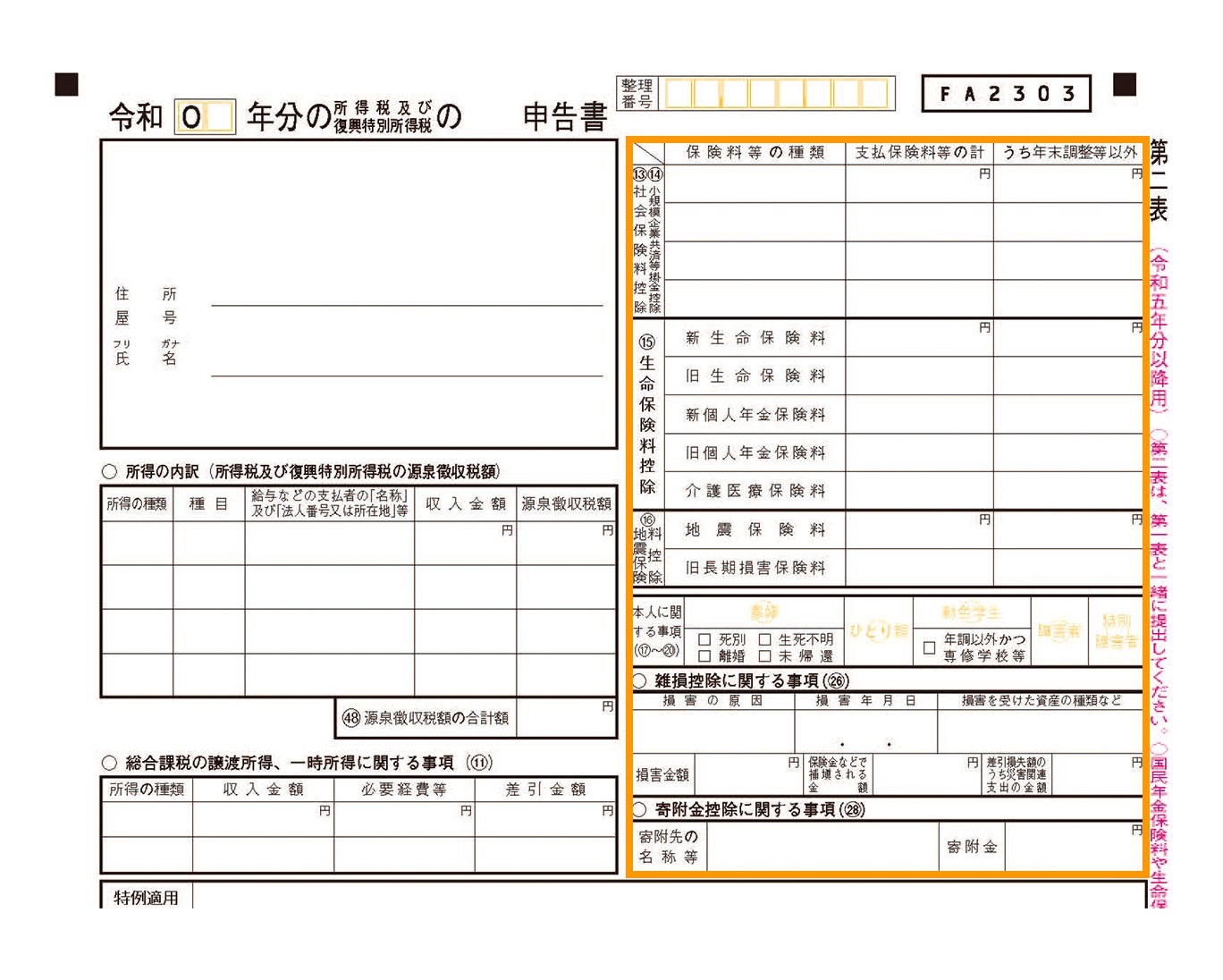

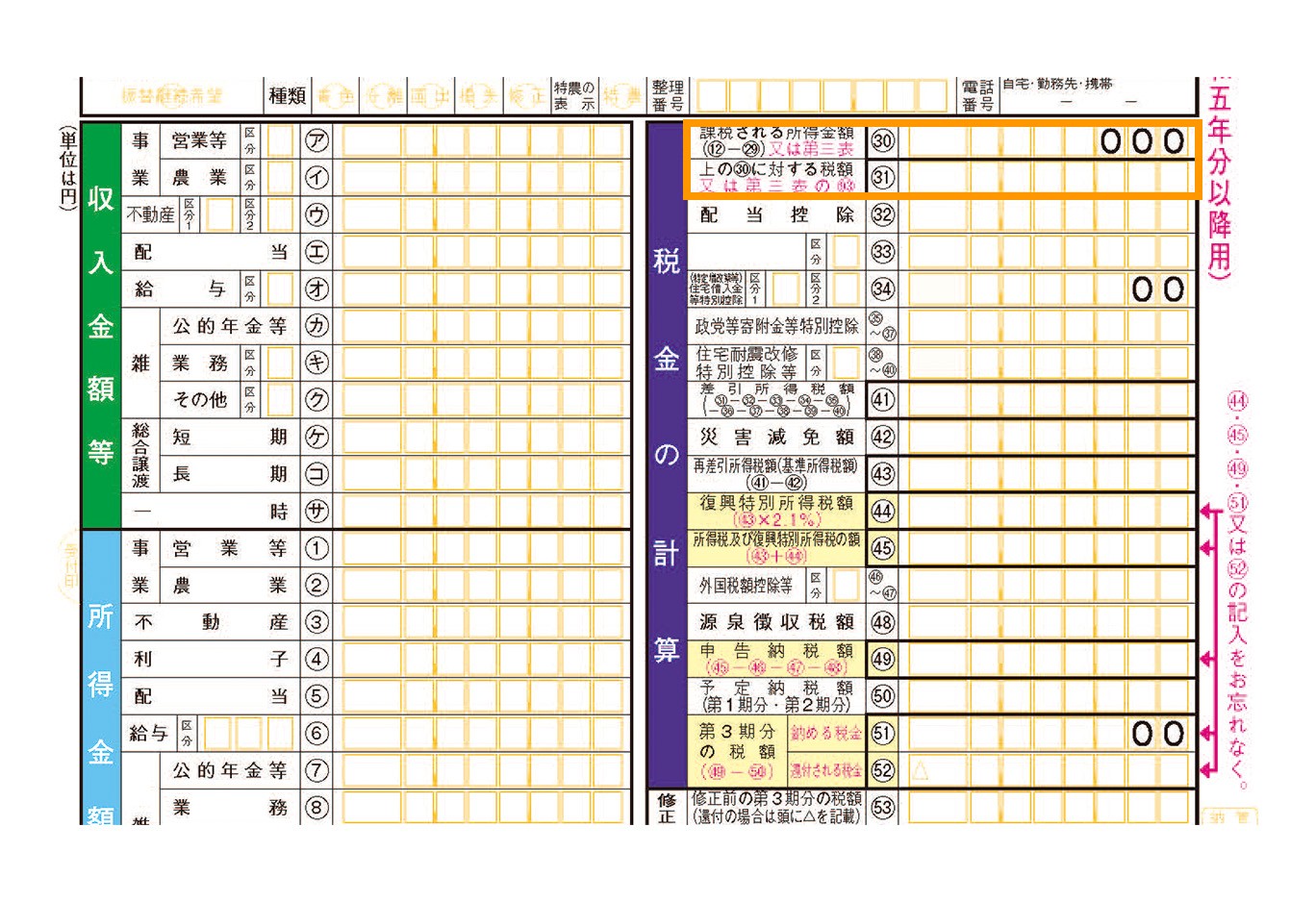

確定申告書の用紙(第一表と第二表)

確定申告書は、所得税額の算出結果を記載する「第一表」と第一表の根拠となった内容や金額の明細を記載する「第二表」で構成されています。

ほかにも不動産などの譲渡があった場合に添付する第三表、赤字を繰り越す損失申告の場合に添付する第四表、修正申告を行う場合に添付する第五表があり、必要に応じて添付します。

【確定申告書 第一表】

【確定申告書 第二表】

確定申告書作成手順

基本的な項目を記入し、所得税の算出欄を記入していきます。それぞれ順番にみていきましょう。

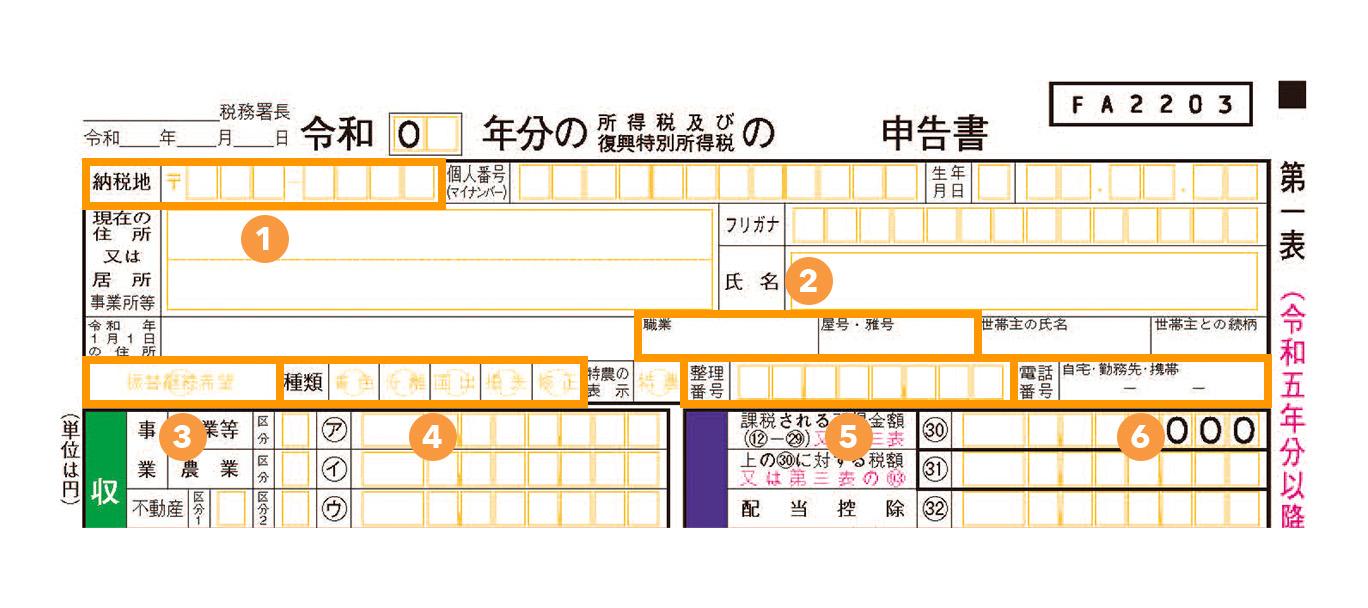

手順1. 第一表の上段に基本情報を記入する

まずは第一表の上段に基本的な記載事項を記入していきます。

- 納税地

納税地は原則として住所地を記入します。個人事業主の場合、自宅ではなくお店の所在地を納税地としたいときには、届出を出すことで納税地を事業所地に変更することもできます。 - 職業・屋号・雅号

個人事業主の場合は、飲食店やエンジニアなど主な業種を記載します。よくわからなければ「自営業」でも大丈夫です。屋号や雅号を使用している場合は、ここに記載するようにしてください。 - 振替継続希望

振替継続希望については少々わかりにくいので説明します。所得税の納税方法について、事前に振替納税(口座引き落とし)を選択している方が、引越しなどによって所轄の税務署が変更になった際、引き続き振替納税を希望する場合にマルをつけます。 - 種類

種類には「青色」「分離」「国出」「損失」「修正」「特農」の欄があります。個人事業主で青色申告を選択している場合には「青色」の欄にマルをつけます。 - 整理番号

整理番号は、過去に確定申告をしている場合や個人事業の開業届を提出した場合に、税務署から付与される番号です。税務署から申告書の用紙が送付されるときに記載されています。もしわからなければ空欄でも問題ありません。 - 電話番号

自宅、勤務先、携帯電話などが選べます。税務署から問い合わせがある場合にこちらに記載した番号に電話がかかってくることになります。

手順2.収入金額と所得内容を記入(第一表・第二表)

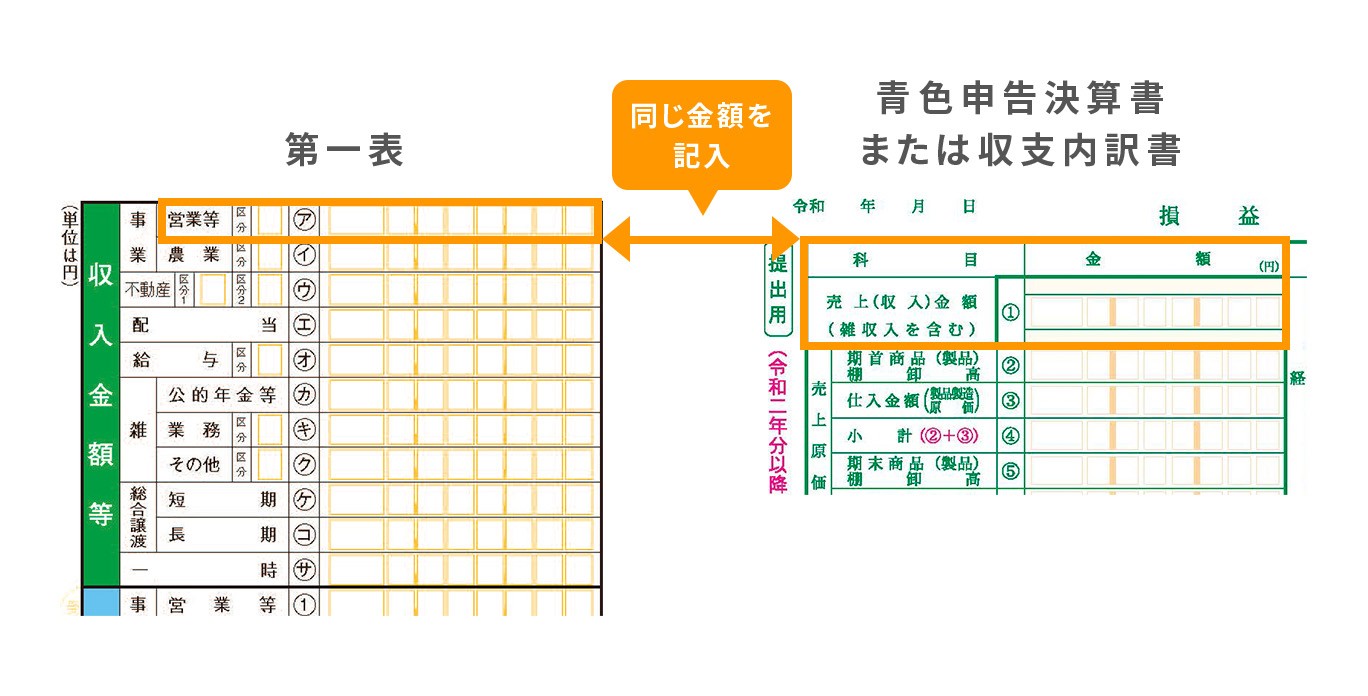

第一表の「収入金額等」の欄にそれぞれの所得の収入金額を記入します。所得の種類は全部で10種類ありますが、個人事業の場合には「㋐事業・営業等」の欄に記入してください。

事業所得の収入金額は、青色申告決算書または収支内訳書に記載した収入金額と同じ金額を記入します。

「区分欄」では、帳簿などの作成や保存方法について、1~5までのいずれかを選択します。青色申告をしていて55万円または65万円の青色申告特別控除を受ける場合は、1から3までのいずれかの要件を満たす必要があります。

| 帳簿などの作成や保存方法 | 番号 |

|---|---|

| 電子帳簿保存法の規定に基づく優良な電子帳簿の要件を満たし、電磁的記録による保存に係る届出書 (又は電磁的記録に係る承認申請書)を提出し、総勘定元帳、仕訳帳等について電磁的記録による備付け及び保存を行っている場合 | 1 |

| 会計ソフト等の電子計算機を使用して記帳している場合 (1に該当する場合を除きます。) | 2 |

| 総勘定元帳、 仕訳帳等を備え付け、日々の取引を正規の簿記の原則(複式簿記)に従って記帳している場合(1又は2に該当する場合を除きます。) | 3 |

| 日々の取引を正規の簿記の原則 (複式簿記) 以外の簡易な方法で記帳している場合 (2に該当する場合を除きます。) | 4 |

| 上記のいずれにも該当しない場合 (記帳の仕方が分からない場合を含みます。) | 5 |

「優良な電子帳簿」など電子帳簿保存法に関する詳細については、国税庁ホームページの「電子帳簿等保存制度特設サイト」をご覧ください。

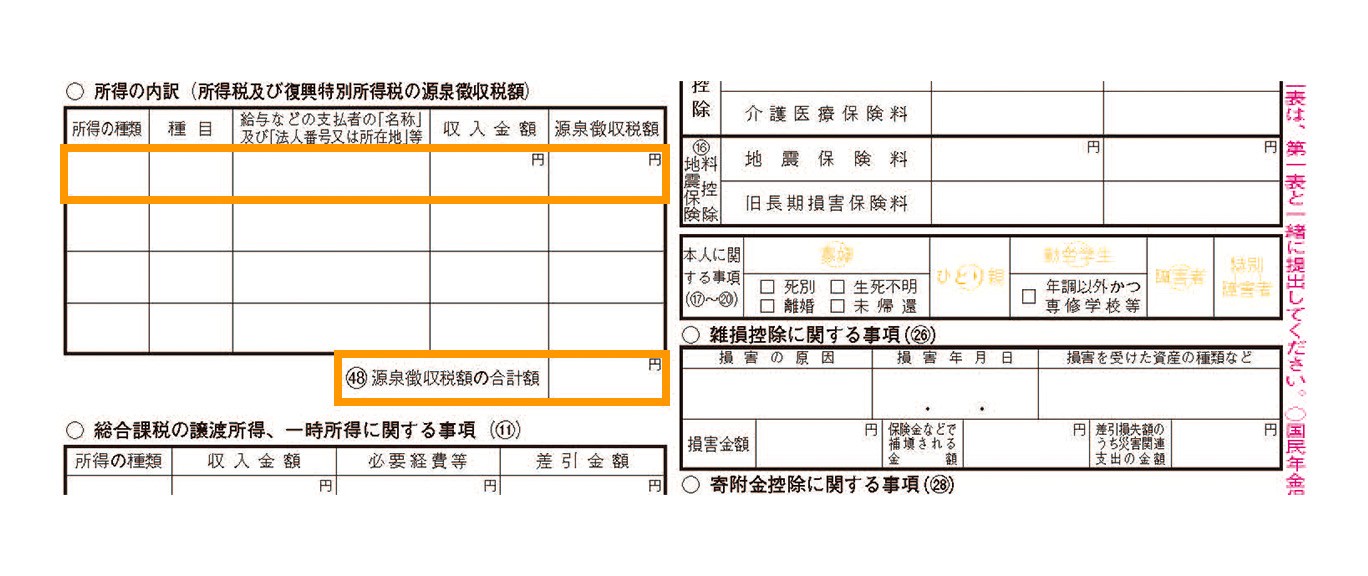

なお、スポーツ選手や弁護士、デザイナーなど収入金額に対して源泉所得税が天引きされている場合には、第二表の「所得の内訳」に収入金額と源泉徴収額を記入します。

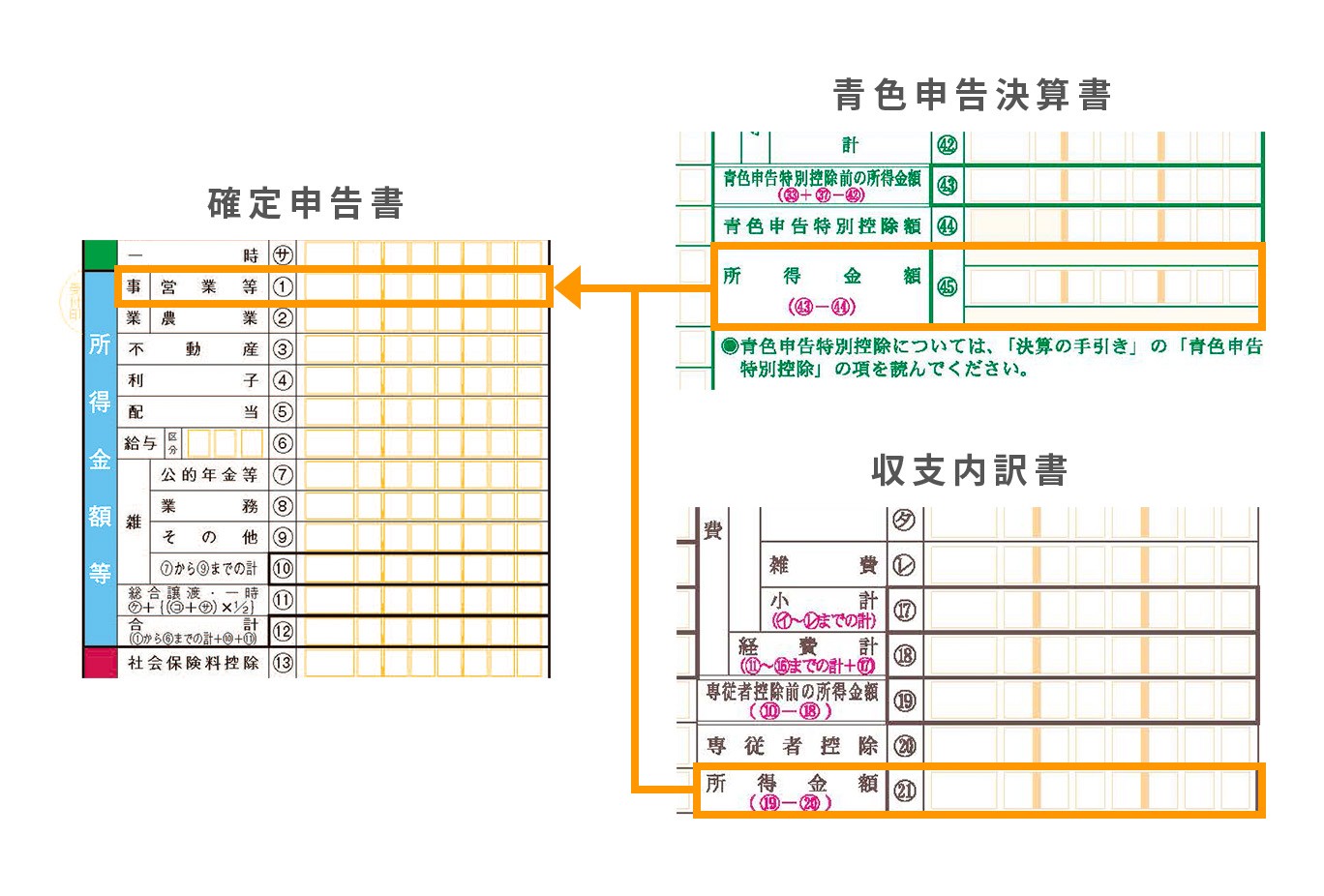

手順3.それぞれの所得金額と合計額を記入(第一表)

次に所得金額を記入していきます。

所得金額は、「事業 営業等①」に青色申告決算書の「㊺所得金額」または収支内訳書の「㉑所得金額」と同じ金額を記入します。他に所得がなければ「合計⑫」にも記入します。

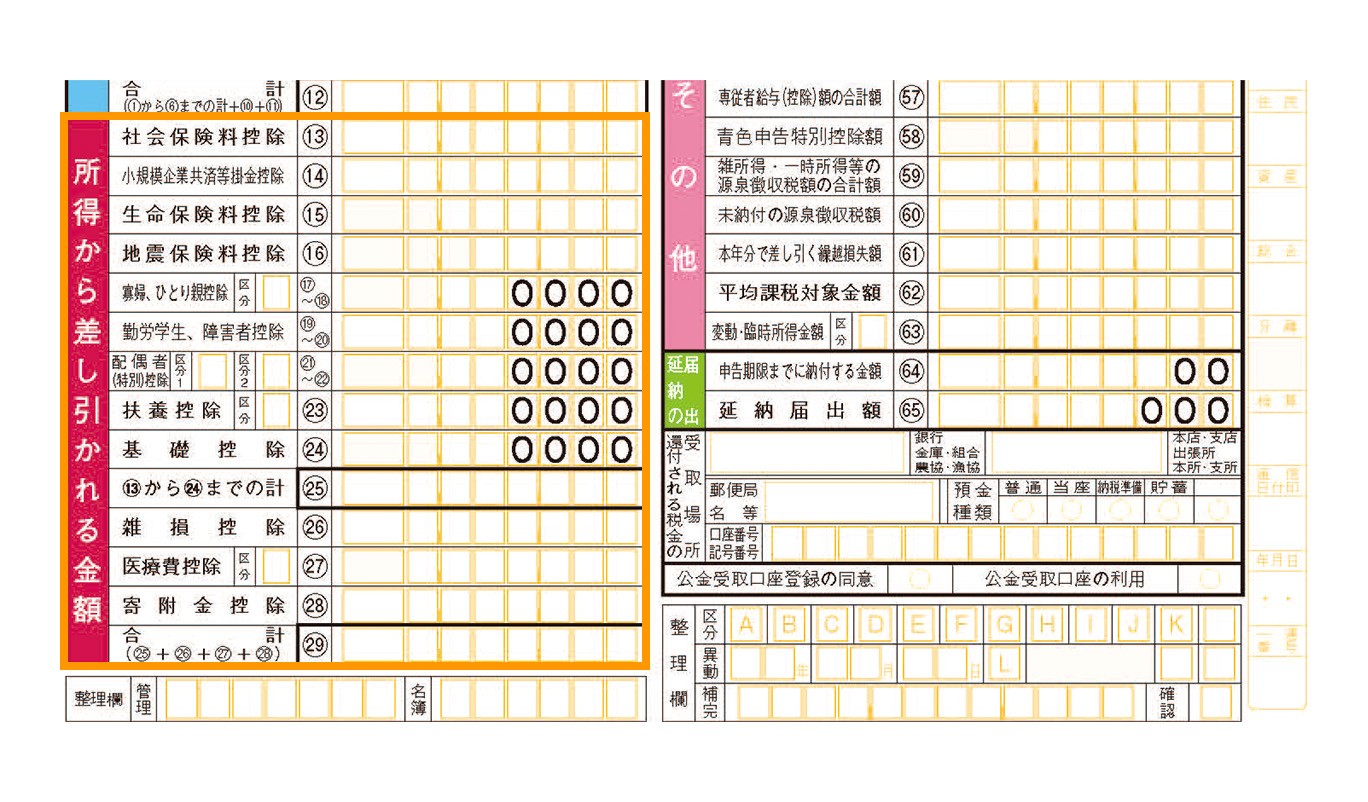

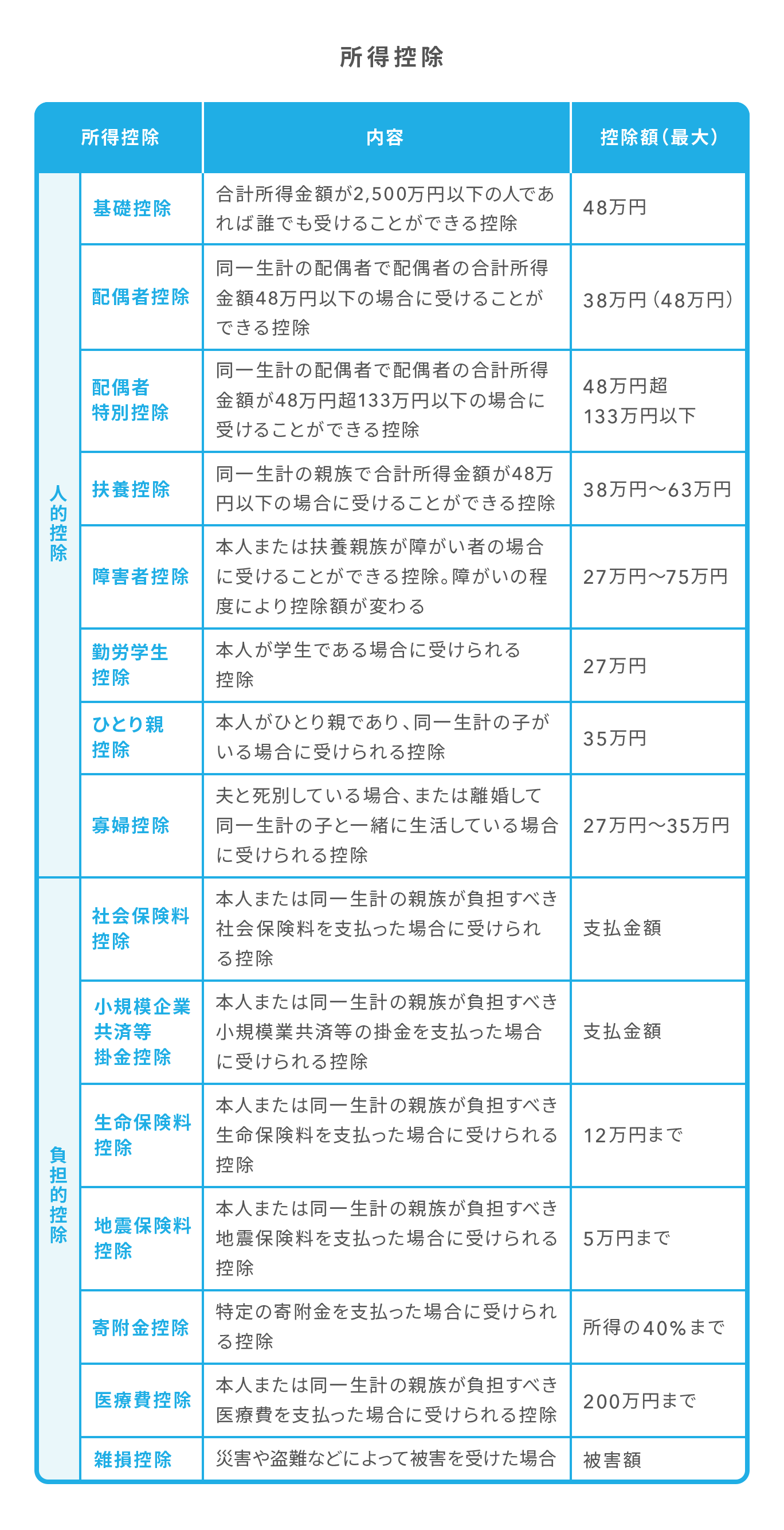

手順4.所得控除の金額と内容を記入(第一表、第二表)

次に所得控除の金額を第一表に記入していきます。所得控除は全部で15種類あります。

第一表の所得控除額の記入が完了したら、次に第二表で所得控除の内容について詳細を記入します。

⑬社会保険料控除

⑭小規模企業共済等掛金控除

⑮生命保険料控除

⑯地震保険料控除

それぞれの保険料の支払合計額を記入し、そのうち源泉徴収票に記載されていない部分の金額を抜き出して「うち年末調整等以外」の項目に記入します。

- 本人に関する事項

「寡婦控除」「ひとり親控除」「勤労学生控除」「障害者控除」に該当する場合にはマルをつけます。 - 雑損控除に関する事項

雑損控除を受ける場合には、損害が発生した内容と保険金によって補填された金額を記入します。 - 寄附金控除に関する事項

寄附金控除を受けた場合は寄附先の名称と寄付金の金額を記入します。ふるさと納税もこの欄に記入します。

続けて配偶者控除、扶養控除の対象となる親族に関する事項を記入します。氏名、生年月日の他、マイナンバーの記入も必要となります。

手順5.課税される所得金額と所得税額を記入(第一表)

所得金額から所得控除額を差し引いて「課税される所得金額」を算出します。課税される所得金額に所得税率をかけて所得税額を算出します。

所得税率は下記のとおりです。

|

課税される所得金額

|

所得税率

|

控除額 |

|---|---|---|

|

1,000円から1,949,000円まで

|

5%

|

0円 |

| 1,950,00円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

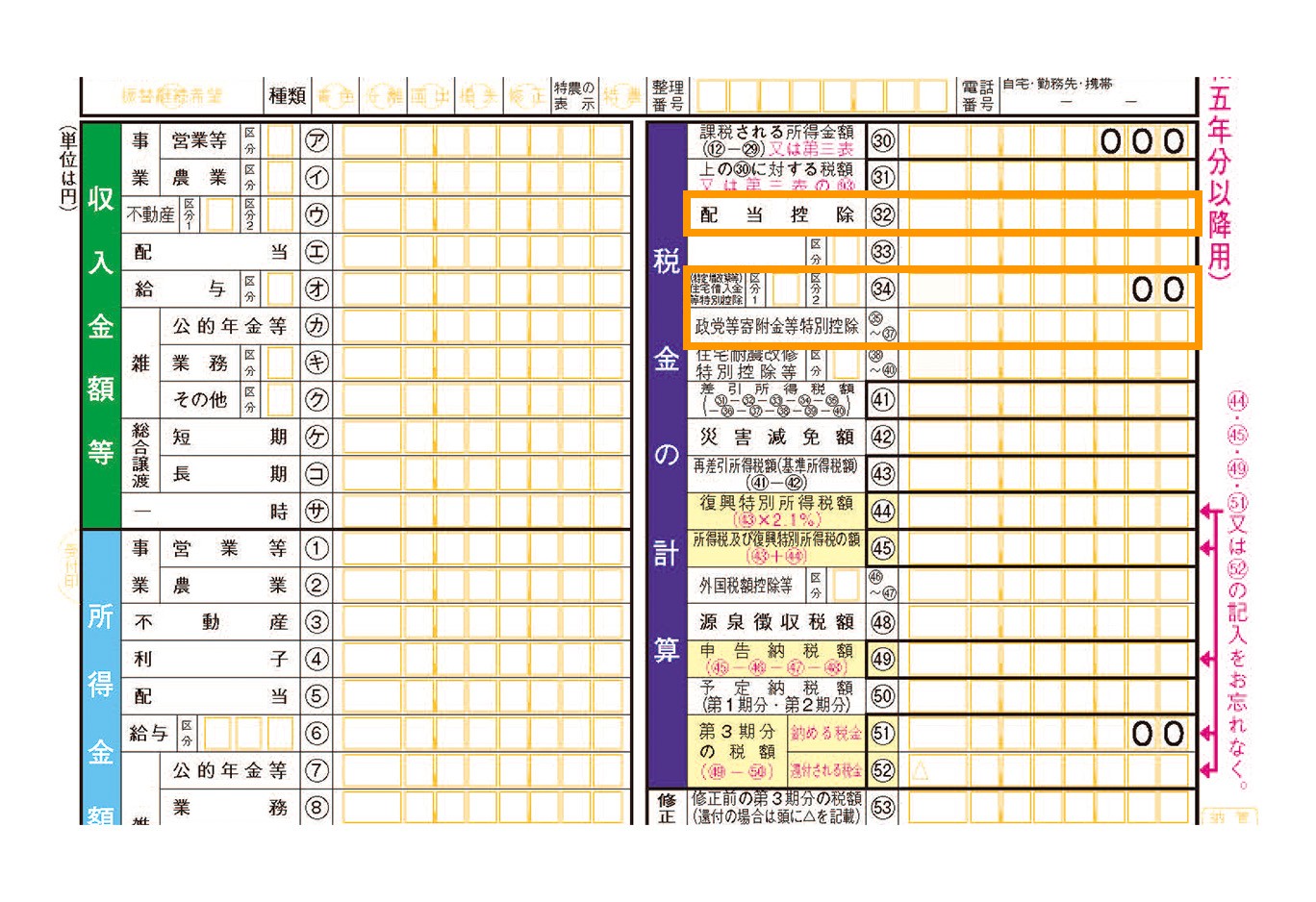

手順6.税額控除の金額を記入(第一表)

次に所得税額から控除する税額控除の金額を記入します。

おもな税額控除は下記のとおりです。税額控除は所得控除と違い、所得税額から直接控除するため節税効果が高くなっています。

|

おもな税額控除

|

内容 | 控除額 (最大) |

|---|---|---|

|

配当控除

|

一定の要件を満たす株の配当があった場合に受けられる控除

|

配当所得の10% |

|

寄附金特別控除

|

特定の寄附金を支払った場合で、 寄付金について所得控除を受けなかったときに受けられる控除 | 寄附金額の30% |

|

住宅借入金等特別控除

|

住宅ローンにより住宅を購入した場合に受けられる控除

|

21万円〜35万円 |

手順7.年間で納める所得税額を記入(第一表)

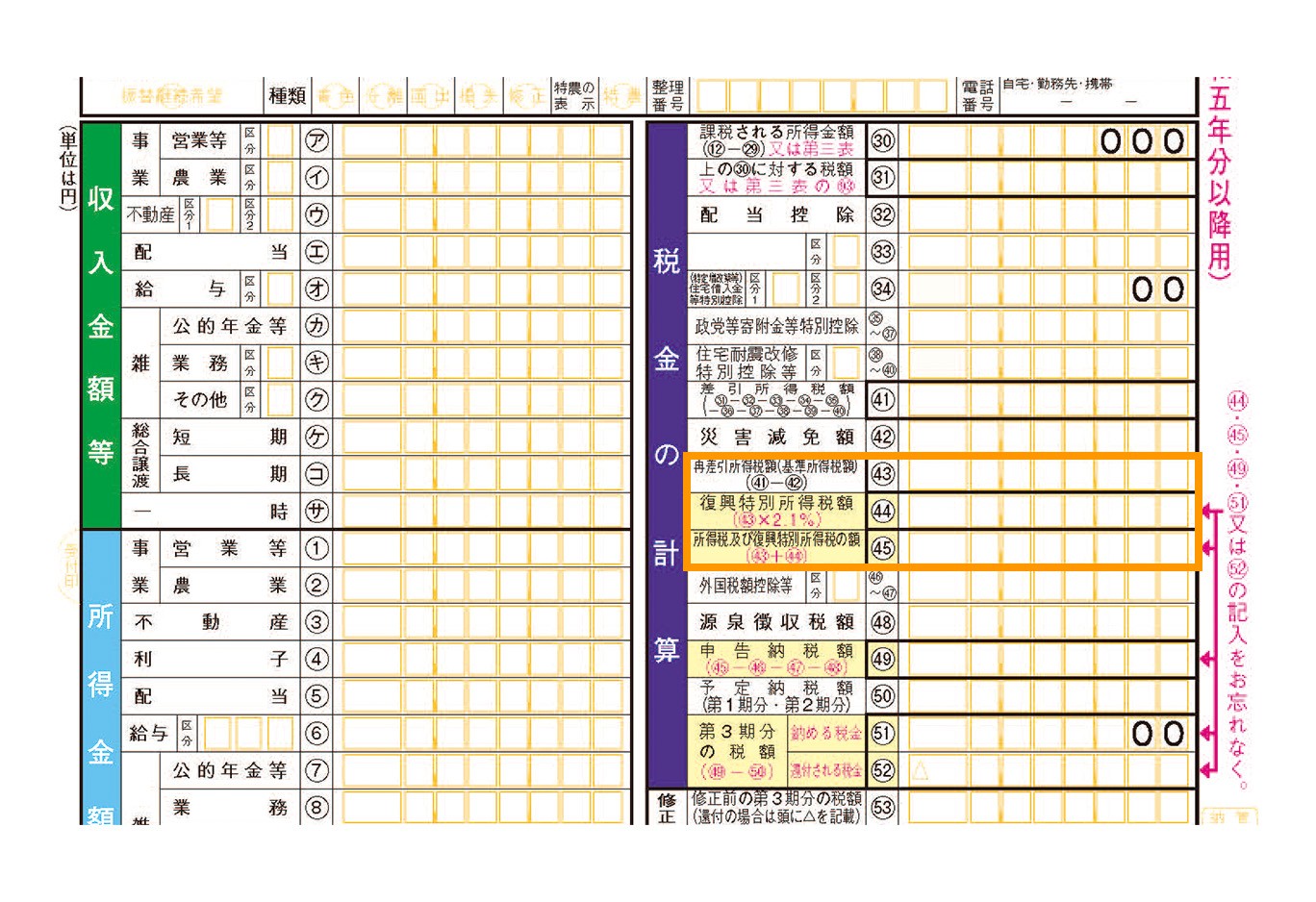

所得税額から税額控除額を差し引いて「㊸基準所得税額」を記入します。さらに基準所得税額に対して2.1%をかけて「㊹復興特別所得税」を算出します。復興特別所得税は、東日本大震災の復興財源にあてるために創設された税金で令和19年分まで課税されます。

基準所得税額に復興特別所得税を加えて「㊺所得税の年税額」を記入します。この金額が、その方が1年間に納める必要のある所得税額の合計額となります。

手順8.納める税額、還付される税額を記入(第一表)

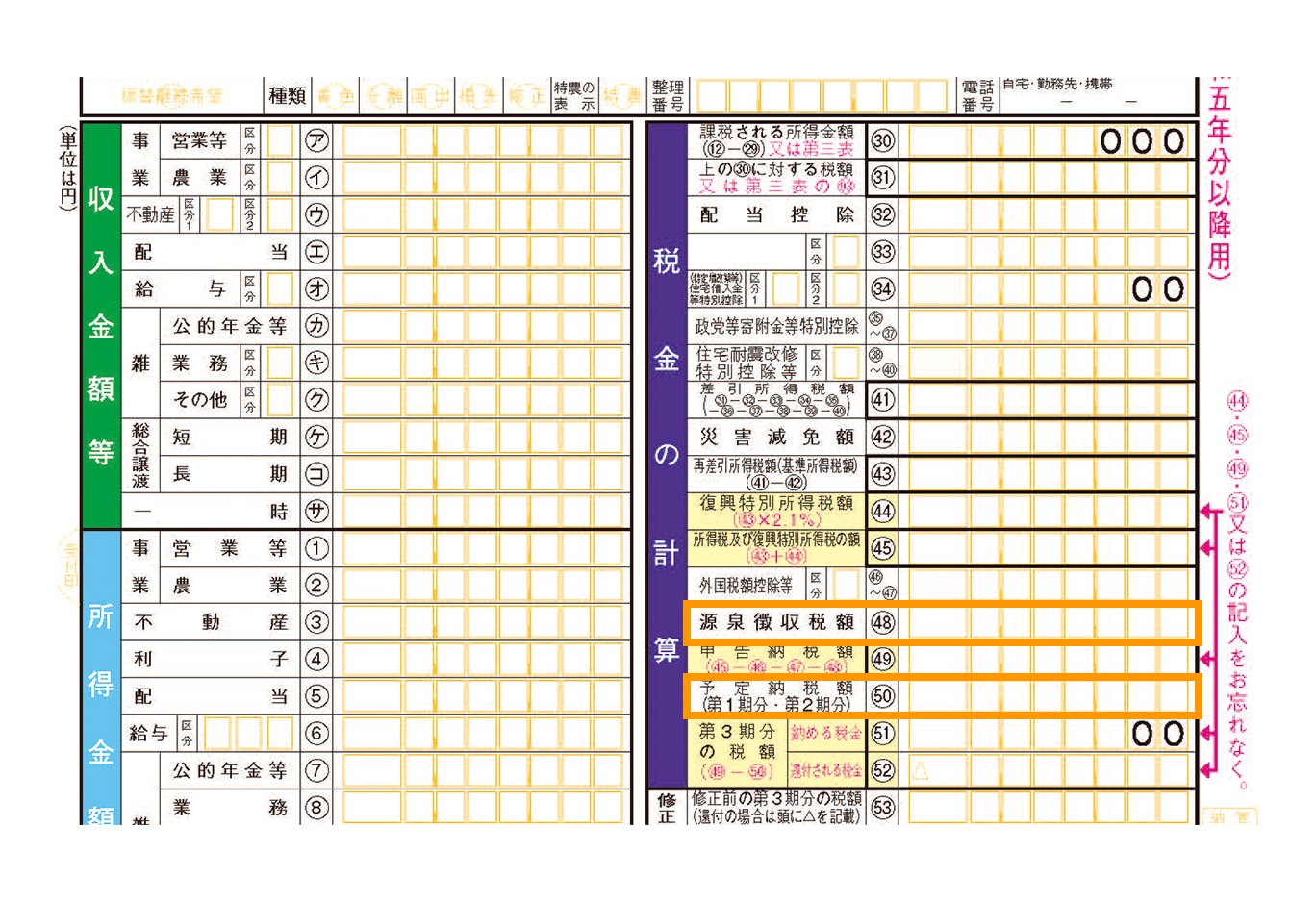

最後に、すでに前払いしている所得税を差し引いて、納めるまたは還付される所得税を記入します。

前払いしている所得税には「㊽源泉徴収されている所得税」「㊿前払いしている予定納税額」の2種類があります。それぞれを差し引いて、今回の確定申告によって納める所得税額を51の欄に記入して全ての算出が完了です。(100円未満切捨)

算出の結果、所得税が還付される場合には52の欄に記入します。還付の場合には100円未満の切捨てはありません。

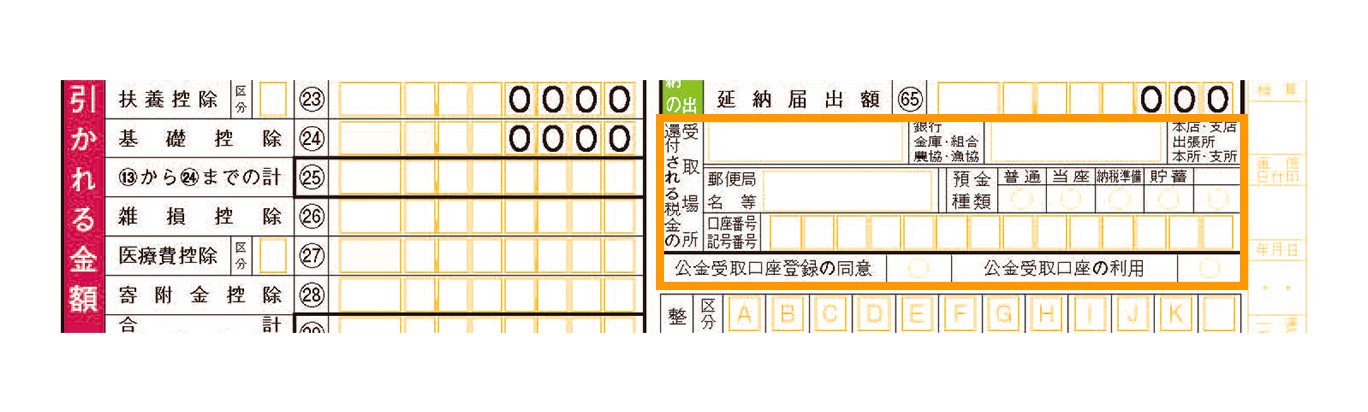

手順9.還付金の振込先口座を記入(第一表)

確定申告の結果、所得税が還付される場合には、第一表の右下にある還付口座の記入欄に還付金を受け取る銀行口座を記入します。1カ月程度で還付金が指定の口座に振り込まれます。

また「公金受取口座の同意」と「公金受取口座の利用」という2つの欄があります。公金受取口座とは、事前にデジタル庁に対して自分の銀行口座を登録しておくことで、所得税の還付金だけでなく児童手当や年金、災害給付金や支援金などの国が行う給付も指定口座に還付されます。通常の手続きよりも早く入金されるため、特に問題がなければ登録しておくとよいでしょう。

※この記事の解説図は国税庁ホームページの確定申告書と青色申告決算書と収支内訳書を加工しています。

国税庁「確定申告書」

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r05/01.pdf

国税庁「青色申告決算書」

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r03/10.pdf

国税庁「収支内訳書」

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r03/07.pdf

まとめ

- 確定申告書は、所得税額の算出結果を記載する「第一表」と第一表の根拠となった内容や金額の明細を記載する「第二表」があり、必要に応じて「第三表」「第四表」「第五表」を添付する

- 白色申告と青色申告は事業所得の算出以外の記載方法はまったく同じ

- 確定申告書と青色申告決算書、収支内訳書の金額が合うように注意

確定申告書の書き方は一見複雑なようですが、流れを理解すれば実はそこまで難しいものではありません。個人事業主にとっては毎年のことなので、回数を重ねることで理解も深まっていきます。もし忙しくて確定申告書を作成している時間がない、または難しくて理解ができないといった場合は、慣れるまで税理士に相談しながらすすめていくこともおすすめです。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。