貸倒引当金とは?法定繰入率を用いた計算や仕訳の処理などをわかりやすく説明します

貸倒引当金は「かしだおれひきあてきん」と読みます。会計に詳しくない方はなかなか耳にしない言葉の一つではないでしょうか。そもそも、どのような状況で貸倒引当金を設定するのか、貸倒引当金をどのように使いこなすのか、詳しく解説していきます。

この記事の目次

貸倒引当金とは

貸倒引当金とは、取引先との取引(掛取引や貸付など)によって生じた債権が回収不能になるリスクに備え、損失になるかもしれない金額を推測し、準備金として予め設定する勘定科目です。言葉を分解すると分かりやすく、“貸倒”は「債権が回収不能になること」で“引当金”は「将来の準備金」を指します。

貸倒引当金の対象になる債権は?

貸倒引当金は、回収不能になるリスクに対しての準備金である事なので「回収を前提とした債権」に対してのみ設定できます。回収を前提とした債権の例としては、受取手形、売掛金、貸付金、立替金、未収入金などが該当します。一方で、回収を前提としていない債権の例として、手付金や預託金、仮払金や前渡金などが該当し、これらは貸倒引当金の対象債権には当てはまりません。

貸倒引当金の目的は?

貸倒引当金の目的は、正確な期間損益計算を行うことです。会計は「企業の財務状態(貸借対照表)や経営成績(損益計算書)に関する正しい情報を提供すること」を目的としています。企業の経営成績を正しく反映するためには、売上が発生したタイミングでその売上に対応する費用や損失を計上する必要があります。通常であれば、売上に対応する費用として、小売店であれば商品の仕入れ代金、飲食店であれば材料費などが該当しますが、債権の回収不能リスクもこの売上に直結するものの一つです。この売上と費用・損失を対応させることを会計では「費用収益対応の原則」と言いますが、費用収益対応の原則を守ることで正確な期間損益計算を可能にしています。

貸倒引当金の設定要件と計算方法

貸倒引当金は、無制限に認められるものではありません。もし無制限に認めてしまえば、不当な利益操作が可能になるため、利益を低くして税金を逃れ、利益を高くして融資判断を誤らせてしまう可能性があります。そこで、貸倒引当金を設定するのには、3つの要件をクリアする必要があります。

- 将来の費用(損失)の理由となる債権が既に発生している

- 将来の費用(損失)の発生の可能性が高い

- 将来の費用(損失)の金額を合理的に見積もることができる

これらの3つの要件を充たす場合に限り、貸倒引当金を設定することが出来ます。また、個人事業主が貸倒引当金を設定する場合には「青色申告」を採用している必要があります。

会計と法人税法で貸倒引当金の取扱いに相違がある?

会計上では、貸倒引当金について「合理的な計算(貸倒実績率法、キャッシュフロー見積法、財務内容評価法等)」によって計算した結果を費用計上することが認められています。一方、法人税法では、中小企業(個人事業主を含む)限定になりますが、貸倒実績率以外の簡便的な方法として「法定繰入率」を用いた計算結果を費用計上することもできます。

このような違いは会計と税法の目的が若干異なることから生じています。会計は投資家などの第三者に向けた報告機能として正確な情報を求めているため、「企業の実態に合った」処理方法を求めていますが、税法は各納税者に不平等が生じないよう「一定の処理方法に限定する」ことが重視されます。このような目的の違いが、貸倒引当金の金額計算にも出てきます。投資家などの利害関係者が少ない中小企業や個人事業主の多くは、会計の目的を前提とした会計処理では煩雑であるため、税務会計という、税法を前提とした会計処理方法を採用しています。

会計と法人税法の計算方法どちらを採用すべきか

会計で求められている貸倒引当金はやや難しい計算が必要になるため、中小企業等(資本金1億円以下)や個人事業主に認められている「法定繰入率」を用いて計算するのをお勧めします。法定繰入率は、「業種ごと」に貸倒率が定められているため、期末時点で残っている対象債権に法定繰入率を乗じることで貸倒引当金の金額を設定できます。なお、業種ごとの法定繰入率は以下の通りです(法人と個人事業主とで異なる)。

法人の場合

| 業種 | 法定繰入率(上限) |

| 卸売業及び小売業(飲食などもここに該当) | 1,000分の10 |

| 製造業 | 1,000分の8 |

| 金融機関及び保険業 | 1,000分の3 |

| 割賦販売小売業、信用あっせん業等 | 1,000分の13 |

| その他 | 1,000分の6 |

例えば、飲食店を営む中小企業の場合、決算期時点で売掛金が200万円であれば2万円(200万円×1,000分の10)まで貸倒引当金を計上することができます。

個人事業主の場合(青色申告に限る)

| 業種 | 法定繰入率(上限) |

| 金融業 | 3.3% |

| その他事業 | 5.5% |

例えば、小売店を営む個人事業主の場合、12月末の時点で売掛金が200万円あれば11万円(200万円×5.5%)まで貸倒引当金を計上することができます。

通常の債権とは異なり、貸倒リスクが高い取引先の債権は?

貸倒リスクが非常に高い取引先に対する債権については、個別で貸倒引当金の金額を計算する必要があります。会計では財務内容評価法という、取引先の貸借対照表や損益計算書から貸倒リスクを推測する方法を用いて評価し、税法では個別評価金銭債権に分類して「回収が見込めない金額」を費用として処理します。そのため、「その他の債権」とは区別して管理する必要があります。個別評価金銭債権に分類されるものは以下いずれかの通りで、非常に厳格な要件が定められています。

- 更生計画認可を受けた会社に対する債権

- 債務超過が相当期間継続し業績の好転が見込めない場合

- 会社更生法の申し立てがなされた会社の債権

- 公的債権であっても、その価値が著しく減少し弁済を受けることが困難な場合

貸倒引当金の注意点や間違いやすい点

貸倒引当金は期末時点の残高に対して設定するものですが、貸倒引当金の対象債権の残高に対して繰入率(合理的に計算した損失発生率や法定繰入率の総称)を乗じて計算するわけではありません。また、前年に設定した貸倒引当金がある場合に、総額を追加で計上できるわけではなく、対象債権の差額が利益もしくは費用として計上されることになります。

期末の残高×繰入率ではない

例えば、取引先と販売取引以外にも仕入取引も行っていた場合、買掛金や取引の預託金などが残っているケースがあります。この場合には、「相手が振り込まない」のであれば、自分も振り込まないという交渉の余地があります。そのため、取引先に対して保有する買掛金などの債務は、対象債権の期末残高から控除した上で繰入率を乗じて計算することになります。

(計算例)

{100万円(債権の残高)-50万円(買掛金)}×5.5%(繰入率)=2.75万円(貸倒引当金)

貸倒引当金は節税ではない。仕訳と翌期の処理方法

貸倒引当金は、毎年追加で計上できるわけではないため、節税という位置づけで利用するものではありません。昨年度設定した貸倒引当金よりも今年計算した結果が少なければ、差額として利益が生じることになります。

<ケース>

1年目に未回収債権の金額が200万円あったとして、翌年の未回収債権の金額が100万円だった場合には、2年目に5.5万円分の利益が生じることになります。

・1年目 小売店を営む青色申告個人事業主(債権額200万円)

200万円(債権の残高)×5.5%(繰入率)=11万円(貸倒引当金)

| 貸倒引当金繰入額 | 110,000円 | 貸倒引当金 | 110,000円 |

1年目は貸倒引当金繰入額11万円を計上するため、費用が11万円増えることで節税に繋がります。

・2年目 小売店を営む青色申告個人事業主(債権額100万円)

100万円(債権の残高)×5.5%(繰入率)=5.5万円(貸倒引当金)

| 貸倒引当金 | 110,000円 | 貸倒引当金戻入 | 110,000円 |

| 貸倒引当金繰入額 | 55,000円 | 貸倒引当金 | 55,000円 |

2年目は貸倒引当金の対象債権が減ったことにより1年目より繰入額が減りました。この結果11万円と5.5万円の差額である5.5万円の貸倒引当金を取り崩す必要がありますので、利益増加になり税額が増えます。

貸倒引当金のよくある質問

貸倒引当金について、よくある質問をQ&A形式でまとめてみましたので、参考にしてみてください。

| Q1.会計ソフトを用いて仕訳入力をしているのですが、貸倒引当金繰入額(販)と貸倒引当金繰入額(外)というものがありました。違いはなんでしょうか? |

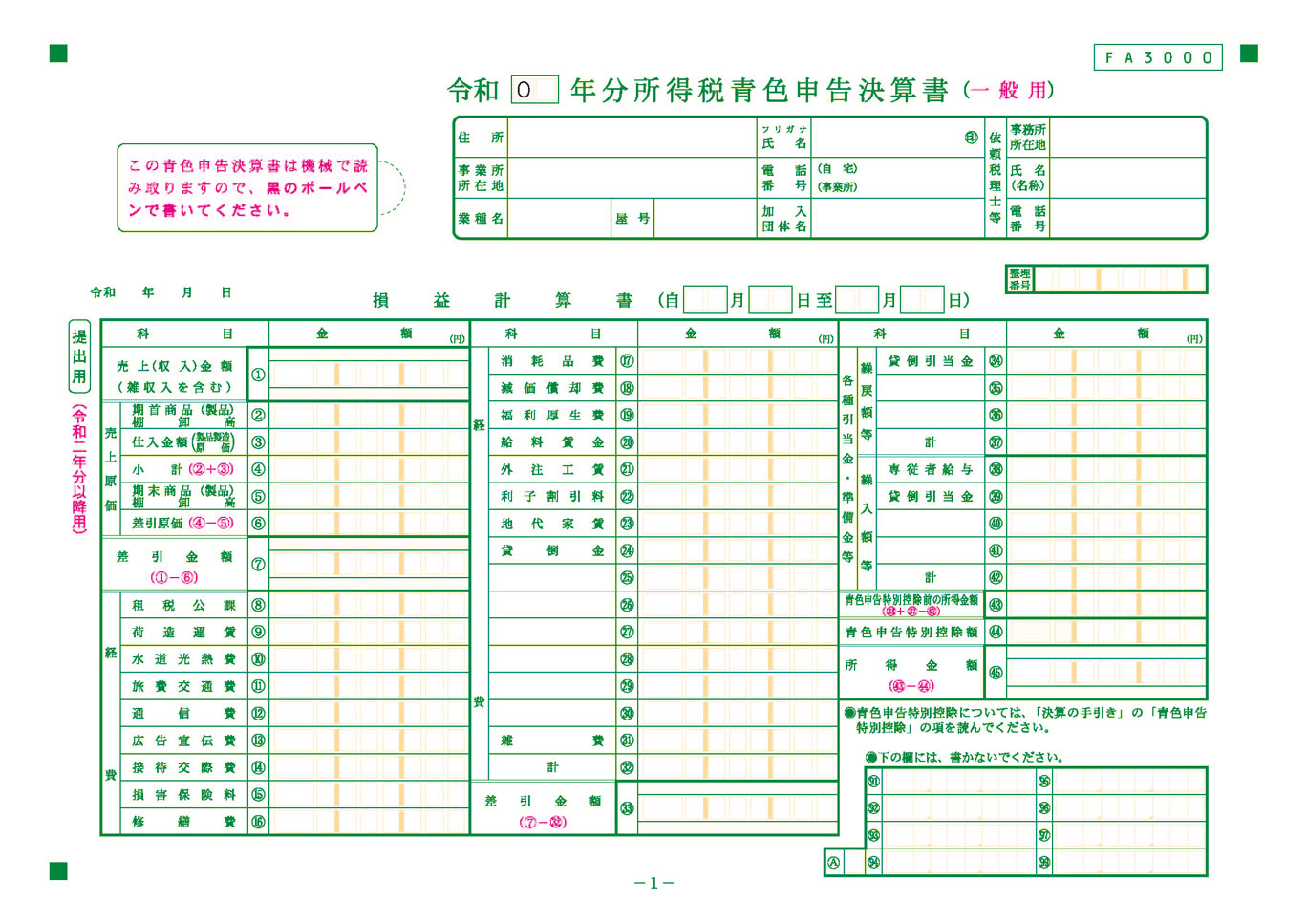

| A1. 貸倒引当金繰入額(販)は販売費及び一般管理費に計上する貸倒引当金繰入額の事を指し、貸倒引当金繰入額(外)は営業外費用として計上する貸倒引当金繰入額の事を指します。 販売費及び一般管理費は営業活動として生じる費用などを集約する項目になっていますので、主に売掛金などに対して設定する貸倒引当金繰入額は貸倒引当金繰入額(販)を用いてください。一方で、営業外の活動として生じる債権の代表である貸付金に対して設定する貸倒引当金繰入額は、貸倒引当金繰入額(外)を用いてください。なお、個人事業主は、青色申告決算書の39番に区分なく一括で記載することになっていますので、どちらを利用しても問題ありません。 |

参考:所得税青色申告決算書1ページ目

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r02/10.pdf

| Q2.貸倒引当金を3万円と設定していたのですが、今年回収不能になってしまった売掛金は10万円で貸倒引当金の金額よりも高くなってしまいました。どのように処理すればいいでしょうか? | ||||||||

|

A2.貸倒引当金は、全体の債権や業種などから一定の合理性をもって計算しているだけなので、実際に貸倒が生じた場合には、貸倒引当金の金額の方が少なくなることが多いです。この場合、引当金で補えなかった分を貸倒損失として処理することになります。仕訳は以下の通りです。

全体債権の割合から貸倒引当金を減らすのではなく、基本的にはその時点である引当金の全額(個別評価金銭債権に関するもの以外)を損失の補てんに充ててください。 |

| Q3.昨年度、貸倒損失として処理していた5万円の債権が戻ってきました。この場合どのように会計処理するのが正しいでしょうか? | ||||

|

A3.貸倒損失として処理していたものが返ってきた場合、今年の収益として償却債権取立益という勘定科目を用いて処理する必要があります。

現時点で貸倒引当金が残っている場合や、昨年度の貸倒損失処理時に貸倒引当金を損失補てんに充てていても関係なく、今年回収した債権を償却債権取立益として処理してください。 |

まとめ

- 貸倒引当金は将来の損失に備える準備金

- 個人事業主は青色申告の場合のみ使える

- 個人事業主や中小企業は貸倒引当金を簡単に計算できる

貸倒引当金は、損益計算書を正確に作り込むことで利益を正確に計算するために用いられるものです。継続的な節税のために用いるという側面はあまり高くありませんが、変化する経済環境において備えは必要です。ぜひ貸倒引当金を理解して活用してください。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士

公認会計士、税理士。経営改革支援認定機関/SOLA公認会計士事務所 所長。

上場企業の顧客向け税書類の監修や経営コンサルティング、個人事業の事業戦略支援と実行支援まで幅広く対応。顧客収益最大化を理念に掲げ起業家を徹底サポート。多種多様な企業の税務顧問と年間約30件の戦略立案を行っている。