これだけ覚えれば大丈夫「企業会計」財務会計や管理会計を解説します

企業会計にはどんな種類と目的があるのでしょう。独立したばかりでも、企業会計の知識が必要になってくるのでしょうか。企業会計の考え方や会計処理の基となる会計原則を解説するとともに、企業会計を実務レベルに落とし込んで、自身が勉強する事で対応可能か、もしくは人材採用が必要か、専門家が必要になるか解説していきます。

この記事の目次

企業会計の目的と役割

簿記や会計処理、会計システムや記帳、勘定科目等は聞き覚えがあると思いますが、「企業会計」というワードはあまり聞き覚えが無いと思います。企業会計は、「その企業が行う事業に基づいて、事業による成果を一定の尺度に基づき測定し、これらを分析する」ことを目的としています。つまり、企業会計の目的には、事業毎に会計処理方法は異なるものの、それぞれのルールに従い「きちんと会計処理をすること」「会計処理の結果を分析すること」の2つがあります。

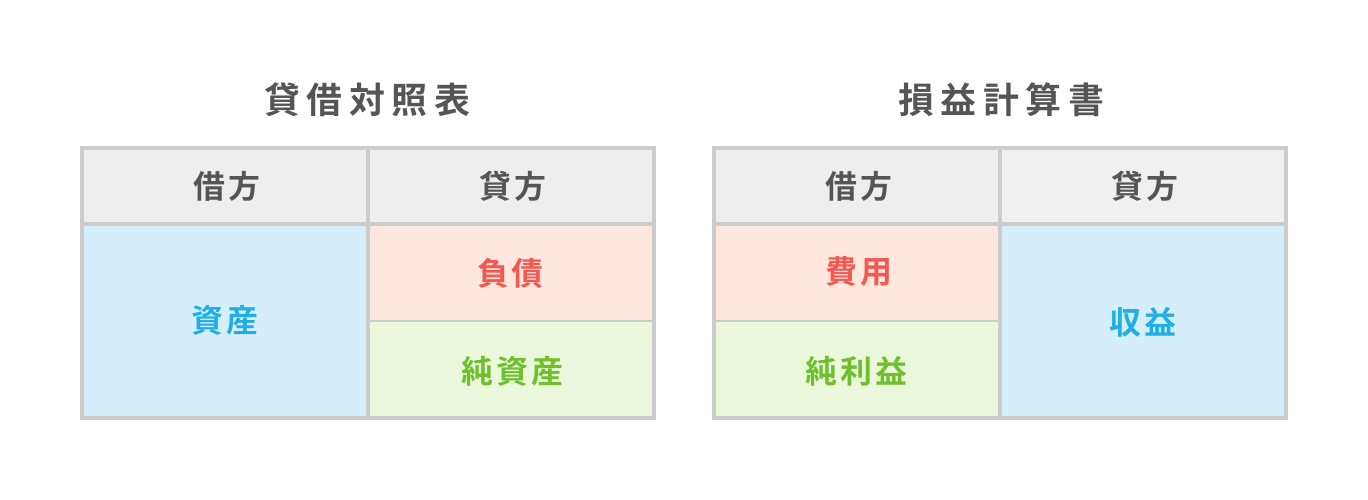

上場した会社は公認会計士により組織される監査法人による監査が義務付けられますが、この内容は「会計処理が適切になされているかどうか」が大部分となります。もしも企業会計がしっかりなされていなければ、企業が作成する財務諸表(貸借対照表や損益計算書等)に統一感がなくなり、株価形成に影響を与えてしまうからです。

つまり、企業会計は「金融社会の基幹となる役割を担うもの」といえます。

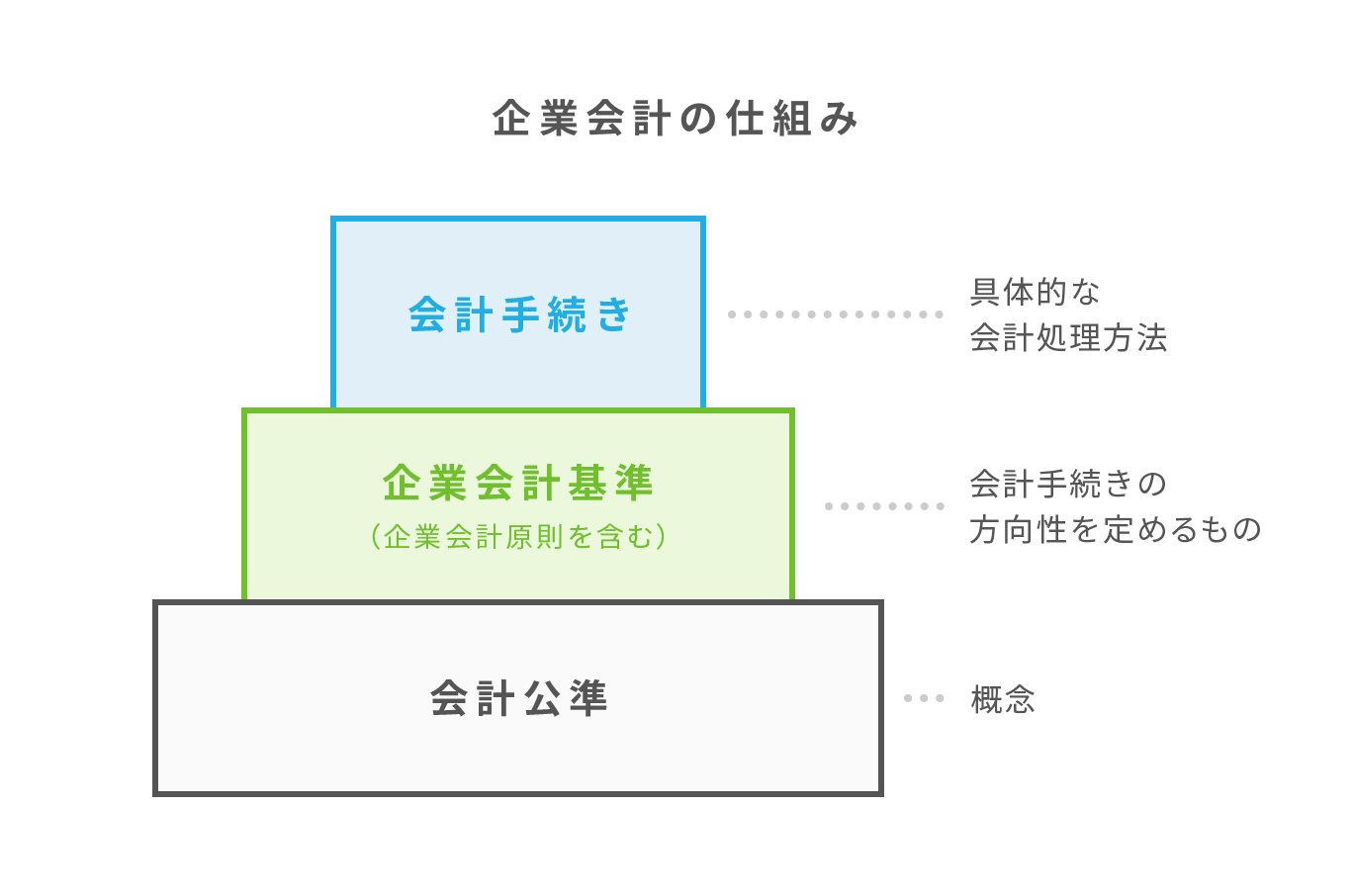

企業会計の仕組み

企業会計は、「企業会計原則」を基幹として「企業会計基準」を設定し、その基準に沿った「会計手続き」(会計処理とも呼ぶ)が決められています。さらに、企業会計原則は「会計公準」と呼ばれる企業会計の考え方を支える概念に基づいています(会計公準>企業会計原則>企業会計基準>会計手続き)。会計処理という言葉には多少馴染みがあるものの、企業会計原則や企業会計基準という言葉自体が初耳という人も少なくありません。実際の企業の多くは、会計処理方法のみを調べて会計ソフトに打ち込んでいます。しかし、企業の規模が大きくなると、取引が複雑化し会計処理も複雑化していくため、会計処理方法のみを調べる事では対応できなくなってしまいます。そのため、自身が学ぶか、雇用するか、専門家に頼るかなどの選択が必要になってきます。

企業会計原則

企業会計には基本となる7つの原則があり、この原則を前提に様々な処理方法に展開されます。

- 真実性の原則

「真実を提供する物でなければならない」とするもので、会計原則における最も重要な考え方です。会計処理は、会計基準の範囲であれば、一定の他の処理方法を採用する裁量を認めています。しかし、過度に保守的な処理を採用してしまったり、実態を適切に反映しない処理方法を取れば、真実性が阻害されることになります。このような問題を防止するため、何をするにも真実性の原則を前提に会計処理を進めなければなりません。 -

正規の簿記の原則

網羅性や、立証性、秩序性からなる考え方です。漏れなくすべての取引が正確に記帳され、エビデンスと適切に紐づけられており、継続的に同じような会計処理をしなければなりません。「領収書をなくしてしまった」という事になれば、預金から現金を引き出したもののそれに紐づくエビデンスが無いという事になるので「経費処理できない」という事になります。そして手元現金との差額が生じてしまえば「使途不明金」が発生したという事になります。 - 資本取引・損益取引区分の原則

資本取引というのは、例えば増資、原資や自己株式の取得や売却等、会社の純資産に関連する取引を指します。損益取引は資本取引以外のものと覚えておいて問題ありません。損益取引を意図的に資本取引と混在させると、利益を圧縮、若しくは拡張することが出来てしまいます。このことを利益操作と言いますが、利益操作をすることを防止するためにこの原則は存在しています。 - 明瞭性の原則

投資家や債権者等に対して誤った判断を与えさせてはならないという考え方です。売上や売上原価、販売費および一般管理費、営業外収益、営業外費用等の区分を明瞭にすることや、総額主義に基づいて、主な取引はすべて総額にて表示する事で取引規模を明瞭に表示する事を含んでいます。

投資家や債権者が重視するのは、元となる事業活動においてどれだけの収益性がある企業なのか、他社と比較するとどうか、取引件数を推測して営業力の尺度を把握したいなど、様々なニーズがあります。しかし、損益計算書上の表示区分が誤っていれば事業活動により得た利益に対する判断を誤りますし、取引規模を知りたいのに純額で記載されていれば、判断出来なくなってしまいます。そういった問題を防ぐため、この原則は存在しています。 - 継続性の原則

会計処理方法は会計基準内であれば複数認められることがありますが、認められているからと言って意図的に毎年変更してしまえば、利益操作に繋がりかねません。そこでこれを防止する目的で企業会計では継続性を求めています。 - 保守主義の原則

会社が倒産しないために、基準が認められる範囲内で費用を早く計上し、または最悪の場合(取引先が倒産する等)を想定して会計処理を行う事を求める考え方です。取引先が突然倒産してしまえば、会社運営に大きな影響を与えてしまいます。そこで、貸倒引当金(回収率等に基づいて算術的に貸倒率を測定)を計上し、取引先の倒産に備える等、企業が倒産しないよう取り組むことを求める考え方です。 - 単一性の原則

株主総会提出用や税金計算用等、様々な目的のもとに財務諸表は用いられますが、その目的ごとに異なる財務諸表を作成する事を禁じています。

例えば、株主に対しては利益を多く見せて、税金計算用には利益を少なくして税額を少なくする、また、融資目的に金融機関へは利益を多くして提出するなど、このような行為を一切禁止しています。絶対に裏帳簿(異なる目的のために作成した帳簿)を作成してはいけません。必ず、一つの財務諸表のみ作成しましょう。

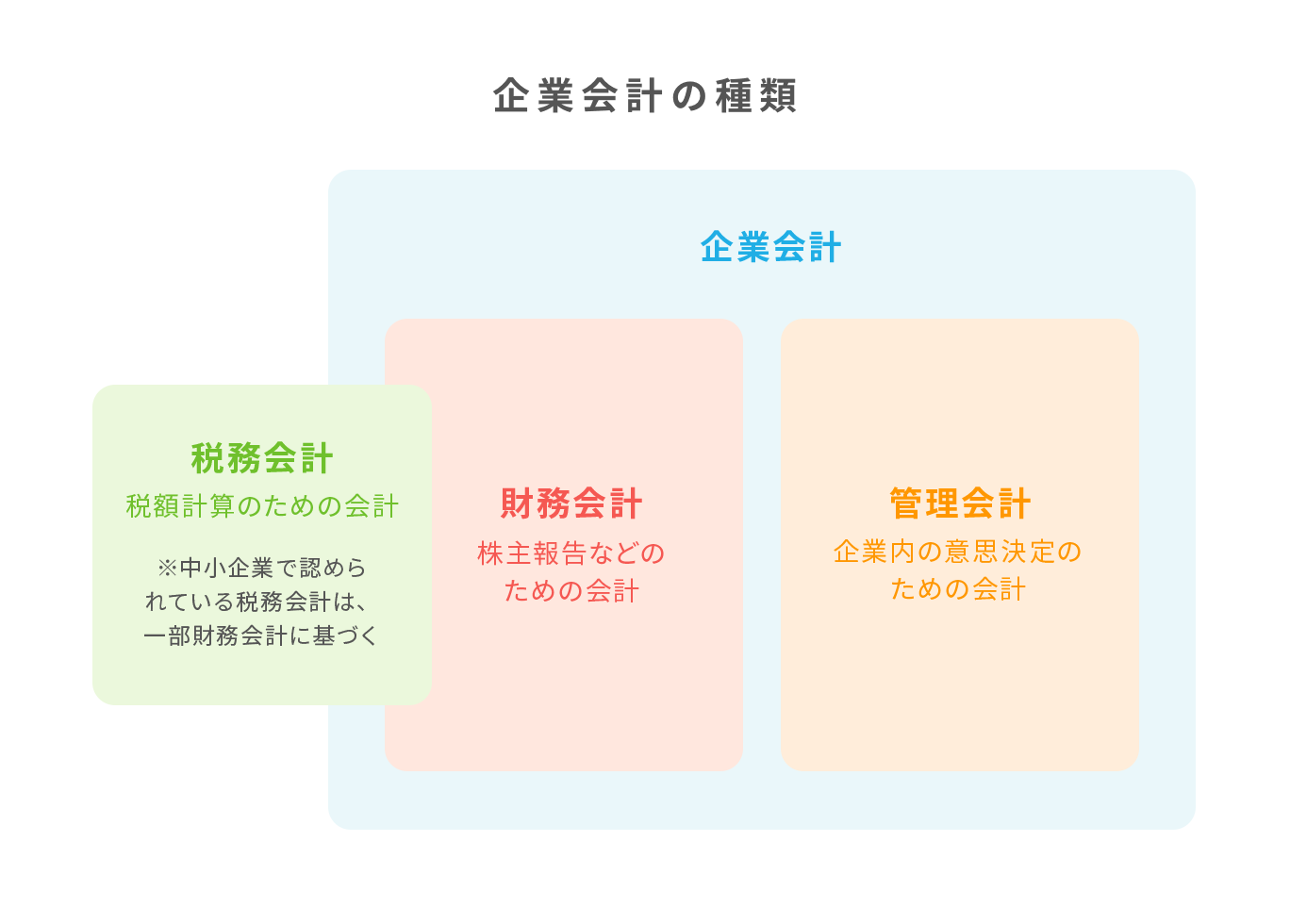

企業会計の種類

企業会計は目的によって、財務会計、管理会計と中小企業特有の簡易的な処理方法として税務会計に分類できます。

財務会計

財務会計は、企業の経営状態を外部の利害関係者(投資家や金融機関、取引先等)へ財務諸表という形で作成され、開示するために用いられます。具体的に財務諸表には貸借対照表、損益計算書、株主資本等変動計算書や注記表(採用している会計処理方法などを記載する表)が含まれていて、会社の財政状態や経営成績を企業会計基準に基づいて適正に反映する事を求めています。前章で記載した「ルールに従いきちんと会計処理をすること」というものが企業会計における財務会計の役割になっています。

主に財務会計では、前述のような外部への情報提供機能を担っていますが、利害調整機能としての機能も担っており、正確に作成された財務諸表によって利害関係者が納得できるように役員報酬や株主への配当金額が決定していくことになります。

管理会計

管理会計は主に、企業内における会計の事を指します。前述のような外部への情報提供機能ではなく、内部での経営意思決定のための資料としても用いられることが多く、自身が行う事業によって分析方法が異なります。管理会計において多く用いられるのは以下の方法です。

損益分岐点分析

損益計算書を変動費(自身で管理できる経費:材料費等)と固定費(毎月など同額掛かってしまう経費:固定給の給与や家賃等)に分類し、「どれだけの売上が出れば固定費を回収することが出来るか」を分析するものです。販売価格から変動費を除いた利益を限界利益(貢献利益)と表現し、予定販売数ではどれだけの利益が見込めるかなどの分析を行います。

原価管理

製造業を中心に取り入れていますが、一つの商品につき材料費や人件費、間接費(消耗品や光熱費など)の原価を予め目標値として設定しておき、実際に係った原価と比較して改善、分析を続けていく手法です。

経営分析(財務分析)

財務諸表を細かく分類し区分や勘定科目を用いて、企業の収益性や成長性、安全性(資金が多い、負債が多いなどによる倒産リスクを分析)や生産性等を分析していきます。経費の割合や、資産・負債の割合などを同業種他社と比較する事で自社のポジショニングを理解していくと共に、弱点を理解して改善していくことが出来るようになります。また過去の財務諸表を用いる事で成長性を把握し、鈍化している原因を分析するともに次年度の予測も可能になります。よく用いられる分析指標は以下の通りです。

- 流動性比率(流動資産/流動負債)※流動とは、1年内に現金化若しくは返済されるものをいいます。

- 総資本経常利益率(経常利益/総資本)

- 営業利益率(営業利益/売上高)

- 売上高増加率(当期売上-前期売上)/前期売上×100

予算管理・予実管理

事業計画、次年度計画や3か年計画等とされることがありますが、どれも予算管理の一種です。経営をしていくなかでどの程度資金調達が必要か、どのタイミングでどれだけ売上が増加するのか、そのタイミングでの人員はどうかなど、予想しながら計画していきます。そして予想のみではなく、実績値を定期的に分析することも予実管理と言いますが、計画の精度を引き上げるためには重要になってきます。

税務会計

税務会計とは、税金の計算根拠となる、課税所得(利益と類似しますが若干異なる)を計算する会計のことです。国や公的機関への情報提供という意味において企業会計の一部に組み込まれています。

財務会計では、利害関係者への報告を前提として財務諸表を作成することになっていますが、税務会計は、外部報告用というよりは「自社の税金計算用」の会計という事になります。中小企業では、この考え方に基づいて会計処理を行っている場合が多く、その結果、手間を減らすために税務会計を用いる企業が多いようです。

元々財務会計では株主目線となっているため「利益を多く見せる」という事を禁止する方法が取られています(保守主義の原則等)が、税務会計では「利益を少なく見せる」ことで税金を過少に申告する事を禁止しているので、目的が若干異なっています。

前述の通り、上場した場合には、企業会計を前提として公認会計士の監査を受けなければなりませんが、上場していない場合には基本的(資本金5億以上または負債総額200億以上の大会社に分類された場合には監査が必要)に公認会計士監査を受ける必要がないため、中小企業特有の会計方法として税務会計が成り立っています。

企業会計を実施する方法

企業会計を完璧にこなそうと思うと、企業会計基準、企業会計基準適用指針、実務対応報告、会計制度委員会報告を理解していかなければならず至難の業です。元々これから上場企業を前提とした海外との取引や、複雑な金融取引(スワップや先物)や連結会計(親会社と子会社との取引)、企業結合取引(買収や株式交換、事業分離等)も含まれているため、起業を目指している人には、最低限の知識のみあれば十分です。前述の通り、事業規模が拡大する事で取引内容も徐々に複雑になっていきます。

スキル(自身で勉強する方法)

起業を目指している、若しくは起業したばかりの方は、税務会計を元にした会計処理を覚えていくと良いと思います。簿記に関する本をいくつか読んでみると理解が進みます。ほとんどの取引が損益取引に該当し、主に経費に関する会計処理となるので、そこまで難しくはありません。以下の件については質問が多いので、本などで勉強するときにも理解が進むように解説しておきます。

利益とは何なのか

企業会計で利益は「会社の経営成績」と表現され、「売上」(自社の事業により得たお金)から、「経費」(事業活動を支援するためのお金)を差し引いたものが利益になります。融資を受けた場合、この融資の返済を「経費」と勘違いしてしまう人がいますが、返済が経費という事は、融資を受けた時に会計処理上は売上を立てることになります。しかし、融資は事業活動を支援するために得たお金であり、売上ではありません。つまり、返済は経費にはなり得ないのです。利益はあくまで会社の成績だというように覚えましょう。

決算とは何か、いつやるのか

決算は、会社が永続的に続くという継続企業の公準(会計公準の一つ)を前提に、一定の期間を区切って会社の財政状態(貸借対照表)、経営成績(損益計算書)を反映する財務諸表を作成するための行為です。一定期間で区切らなければ、税金の計算もできませんし、融資を受けるにも判断がしづらくなってしまいますから、毎年同じ時期に行います。

記帳の必要性

正規の簿記の原則にも記載しましたが、全ての取引を網羅的に記帳しなければ「しっかりとした財務諸表は作成できない」ことになります。特に預金から現金を引き出しておいて、領収書がないから経費にできないという状況が増えれば、貸借対照表上の手元現金の残高膨れ上がります。その理由は以下の通りです。

(本来)

(借方)現金 5,000(貸方)預金5,000 ※現金を預金から引き出したとき

(借方)会議費 5,000 (貸方)現金5,000 ※飲食店で取引先と打ち合わせをしたとき

この場合、貸借対照表上は、預金も現金も表示されず(0円)損益計算書に会議費が5,000円と表示されます。

(領収書が無い場合)

(借方)現金 5,000(貸方)預金5,000 ※現金を預金から引き出したとき

仕訳不可 ※飲食店で取引先と打ち合わせをしたが領収書が無い

この場合、貸借対照表上は預金が0円、現金が5,000円として表示されます。

この結果、財務諸表としての信頼性が下がり、融資評価や投資家評価に影響が出ることになります。しっかりと、領収書を保管し全て記帳するようにしましょう。

勘定科目について

勘定科目とは、企業会計が求める取引の分類方法です。規模が大きくなければ、使う勘定科目はさほど多くありません。主に材料や商品の仕入れに関して「材料費」や「仕入高」という勘定科目を用います。飲食費については「交際費」(接待)や「会議費」(打ち合わせ)の勘定科目を用い、サーバーやネット環境、電話代には「通信費」を用いたりします。クラウド会計ソフトでは、これらの勘定科目を選ぶアシスト機能があるものも多いのでお勧めです。

雇用(人材を雇用する)

記帳の数(会計処理数)が多くなってきた場合や、自身が経営に専念しなければならない場合には、経理担当の雇用も必要になってきます。主に簿記の知識を持っている人であれば問題はなく会計処理を行えます。

また、雇用した場合には、その人材には財務会計を任せ、自身は管理会計に注力すると良いでしょう。これにより企業会計の質を高めていくことが出来ます。

外注(専門家に委託する)

事業規模が拡大し、複雑な処理が必要になってきた場合や、元々複雑な事業を行っている場合には、専門家に委託するかどうかの検討が必要になります。前述の通り企業会計は複雑な事業取引に対しても基準を設けており、会計処理方法を設定しています。中小企業でも馴染みがある複雑な会計処理というと、企業結合会計基準(買収等)、連結会計基準(子会社を作った場合等)や仮想通貨などの金融資産への会計基準等が該当すると思いますが、本を読んでも理解が出来ないことが多いと思いますので、専門家へ委託すると良いでしょう。

会計のプロフェッショナルというと公認会計士になりますが、税金も含めての相談をするなら税理士という選択肢もあります。

また、これ以外にも管理会計を専門家に委託するという事もあります。コンサルティング領域に近くなってきますので、分析した内容を比較し検討するノウハウも重要になってきます。この場合には、公認会計士、税理士以外にも中小企業診断士や経営士なども委託先として検討の対象となってきます。

企業会計の注意点

財務会計については、一定のルールが備わっているため間違った結論を出しにくいのですが、管理会計については、分析した後の判断についての指針は「ある程度」までしか備わっていません。例えば経営分析においては、流動資産(一年内に現金化する資産)と流動負債(一年内に返済する負債)の比率から、流動比率(流動資産÷流動負債)は200%超えていると良いと指針で表現されていますが、事業によっては当てはまらないこともあります。そういう意味でいうと管理会計は勉強したから出来るというよりは「長年培ったノウハウ」によって実効性が引きあがっていきます。

企業会計を適切にするアドバイス

多くの起業家は、企業会計について初期段階では専門家への依頼をせず、委託の判断を後回しにしてしまっているケースが多いです。そして決算のタイミングでまとめて依頼するというケースも頻繁に起こり、その結果、前述のように領収書が足らず現金勘定を膨れさせてしまっている事も少なくありません。勉強したからとすぐにできるものでもありませんので、記帳までの仕組みづくりについて専門家からアドバイスをもらい、自身で記帳していく体制を作ることが、決算時に慌てなくて済む良い方法だと思います。

管理会計も同様に、はじめから自身でやって誤った判断を導きかねないため、専門家からの助言をもらうことをお勧めします。

まとめ

- 企業会計には財務会計、管理会計、税務会計がありそれぞれの役割が異なる

- 財務会計と税務会計では計算結果に若干相違が出る

- 企業会計の一部を理解し、勘定科目を学べば自身でも会計処理は可能

- 外部委託を後回しにせず、企業会計内製化の仕組みづくりを委託する方法もおすすめ

企業会計というのは非常に広範囲の考え方になりますので、全てを理解しようとせず、核となる会計原則や財務諸表の作成目的、管理会計の目的や手法等を理解して頂ければ十分だと思います。これらが理解できていれば、領収書保管の重要性も理解できるでしょう。この結果財務諸表の正確性も保持できますので、融資評価も上がっていき、事業にもいい影響が出ます。

※この記事は公開時点、または更新時点の情報を元に作成しています。

カード・電マネ・QR・ポイントも使えるお店の決済サービス Airペイ

キャッシュレス対応で、お店の売上アップを目指しませんか?

Airペイに関する資料を無料で差し上げます。

こんな内容を掲載しています

- Airペイとは

- 導入費、運用費について

- 導入事例、Airペイ体験可能な店舗案内

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。

この記事を書いた人

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士

公認会計士、税理士。経営改革支援認定機関/SOLA公認会計士事務所 所長。

上場企業の顧客向け税書類の監修や経営コンサルティング、個人事業の事業戦略支援と実行支援まで幅広く対応。顧客収益最大化を理念に掲げ起業家を徹底サポート。多種多様な企業の税務顧問と年間約30件の戦略立案を行っている。