請求書のデータも保存が義務に?「改正」電子帳簿保存法をわかりやすく解説します

経済活動のIT化、デジタル化が進んでいます。これまで経理作業は紙での処理が多く、管理方法も紙で保管することが求められており、IT化の流れからは取り残されていました。しかし、電子帳簿保存法の改正により経理作業に関する生産性の向上、ミスの軽減、不正への対応に対する期待ができるようになりました。実際に事業者の皆さんにどのような影響があるのか? またどのように対応しなければいけないのか? 合わせて解説していきます。本記事を読むことで、電子帳簿保存法の改正にあたって何が変わるのか? そのために何を準備しておけばよいかを理解することができます。

この記事の目次

電子な簿保存法とは

電子帳簿保存法とは、貸借対照表や損益決算書などの決算関連書類や、仕訳帳、総勘定元帳、現金出納帳などのことを指す会計帳簿、そして、これらを作るために保管が必要な請求書や領収書、契約書や給与明細など相手に交付する書類の写し(控え)などについて、「電子的な保存方法を特別に認める」ことを定めた法律です。

1998年に業務効率化を図る目的で成立

電子帳簿保存法が成立したのは、1998年(平成10年)です。これは、国民の納税義務の履行を適切に確保しつつ、これらの帳簿書類の保存にかかる負担を軽減する目的で作られました。当時は、仕訳帳や総勘定元帳などの会計帳簿のみが、電子的な保存方法として認められており、領収書や請求書などの書類は、電子保存が認められていませんでした。

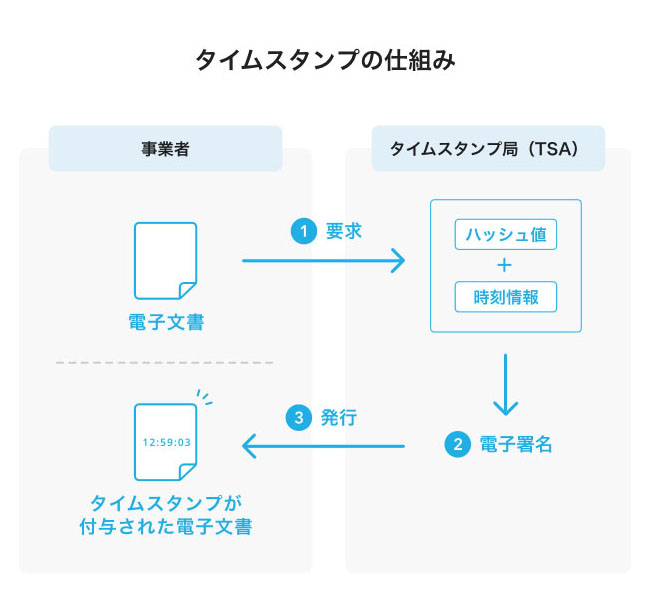

その後2005年(平成17年)の改正により、第三者機関が書類の存在を担保する目的でタイムスタンプを押していれば、請求書や領収書をスキャンして保存することを認める「スキャナ保存制度」が追加されました。

2015年(平成27年)の改正では、スキャナ保存の制度要件が緩和され、さらに2016年(平成28年)の改正では、スキャンデータだけではなくデジタルカメラや携帯電話での写真による保存も認められるようになりました。そして、2020年(令和2年)の改正では、タイムスタンプの代わりに「データ改ざん不可能なクラウドシステムなどを利用すること」が認められました。

このように電子帳簿保存法は、時代の変化に沿いながら、納税義務が適切かつ便利に履行されるよう試行錯誤が繰り返され、改正されています。

2022年(令和4年)1月の改正で、抜本的な要件見直し

電子帳簿保存法は、1998年(平成10年)から存在しましたが、多くの人はこの法律を利用しませんでした。なぜなら、税務署長の3カ月前事前承認や、タイムスタンプ付与の制限期日、保存書類への直筆署名など、電子帳簿保存法を利用するには乗り越えなければならない多くの壁があったのです。

しかし、2022年(令和4年)の改正により、税務署長の事前承認制度が廃止され、書類の受け取りからタイムスタンプを押す(又は改ざん不可能なクラウドサービスへのアップロード)までの期日が、3日以内から「最長2カ月(おおむね7営業日以内)」に延びました。さらに、スキャン前の直筆署名も不要になったため、2022年(令和4年)の改正により、電子帳簿保存法は事業者にとってとても身近な法律になったのです。

また、タイムスタンプを利用するには、タイムスタンプが付与された書類を保存する人と、タイムスタンプが付与された請求書などを総合的に管理する人を分ける必要がありましたが、2023年(令和5年)の税制改正によって、保存する人と管理する人を分ける必要がなくなるため、さらに運用がしやすくなります。

一方、利用しやすくなった分、制度運用が適切に行われるための義務やペナルティも重くなったため、しっかりと要件を押さえておく必要があります。

| 改正前 | 改正後 | |

|---|---|---|

| 税務署長の事前承認 | 電子帳簿保存法を利用する場合には利用する3カ月前に税務署長からの承認が必要 | 廃止 |

| タイムスタンプ | タイムスタンプもしくはクラウドサービスを利用した場合、書類を受理したら3日以内に対応が必要 | タイムスタンプもしくはクラウドサービスを利用した場合、書類を受理したらおおむね7営業日以内、もしくは規定がある場合には最長2カ月以内に対応 |

| 検索要件 | 取引年月日、勘定科目、取引金額や、種類に応じた主要な項目を記録。 日付や金額の範囲指定により検索ができること、2つ以上の記録項目を組み合わせた条件により検索できることが要件 |

記録が必要なのは取引年月日、取引先、取引金額に限定。 範囲指定および組み合わせた条件により検索可能な要件は、税務署のダウンロードに応じることができる場合は省略可能 |

| 事務処理要件 | スキャナ保存の前に直筆署名しスキャンする。スキャン後は別の人が原本と照合。その後定期検査として照合担当者が原本と照合するため最低でも事務担当が2名以上必要 | 別の人が原本と照合する必要がなくなり、1名でも事務処理が可能 |

| 電子取引の記録義務化(注1) | 電子データでやり取りした書類は紙でも保存可能 | 電子データでやり取りした書類や情報は電子データでの保存を義務化(注1) |

| ペナルティ | 制度なし | 電子取引データの保存、スキャナ保存の際に仮装隠ぺいの事実が確認された場合には重加算税が10%上乗せ |

2024年(令和6年)1月1日以降は改正内容に基づいた保存が必須

2022年(令和4年)の電子帳簿保存法改正により、「電子取引の記録」については電子データでの保存が「義務化」(注1)されています。

(注1)2023年(令和5年)の税制改正では、以下の要件を全て満たす場合は電子取引の記録について電子データの保存開始に猶予が与えられました。本文中に記載されている「電子取引の記録」についての電子データでの保存の義務化は、以下の猶予措置が含まれる内容となります。

【参考】2023年(令和5年)の税制改正による猶予措置を受ける条件とは

- 保存要件に従って保存をすることができなかったことについて相当の理由がある保存義務者

- 所轄税務署長が保存要件に従って保存をすることができなかったことについて相当の理由があると認めた

- 税務署から求められた際、ダウンロードの求めに応じることができる

- 税務署から求められた際、整然とした形式、明瞭な状態で出力書面の提示又は提出の求めに応じることができる

ここで言う「電子取引」とは、電子メール、インターネット、クラウドサービス、EDI(電子データ交換)などを利用する取引のことを指します。これらの電子取引について発生する請求書や領収書については、紙で印刷して保存することが認められないため注意が必要です。

つまり、データの改ざんができないクラウドサービスを利用するか、タイムスタンプを付与したこれらのデータの保管が必要になります。

【参考】タイムスタンプとは

タイムスタンプは誰でも作ることができるものではなく、総務省が認定した機関(タイムスタンプ局)が事業者からの要求により作成します。タイムスタンプでは、書類ごとに固定値が設定されます。この固定値のことをハッシュ値といいますが、暗号化された文字数列のことをいいます。

電子帳簿保存法における書類の保存方法

電子帳簿保存法では、書類の保存方法を

- 電子帳簿等保存

- スキャナ保存

- 電子取引保存

の3つに区分しています。事業において様々な書類が必要になりますが、これらの書類についてどのような保存方法であれば適切に納税できるかという考え方に合わせ、区分けして定められています。ひとつずつ見ていきましょう。

1.電子帳簿等保存

「電子帳簿等保存」という保存方法は、会計ソフトなどで作成した帳簿や書類についてはデータのまま保存するという方法です。電子帳簿等保存の対象となる帳簿書類は、以下の「【参考】「改正」電子帳簿保存法の対象書類は、国税関係帳簿、決算関係書類、取引関係書類、電子取引」を参照してください。

電子帳簿等保存が求められる書類は、最長10年間の保存が義務付けられるため、データで管理することで管理コストが圧縮できます。

2.スキャナ保存

スキャナ保存は、紙で受け取った書類をデータにして保存する保存方法です。具体的には、紙で受け取った契約書、見積書、注文書、納品書、請求書、領収書などが当てはまります。

スキャナ保存では、上記の書類を受領したときにスキャンし、タイムスタンプを付与するか、または改ざん不可能なクラウドサービスにアップロードします。その後、内容を確認したのちに原本を破棄することが認められています。

※2023年(令和5年)の税制改正では、スキャナで読み取って保存する際の、解像度、階調、大きさなどの画像スペックに関する規定(解像度200dpi以上で読み取れること、赤・緑・青の各色256階調以上で読み取れること)やスキャナ保存をした人の情報を保存する規定が廃止され、さらにスキャナ保存を行う人と保存内容を確認する人を分けて設置しなければならないとする確認要件も廃止されました。

また、書類の関連性(例えば、契約書と見積書の連番管理に関連性を持たせるなど)を満たすべき書類が契約書や領収書などの重要書類に限定されるようになりました。

3.電子取引保存

電子取引保存では、電子的に受信・送信した取引情報をデータとして保存することが求められています。具体的には、メールで受け取った領収書などが当てはまります。

また、2024年(令和6年)1月1日以降の電子取引については、全て電子取引データとして保存することが「義務化」されるので注意が必要です。

「義務化」となる内容を具体的に説明すると、以下のようなデータは電子取引保存が求められます。

【参考】電子データとして保存が求められるものの例

- 電子メールに添付された請求書や領収書などのデータ

- ホームページからダウンロードした請求書や領収書などのデータ

- クラウドにより受領した請求書や領収書などのデータ

- クレジットカードや交通系ICカード、スマホアプリの決済履歴をウェブから取得したデータ

- 請求書などを交換できるEDIシステムを利用して受領したデータ

- ペーパーレス化されたFAX機能を持つ複合機で受領したデータ

- 請求書や領収書などをDVDやUSBなどメディアを介して受領したデータ

【参考】「改正」電子帳簿保存法の対象書類は、国税関係帳簿、決算関係書類、取引関係書類、電子取引

改正電子帳簿保存法では、納税に関係する書類を国税関係帳簿と国税関係書類と電子取引に区分しています。そして国税関係書類を決算関係書類と取引関係書類の2つに区分しています。それぞれの書類と保存方法の関係を簡単にまとめます。

- 国税関係帳簿

国税関係帳簿は電子帳簿等保存が求められます。

例:仕訳帳、総勘定元帳、補助元帳、売上台帳、現金出納帳、買掛帳など - 決算関係書類

決算関係書類は電子帳簿等保存が求められます。

例:貸借対照表、損益計算書、棚卸表など - 取引関係書類

取引関係書類は、自分で作った書類については電子帳簿等保存が求められ、相手から受け取ったものについてはスキャナ保存が求められます。

例:契約書、納品書、請求書、領収書、見積書、注文書など - 電子取引

電子取引については、電子取引の保存が求められます。また2024年(令和6年)には、電子取引全て電子取引データ保存が義務化されます。

紙以外で受け取った請求書、領収書、契約書など

電子帳簿保存法対応の注意点

前述したように、改正電子帳簿保存法では、2024年(令和6年)1月1日以降の電子取引について、「電子取引の保存が義務化」されます。なお、電子帳簿等保存とスキャナ保存は義務化されておらず、任意の適用になっています。

「改正」保存法への完全移行は、2024年1月から。それまでは移行期間

電子取引のデータ保存が義務化されるのは、2024年(令和6年)1月1日以降です。つまり、それまではインボイス制度への対応を含めて、受発注や経理業務をどのような流れにするのかを検討する期間とも言えます。

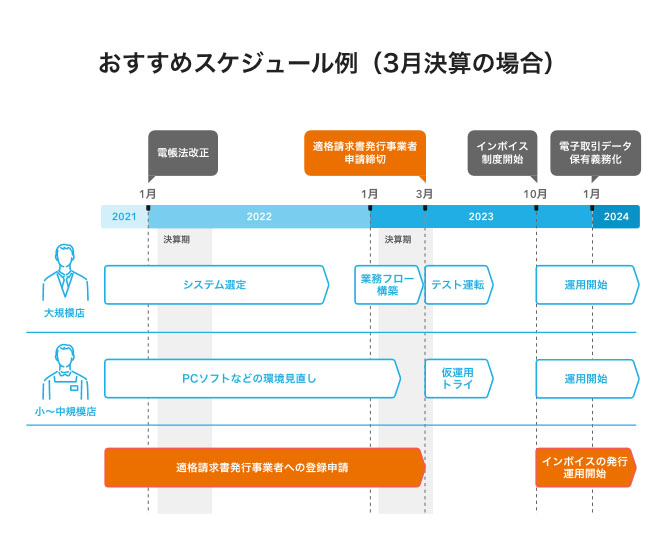

店舗数が多い事業者によっては、大幅なシステムや業務フローの変更になる場合があるため、なるべく早く検討を始める必要があります。2023年の1月から3月ごろには、システム選定を終えて業務フローの構築ができていたら安心です。そうではない単店舗~数店舗の小規模な事業者でも、パソコンやファイル保存方法などの見直しを行い、2023年の10月より前に、新しい環境で練習をしておきましょう。

インボイス制度が始まる2023年(令和5年)10月1日から適格請求書発行事業者の登録を受けたい場合、適格請求書発行事業者の登録は2023年(令和5年)3月31日が期日となっていますので、スケジュールに組み込んでおきましょう。

なお、2023年(令和5年)の税制改正によると、2023年4月以降の登録申請については、2023年(令和5年)3月末までの登録が困難だった理由の記載は不要になります。さらに2023年(令和5年)9月末までの申請についてはインボイス制度開始の10月1日に適格請求書発行事業者として登録されます。

電子取引データの閲覧が可能なデバイスと印刷可能な機器の用意

電子取引データの保存要件の1つに、「見読可能な装置を準備する」というものがあります。パソコンやディスプレイで、電子取引をすぐに閲覧できるようにしておくこと、またプリンターや複合機を備えて電子取引保存したデータが印刷できる状態にしておくことが必要です。性能や事業の規模によって必須の設置台数が変わることもありませんので、ディスプレイやプリンターを用意しておけば要件をクリアできます。

電子取引データの検索が可能な体制の確保

電子取引の検索に関しては、電子帳簿等保存の検索要件と同じく、以下の3つの要件全てを満たす必要があります。

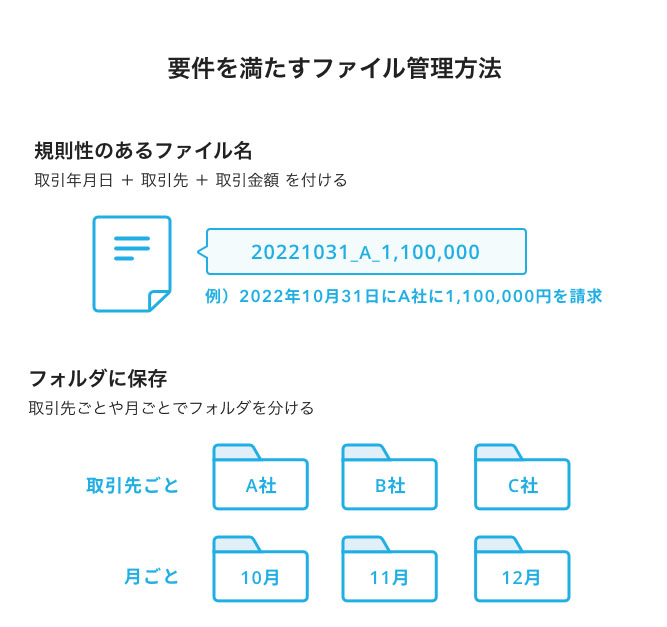

- 「取引年月日」「取引先」「取引金額」の3項目でデータが検索できる

- 「取引年月日」と「取引金額」は範囲指定検索ができる

- いずれか2つ以上の項目を組み合わせた検索ができる

上記の2と3に関しては、電子帳簿等保存の要件と同じく、税務署からのダウンロードの要請に応じる場合には、満たしていなくても問題ありません。また売上が1,000万円以下(※)の小規模な事業者は、1~3全ての検索要件が不要とされています。

(※)2023年(令和5年)の税制改正では、売上の基準が「1,000万円以下」から「5,000万円以下」に変更されています。また、税務署からの求めに応じて取引年月日、取引先ごとに整理された電磁的記録で書面を提出できる場合には、5,000万円超でも検索要件が不要になる場合があります。

また、専用のソフトウェアを利用している場合には、これらの要件を満たしていることが多いのですが、ソフトウェアを利用していない場合には、電子取引のファイルに「取引年月日」「取引先」「取引金額」が含まれる名前を付け、取引先や月ごとにフォルダを分けて管理することで、要件を満たすことが可能です。

この管理方法以外にも、ファイルと内容が紐づいて整然と保管されていれば、要件を満たすことができ、問題はありません。

要件を満たす保存体制の確保

電子取引については、取引の「真実性」を確保するために、以下「4つの中から1つの方法を選択」して管理することが求められています。

- 電子取引データに送信者からタイムスタンプを付与してもらう

- 電子取引データ受取後2カ月以内にタイムスタンプを付与する

- 電子取引データの変更や削除履歴が残るシステムを利用する

- 電子取引データの訂正や削除に関する事務処理規程を定める

上記1について、「タイムスタンプ付与後に電子取引データを送ってください」とすべての取引先に依頼するのは、あまり現実的ではありません。2または3を選択する場合は、専用のソフトウェアを利用すれば要件を満たします。4は、正当な理由がない訂正・削除を禁じる旨の事務処理マニュアルを作成し、このマニュアルが適切に運用されていることで要件を満たします。定めるべき事務処理規程の項目例については、国税庁のホームページで確認してください。

参考:「電子取引データの訂正及び削除の防止に関する事務処理規定」国税庁

関連書類の準備

前述の、検索可能な電子取引データの管理体制や保存体制を参考にしていただき、業務処理マニュアルの作成を始めることをおすすめします。電子取引保存では、業務処理マニュアルの作成は必須項目ではありませんが、税務調査が来た際に、マニュアルがあるのと無いのとでは税務署の職員に対する心証が大きく変わります。また、電子帳簿等保存を行う場合には、業務処理マニュアルの作成が必須になっているので、作っておいて損することはありません。

Q&A(よくある質問一問一答)

改正電子帳簿保存法に対するよくある質問をまとめましたので、参考にしてください。

| Q1. 老舗の小料理店を経営しております。2020年(令和2年)分からe-Taxで確定申告書を提出しないと青色申告特別控除が65万円ではなくなると聞き、税務署でe-Taxを使い確定申告書を提出しました。パソコン操作に不慣れで、かつ税務署の長い行列に並んでの確定申告などとても大変でした。電子帳簿等保存法の改正により、青色申告特別控除65万円の要件が変わると聞きましたが、具体的にどのようにすればよいのでしょうか? |

|---|

|

A1. 2020年(令和2年)分、つまり2021年(令和3年)に確定申告した分から青色申告特別控除65万円を利用する場合にはe-Taxでの申告が要件として追加されました。今回の電子帳簿保存法の改正により、「e-Tax」または「優良な電子帳簿等保存」の場合には※青色申告特別控除65万円を適用できるようになります。「優良な電子帳簿等保存」により青色申告65万円控除を受ける場合には、事前届け出が廃止されているため、2022年(令和4年)から適用を受ける場合、法定申告期日(令和5年3月15日)までに国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出書(下記参照)を提出することで青色申告65万円控除を受けることができます。 参考: |

| Q2. 今まで請求書の送信はOutlookのメール添付で行っていて、一部の業者さんからの請求書もOutlookで受け取っていました。Outlookで受け取った請求書を保存して管理するだけで電子取引保存の要件は満たせるのでしょうか? |

|---|

| A2. 小規模事業者の場合、請求書システムを利用していないことが多く表計算ソフトで作った請求書を各取引先に送信していることが多くあります。請求書を受け取ったら保存するだけでは電子取引保存の要件を満たしませんので、不当に訂正や削除ができないような仕組みを取り入れなければいけません。そのため、請求書の作成および管理に対して「事務処理規定を作成して管理」するか「ソフトウェアを導入して管理」するかいずれかの方法を考える必要があります。2023年(令和5年)10月1日から始まるインボイス制度のことも同時に考えながら、どちらの方法を採用するか検討する必要があります。 |

| Q3.最近は、ペーパーレスの流れでレジから紙の領収書が出ないお店があります。電話番号宛に領収書が届くようなお店から領収書を受け取った場合、どのように管理すれば良いでしょうか? |

|---|

| A3.電子帳簿等保存が改正された後、データの状態で受け取ったものは、電子取引保存しなければならなくなります。電話番号宛に届いた領収書の場合、この領収書の画面をキャプチャーしてデータ保存するか、ダウンロード可能であればダウンロードして事務処理規定などに基づき整然と管理する必要があります。多くの場合、一つのパソコンで管理するというよりも物理的なサーバーかクラウドサーバーを利用してファイルを規則的に管理するようになると思いますが、このような領収書も例外ではなく、不当な訂正や削除ができないよう適切な管理のもとで保存しなければなりません。 |

まとめ

- 電子帳簿保存法とは、税金に関する書類を「電子データ」で保存してもよい、という法律

- 電子帳簿保存法における書類の保存方法は、「電子帳簿等保存」「スキャナ保存」「電子取引保存」の3種類

- 電子取引のデータ保存が義務化されるのは、2024年(令和6年)1月1日から。2023年中に体制を整えましょう

2022年(令和4年)の改正により、電子帳簿保存法はとても身近なものになりました。これまで要件が厳しすぎたため、実務で利用されることはあまりない法律でしたが、今後は積極的にこの法律を活用して経理業務を効率化していくことをおすすめします。本記事で最低限の知識を身につけて、ミスや無駄のない経理ができる環境を作り上げましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

カード・電マネ・QR・ポイントも使えるお店の決済サービス Airペイ

キャッシュレス対応で、お店の売上アップを目指しませんか?

Airペイに関する資料を無料で差し上げます。

こんな内容を掲載しています

- Airペイとは

- 導入費、運用費について

- 導入事例、Airペイ体験可能な店舗案内

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。

この記事を書いた人

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士

公認会計士、税理士。経営改革支援認定機関/SOLA公認会計士事務所 所長。

上場企業の顧客向け税書類の監修や経営コンサルティング、個人事業の事業戦略支援と実行支援まで幅広く対応。顧客収益最大化を理念に掲げ起業家を徹底サポート。多種多様な企業の税務顧問と年間約30件の戦略立案を行っている。