「インボイス制度」って結局なに?わかりやすく説明します

2023年(令和5年)10月1日から、インボイス制度が施行されます。インボイス制度が施行された後は、今まで請求書に記載していた内容だけでは、適格請求書(インボイス)の要件を満たしません。また、仕入税額控除を受けるために、適格請求書(インボイス)を保管しておく必要があります。適格請求書(インボイス)には何を記載しなければいけないのか、仕入税額控除による影響は具体的にどのようなものなのか、インボイス制度に関する疑問・不安・悩みをここで解決してください。

この記事の目次

「インボイス制度」は「適格請求書等保存方式」の略称のこと

インボイス制度は、「適格請求書等保存方式」が正式名称ですが、長く覚えづらいため、インボイス制度と呼ばれています。このインボイス制度を簡単にまとめると、「売手である適格請求書発行事業者が、買手である取引相手に、必要情報を記載した請求書を交付すること」と、「売手と買手が共にこの請求書を保存しておくこと」を求める制度です。

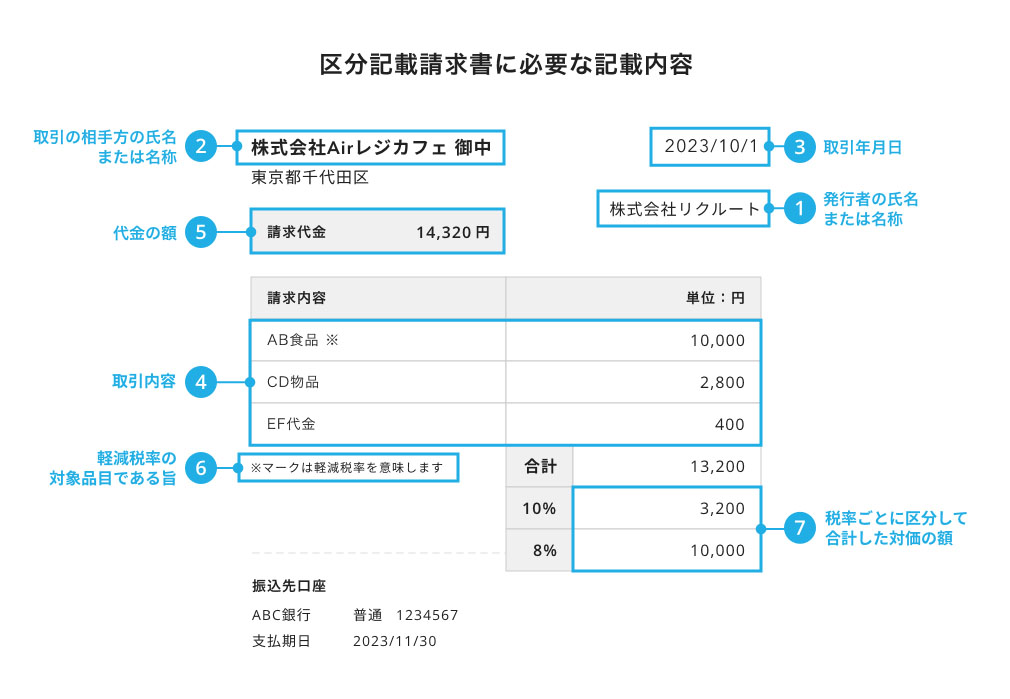

「区分記載請求書」から「適格請求書」へ

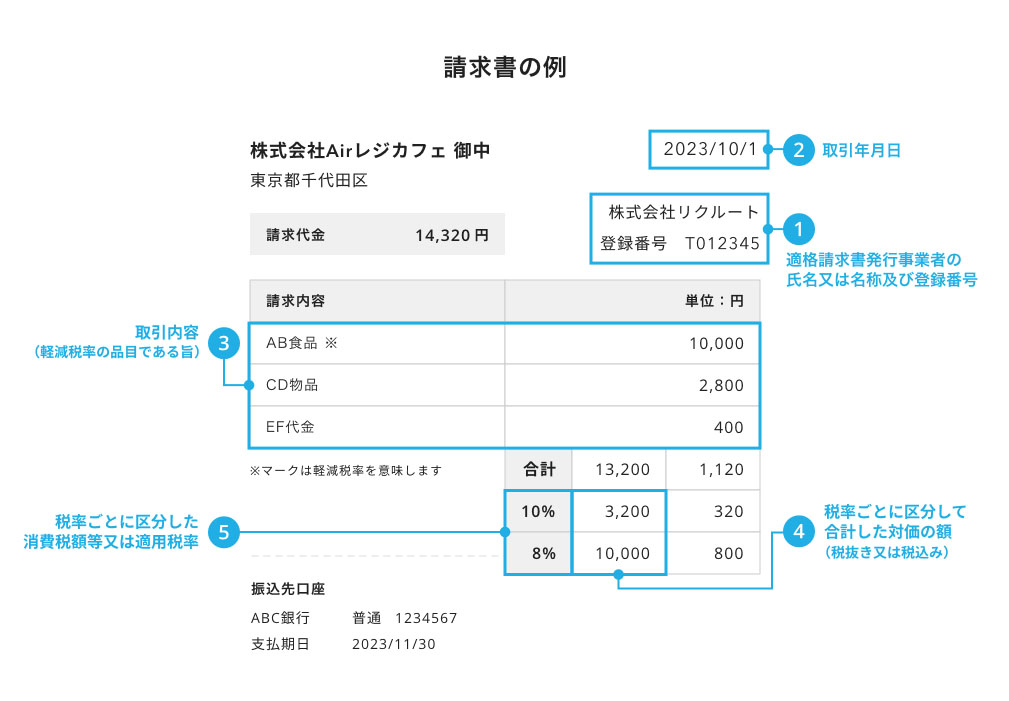

税法上求められる必要事項が記載された請求書の名称は、現在「区分記載請求書」と呼ばれています。この「区分記載請求書」に加え、「適格請求書発行事業者番号」、「適用税率」及び「税率ごとに区分した消費税額等」を記載したものを「適格請求書(インボイス)」と呼びます。つまりインボイス制度により、適格請求書(インボイス)の作成が求められるため、請求書の必須記載事項が増える、ということなのです。

現在の請求書=「区分記載請求書」とは

2019年(令和元年)10月1日に、消費税が改正され、消費税率が10%へ引き上げられました。しかし、「酒類・外食を除く飲食料品」と「定額購読が契約された週2回以上発行される新聞」については、政策的な配慮から消費税率8%の「軽減税率制度」が適用されています。

そのため現在、消費税の仕組みには、10%と軽減税率適用商品への8%の税率が混在している状況です(このことを複数税率と呼んだりします)。この複数税率の適用商品が、請求書上で簡単に分かるように消費税率を区分する目的で現在の「区分記載請求書」形式の請求書を作成することが求められています。

区分記載請求書に必要な記載内容は以下の通りです。

- 発行者の氏名または名称

- 取引の相手方の氏名または名称

- 取引年月日

- 取引内容

- 代金の額

- 軽減税率の対象品目である旨

- 税率ごとに区分して合計した対価の額

※この他に記載したい内容については、各社のルールで自由に決めることができます。

インボイス制度とは「インボイス(新しい請求書)」で「仕入税額控除を実施する」ための制度

2023年(令和5年)10月1日から、「インボイス制度」が施行されます。インボイス制度では、販売側(売手)に対しては、正しい形式の請求書の作成義務と、この請求書の写しを保管することを求めています。一方購入側(買手)には、正しい請求書を受け取り、しっかりと保管することを求めています。

インボイス制度でなぜ正しい請求書の保管を求めるのかというと、消費税の計算上出てくる「仕入税額控除」という仕組みが関係しています。消費税は、預かっている消費税から支払った消費税を控除した結果を納税する仕組みです。支払った消費税額は「仕入税額控除」ができる額ということです。この消費税計算の方法は後ほど詳しく説明します。

なぜ今、インボイス制度が始まるのか

2019年(令和元年)10月1日に消費税が改正されたことにより、消費税率10%と軽減税率の8%とが混在するようになりました。これにより、税率ごとに分けて計算しないと、正確な消費税額(納税額)を把握することができなくなっています。

インボイス制度では、区分記載請求書に「適用税率」及び「税率ごとに区分した消費税額等」の追記を国が売手に求めているので、売手と買手の双方が消費税額(納税額)を正確に把握することができます。また、売手と買手が適格請求書(インボイス)を保存することにより、双方のミスや不正を防ぐ目的もあります。

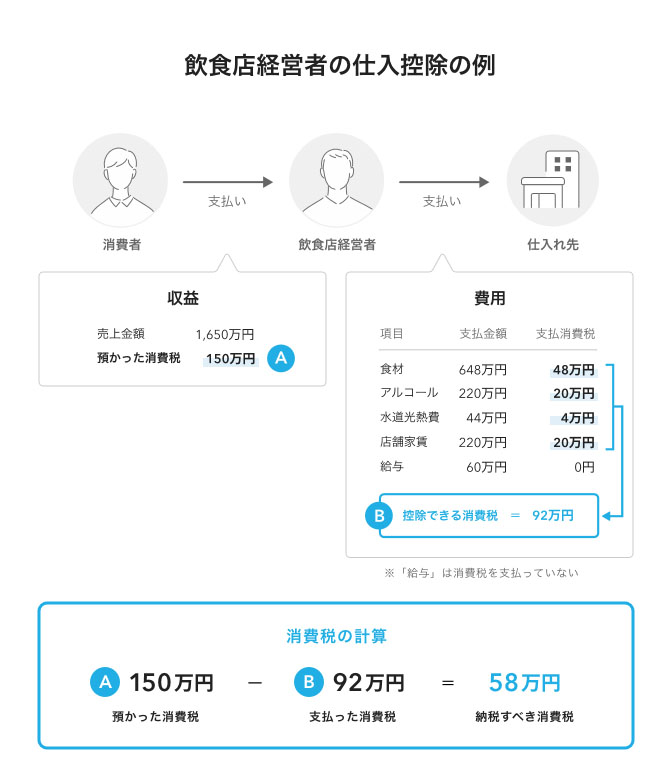

「仕入税額控除」とは「仕入れの時に支払った消費税は納税しなくていい」仕組み

国に納める消費税の計算では、仕入税額控除の考え方はとても重要です。日々の仕訳業務を会計ソフトで行っていると、会計ソフト内部で自動的に仕入税額控除の計算がされているため、計算方法を知らなくても会計が行えることが多いです。ですが、インボイス制度でのご自身への影響を理解するために、本仕組みについてここで理解を深めておきましょう。

消費税の計算は、簡単に言うと「(消費者から)預かった消費税」から、「(仕入れ元に)支払った消費税」を控除して計算します。預かった消費税は課税売上のことを、そして支払った消費税は課税仕入のことをいいますが、課税仕入を課税売上から控除する際に用いられる税法上の用語として、「仕入税額控除」というものが用いられます。

多くの事業者の方々は、「仕入れ元に支払った消費税額=仕入税額控除ができる額」と思っていただいても大差はありません。

例えば、仕入税額控除は以下のように消費税の計算に影響を与えます。

飲食店を経営しています。店舗での売上が1,650万円、仕入は食材の仕入れが648万円、アルコールの仕入れが220万円でした。水道代、電気代、通信機器の料金が年間で44万円、店舗の家賃が220万円とアルバイトへの給与が60万円でした。

売上:1,650万円→預かり消費税150万円

仕入

食材:648万円(軽減税率)→支払い消費税48万円

アルコール:220万円→支払い消費税20万円

水道光熱費:44万円→支払い消費税4万円

店舗家賃:220万円→支払い消費税20万円

給与:60万円(課税対象外仕入)※給与は消費税を支払っていない

<消費税の計算>

支払った消費税:48万円+20万円+4万円+20万円=92万円(控除できる消費税)

納税すべき消費税:預かった消費税150万円-控除できる消費税92万円=58万円

つまり、この事業者の場合、92万円はすでに仕入れ先に消費税として支払っているため、58万円を消費税として国に納める必要があるということになります。

もし仮に、アルコールの仕入れ業者が適格請求書(インボイス)を発行していなかった場合、それでも消費税込みで220万円支払っていたとすると、

支払った消費税:48万円+20万円+4万円+20万円=92万円

控除できる消費税:48万円+4万円+20万円=72万円

納税すべき消費税:預かった消費税150万円-控除できる消費税72万円=78万円

この事業者は78万円を消費税として国に納める必要があります。そうなると取引先に支払い済の92万円と合計で170万円の消費税を支払わなければなりません。つまり、預かった消費税の合計額150万円を超えてしまいます。

このように、免税業者から仕入れした事業者は、本来納税すべき額よりも、消費税の納税額が多くなってしまう可能性があります。

適格請求書(インボイス)を出せない免税事業者は、発注先や仕入れ先として選ばれない可能性がでてくるわけです。

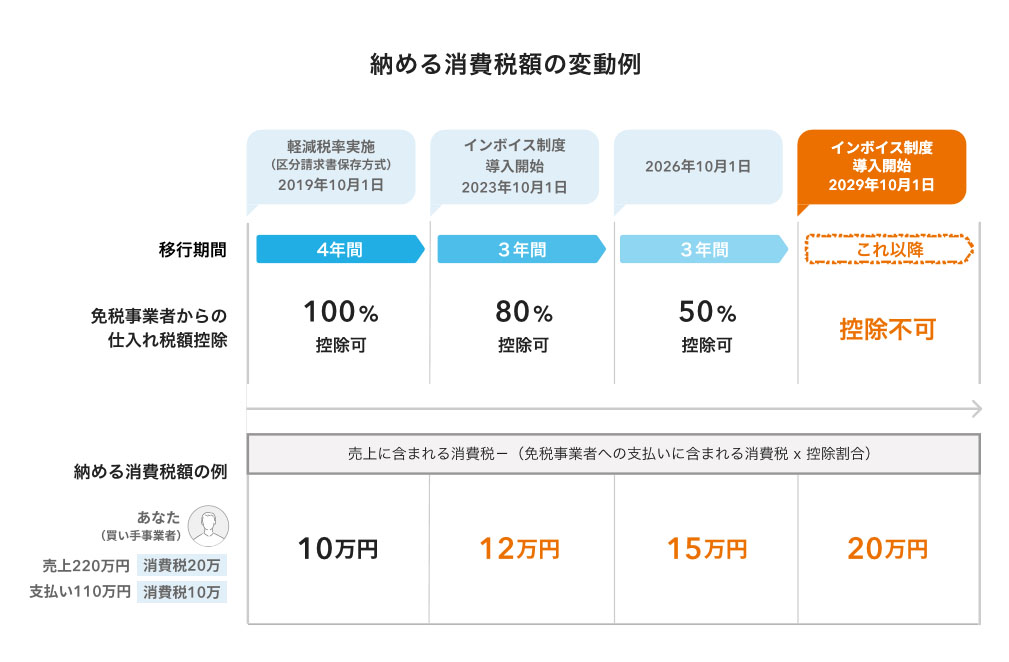

インボイス制度への完全移行は2029年(令和11年)10月1日。それまでは経過措置

消費税の改正があった2019年(令和元年)10月1日からインボイス制度の完全移行により、消費税の増税が完了します。区分記載請求書等保存方式を求める消費税の制度改正から助走を始め、2023年(令和5年)10月1日にはインボイス制度が施行されます。

インボイス制度は、段階的に2026年(令和8年)、2029年(令和11年)に変更され、2029年(令和11年)10月1日に完全移行します。

あなたが今まで免税事業者で、インボイス制度適用後に、消費税の納税をスタートする場合、例えば、免税事業者に対して110万円(内10万円は消費税)の支払いをしたとします。また、あなたの事業での売り上げは220万円(内20万円は消費税)とします。そうすると各年度にあなたが納める消費税額は以下のように変動していきます。なお、インボイス制度適用前から課税事業者の方も同様の影響を受けることになります。

| 年度 | 消費税額 | メモ |

|---|---|---|

| 2023年(令和5年)まで | あなたが納める消費税額10万円 | 売上に含まれる消費税20万円-免税事業者への支払いに含まれる消費税10万円 |

| 2026年(令和8年)9月まで | あなたが納める消費税額12万円 | 売上に含まれる消費税20万円-免税事業者への支払いに含まれる消費税10万円×80% |

| 2029年(令和11年)9月まで | あなたが納める消費税額15万円 | 売上に含まれる消費税20万円-免税事業者への支払いに含まれる消費税10万円×50% |

| 2029年(令和11年)10月以降 | あなたが納める消費税額20万円 | 売上に含まれる消費税20万円-免税事業者への支払いに含まれる消費税10万円×0% |

インボイスを発行するには「課税事業者」になる必要がある

「適格請求書発行事業者番号」の入った適格請求書(インボイス)を発行するためには、「免税事業者」をやめて「課税事業者」にならなければなりません。

購入者側(買手)が仕入税額控除を行うには、適格請求書(インボイス)の形式が必要なので、もし、あなたがこれまで免税事業者だった場合には、この制度は大きな影響があります。

「課税事業者」と「免税事業者」とは

「課税事業者」とは、消費税を納付する義務のある法人、個人事業主のことをいいます。基本的に事業者は、事業を始めたら法人や個人事業主に関係なく消費税を納税する必要があります。しかし、開業してすぐに色々な税金の申告義務を課すと、申告漏れのリスクが高まり、また事業が安定する前に納税を求めると、事業が継続できないという点から、「免税事業者」という枠組みが設けられています。

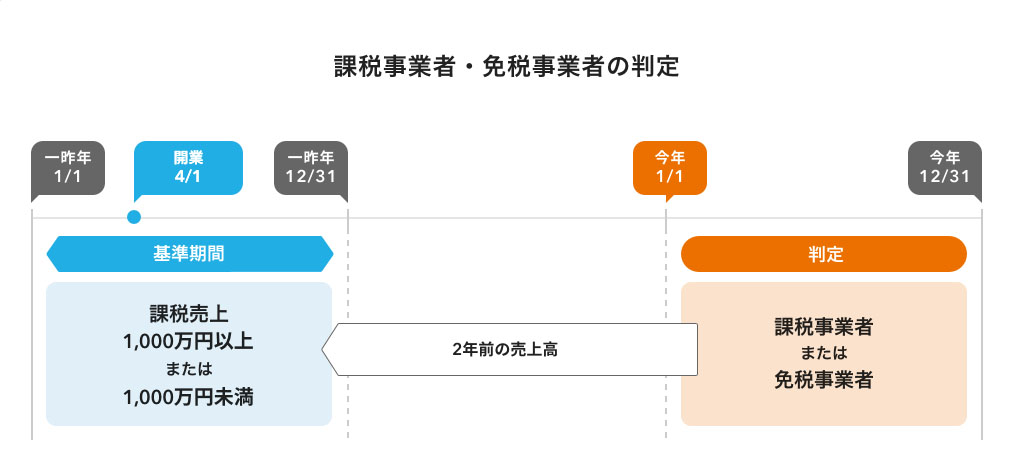

免税事業者とは、消費税の課税期間に係る基準期間(もしくは特定期間)において、課税売上が1,000万円に満たない事業者のことをいいます(基準期間、課税売上という言葉は税法上の言葉なので、あまり聞きなれないと思います)。

基準期間は、個人事業主の場合には、現在から遡り2年前の1月1日から12月31日、法人の場合には2年前の期首から期末のことを言います。基準期間を「2年前の決算」と置き換えても、さほど大きな違いはありません。

課税売上は、「事業に関係して請求した売上」のことを言います。例えば飲食店がサービスの対価として料金を受け取る売上は課税売上に含まれますが、損害保険会社から受け取る保険金などは課税売上に入りません。

つまり、免税事業者は、「2年前の売上高が1,000万円以下の事業者」のことをいいます。このことから開業して2年間は基準期間が無いため、消費税を支払わなくてよいと解釈されるようになりました。

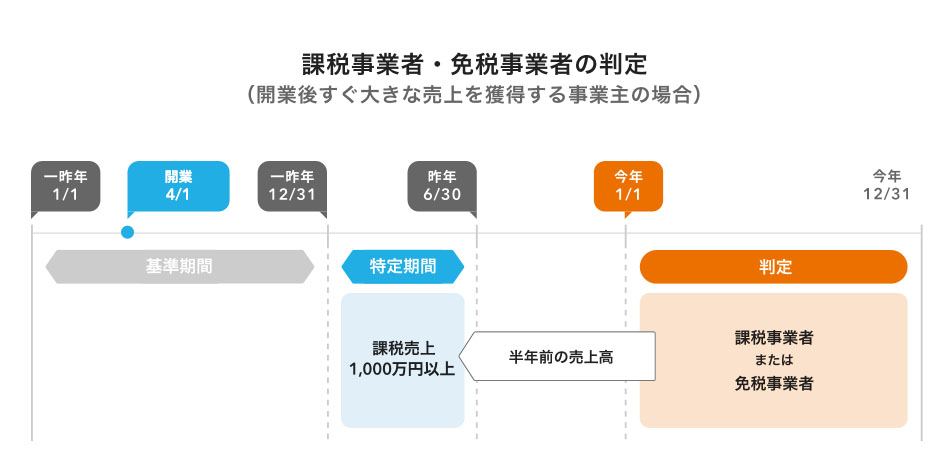

【参考】特定期間とは? 開業してからすぐ大きな売上を獲得する事業主の場合

「基準期間」という考え方は、課税事業者か免税事業者かの判定のために設けられています。しかし、開業してからすぐ大きな売上を獲得する事業主に対しては、この免税制度を適用することは制度趣旨に反するため、「特定期間」により消費税の課税判定が行われます。

個人事業主の場合には、1年前の1月から6月まで、法人の場合には1年前の期首から6カ月経過までの期間に課税売上高と支払給与が1,000万円を超える場合には、消費税を課税することになります。

免税事業者のままでいるとどんな影響があるか

インボイス制度が施行された後に課税事業者ではない人には、税務署から「適格請求書発行事業者番号」が発行されません。あなたの納品先・サービス提供先である購入者が事業者である場合には、彼らは仕入れ税額控除を受けるために、適格請求書(インボイス)を発行してくれる事業者を選択する必要があるため、取引を断られたり、課税事業者になることを求められる可能性があります。

一方で、2023年(令和5年)の税制改正では免税事業者が課税事業者になる場合の負担軽減として、2023年(令和5年)10月1日から2026年(令和8年)9月30日までの3年間は、「売上高に含まれる消費税の2割」を納税すればよいとする措置が発表されています。例えば、売上高が550万円(消費税が50万円)の場合には、50万円×20%の10万円が納税額となります。

インボイスでの請求書の変更点は「登録番号」「適用税率」「消費税額」など

区分記載請求書から適格請求書(インボイス)に変更するためには、何を追加で記入する必要があるのでしょうか。

追加となる記載事項

区分記載請求書での必須記入事項はすでに述べた通りです。

「適格請求書発行事業者番号」は、税務署に課税事業者登録をした事業者だけに発行される各事業者固有の番号です。

業種ごとの違い

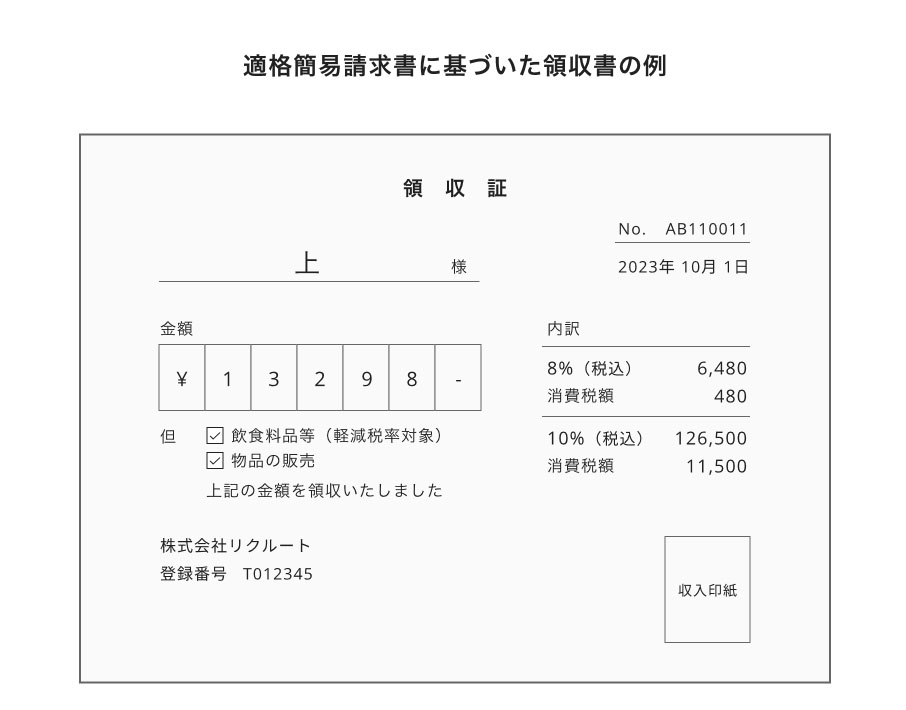

インボイス制度で求められる記載内容は全業種統一です。しかし、小売店や飲食店、タクシー業など不特定多数の方と取引がある事業者に関しては、適格簡易請求書(簡易インボイスとも呼ばれます)の発行が認められています。「請求書」と記載していますが、領収書も同様に適格簡易請求書の記載方法が認められています。

適格簡易請求書の記載内容

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)

- 税率ごとに区分した消費税額等又は適用税率

書き忘れるとどうなるのか

適格請求書(インボイス)への記載ミスは、購入者側(買手)の仕入税額控除に影響を与えてしまう可能性があります。記入事項はしっかりと守って記載をしましょう。

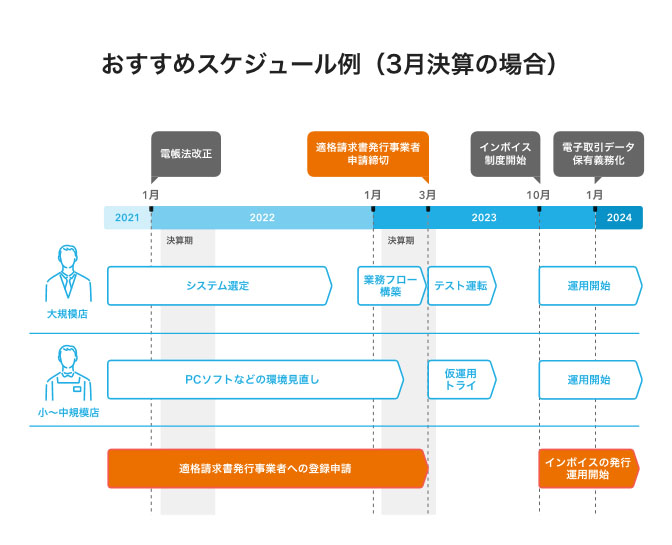

制度開始までにやるべきことは、届出書を出す・請求書処理ツールの見直し

インボイス制度の開始までに、適格請求書発行事業者になるには、税務署への届け出が必要です。

これに関連し、2024年1月1日から始まる電子取引データ保存義務化にも対応できるよう、請求書処理ツールの見直しも検討すると良いでしょう。

電子取引のデータ保存が義務化されるのは、2024年(令和6年)1月1日以降です。つまり、それまではインボイス制度への対応を含めて、受発注や経理業務をどのような流れにするのかを検討する期間とも言えます。

店舗数が多い大規模店などによっては、大幅なシステムや業務フローが変更になる場合があるため、なるべく早く検討を始める必要があります。2023年の1月から3月ごろには、システム選定を終えて業務フローの構築ができていたら安心です。

そうではない1~数店舗の店舗でも、PCソフトやファイル保存方法などの見直しを行い、2023年の10月より前に、新しい環境で練習をしておきましょう。

インボイス制度が始まる2023年(令和5年)10月1日から適格請求書発行事業者の登録を受けたい場合、適格請求書発行事業者の登録は2023年(令和5年)3月31日までが期日となっていましたが、2023年(令和5年)の税制改正により、2023年4月1日以降は、3月末までに申請が困難だった理由の記載を不要とした上で、9月30日までに申請すれば、インボイス制度開始の10月1日に適格請求書発行事業者として登録されます。

さらに、以下の要件を全て満たす場合は、電子取引のデータ保存について猶予を受けられるように変更されました。

<2023年(令和5年)の税制改正による猶予措置を受ける条件とは>

- 保存要件に従って保存をすることができなかったことについて相当の理由がある保存義務者

- 所轄税務署長が保存要件に従って保存をすることができなかったことについて相当の理由があると認めた

- 税務署から求められた際、ダウンロードの求めに応じることができる

- 税務署から求められた際、整然とした形式、明瞭な状態で出力書面の提示又は提出の求めに応じることができる

いずれにせよ何らかの対応が必要となるため、早い段階でスケジュールを検討する必要があります。また、あくまでも猶予措置ですので、電子取引のデータ保存について早く対応することをおすすめします。

申請手続きの流れ

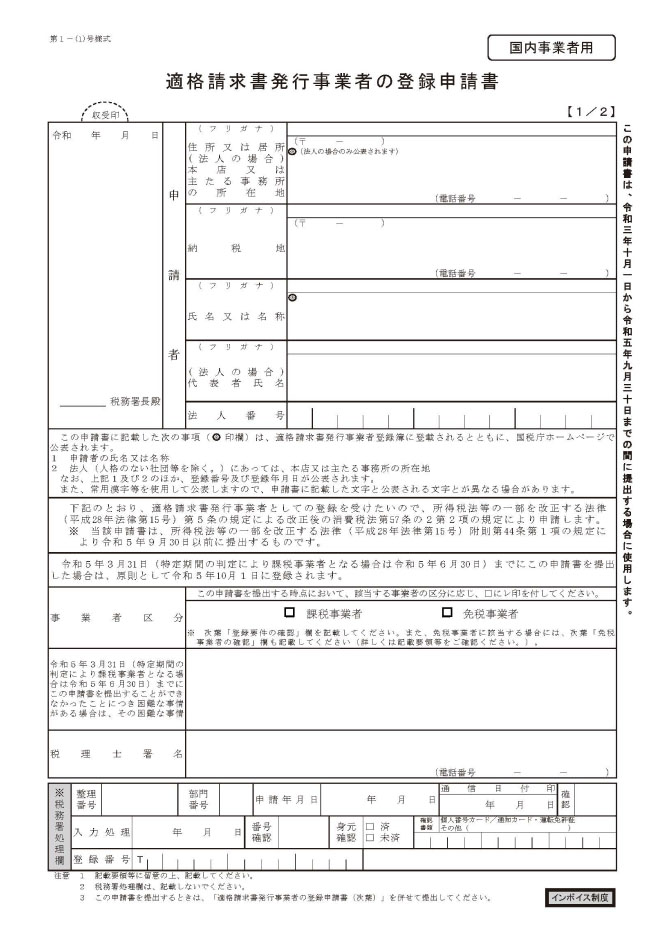

税務署へ適格請求書発行事業者として登録するには、「適格請求書発行事業者の登録申請書」を作成して、納税地を所轄する税務署に提出する必要があります。

出典:国税庁「インボイス制度特設サイト 適格請求書発行事業者の登録申請書」

申請書には、1ページと2ページがあります。1ページ目は、住所、納税地、氏名又は名称、代表者の氏名に必要事項を記載し、事業者区分にチェックを入れるだけで作成は完了です。

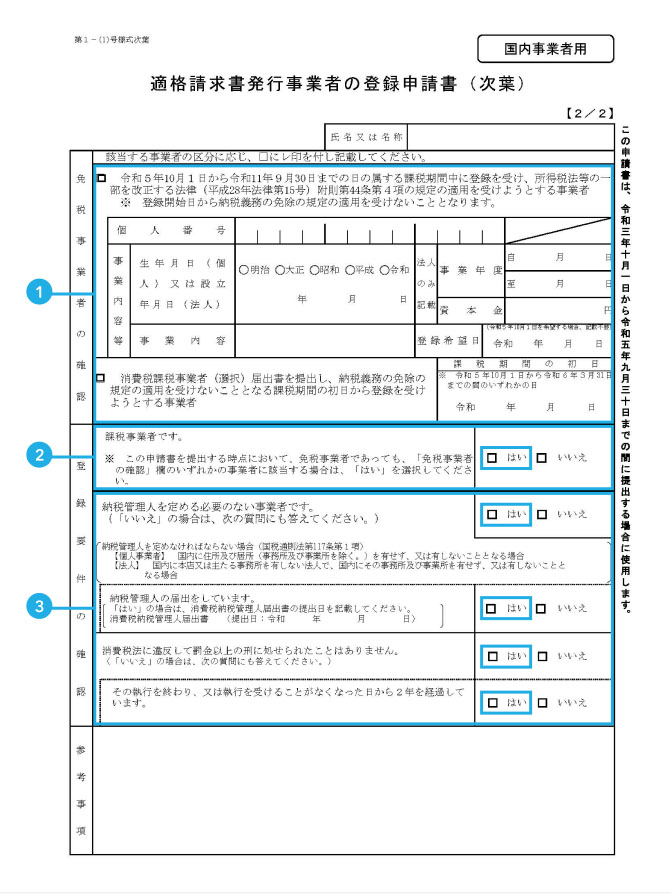

出典:国税庁「インボイス制度特設サイト 適格請求書発行事業者の登録申請書」をもとに加工して作成

2ページ目は、課税事業者になるタイミングによって3パターンが想定されています。

- 2023年(令和5年)10月1日から課税事業者を選択する免税事業者

- 2023年(令和5年)10月1日以降、課税期間の初日から課税事業者を選択する免税事業者

- 2023年(令和5年)10月1日以前から課税事業者

2023年(令和5年)10月1日から課税事業者を選択する免税事業者

インボイス制度が施行されてすぐに課税事業者を選択する場合には、1と3の欄に記入する必要があります。

1については、個人や法人情報の記入が必要です。登録希望日は基本的に令和5年10月1日になるので記載を省略できます。

3については、ほとんどの方が緑のまるで囲った質問に「はい」を選択することになることが多いことが想定されますが、外国に住んでいる日本人や、外国籍の方、前に消費税法に違反して罰則を受けている方など特殊な事情がある方は、「いいえ」を選択してください。

2023年(令和5年)10月1日以降、課税期間の初日から課税事業者を選択する免税事業者

課税期間は、例えば3月決算であれば、4月1日が「課税期間の初日」になります。

つまり、10月1日のインボイス制度施行のタイミングでは課税事業者にならないが、10月1日以降の課税期間の初日からインボイス制度の適用を受ける場合には、2の欄にチェックを入れて、インボイス制度の適用を開始する課税期間の初日である2024年(令和6年)4月1日を記入した上で、3の欄を選択記入する必要があります。

2023年(令和5年)10月1日以前から課税事業者

もともと課税事業者の方や、インボイス制度施行前に課税事業者になった方は、3の欄のみ記入してください。

適格請求書発行事業者の登録申請書が税務署に受理されると、登録番号が事業者に通知され、国税庁「適格請求書発行事業者公表サイト」で公表されます。なお登録番号は、e-Taxからの申請の場合には約3週間、書面で提出した場合には約1カ月半で通知および公開されています。

出典:国税庁「インボイス制度特設サイト 適格請求書発行事業者の登録申請書」

「インボイス」よくあるQ&A

インボイス制度に対してよくある質問をまとめましたので、参考にしてください。

| Q1.私は課税事業者にならないとダメですか……? 美容院を経営しています。私の店では、芸能事務所などとの専属契約もなく、ネットから検索して来てくださったお客様に対してサービス提供をしています。インボイス制度を導入することによって、私の収入を圧迫してしまいますので、できればインボイス制度を導入したくないと考えていますが、いかがでしょうか? |

|---|

|

A1.事業者を営業対象にしていない経営をされている方は、インボイス制度が施行されてもあまり影響がありません。仕入税額控除を行うのはあくまでも事業主ですから、購入者が事業主でない限りは、課税事業者になる必要はないと思います。例えば以下のような事業を行っている方は、インボイス制度による影響は少ないため、課税事業者を選択すべきか検討が必要です。あなたの経営スタイルによって変わってくると思いますので、専門家にも直接相談してみてください。 接待や会議で使われない大衆居酒屋さん、個人向けの美容院・理髪店・ネイルサロン・エステサロン・整体院・スポーツジム、塾全般、居住用住宅の賃貸オーナーなど |

| Q2.領収書が発行できなくなるって本当? 飲食店を経営しています。インボイス制度が施行されると領収書のフォーマットも一新しなければならないと聞いたことがあります。具体的にはどのように変更が必要なのでしょうか? 領収書を求めるお客様が多いため、インボイス制度後には領収書を発行することができなくなるのであれば、かなり不便です。 |

|---|

|

A2.飲食店などの不特定多数に対して販売を行う事業主については、適格簡易請求書の発行が認められています。飲食店では適格簡易請求書の内容をレシートに反映することで領収書の代わりとしてお客様へ渡すのがよいと思いますが、中には領収書を求める方もいると思います。適格簡易請求書の必要事項が記載できる領収書であれば、レシートに変えて領収書を渡すことも可能です。

|

| Q3.取引先がインボイスを発行してくれない……私が代わりに納税するの? 私の取引先の免税事業者は、インボイス制度が施行されても課税事業者を選択しないと言っています。この場合、私の消費税額が上がることになるので、免税事業者に対して課税事業者になることを促しています。どうすればよいでしょうか? |

|---|

|

A3.免税事業者が課税事業者になることで、今までなかった消費税の負担が発生することになりますので、免税事業者から課税事業者になるかどうかは、基本的にはあなたの取引先の判断を優先しなければなりません。したがって、インボイス制度が施行されたとき、あなたの取引先が免税事業者でいることを選択したなら、取引先の分まであなたが消費税を負担することになります。 ※なお、消費税法では、インボイス制度が施行された後であっても、これまでどおりの方法で免税事業者が適格請求書(インボイス)以外の形式の請求書を使用し、消費税を含めて請求することを、引き続き容認しています。「免税事業者になる」ことは、国や取引相手から強要できることではなく、法的には「ならない」選択も認められているのです。 一方、取引上、立場が優位な人が不当に下請けの消費税分価格を引き下げることを防止する趣旨で成立され、消費税増税分の価格転嫁を防止していた「消費税転嫁対策特別措置法」が2021年(令和3年)3月31日で失効しています。 少し難しい話ですが、「消費税転嫁対策特別措置法」に記載された定義を読み取ると、消費税が8%から10%に増税後も、税抜1,000円のものに対し1,100円ではなく1,080円しか支払わない、というように、消費税の引き上げ分を価格転嫁する(=立場が優位な人が、多く利益を得る)ことを防止することが趣旨となっていました。 インボイス制度は増税なく施行されるので、仮に施行後も免税事業者が引き続き税込価格を請求してきた場合に、免税事業者に、消費税を請求しないよう価格交渉をすることは問題がないと考えられます。 |

まとめ

- インボイス制度は、買手側の仕入税額(仕入れの時に支払った消費税)を控除するための制度である

- 2023年(令和5年)10月1日から施行されるインボイス制度では、新しい請求書の形式(適格請求書=インボイス)で請求書の作成・保管することが求められる

- 適格請求書=インボイスでは、「適格請求書発行事業者番号」「適用税率」「税率ごとに区分した消費税額等」が必須項目となる

- 「適格請求書発行事業者番号」は、「課税事業者」に発行される各事業者固有の番号のこと。発行のためには、インボイス制度の開始前に税務署への届け出が必要となる

この制度改正は、世論でも賛否が未だに分かれています。しかしこの改正を悲観的に考えず、ほぼ同時期にスタートする電子取引データ保存の義務化に対処して、今まで紙で書類仕事をしていた方は、この機会にツールを探してみると良いかもしれません。仕事の効率が上がるだけではなく、ミスも減ることが予想され、本業に使える時間が増えるはずです。

※この記事は公開時点、または更新時点の情報を元に作成しています。

カード・電マネ・QR・ポイントも使えるお店の決済サービス Airペイ

キャッシュレス対応で、お店の売上アップを目指しませんか?

Airペイに関する資料を無料で差し上げます。

こんな内容を掲載しています

- Airペイとは

- 導入費、運用費について

- 導入事例、Airペイ体験可能な店舗案内

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。

この記事を書いた人

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士

公認会計士、税理士。経営改革支援認定機関/SOLA公認会計士事務所 所長。

上場企業の顧客向け税書類の監修や経営コンサルティング、個人事業の事業戦略支援と実行支援まで幅広く対応。顧客収益最大化を理念に掲げ起業家を徹底サポート。多種多様な企業の税務顧問と年間約30件の戦略立案を行っている。