【設備投資とは】目的や判断基準、資金の調達方法から計上の仕方までキホンを解説

小峰 精公(こみね きよたか)V-Spirits総合研究所株式会社 常務取締役

事業拡大や利益向上のために、最新の機械設備を導入するなどの設備投資を検討することもあるでしょう。しかし、設備投資の費用は高額になることが多く、慎重な判断が必要です。また、経理上も減価償却という処理が必要になり、通常の経費とは扱いが異なります。本記事では、初めて設備投資を考えている店長・オーナーに向けて、設備投資をするか否かの判断基準や資金の調達方法、経理上の減価償却の考え方などを解説していきます。

この記事の目次

設備投資とは

設備投資の概要・目的

設備投資とは、事業拡大や経営改善、業務効率化、老朽化した設備の補修や入れ替えなどを目的に資金を使うことです。

日々の運転資金は、経営をしていくために使われるものですが、設備投資は未来の売上・利益を向上させるために行われるのが特徴です。例えば、「最新の機械を導入することで生産能力を拡大させ、月商50万円アップを目指す」「システム導入によって業務を効率化して人件費を削減し、利益を増やす」といった目的で設備投資が計画・実行されます。

瞬間的なものではなく、継続的な売上・利益の拡大を目指したものなので、必然的に金額の大きな投資になりやすいのも特徴です。

設備投資に該当するもの

設備投資に厳格な定義があるわけではありませんが、一般的には事業の固定資産にあたるものを取得する行為を設備投資としている場合が多いです。固定資産は、「有形固定資産」と「無形固定資産」があり、目に見えるものだけに限りません。例えば、下記のようなものが設備投資にあてはまります。

<有形固定資産>

- 新規出店や生産設備拡大の際に新たに必要になる土地・建物

- 移動、配達のための車両やキッチンカーなど

- 商品・サービスの生産・提供に必要な機械

- テーブル・イス・食器などの什器類や、パソコンなどの器具・備品、リース資産

<無形固定資産>

- 業務を省力化・効率化するためのシステム導入

- 商標権・特許など、自社の権利を保護するための投資

- 使用権など、他社が保有するものやノウハウを利用するための投資

設備投資の判断基準と検討のポイント

運転資金を圧迫しすぎず、無理のない返済計画を立てられるか

設備投資で一番避けるべきなのは、キャッシュフローが著しく悪化し、日々の事業運営が綱渡りになってしまうことです。投資金額が大きければ大きいほど、投資した費用の回収には時間がかかります。また、天候不良などの不可抗力が起きた場合に備える意味でも、ある程度資金に余裕を持って事業を運営することは大切です。

そのため、設備投資の資金は運転資金とは別立てで捻出するのが基本。金融機関などから調達する場合、月々の返済負担が過多になると、運転資金にも影響が出ますので、無理のない返済計画を立てられることが設備投資の大前提です。

設備投資をする効果がどれくらい見込めるか

どのように高額な設備投資をしたとしても、売上アップや利益アップ、生産性向上などの効果が費用に見合わなければ意味がありません。

そして、投資金額を回収するまでの時間が長すぎると、その間に設備が老朽化・陳腐化して期待したほどの効果が得られない結果に終わることも考えられます。

例えば、2024年時点で最新の設備を購入し、20年をかけて設備投資費用を回収しようと計画を立てたとします。長期間使用すればするほど、その分修理やメンテナンスが必要になり、設備を維持するための費用が増えていくでしょう。

また、設備を購入した時点では競合にない設備として珍しくお店の魅力になっていたものでも、5年10年と経過するとさらに優れた設備が世の中に登場し、相対的にその設備を使うメリットが下がってしまうことも考えられます。

そこで、設備投資を判断する際は、どのような効果がどれくらい得られそうかをシミュレーションし、本当に導入すべきかを検討しましょう。どれくらいの投資対効果があれば良いかのジャッジはケースバイケースですが、ひとつの目安は投資以上の効果が得られることです。

ただし、高い効果を得られるとしても、上述したようにキャッシュフローを著しく悪化させそうな場合は注意が必要です。

設備投資の成功例と失敗例

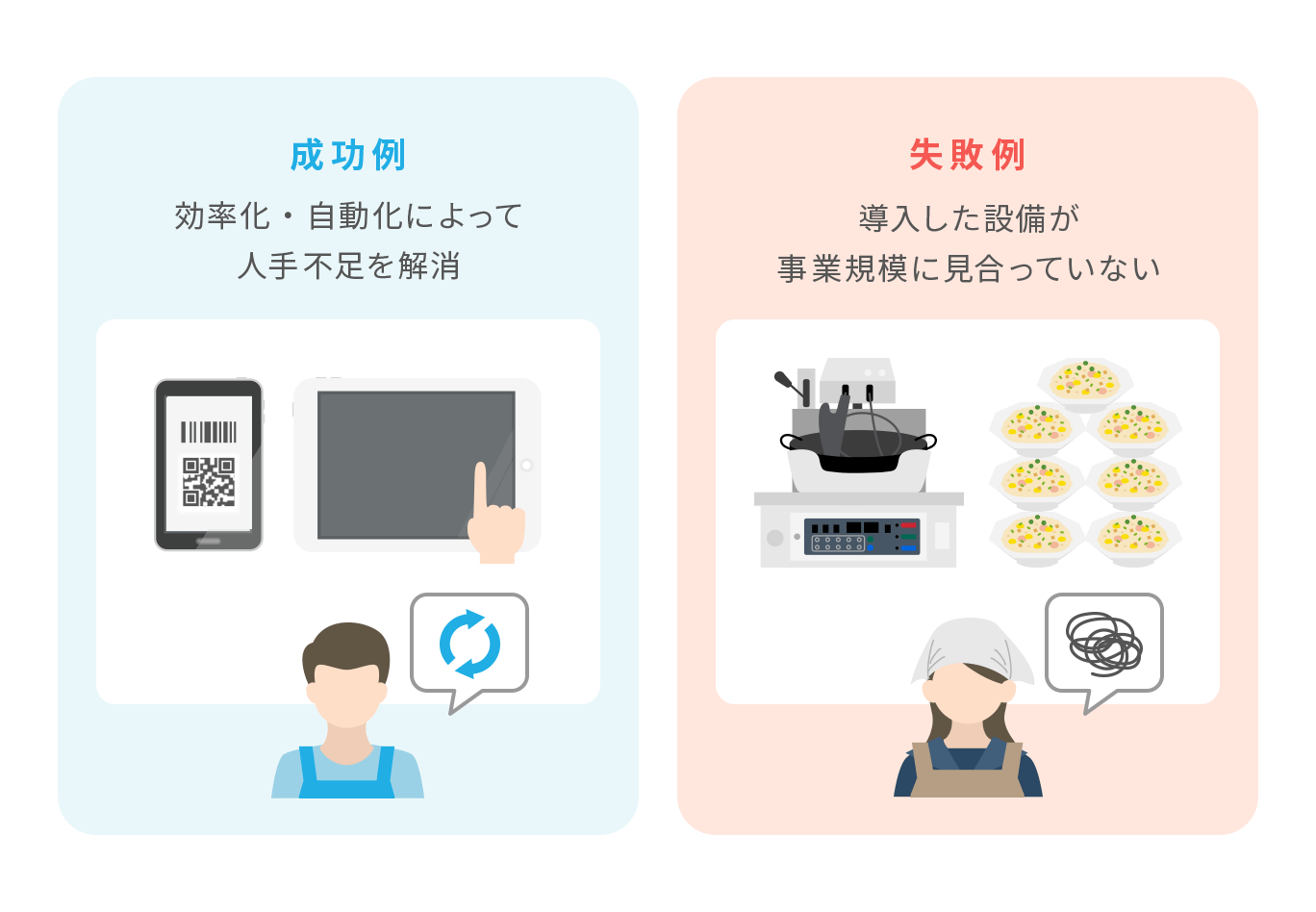

【成功例】効率化・自動化によって人手不足を解消する

例えば、飲食店でセルフオーダーシステムを導入すると、フロアスタッフの注文を取る業務がなくなる分、少ない人員でお店を営業できるかもしれません。昨今、人手不足や人件費の高騰は多くのお店にとって頭を悩ませている問題です。効率化・自動化につながる設備投資は積極的に検討しましょう。

また、業務が効率化されると、その分の時間を別の業務にあてることができるため、サービス品質や顧客満足の向上による売上アップも期待できます。

【失敗例】導入した設備が事業規模に見合っていない

苦戦しているお店ほど、一発逆転を狙って大胆な設備投資をしたくなるかもしれませんが、やみくもに最新設備や大型の機械を導入しても、その投資額に比例して効果が出るとは限りません。

例えば、一度に20人前のチャーハンを自動でつくる機械は、大規模なレストランであれば重宝するかもしれませんが、席数10席程度の中華料理店でその機械の性能が価値を発揮する機会はほぼないでしょう。事業の内容やサイズに見合った投資なのかを十分に検討することが大切です。

設備投資のために資金を調達する方法

設備投資に必要な資金の調達方法には下記のような選択肢があります。どれかひとつの手段に絞って調達することも可能ですが、「自己資金+金融機関からの融資」などのように複数の手段を組み合わせて投資資金を準備することで、資金繰りの悪化や過度な借入を防ぐことができます。

自己資金でまかなう

事業で得た利益から設備投資に必要な費用を捻出する方法です。自身が保有している資金ですので、自由に使えるのが利点。借入金ではないため金利が発生せず、設備投資額を抑える意味でもメリットがあります。

その反面、自己資金だけで大規模な投資を行おうとすれば、それだけ多くの利益を確保しておく必要があります。資金準備に時間がかかるようであれば、適切な投資の機会を逃してしまう可能性もあります。

金融機関から融資を受ける

設備投資を行う際は、銀行や日本政策金融公庫などの金融機関から融資(設備融資)を受けるのも一般的な方法のひとつです。金融機関からの融資は返済期間を長めに設定しやすく、月々の返済額が低く抑えられるのがメリットです。ただし、融資を受けるには審査が必要で、複数の書類を提出しなければならず、審査にも一定の期間がかかる点には注意しましょう。

また、設備融資とは購入が決まっている対象に対して、購入費用に充てる目的で受けるものなので、原則的には支払い済みの設備に対して後追いで融資を受けることはできません。

ビジネスローンを利用する

金融機関からの融資が受けられない、間に合わない場合には、ビジネスローンを利用するのも選択肢です。ビジネスローンは、銀行融資に比べて審査に必要な書類が少なく、審査結果が出るまでのスピードが早いのがメリットです。無担保・無保証での申し込みができるのも特徴です。その分、借りられる金額は銀行からの融資に比べて少なく、金利も高めに設定されています。

入金前の売上を現金化する

例えばファクタリングサービスのように、入金前の売上を予定の入金日よりも早く現金化するサービスもあります。審査の時間が比較的短いため、銀行融資ほど大掛かりでなくてよいのですぐに手元に現金が必要というときに、便利な資金調達方法です。未来の売上予測など、数カ月先の資金繰りを把握したうえで、自転車操業にならないように注意しながら計画的に利用しましょう。

国や自治体の補助金を活用する

国や自治体は、小規模事業者や中小企業を支援する制度として、設備投資に対して補助金を出していることがあります。制度の対象となるかどうかは、業種や事業規模、設備投資の内容によって異なるため、すべての設備投資に使えるとは限りませんが、銀行融資などと異なりほとんどの場合は原則返済不要のため、条件にあてはまる制度があれば積極的に申請を考えても良いでしょう。

注意点は補助金が交付されるタイミング。原則は採択後、交付決定を経て補助事業を実施します。定められた事業実施期間内に設備投資を行い、導入及び支払いが完了したことを報告する実績報告審査が受理されて、初めて補助金が入金される流れとなります。

つまり、設備導入費用に直接補助金を使用することはできませんので、他の手段で資金を調達し準備しておく必要があります。

設備投資と経費との違い

設備投資は、会計において売上や支出とは異なる処理が必要になります。ここからは会計における設備投資の基本的な考え方を紹介します。

設備投資で購入したものは、すぐに全額を経費計上できない

例えば人件費や、日常的に使用する消耗品の購入代金などは、その費用を経費として購入した年度の決算や確定申告で全額経費として計上することができます。それに対して、一定金額以上の設備投資をした場合は、購入年度の決算や確定申告で全額経費として計上することが原則できません。

これは、設備投資の対象となる建物・機械などが「減価償却資産」に該当するためです。減価償却資産とは、短期間ではその価値がゼロにならず、1年以上の長期間にわたって使用していくうちに徐々に価値が減っていく資産のことです。使用していくうちに老朽化し、やがて買い替えが必要になる。つまり価値がゼロになるという考え方です。このことを決算や確定申告で正しく計算するには、設備投資の費用を何年かに分割して経費に計上していくことが求められます。これを「減価償却」と言います。

減価償却は、国税庁の耐用年数表に従って行う

減価償却は、「実際に何年使うか(使ったか)」ではなく、一般的には国税庁が示している耐用年数表に則って行います。ただし、事業規模や購入金額などの一定の条件を満たす場合は、購入年度に一括償却ができる特例もありますので、詳しくは国税庁のWebサイトを確認するか税理士などの専門家に相談しましょう。

まとめ

- 設備投資とは、事業拡大や経営改善、業務効率化、老朽化した設備の補修や入れ替えなどを目的に資金を使うこと

- 設備投資に厳格な定義はないが、一般的には事業の固定資産にあたるものを取得する行為を設備投資としている場合が多い

- 設備投資の資金は運転資金とは別で捻出し、金融機関などから調達する場合、無理のない返済計画を立てる

- 設備投資資金の調達方法には、自己資金、金融機関などからの融資のほか入金前の売上を現金化するサービスもある

- 条件に合えば国や自治体の補助金を活用できる場合がある。ただし、設備投資をした後に補助金が入金される流れとなるため購入時の費用に補助金を使うことはできない

一定の設備投資をすることは、事業成長や改善のために必要な打ち手です。ただし、世間で良しとされている設備投資が必ずしもご自身のお店でも効果を発揮するとは限りません。設備投資は毎月の運転資金よりも高額になる場合が多く、高い買い物となりますので、本当に必要かどうかは慎重に検討しましょう。

一方で、極端に設備投資をせずにいると、競合のお店が設備投資をする分、相対的に商品・サービスの価値が下がってしまう可能性があります。マーケットの動向もチェックしながら、適切に設備投資をしていきましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

カード・電マネ・QR・ポイントも使えるお店の決済サービス Airペイ

キャッシュレス対応で、お店の売上アップを目指しませんか?

Airペイに関する資料を無料で差し上げます。

こんな内容を掲載しています

- Airペイとは

- 導入費、運用費について

- 導入事例、Airペイ体験可能な店舗案内

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。

小峰 精公(こみね きよたか)V-Spirits総合研究所株式会社 常務取締役

大学卒業後、朝日信用金庫に入庫。融資担当営業として活動する中で業績や追加融資に苦戦している企業に数多く出会い、「銀行融資取引」や「資金繰り」の本質を企業へ伝えていくことがミッションだと確信する。2021年、税理士法人V-Spiritsグループに合流。現在は、起業支援や資金調達を中心に活動する。

●「税理士法人V-Spiritsグループ」(https://v-spirits.com/)