確定申告に役立つ!源泉徴収票の見方を詳しく解説

確定申告や転職、住宅ローンの申込みなど、さまざまな場面で必要となる源泉徴収票。一方で「収入が確認できるのは知っているけど、詳しい記載内容はよくわからない」という方は多いかもしれません。この記事では、源泉徴収票に記載された各項目の見方について、押さえるべきポイントを解説します。

この記事の目次

源泉徴収票とは?

源泉徴収票とは、会社が従業員に対して1年間に支払った給与や、控除した社会保険料、給与から天引きした所得税の金額などを記載した証明書のことです。会社側に発行義務があります。

年末の給与支給時、年始の給与支給時に毎年発行されるほか、会社を退職した時にも会社から発行されます。もし会社を辞めたのに源泉徴収票がもらえていない場合は、必ず会社へ源泉徴収票の発行を依頼してください。

給与から所得税を天引きすることを「源泉徴収」といいますが、源泉徴収された所得税は、会社が本人に代わって国に納付をしています。つまり源泉徴収票とは、会社が従業員に代わって国に所得税を納税したことを証明しているものです。したがって、従業員は自ら確定申告をしなくても、給与に対する所得税の申告が完了しているものとみなされます。

源泉徴収票は会社ごとに発行されるので、複数の会社から給与がある場合には、それぞれの会社から源泉徴収票を受け取ります。源泉徴収票は、その会社からの給与しかもらっていない前提で、所得税が計算されています。ですので、複数の会社から給与がある場合には、原則として確定申告をしなければなりません。

源泉徴収票の見方

それでは、具体的に源泉徴収票に記載されている内容についてみていきましょう。

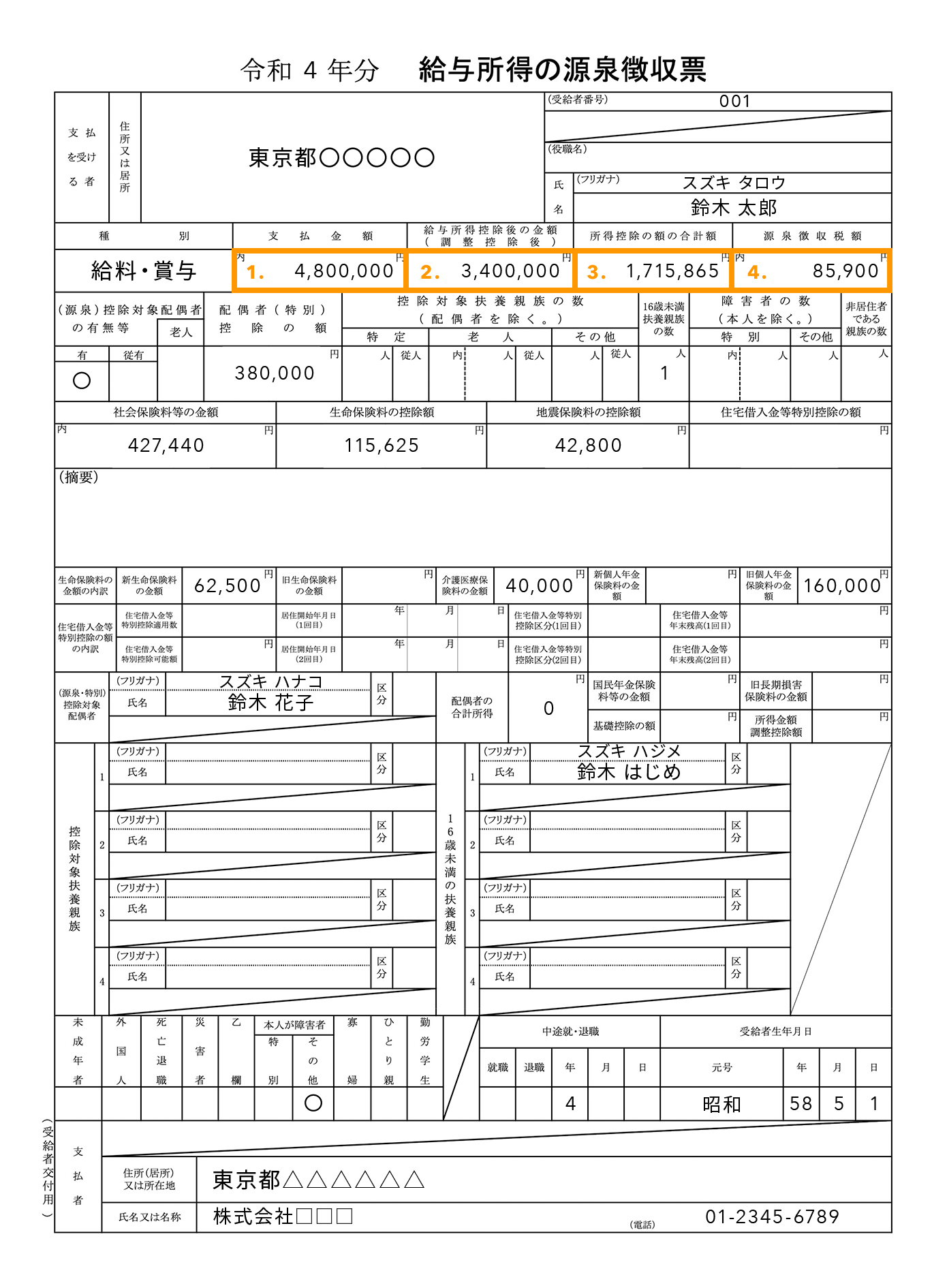

国税庁 給与所得の源泉徴収税額表 を加工して作成

出典:国税庁ホームページ

(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/pdf/r02/23100051-01.pdf)

1.支払金額

支払金額は、1年間に実際に支払われた給与の総額です。一般的に「年収」といった場合、この支払金額のことを指します。

支払金額は、基本給や手当、残業代や賞与など支給される金額の合計額になります。ただし、通勤手当のうち、非課税の対象となる部分は除かれています。

なお、支払金額は、該当年の1月1日から12月31日までに実際に支払われた、または支払われるべき金額です。例えば、12月分の給与が翌年の1月10日に支払われる場合、この12月分の給与は12月としてではなく、「翌年1月に支払われた給与」として翌年の支払金額の対象となります。間違えないようにしましょう。

2.給与所得控除後の金額

給与所得控除後の金額は、「1.支払金額」から「給与所得控除額」を差し引いた金額です。給与所得控除とは、会社員の経費に相当するもので、本来であれば給与を得るために実際に使った経費を集計して計算すべきもの。ですが、この作業は大変なので、収入金額に応じ、一定金額を概算経費として控除することになっています。

給与所得控除額の早見表

給与所得控除額は、下記の早見表によって算出します。

|

給与所得の源泉帳票の支払金額

|

給与所得控除額

|

|---|---|

|

1,625,000円まで

|

550,000円

|

|

1,625,001円から 1,800,000円まで

|

収入金額×40%-100,000円

|

|

1,800,001円から 3,600,000円まで

|

収入金額×30%+80,000円

|

|

3,600,001円から 6,600,000円まで

|

収入金額×20%+440,000円

|

|

6,600,001円から 8,500,000円まで

|

収入金額×10%+1,100,000円

|

|

8,500,001円以上

|

1,950,000円(上限) |

出典:国税庁 「給与所得控除」

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm)

3.所得控除の額の合計額

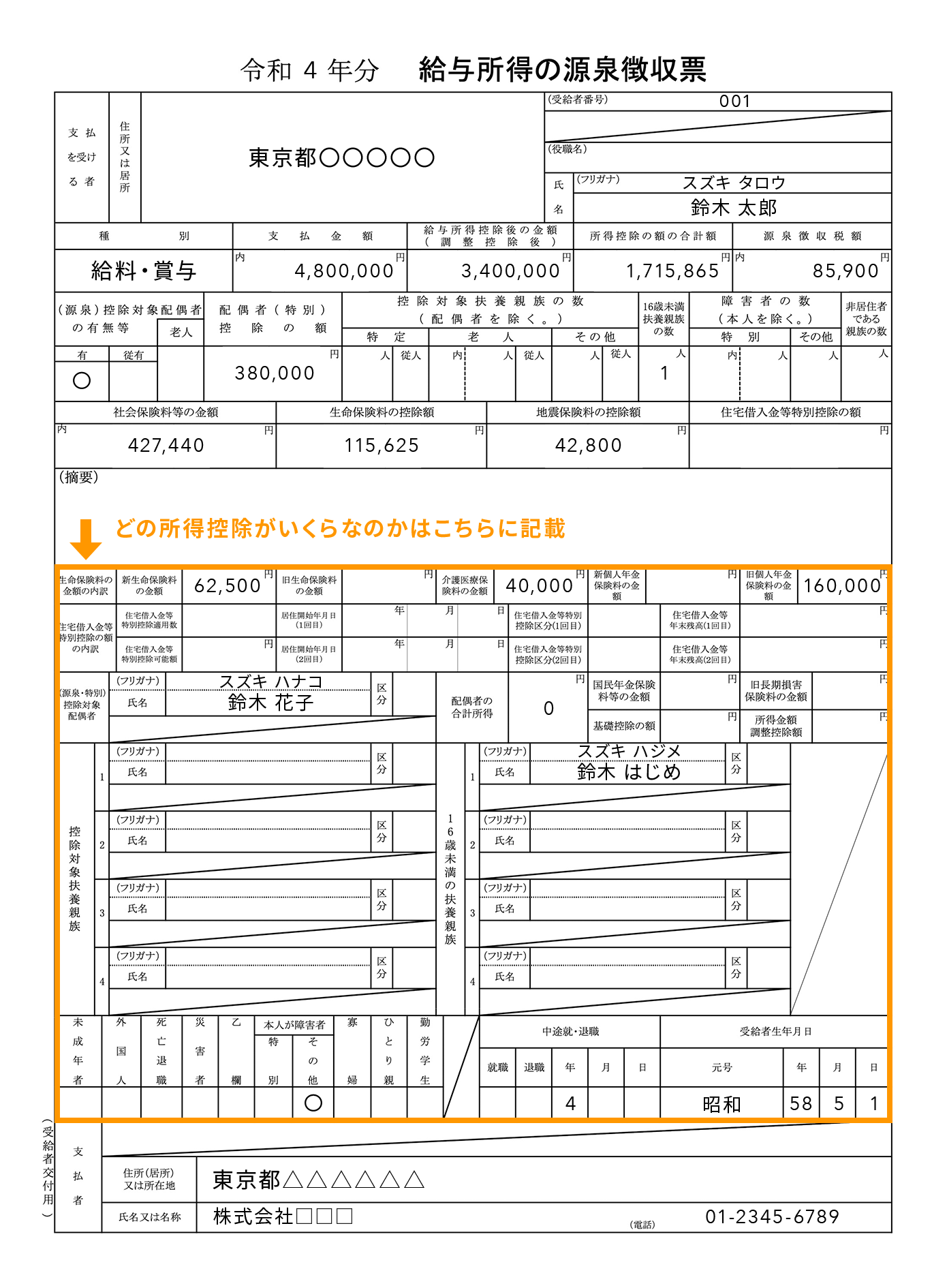

給与所得から控除できる所得控除は、全部で15種類あります。

このうち、源泉徴収票に記載される所得控除は下記の12種類です。

- 基礎控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 障がい者控除

- 勤労学生控除

- 寡婦控除

- ひとり親控除

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

源泉徴収票に記載されない所得控除は、下記の3種類です。この3つの控除は、要件や控除額の計算が複雑なため会社側の事務負担を考慮して年末調整ではなく、本人が確定申告によって控除することとなっています。

- 雑損控除

- 医療費控除

- 寄附金控除

源泉徴収票では、それぞれの所得控除の合計額を集計して記載することとなっています。どの所得控除がいくらなのかは、源泉徴収票の下半分の詳細欄に記載されます。時間があるときに確認してみてください。

4.源泉徴収税額

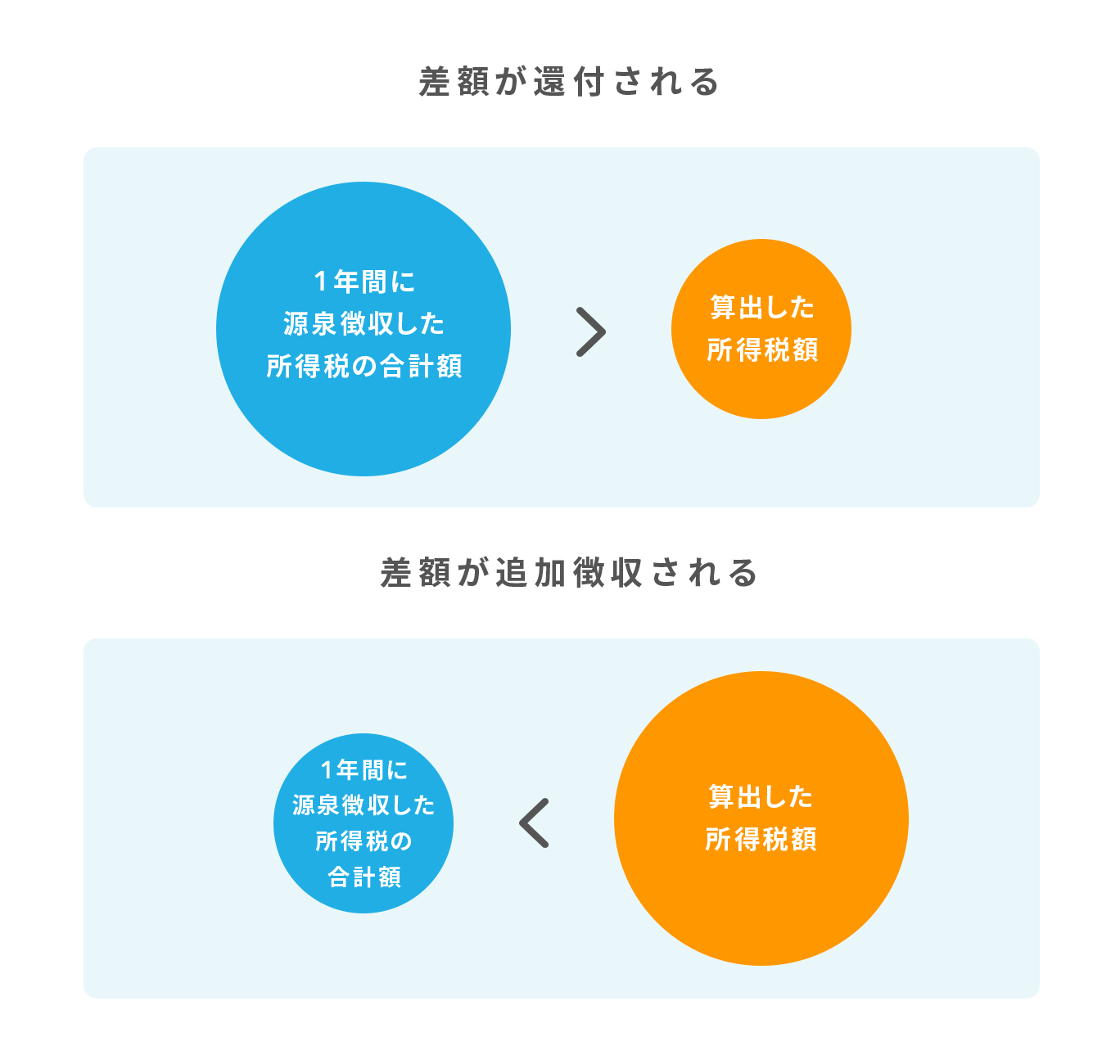

源泉徴収税額は、会社が1年間に給与から源泉徴収した所得税額が記載されます。

会社が年末調整をしている場合は、下記の式によって算出した所得税額が記載されます。

(2.給与所得控除後の金額-3.所得控除の額の合計額)×所得税率

年末調整をしていない場合には、給与から天引きされた所得税の合計額がそのまま記載されます。この場合、自分で確定申告を行って、所得税の還付または納税を行う必要があります。

上記の式は、年間収入がその会社からの給与しかないと仮定した場合に納めるべき所得税額を算出しています。したがって、他の会社からも給与がある場合や、不動産収入など他の所得がある場合には、年末調整をしたとしても確定申告が必要です。

年末調整の際、生命保険料控除や地震保険料控除を受けるために、控除証明書などを会社に提出した方もいらっしゃるでしょう。この場合「確定申告のときに控除が受けられないのでは」と心配されるかもしれませんがご安心ください。確定申告の際には、所得控除適用済みの源泉徴収票を使用して算出します。決して損することはありませんので、確定申告をする予定がある方であっても、年末調整で受けられる所得控除については、年末調整の時点で使っておいたほうが漏れがないといえます。

年末調整後の源泉徴収税額は、下記の速算表によって算出することができます。

| 給与所得控除後の金額-所得控除の額の合計額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から18,050,000円まで | 40% | 2,796,000円 |

※18,050,000円を超える場合には、確定申告が必要となるため年末調整で所得税額を算出することができません。

まとめ

- 源泉徴収票とは、会社が従業員に支払った給与や、控除した社会保険料、給与から天引きした所得税の金額などを記載した証明書のこと

- 源泉徴収票は会社に発行義務がある

- 会社を辞めたのに源泉徴収票がもらえていない場合は、会社に源泉徴収票の発行を依頼する必要がある

- 源泉徴収票は、自分の年収が分かるだけでなく、どれくらい所得税を納めているかも把握できる重要な情報源

ここまで源泉徴収票の見方について解説してきました。押さえるべきポイントをおわかりいただけたでしょうか。源泉徴収票は、児童手当など所得制限がある制度を利用する場合にも、必要な情報といえます。会社から源泉徴収票を受け取った際には、保管しておくことも大切ですが、記載内容についてもしっかりと理解しておくようにしましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

カード・電マネ・QR・ポイントも使えるお店の決済サービス Airペイ

キャッシュレス対応で、お店の売上アップを目指しませんか?

Airペイに関する資料を無料で差し上げます。

こんな内容を掲載しています

- Airペイとは

- 導入費、運用費について

- 導入事例、Airペイ体験可能な店舗案内

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。