年末調整の必要書類とは?初めての年末調整で知っておきたい基礎知識

給与を支払っている事業主にとって、毎年末になると必ずやってくるのが年末調整です。年末調整のときには、さまざまな書類を従業員から集める必要があります。どのような書類が必要になるのかを整理しましょう。

この記事の目次

年末調整は所得税を精算する業務

年末調整は、毎月従業員の給与から天引きしている所得税の合計額と、年間の給与所得合計から計算した正確な所得税の差額を精算することです。年末調整を行うには、必要な書類を従業員に記入してもらったり、従業員に用意してもらったりする書類があります。

年末調整の必要書類その1 事業主が各従業員に配布して、記入してもらう書類

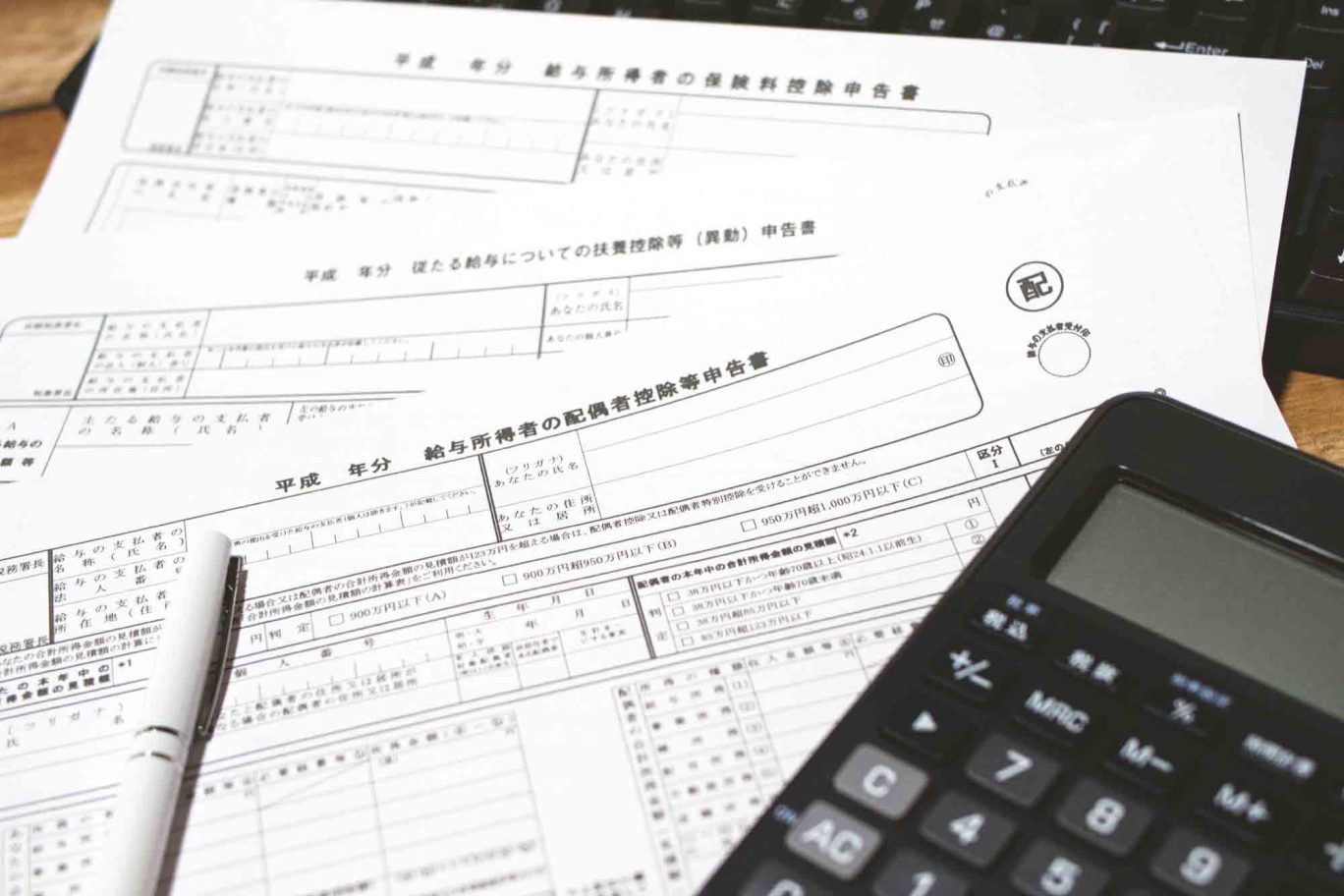

(1) 給与所得者の扶養控除等(異動)申告書

国税庁ホームページ「[手続名]給与所得者の扶養控除等の(異動)申告」の「平成31年(2019年)分給与所得者の扶養控除等(異動)申告書」より一部抜粋

給与所得者の扶養控除等(異動)申告書は、毎年12月31日時点で、従業員が誰を扶養しているかということを記入してもらう書類です。この書類の記載をもとに、従業員について扶養控除を適用します。

このほかにも下記の所得控除を受けるためにも、この書類への記載が必要となります。

- 障害者控除

- 勤労学生控除

- 寡婦(寡夫)控除

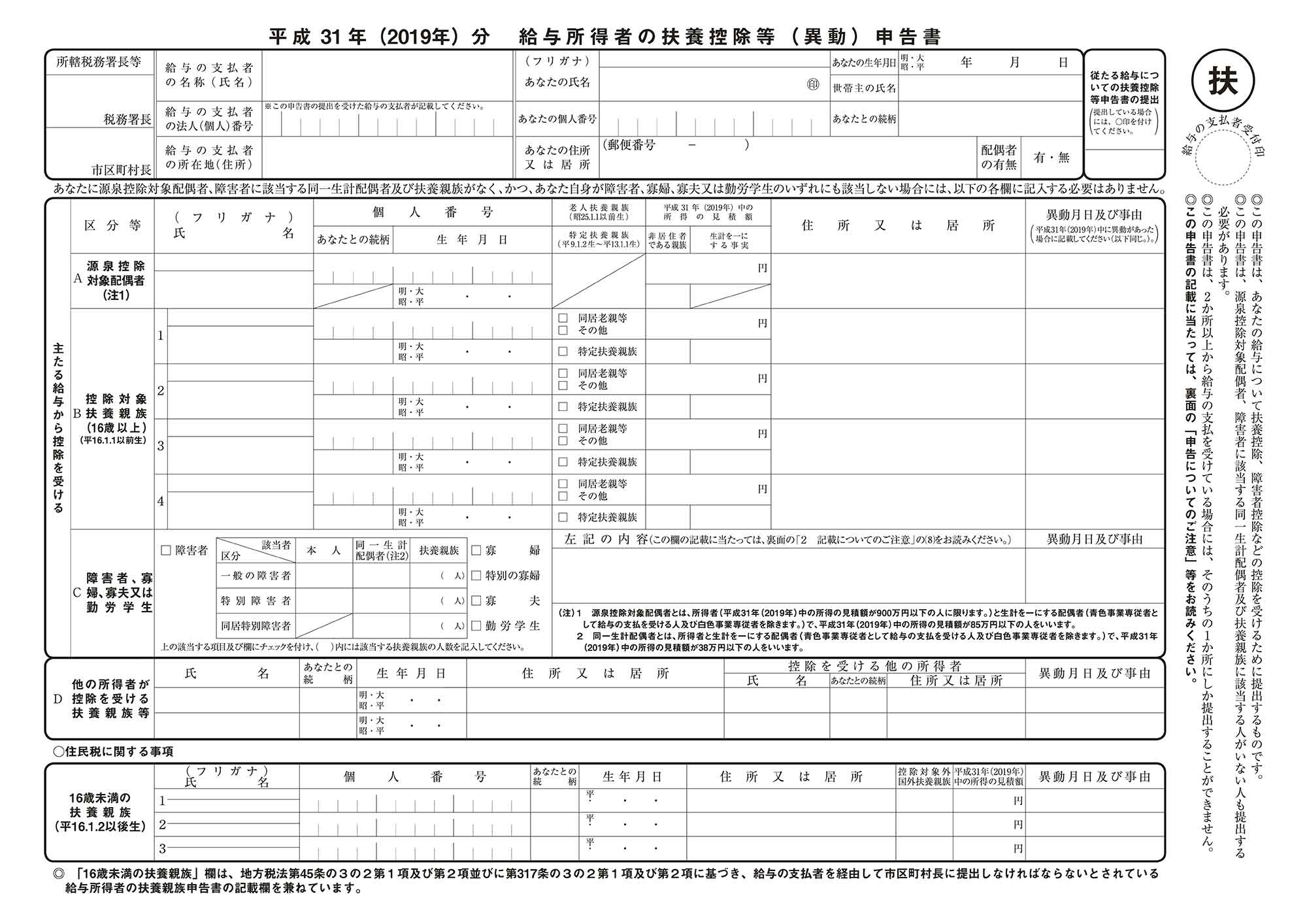

(2) 給与所得者の配偶者控除等申告書

国税庁ホームページ「[手続名]給与所得者の配偶者控除等の申告」の「令和元年分給与所得者の配偶者控除等申告書」より一部抜粋

給与所得者の配偶者特別控除等申告書は、配偶者控除や配偶者特別控除を受けるために記入してもらう書類です。配偶者の所得が38万円以下の場合は配偶者控除、38万円超123万円以下の場合は配偶者特別控除を受けることができます。従業員に配偶者がいる場合でも、その配偶者に上記の所得を超えて所得がある場合には、配偶者控除等申告書の提出は不要です。

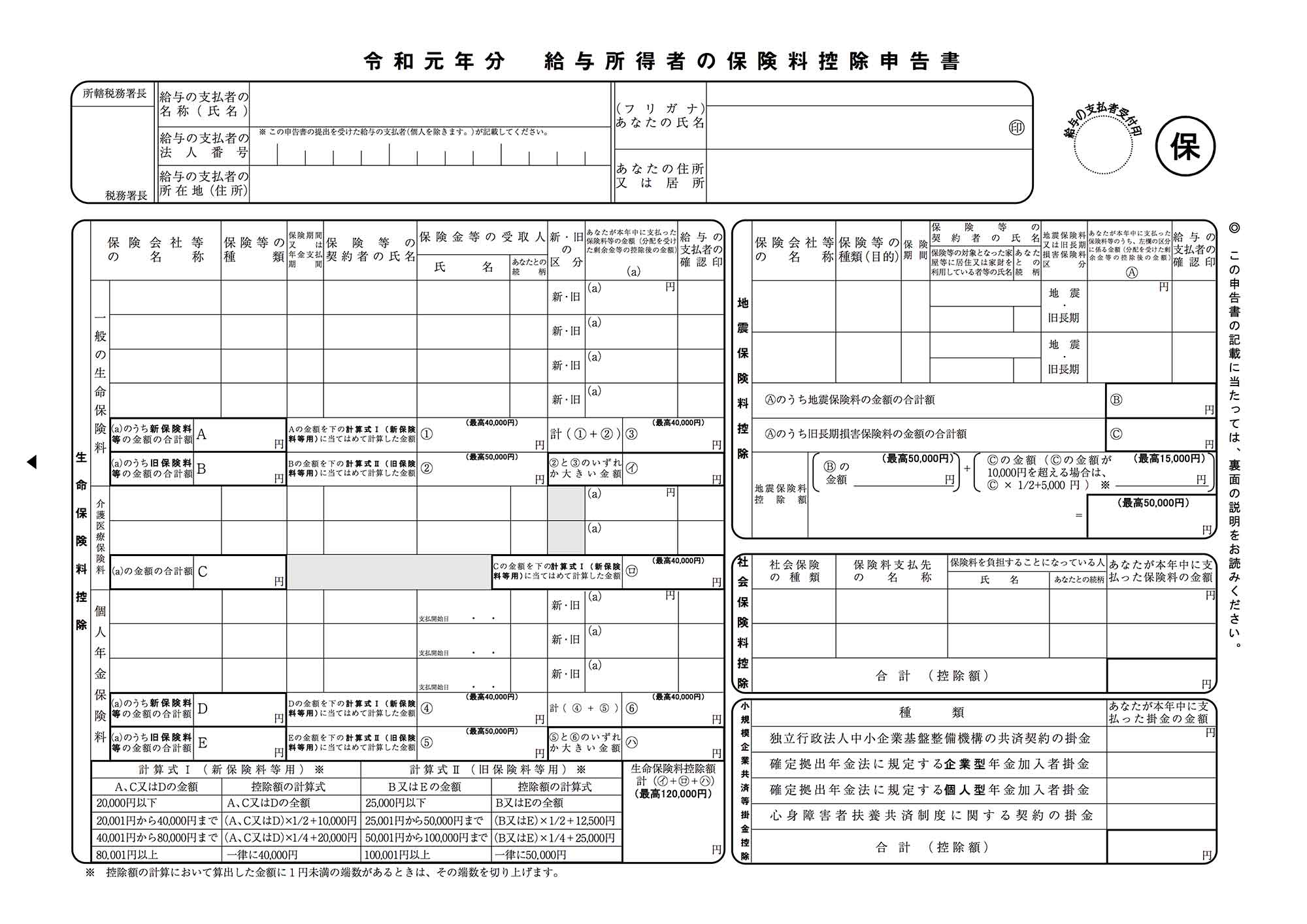

(3) 給与所得者の保険料控除申告書

国税庁ホームページ「[手続名]給与所得者の保険料控除の申告」の「令和元年分給与所得者の保険料控除申告書」より一部抜粋

給与所得者の保険料控除申告書では下記の控除4種類を申告します。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

年末調整の必要書類その2 従業員に準備してもらう書類

上記の書類の他に、従業員に準備してもらう書類もあります。主なものは下記の通りです。

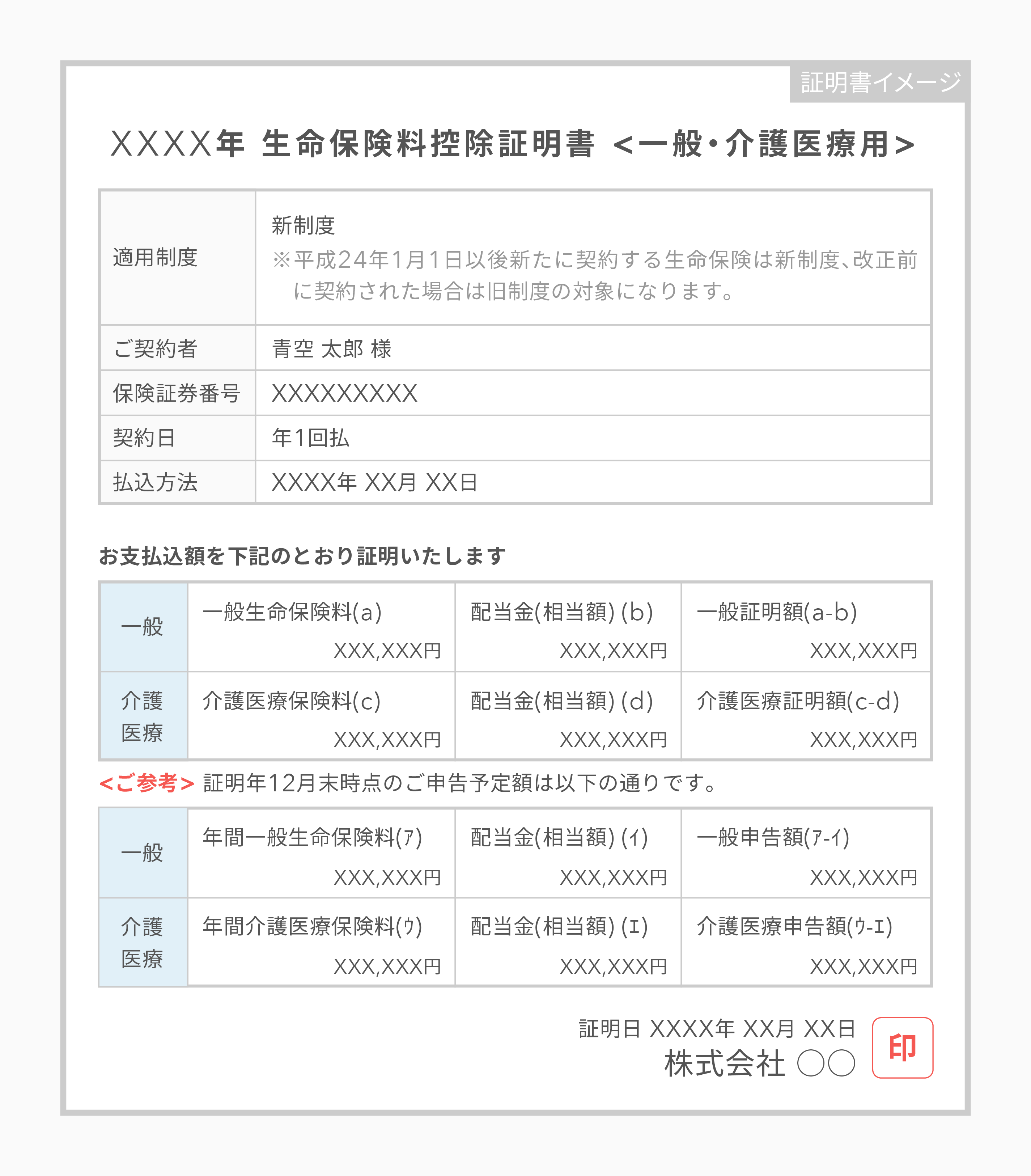

(1) 生命保険料控除証明書

上図はイメージです。保険会社によって様式は変わります。

毎年10月ごろに、各従業員の自宅宛てに届く書類です。この書類に記載された金額をもとに、保険料控除申告書を記入することで、生命保険料控除を受けることができます。事業主は、生命保険料の控除証明書の原本を従業員から受け取って、保険料控除申告書に記載された金額を確認して、年末調整時に生命保険料控除を適用します。

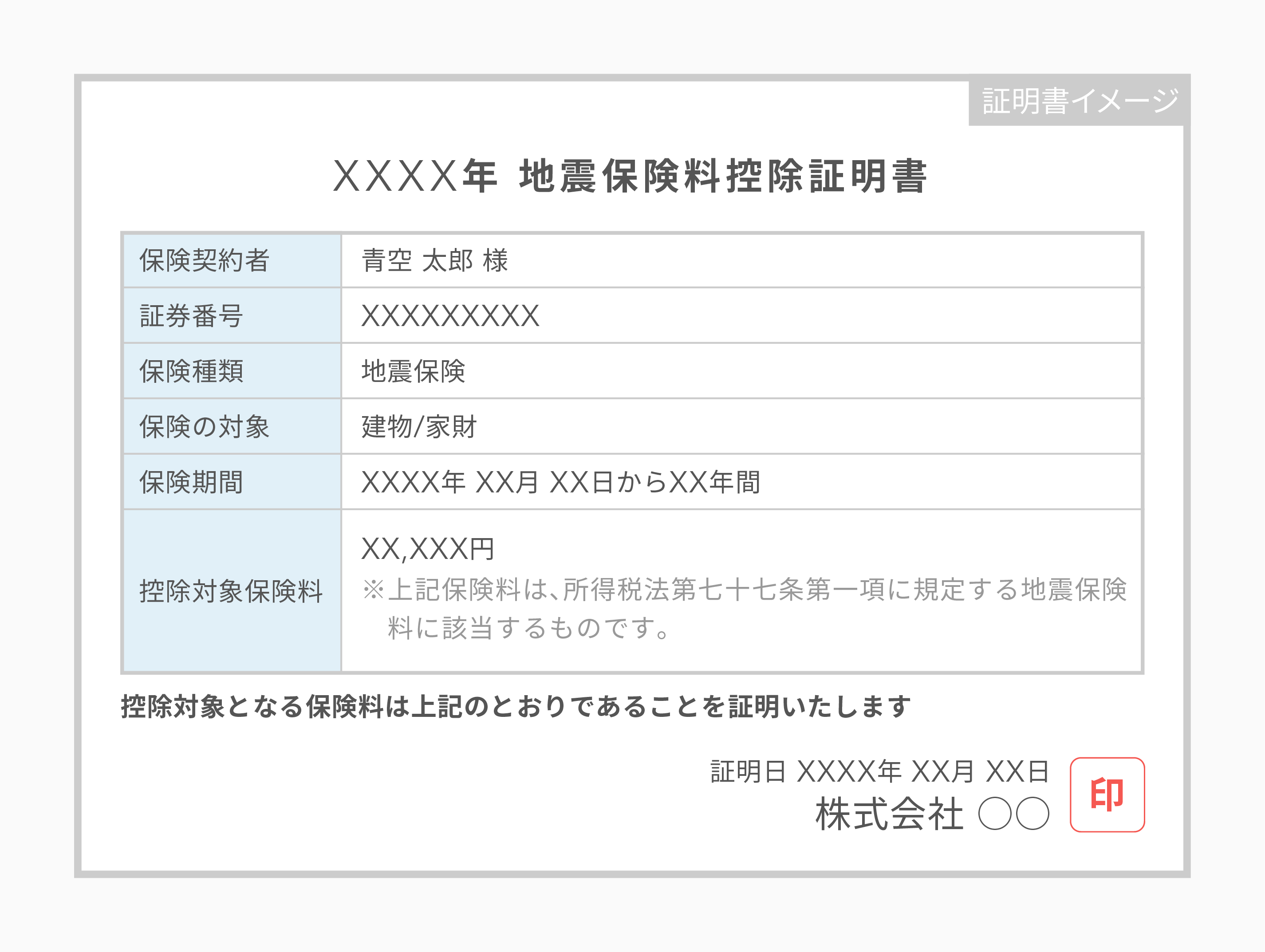

(2) 地震保険料控除証明書

上図はイメージです。保険会社によって様式は変わります。

生命保険料控除証明書と同じく、毎年10月ごろに、各従業員の自宅宛てに届く書類です。事業主は地震保険料控除証明書の原本を従業員から受け取って、生命保険料控除と同様に、会社はこの控除証明書の金額と、保険料控除申告書の金額を照らし合わせて、年末調整で地震保険料控除を適用します。

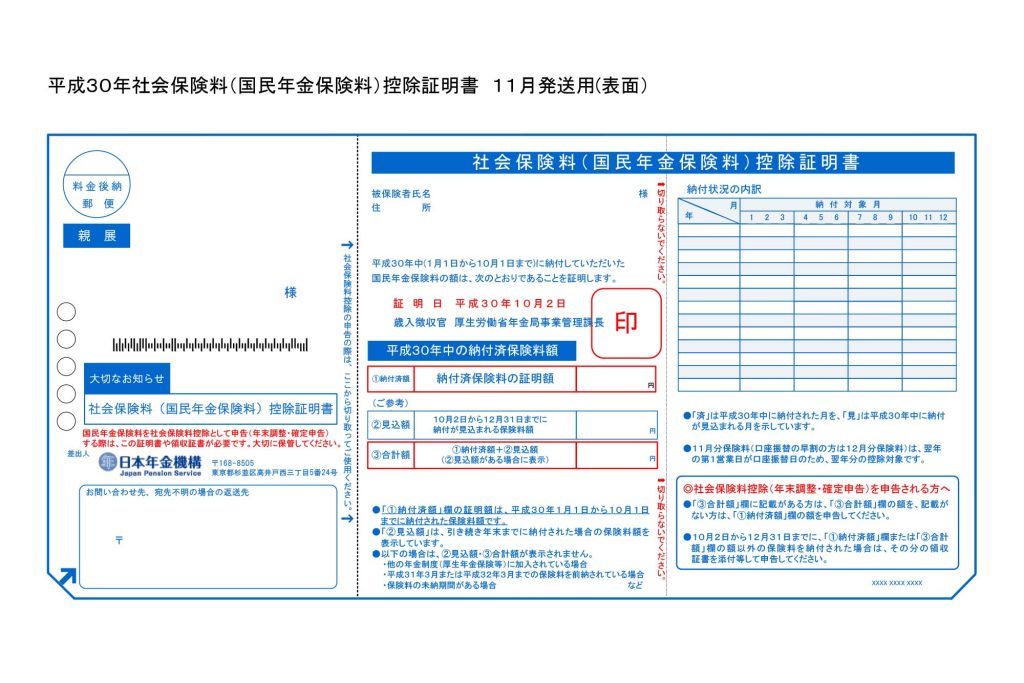

(3) 国民年金保険料控除証明書

日本年金機構ホームページ「社会保険料(国民年金保険料)控除証明書」より一部抜粋(編集注:この証明書イメージは平成30年版です)

国民年金の保険料を納めている際に、その金額について社会保険料控除を受けるための書類です。従業員が、国民年金保険料を支払っている場合に、社会保険料控除を適用するために、従業員から原本を提出してもらいます。

厚生年金保険に加入している場合には、基本的に国民年金保険料を負担することはありませんが、個人事業主に雇用されている従業員については、国民年金保険料を負担していることがありますので、忘れずに提出してもらうようにしましょう。

(4) 給与所得者の住宅借入金等特別控除申告書+住宅借入金年末残高等証明書

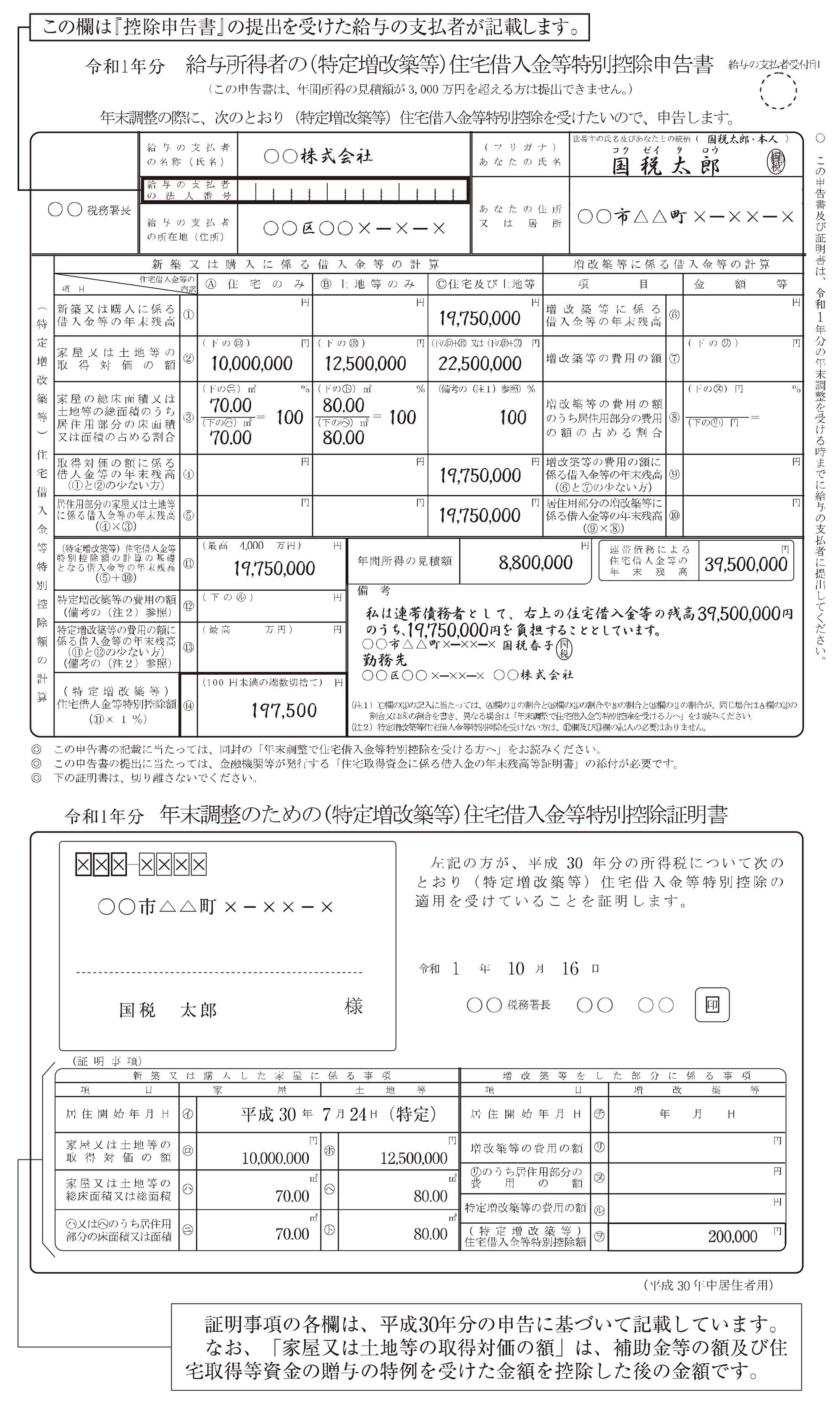

国税庁ホームページ「令和元年分 年末調整のしかた」の「(参考文例)給与所得者の(特定増改築等)住宅借入金等特別控除申告書の記載例」より一部抜粋

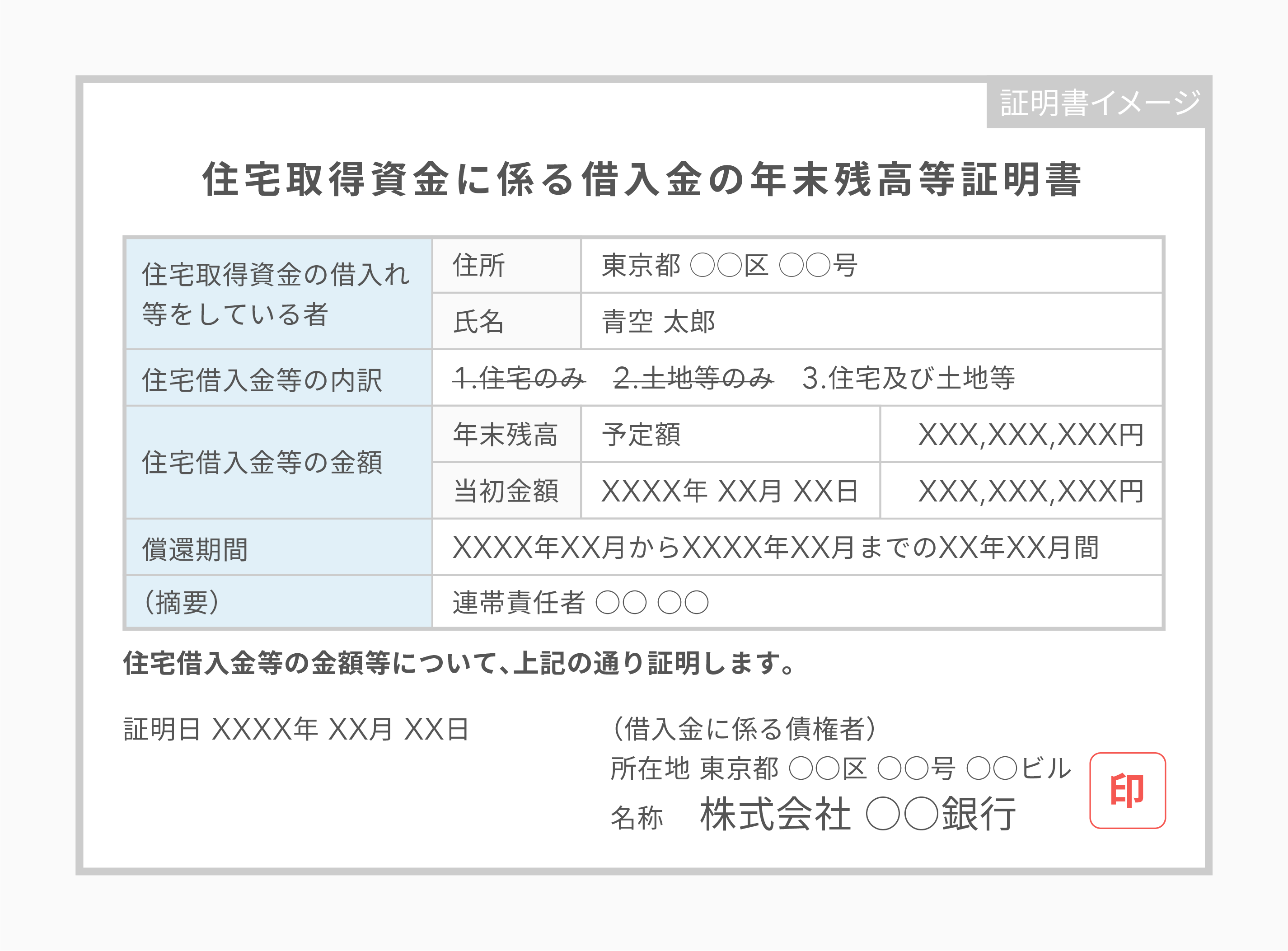

上図はイメージです。金融機関によって様式は変わります。

従業員が住宅借入金等特別控除、いわゆる住宅ローン控除を受ける場合に必要になる書類です。住宅借入金等特別控除申告書は、従業員本人が税務署に依頼することで交付を受けることができる書類です。基本的には、従業員が最初に住宅ローン控除を受けるために確定申告を行った際に、交付を希望することで税務署から受け取ることができます。もし従業員の手元にない場合は、税務署に再交付してもらうように手続きしてもらうようにしましょう。

住宅借入金年末残高等証明書は、その他の控除証明書と同じように毎年10月ごろに借り入れをしている金融機関から、従業員の自宅宛てに送付されます。

いずれの書類も原本が必要です。コピーを出してくる従業員には原本を提出するように促しましょう。

まとめ

- 年末調整は、毎月従業員の給与から天引きしている所得税の合計額と、年間の給与所得合計から計算した正確な所得税の差額を精算する業務である

- 年末調整の際に従業員に記載してもらう主な書類は、扶養控除等(異動)申告書、配偶者控除等申告書、生命保険料控除申告書がある

- 年末調整の際に従業員から提出を受ける控除証明書は、原本が必要である

年末調整は、従業員の所得税を計算する重要な業務です。間違いをなくすために、まずはどのような書類が必要なのかということを、事業主自身がしっかりと理解しておきましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。起業コンサルV-Spiritsグループ/税理士法人V-Spirits代表。年間約200件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト 「DREAM GATE」で11年連続相談数日本一。「一日も早く 起業したい人が『やっておくべきこと・知っておくべきこと』」など、起業・経営関連の著書・監修書多数。http://v-spirits.com/