【所得税徴収高計算書のキホン】書き方やルールを徹底解説

毎月給与を支払うたびに発生する源泉所得税。この源泉所得税を納めるために使用するのが、「所得税徴収高計算書」(源泉徴収の納付書)と呼ばれる書類です。今回は、この所得税徴収高計算書について、どのように記載を行えばよいのかということを解説します。

この記事の目次

所得税徴収高計算書の種類

源泉所得税を納めるために使用するのが、「所得税徴収高計算書」(源泉徴収の納付書)です。大きく分けて、2種類あります。

1. 給与所得・退職所得等の所得税徴収高計算書

給与や賞与、退職金から天引きした源泉所得税や、税理士や弁護士に対して支払った報酬から天引きした源泉所得税を納付するための用紙です。これには、2つの書式(方法)があります。

1-1. 給与所得・退職所得等の所得税徴収高計算書(一般分)

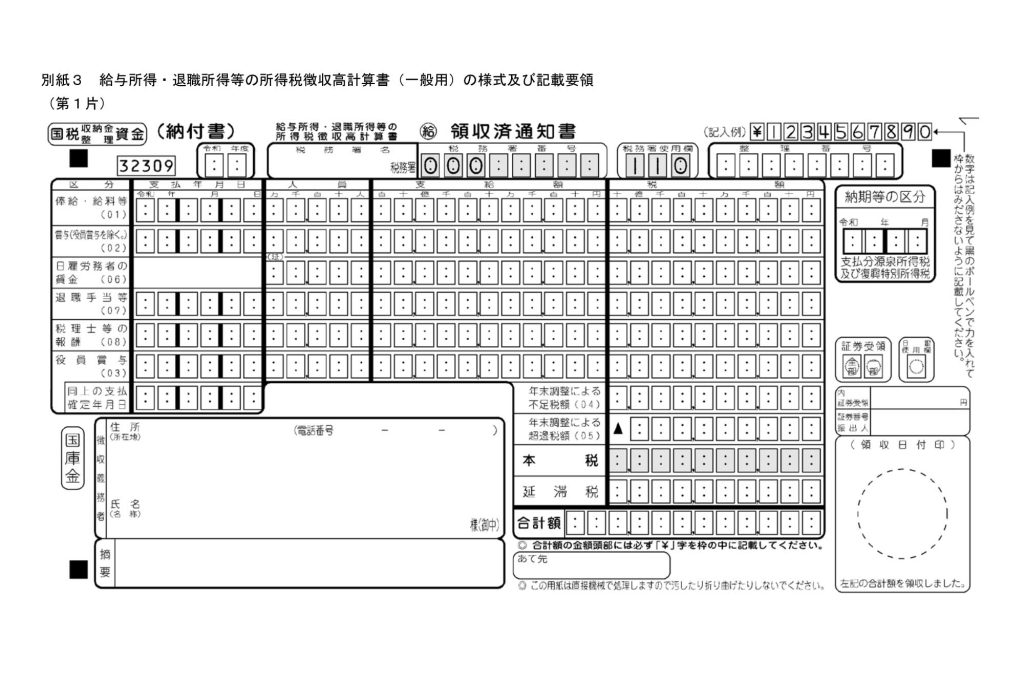

国税庁ホームページ「源泉所得税の納付書兼所得税徴収高計算書の様式について(事務運営指針)」の「給与所得・退職所得等の所得税徴収高計算書(一般用)の様式及び記載要領」より一部抜粋。

一つは、毎月納付する書式。こちらは、給与や賞与など源泉徴収の対象となる支払いを行った場合に、その支払った月の翌月10日までに、1カ月間に天引きした所得税の合計額を納付する方法です。こちらが原則的な納付のスケジュールとなります。

1-2. 給与所得・退職所得等の所得税徴収高計算書(納期特例分)

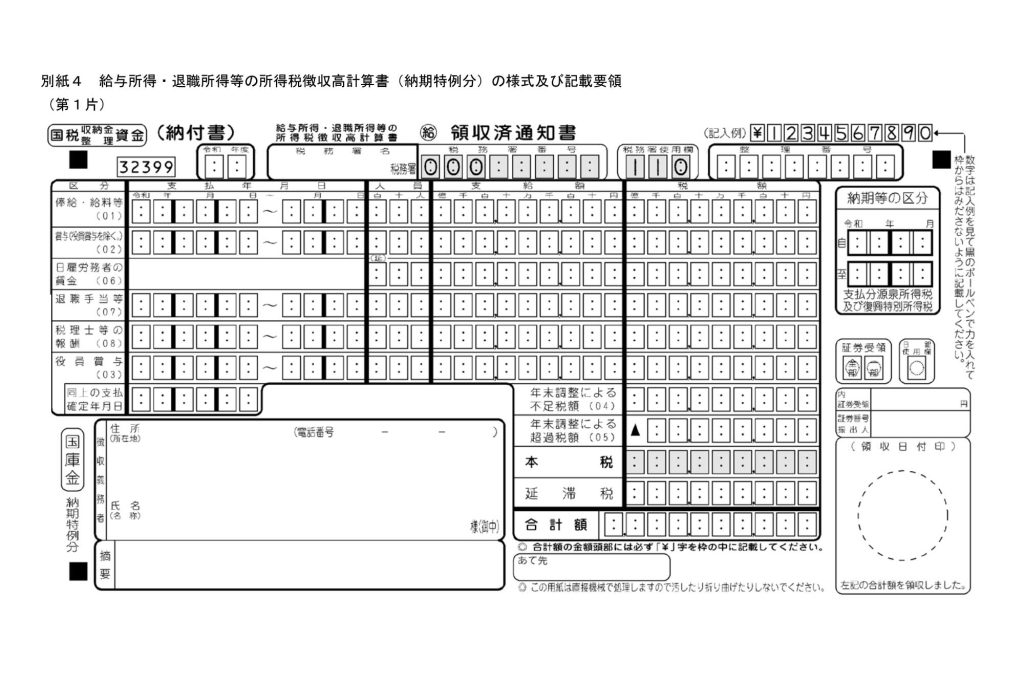

国税庁ホームページ「源泉所得税の納付書兼所得税徴収高計算書の様式について(事務運営指針)」の「給与所得・退職所得等の所得税徴収高計算書(納期特例分)の様式及び記載要領」より一部抜粋。

そしてもう一つが、半年ごとに納付する書式です。常時給与の支払いを行う従業員(法人の役員も含む)の人数が10名未満の場合には、税務署に申請することで、毎年1月から6月に支払った分は7月10日までに、7月から12月に支払った分は翌年1月20日までに納付することが可能です。これを源泉所得税の納期の特例といいます。

2. 報酬・料金等の所得税徴収高計算書

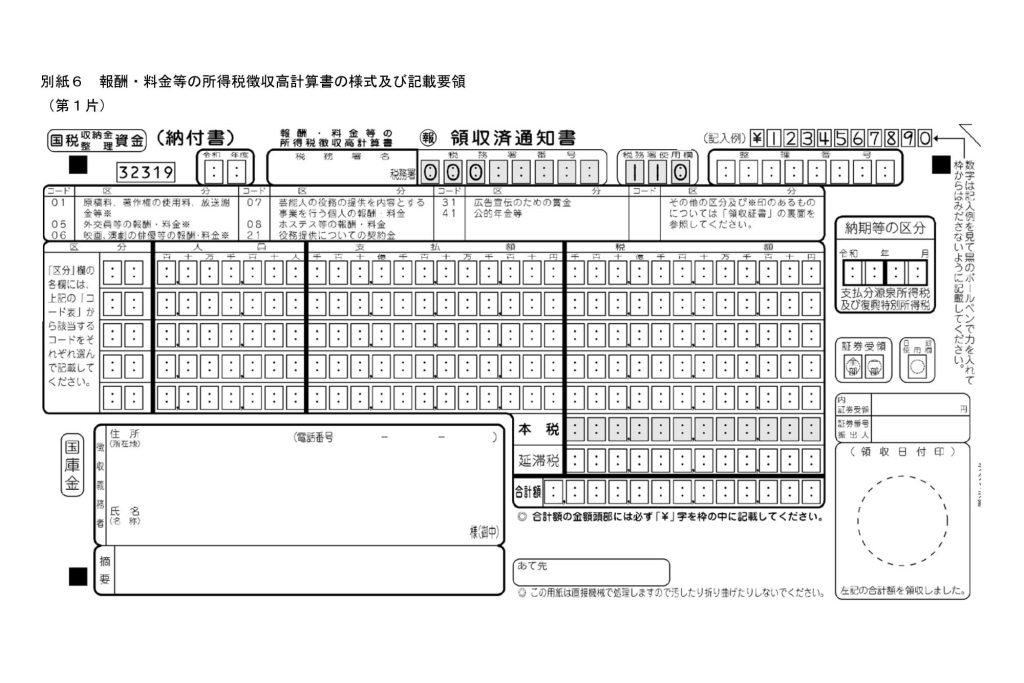

国税庁ホームページ「源泉所得税の納付書兼所得税徴収高計算書の様式について(事務運営指針)」の「報酬・料金等の所得税徴収高計算書の様式及び記載要領」より一部抜粋。

原稿料や講演料、デザイナーへの報酬を支払った場合などに、報酬から天引きした源泉所得税を納付するための用紙です。

このほかにも、上記2つほど使用頻度は多くありませんが、海外在住の人に対して支払った講演料や不動産の賃料から天引きした源泉所得税を納付するための、「非居住者・外国法人の所得についての所得税徴収高計算書」があります。

所得税徴収高計算書の入手方法

所得税徴収高計算書は、全国どこの税務署窓口でも入手することができます。源泉所得税は納税地を管轄する税務署に対して納めることになりますので、所得税徴収高計算書も税務署単位で発行が行われます。税務署窓口で入手する際には、どの税務署の分が必要なのかをしっかりと伝えましょう(計算書には税務署名が印字されているので、管轄の税務署が印字されたものを使用する必要があります)。

また、郵送での請求も可能です。その場合には、どの種類の所得税徴収高計算書が必要なのかということや、どの税務署の分が何枚必要なのかということを明記した紙と、返信用封筒を入れて郵送します。こちらも、どの税務署に郵送しても大丈夫です。一つの税務署に送っても、複数の税務署の分を取り寄せることが可能です。

所得税徴収高計算書の書き方

所得税徴収高計算書の書き方自体はそれほど複雑ではありません。ただし、いくら給与やその他の支払から天引きしたのかということはしっかりと集計して、記載すべき金額を間違えないようにしましょう。

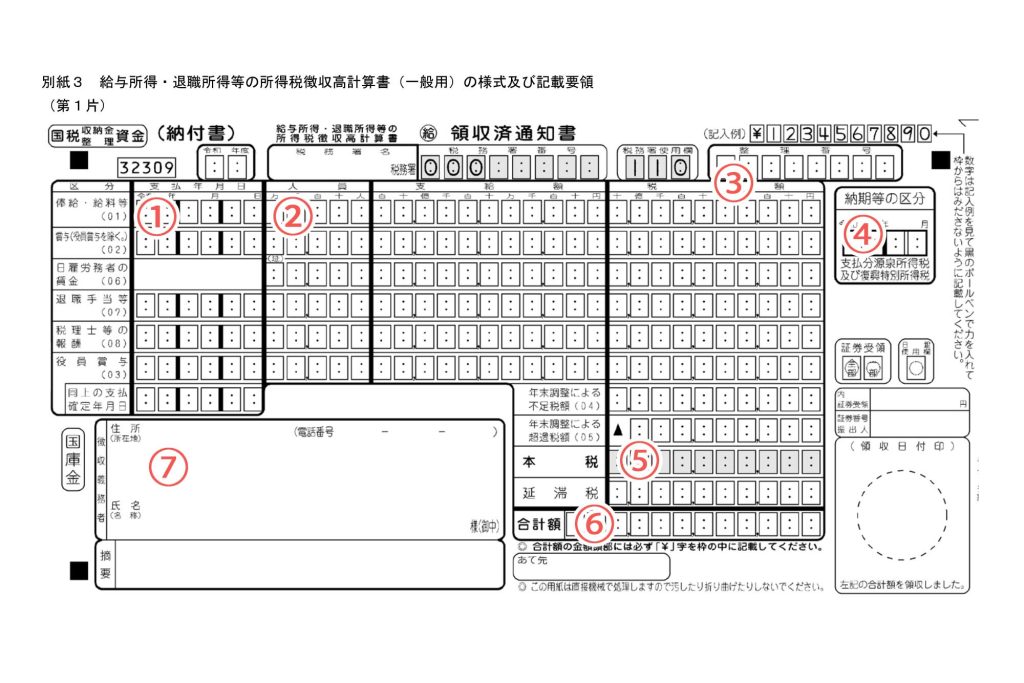

例えば、給与所得・退職所得等の所得税徴収高計算書は、下記のように記載します。

- 支払年月日:実際に給与・退職金を支払った年月日を記載する

- 人員:給与・退職金を支払った従業員数を記載する

- 整理番号:税務署から通知される整理番号を正しく記載する

- 納期等の区分:給与、退職金を支払った年月を記載する

- 本税:「税額」の項の合計を計算して記載する

- 合計額:各源泉所得税の合計額を記載する

- 徴収義務者:納税地と名称(個人事業主の場合は氏名)を記載する

国税庁ホームページ「源泉所得税の納付書兼所得税徴収高計算書の様式について(事務運営指針)」の「給与所得・退職所得等の所得税徴収高計算書(一般用)の様式及び記載要領」より一部抜粋したものに便宜上追記。

毎月納付(一般分)でも半年納付(納期特例分)でも基本的には同じです。半年納付(納期特例分)の場合、納期等の区分が基本的に半年間になることと、人員は延べ人数を記載する点に注意しましょう。

報酬・料金等の所得税徴収高計算書も基本的な記入方法は同じです。ただし、報酬については、どのような報酬かによってコードが振られていて、そのコードを記入することになります。

詳細なコードは、国税庁の下記のページにまとめられていますので、ご参照ください。

- 国税庁ホームページ:納付書の記載のしかた(報酬・料金等の所得税徴収高計算書)

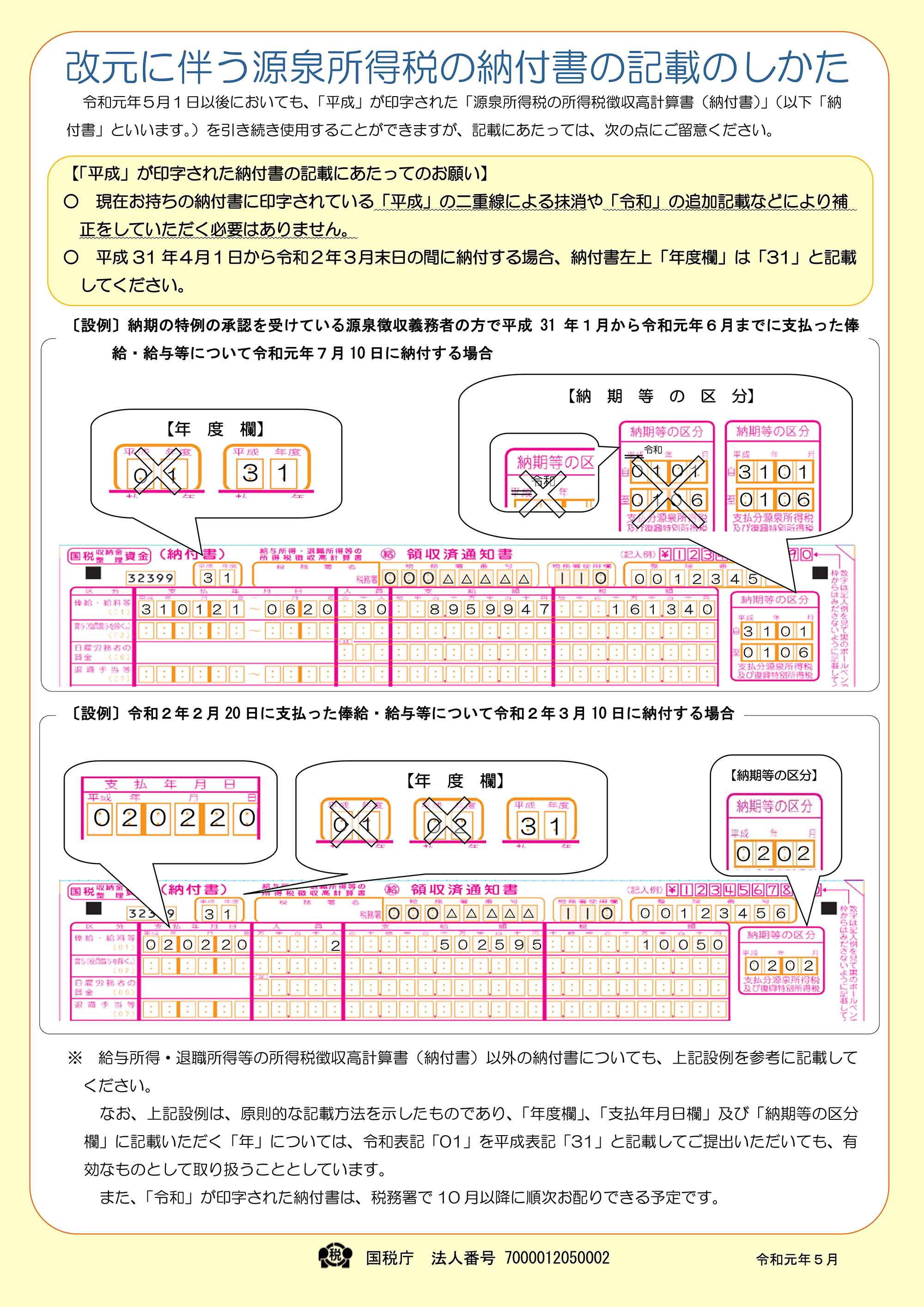

また、平成から令和への改元に伴い、年度の記載方法にも留意しておきましょう。

国税庁ホームページ「改元に伴う源泉所得税の納付書の記載のしかた」の「改元に伴う源泉所得税の納付書の記載のしかた(リーフレット)」より抜粋。

まとめ

- 所得税徴収高計算書は、主に「給与所得・退職所得等の所得税徴収高計算書」と「報酬・料金等の所得税徴収高計算書」の2種類がある

- 所得税徴収高計算書は、全国どこの税務署でも入手可能であり、郵送での取り寄せも可能である

- 所得税徴収高計算書は、特に金額欄を間違えないように記入する

所得税徴収高計算書は従業員の給与から預かった所得税を納税するための重要な用紙です。書き方についてマスターして、間違いなく納税できるようにしましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

カード・電マネ・QR・ポイントも使えるお店の決済サービス Airペイ

キャッシュレス対応で、お店の売上アップを目指しませんか?

Airペイに関する資料を無料で差し上げます。

こんな内容を掲載しています

- Airペイとは

- 導入費、運用費について

- 導入事例、Airペイ体験可能な店舗案内

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。

この記事を書いた人

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。起業コンサルV-Spiritsグループ/税理士法人V-Spirits代表。年間約200件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト 「DREAM GATE」で11年連続相談数日本一。「一日も早く 起業したい人が『やっておくべきこと・知っておくべきこと』」など、起業・経営関連の著書・監修書多数。http://v-spirits.com/