減価償却とは?基礎知識や算出方法を税理士がわかりやすく解説

店舗や事務所にある備品の経費処理、きちんとできていますか? 備品などを購入した際には「減価償却」が必要となることもあります。今回は、減価償却の考え方や算出方法、対象となるもの・ならないものなどについて解説します。

この記事の目次

そもそも「減価償却」とは?

減価償却とは、価値が目減りしていく部分(減価)を費用として処理していく(償却)ことをいいます。どんなものでも使えば古くなっていきます。ボールペンやトイレットペーパーのように短期間で使い終えるものは購入時にそのまま消耗品費などで費用にすれば良いでしょう。しかし、機械や備品、車両や建物などのように、長期にわたって使用していくものを購入時に全額費用にしてしまうと、利用実態に合いません。そればかりか、毎年の業績を出す場合も設備投資した年としていない年で損益計算に大幅な差が出てしまい、本当の業績を把握することが難しくなってしまいます。

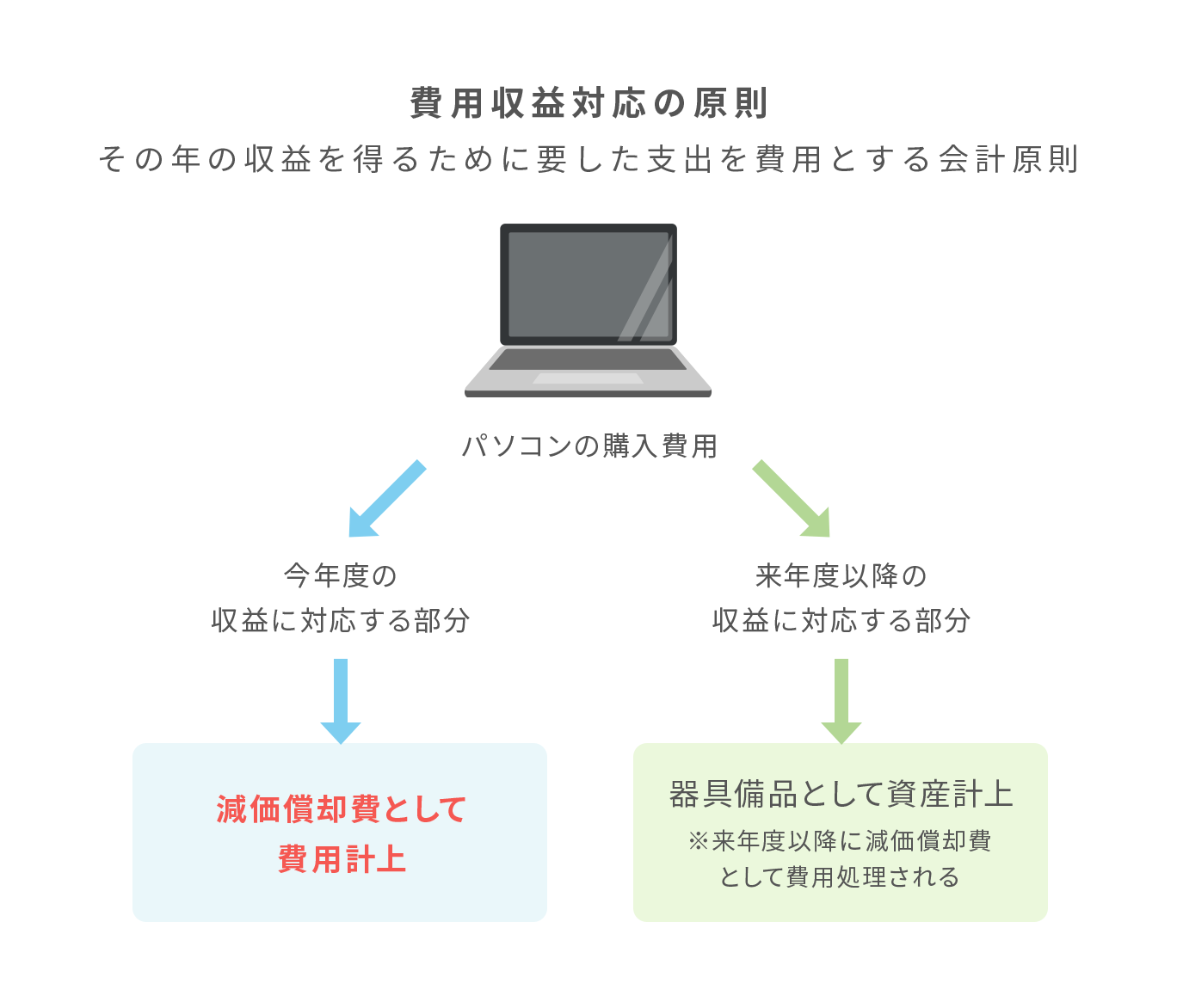

そこで会計の世界では、経営者や株主、銀行などの利害関係者が適切な判断が行えるように「費用収益対応の原則」というルールが設けられました。

費用収益対応の原則とは、その年に使ったお金のうち該当年の収益に対応する部分だけを費用とし、それ以外の部分はいったん資産に計上しておいて収益と対応した時点で費用化していくというものです。

この原則によって、機械や備品、車両や建物のように長期にわたって使用するものは、一度すべて固定資産に計上されます。そのうえで、資産の使用期間に応じて毎年の価値減少分をそれぞれの会計期間で費用処理することとしています。これを「減価償却」と呼んでいます。

消耗品費と減価償却費の関係

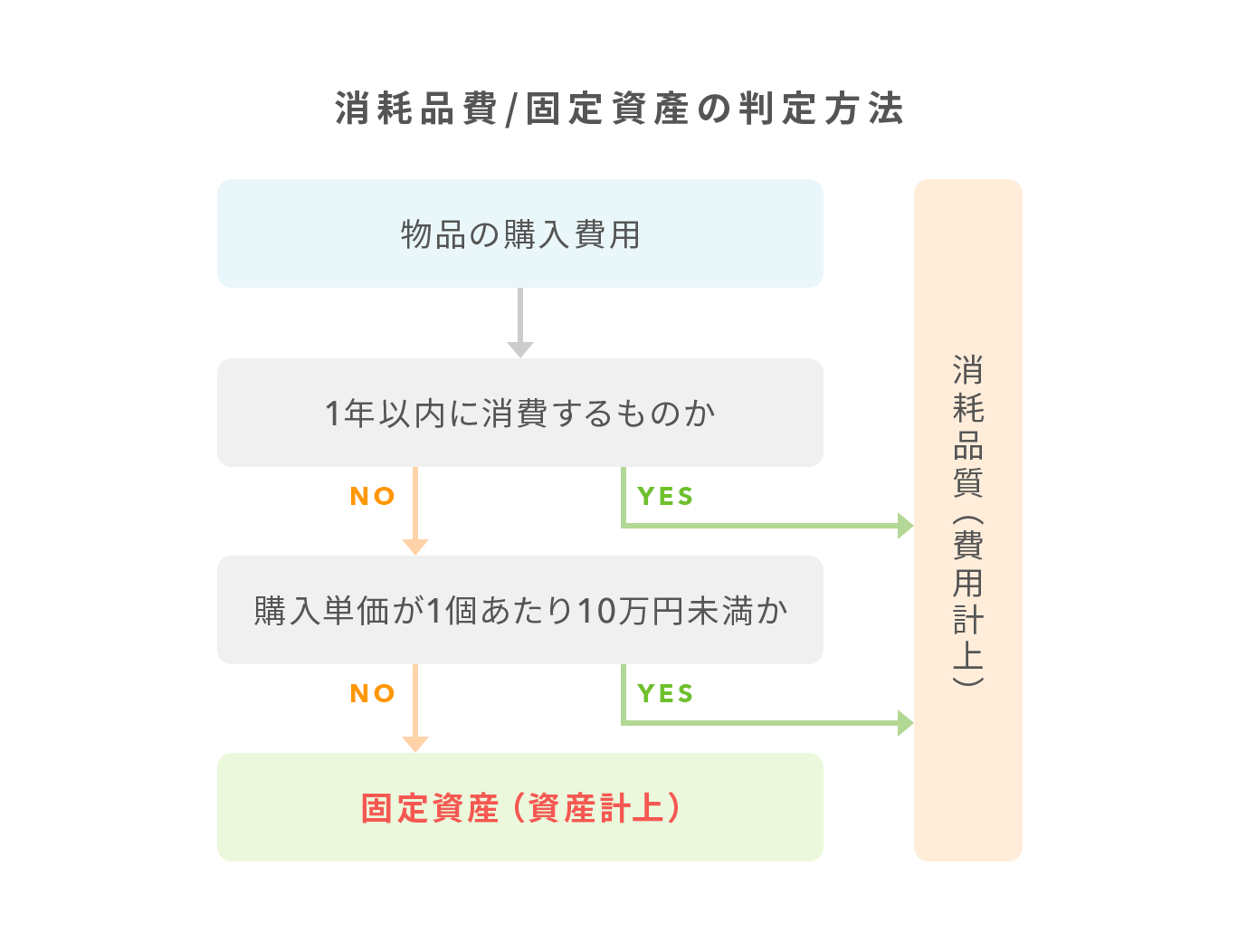

減価償却をするかどうかは、その支出が「長期にわたって使用するものかどうか」で判断することとされています。例えば、ボールペンや文房具でも大事に使えば数年もちますし、高価なものでも数カ月で消耗してしまうものもあります。判断する人の主観で経費になったり資産になったりするのでは、適正な損益計算ができませんよね。したがって、会計上は下記のいずれかの要件を満たす物品の購入費用を消耗品費として全額費用処理し、それ以外のものは固定資産として資産計上して減価償却の対象とします。

【消耗品費として費用処理するもの】

- 1年以内に消費することが確実なもの

- 物品の購入単価が1つにつき10万円未満のもの

減価償却の対象となるもの・ならないもの

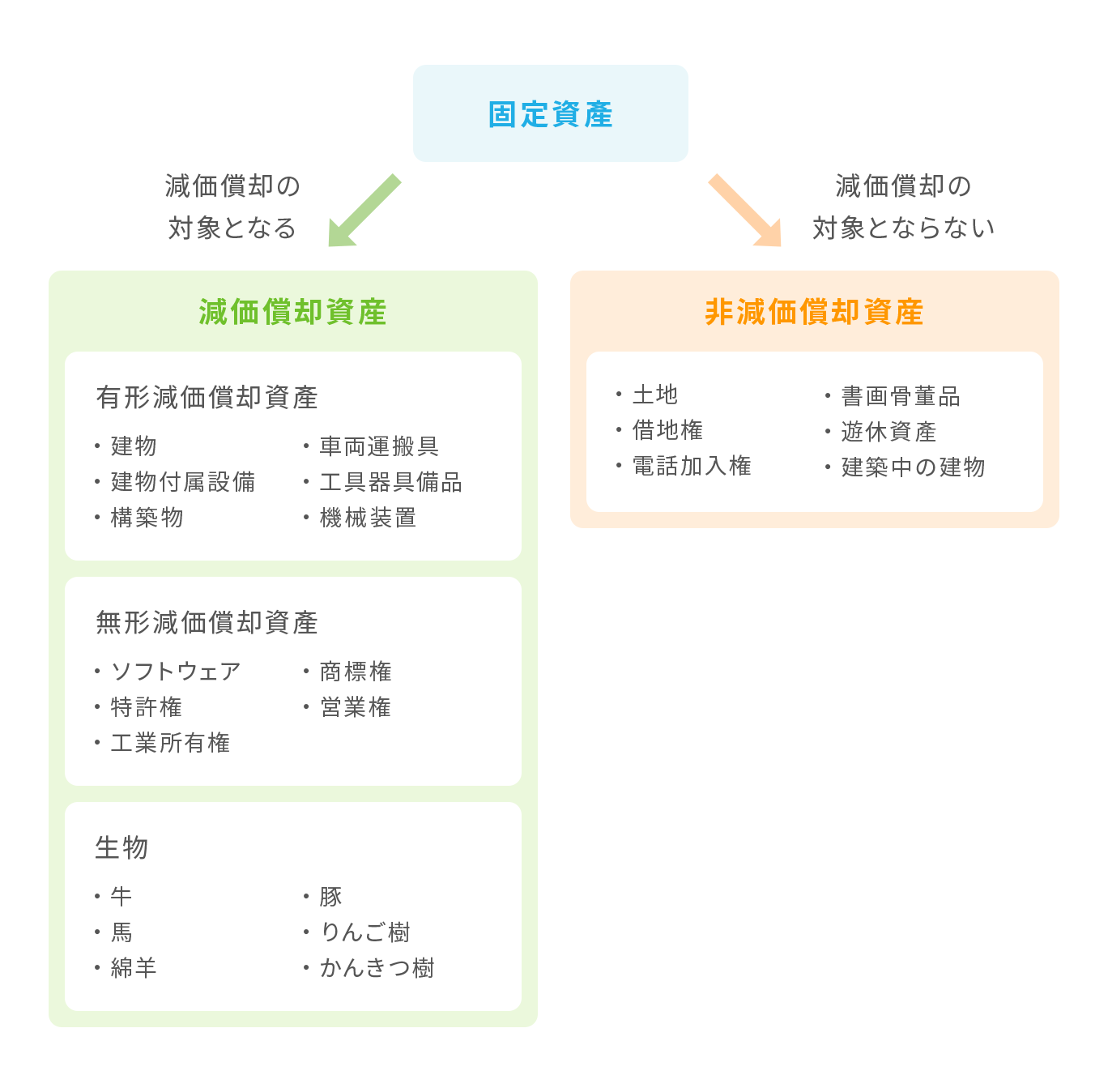

固定資産に計上された資産がすべて減価償却の対象になるかというと、必ずしもそうではありません。減価償却の対象となる資産を「減価償却資産」、減価償却の対象とならない資産を「非減価償却資産」といいます。

対象となるもの

減価償却の対象となる固定資産(減価償却資産)は、時間の経過や使用によって資産としての価値が減少すると見込まれる資産で、「有形減価償却資産」「無形減価償却資産」「生物」の3種類が該当します。

有形減価償却資産

有形減価償却資産は、目に見える固定資産で「建物」「建物付属設備」「構築物」「車両運搬具」「工具器具備品」「機械装置」に分類されます。

無形減価償却資産

無形減価償却資産は、目には見えないものの企業活動を行ううえで収益を得るために必要な資産だと認められるものをいい、「ソフトウェア」「特許権」「工業所有権」「商標権」「営業権(のれん)」などが該当します。

生物

畜産のための「牛」「馬」「綿羊」「豚」、農業用の「りんご樹」「かんきつ樹」なども、時間の経過に伴って価値が減少するとして減価償却資産に分類されます。

対象とならないもの

減価償却の対象とならない非減価償却資産には、下記のようなものが該当します。

- 土地のように時間の経過によって摩耗・劣化しないもの

- 書画骨董品などのように時間の経過によって逆に価値が上がるもの

- 遊休資産や建築中の建物のように使用していないため収益との対応がとれない固定資産

減価償却の進め方

それでは具体的に減価償却の進め方をみていきましょう。

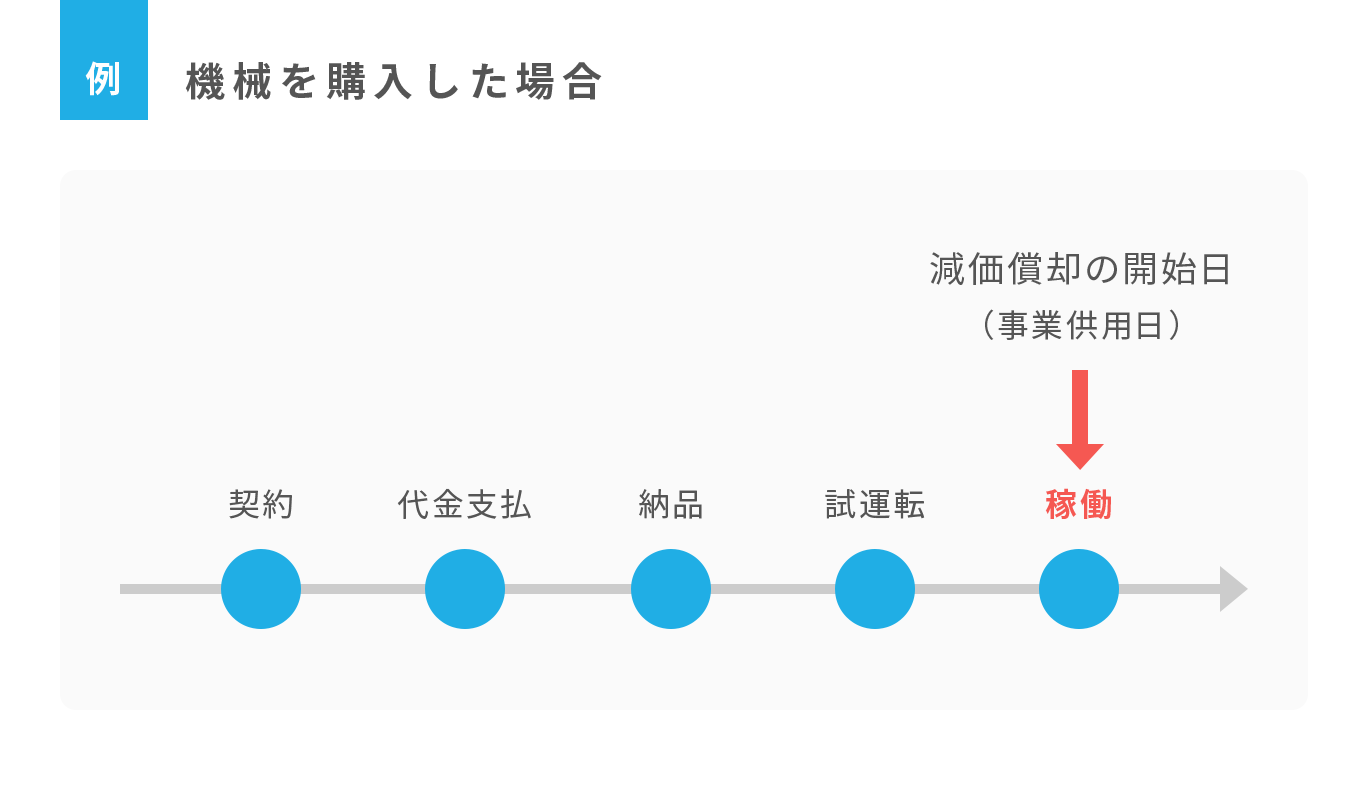

減価償却の開始日

減価償却は購入した日(取得日)ではなく、事業のために使い始めた日(事業供用日)から始めることとしています。資産の価値は使用するにつれて少しずつ減少していくものと考えているからです。

購入したものの使用していない資産は「遊休資産」とし、使用を開始するまで減価償却せずにそのまま資産として残しておくことになります。

耐用年数の確認方法

購入して事業用として使い始めた固定資産は、何年かけて減価償却していけばいいのでしょうか。本来の減価償却の意味からすれば、その資産が使用できる期間を見積もって、その期間に応じて減価償却をすべきなのですが、実際にその資産が何年もつのかは使用してみないとわかりません。「たぶん5年くらいはもつだろう」といった主観で判断すると、減価償却費をいくらでも調整できてしまうので、国税庁が「この資産はこの年数で減価償却してください」という指標を定めています。これを「法定耐用年数」といい、例えば木造店舗なら22年、普通乗用車なら6年といったように、決められた法定耐用年数に応じて減価償却費を算出します。

減価償却費の算出方法

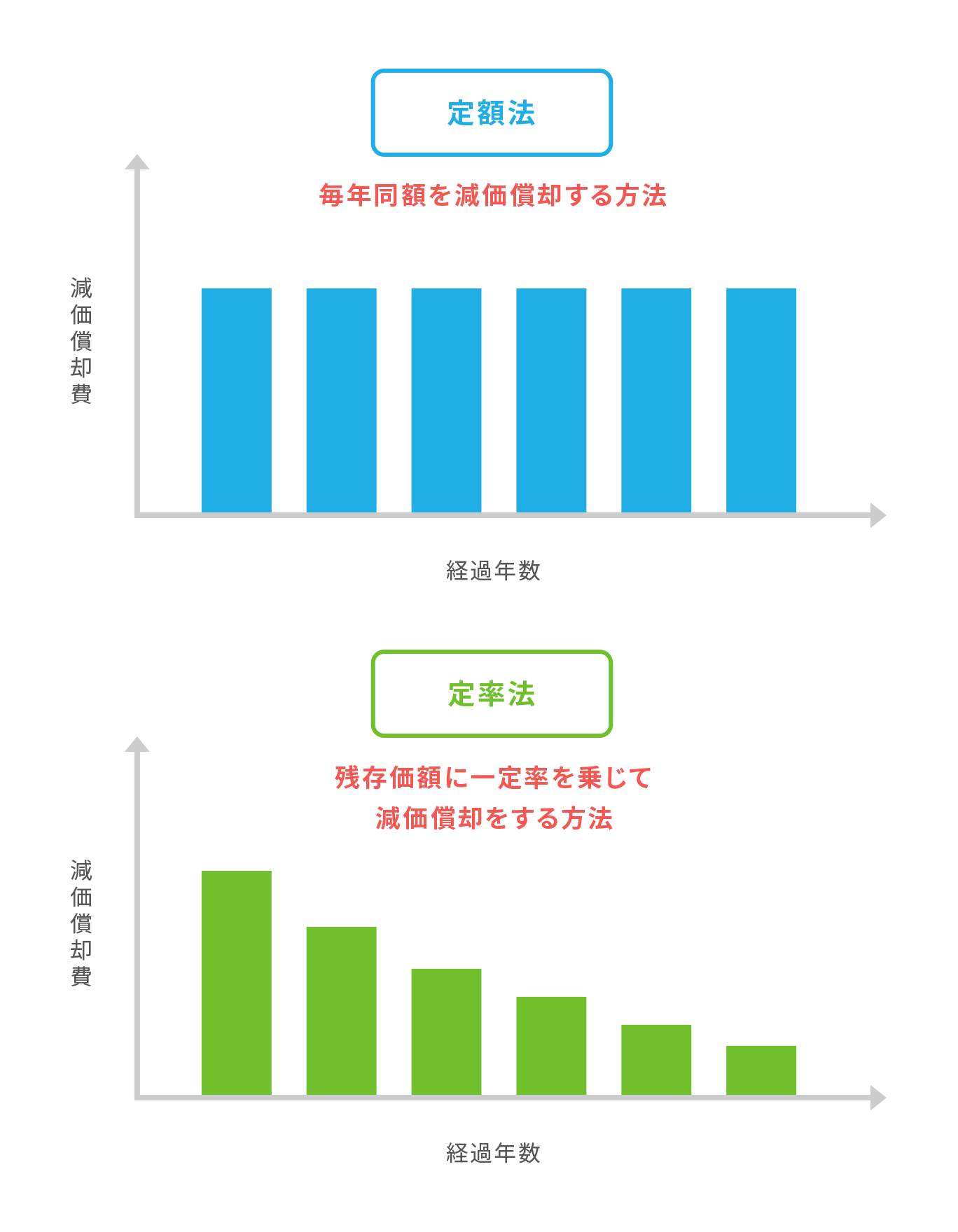

減価償却費の算出には主に「定額法」と「定率法」の2種類が使われます。

定額法

定額法は、法定耐用年数の期間にわたり毎年同額を減価償却していく方法です。取得費用を法定耐用年数で割って算出するため、シンプルでわかりやすいという特長があります。建物・建物付属設備・構築物に関しては定額法によって算出することになっています。

定率法

定率法は、資産の残存価額に対して法定耐用年数に応じて一定率(償却率)をかけて減価償却していく方法です。初年度が最も減価償却額が多くなり、その後徐々に減価償却額が少なくなっていきます。定額法と比べると早期に費用化されるため、利益を圧縮したい場合などには有効です。

法人の場合は、建物・建物付属設備・構築物以外の減価償却資産に関しては、定率法によって減価償却することが原則となっています。

建物・建物付属設備・構築物は定額法しか選択できませんが、それ以外の減価償却資産に関しては、税務署に届けを出すことで減価償却方法を定額法から定率法に、また定率法から定額法に変更することができます。状況によって減価償却方法を変更することで納税を有利に進めることもできます。

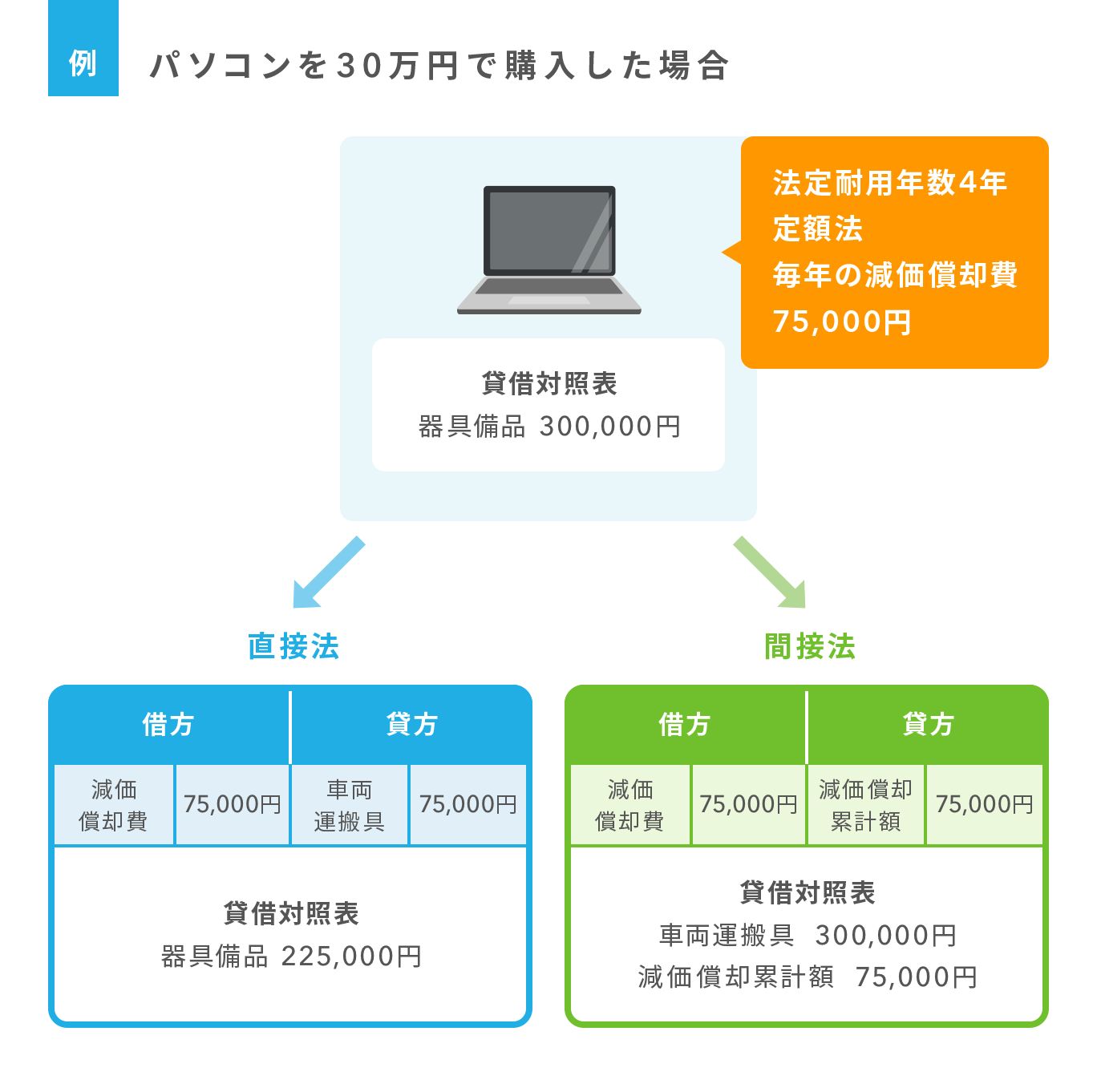

減価償却の仕訳方法

減価償却の仕訳には「直接法」と「間接法」の2種類があります。どちらでも好きなほうを選べますが、会計処理の方法が異なりますので考え方をしっかり押さえておきましょう。

直接法とは、減価償却費を固定資産の金額から直接控除する方法です。直接法を使うと、貸借対照表の固定資産に未償却の残高がどれくらいあるのかがわかる反面、その固定資産を当時いくらで購入したのかがわからなくなります。

間接法とは、減価償却累計額という勘定科目を使い、減価償却費を固定資産と分けて記録する方法です。間接法を使うと、貸借対照表の固定資産は購入当時の取得価額が記載されると同時に、減価償却累計額に償却済の合計額が記載されるため、直接法よりも多くの情報が読み取れるようになります。

Q&A

最後に減価償却についてよくある質問に対していくつかお答えしたいと思います。

Q.固定資産を買った時期によって算出方法が変わりますか?

A.減価償却の算出方法は過去に何度か大幅な変更がされています。したがって、固定資産を取得した時期によって算出方法が異なる場合があります。

2007年3月31日以前に取得した固定資産に対する減価償却方法は「旧定額法」「旧定率法」といい、計算式が現在のものとは異なります。また2016年3月31日までに取得した建物付属設備と構築物に関しては、定率法によって算出することができましたが、2016年4月1日以後に取得したものについては定額法しか選択できなくなりました。過去の償却方法や計算式については国税庁のHPに詳しく解説してあるのでそちらを参照ください。

Q.中古の資産を買った場合はどう算出するのでしょうか?

A.法定耐用年数は、固定資産を新品で購入した場合の耐用年数を示しています。中古の資産を購入した場合には、下記の式によって耐用年数の調整を行います。

(法定耐用年数ー経過年数)+経過年数×0.2(1年未満切捨て)

例えば3年経過している普通乗用車(法定耐用年数6年)を購入した場合、

(6年ー3年)+3年×0.2=3年

となります。なお、上記の算出の結果が2年未満となった場合には耐用年数は2年となります。

Q.減価償却中の資産を途中で売却したらどうなりますか?

A.法定耐用年数が経過する前に資産を売却した場合には、貸借対照表に未償却の残高が残ったまま資産が手元からなくなることになります。その際には売却時に未償却の残高を精算し、固定資産売却益または固定資産売却損として費用処理がされます。売却後も未償却の残高が残り続けてしまうようなことはありません。

まとめ

- 減価償却とは価値の減少分を費用として処理する手続きのことをいう。使用する期間に応じて分割して費用化していく

- 固定資産には「減価償却資産」と「非減価償却資産」があり、時間の経過や使用によって価値が減少するものだけが減価償却の対象となる

- 減価償却費の算出方法には主に「定額法」と「定率法」があり、上手に選択することで節税効果が高まる

事業を始めたら、固定資産の購入と減価償却の処理に必ずといっていいほど直面します。間違った処理を行うと税務調査で指摘されたり、減価償却費が計上されておらず税金を余分に払ったりすることになりかねません。まずは減価償却がどんなものなのかポイントを押さえておきましょう。減価償却費は金額が大きいので、もし不安があるのであれば税理士など専門家に相談するのがおすすめです。

※この記事は公開時点、または更新時点の情報を元に作成しています。

カード・電マネ・QR・ポイントも使えるお店の決済サービス Airペイ

キャッシュレス対応で、お店の売上アップを目指しませんか?

Airペイに関する資料を無料で差し上げます。

こんな内容を掲載しています

- Airペイとは

- 導入費、運用費について

- 導入事例、Airペイ体験可能な店舗案内

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。