【2020年版】個人事業主はココに注意!住宅借入金等特別控除申告書の書き方

「住宅借入金等特別控除申告書」いわゆる「住宅ローン控除」を受けるための申告書や関連書類の書き方について、そもそも住宅借入金特別控除を受けるためには何を準備し、何を作成して、どこにいつまでに提出する必要があるのか。2020年の住宅借入金等特別控除の事情に合わせて解説します。

この記事の目次

住宅借入金等特別控除申告書とは

「住宅借入金等特別控除申告書」とは、年末調整で住宅借入金等特別控除を受けるために記載が必要になる申告書です。この住宅借入金等特別控除は、個人が住宅ローンを利用してマイホームの新築・取得等をした場合でかつ一定の要件を満たすときに、住宅ローンの年末残高を基にして計算した金額を、所得税から控除できるというものです。

住宅借入金等特別控除の要件は?

新築を購入する場合と中古を購入する場合で若干異なります。

- 住宅取得後6か月以内に入居し、引き続き居住

- 家屋の床面積(登記面積)が50㎡以上

- 床面積の2分の1以上が居住の用

- 控除を受ける年の所得金額が3,000万円以下

- 住宅ローン等を利用していること

- 住宅ローンの返済期間が10年以上で分割返済する

中古物件の場合にはこれに加えて以下の要件が必要です。

- 建築後使用されたことがある家屋であること

- 築年数が20年(マンションは25年)以下、または取得から2年以内に耐震証明されている

詳細については、以下で確認ください。

国税庁 「No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

「No.1214 中古住宅を取得した場合(住宅借入金等特別控除)」

「No.1225 住宅借入金等特別控除の対象となる住宅ローン等」

住宅借入金等特別控除を受けるためにするべきことは?

住宅借入金等特別控除を受けるためには、マイホームを購入した年の確定申告時に、ご自身の確定申告と共に以下の書類を用意してください。初めて控除を受ける年に必要なのは、「住宅借入金等特別控除申告書」ではなく、「住宅借入金等特別控除額の計算明細書」です。

2年目以降は、会社員なら、年末調整時に住宅借入金等特別控除申告書を記入し提出するだけで控除を受けることが出来ますが、年末調整がない個人事業主の場合は確定申告によって住宅借入金等特別控除を受けます。必要な書類は下記です。

- (特定増改築等の場合)住宅借入金等特別控除額の計算明細書

- マイナンバーカードまたはマイナンバー通知書

- 建物・土地の登記事項証明書

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 住宅ローンの残高証明書

- 住民票

中古住宅を購入した場合には、耐震基準適合証明書又は住宅性能評価書の写しが必要になる場合があります。

なお、自分で作成しなければならない書類は上記の内、1の住宅借入金等特別控除額の計算明細書のみです。

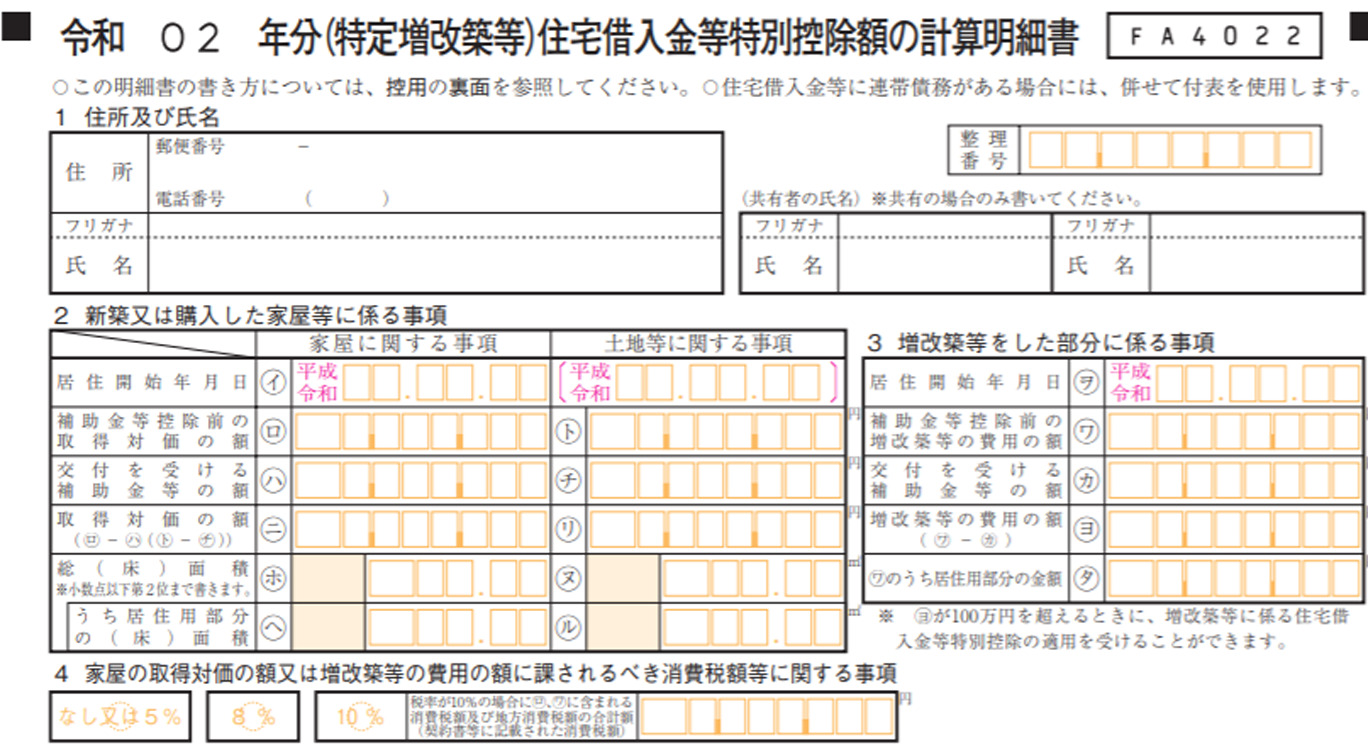

住宅借入金等特別控除の計算明細書の記入方法

2020年度の住宅借入金等特別控除の計算明細書は、一面と二面で構成されています。フォーマットは国税庁のホームページからダウンロードできます。全ての項目を埋めなくても大丈夫です。

| 1.住所及び氏名の欄 | 現在お住いの住所(購入したマイホームの住所) |

| 2.新築又は購入した家屋等に係る事項 | (イ)住開始年月日、(ニ)(リ)取得対価の額(購入価格)、(ホ)(ヌ)総(床)面積、(ヘ)(ル)うち居住用部分の(床)面積を記入します。(イ)(ト)は住民票から記入し、(二)(リ)と(ホ)(ヌ)は売買契約書や登記事項証明書から記入、(ヘ)(ル)は事業を営む方で事業用スペースがある場合にのみ、居住用として使用している面積を記入。(ヘ)(ル)と(ホ)(ヌ)の面積は異なります。居住用が全体の面積の50%未満の場合は控除が受けられないため注意が必要です。稀に土地と建物が総額記載されて分離が難しい場合には、消費税額から推計(土地には消費税がかからないため)する方法や、固定資産評価額から推計する方法を取ります。 |

| 3.増改築等をした部分に係る事項 | 住宅借入金等特別控除はリフォームも対象になります。購入ではなくリフォームのみである場合には、2ではなく3に情報を記載するようにして下さい。 |

| 4.家屋の取得対価の額又は増改築等の費用に課されるべき消費税額等に関する事項 | 売買契約書を見て、購入した物件に消費税が何%かかっているか確認し、該当するものを選んでください。 |

| 5.家屋や土地等の取得対価の額 | 基本的には1や3で記載した内容と同じですが、夫婦でローンを組み、共有持ち分で住宅借入金等特別控除を受けるなどの場合には、あなたの共有持分やあなたの持分に係る取得対価の額等を記載する必要があります。 |

| 6.居住用部分の家屋又は土地等に係る住宅借入金等の年末残高 | ほとんどの場合には、住宅及び土地等を同時に購入するので、住宅ローン残高証明書を見ながらG欄に年末時点のローン残高を記入します。なお、住宅のみ購入はE欄へ、土地等のみの場合はF欄へ、リフォームの場合にはH欄へ記入します。 |

| 7.特定の増改築等に係る事項 | リフォームにより住宅借入金等特別控除を受ける場合に必要になります。 |

| 8.(特定増改築等)住宅借入金等特別控除額 | 二面を見て該当する番号及び金額を転記してください。※になっている部分は、年内に8%と10%の取得等を行った場合のみ記載が必要になります。例えば8%でマイホームを購入し、10%でリフォームした場合に該当します。(2020年はほとんどありません) |

| 9.控除証明書の交付を要しない場合 | 控除証明書の交付を受けない場合には、「要しない」に丸を入れてください。 |

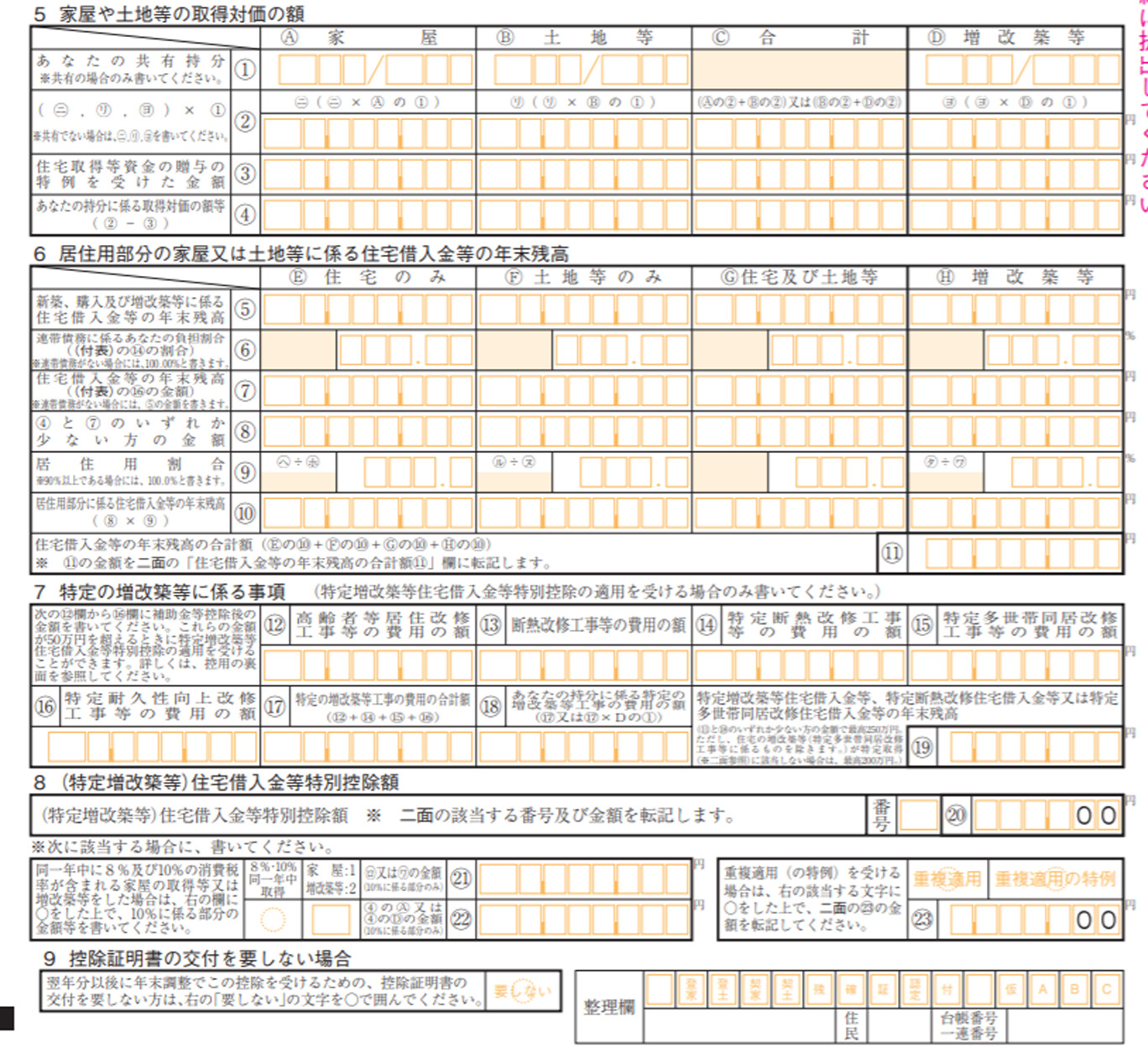

二面は、11番と20番に金額を記載すれば完了です。

住宅借入金特別控除を2年目以降も受ける場合には?

個人事業主には年末調整がないため、前述の住宅借入金等特別控除の計算明細書を作成し、住宅ローン残高証明書を確定申告書に添付します。(会社役員や会社員の場合には、年末調整時などに住宅借入金特別控除等申告書を記載して会社にその他の年末調整資料と一緒に提出します)

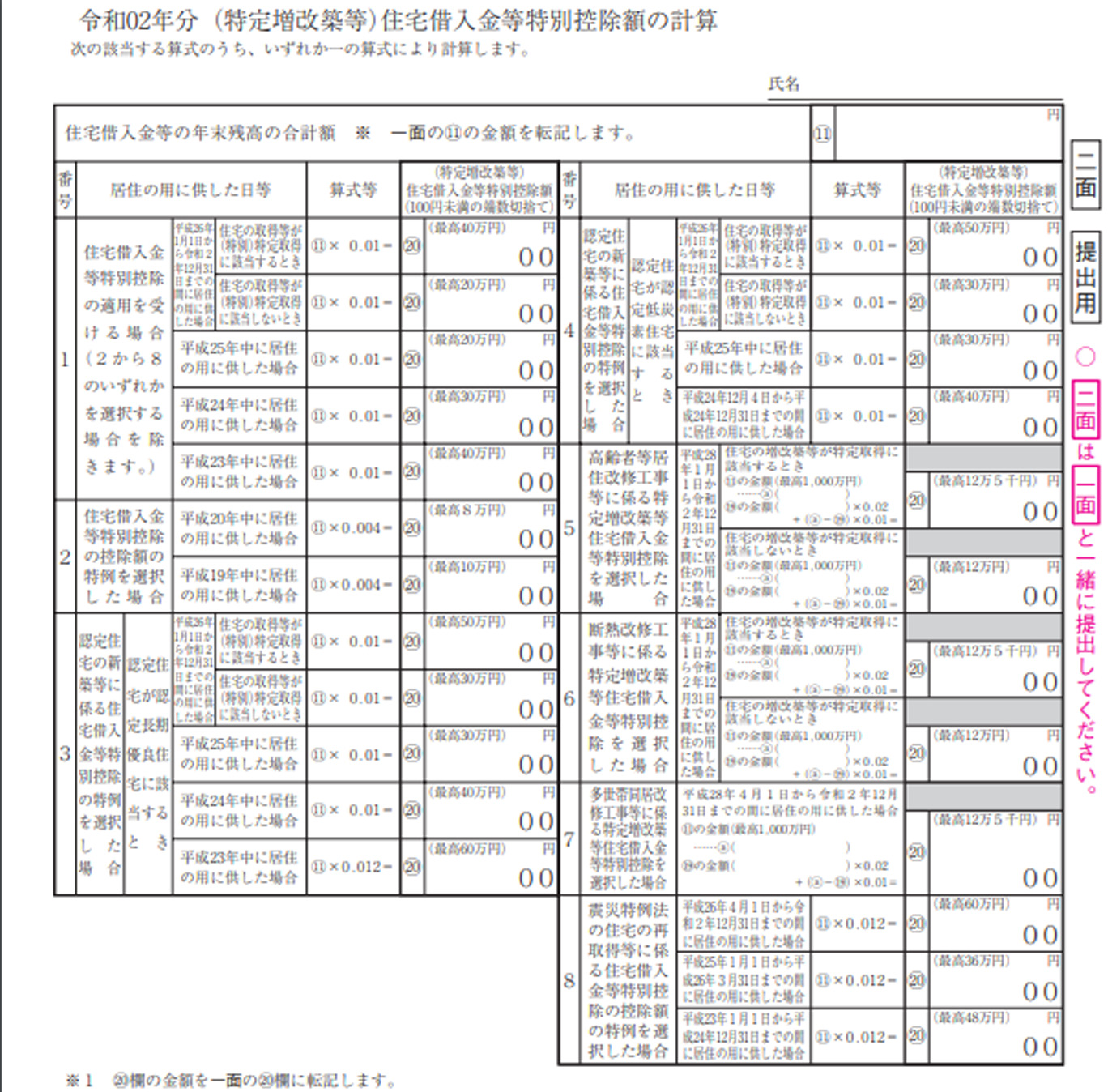

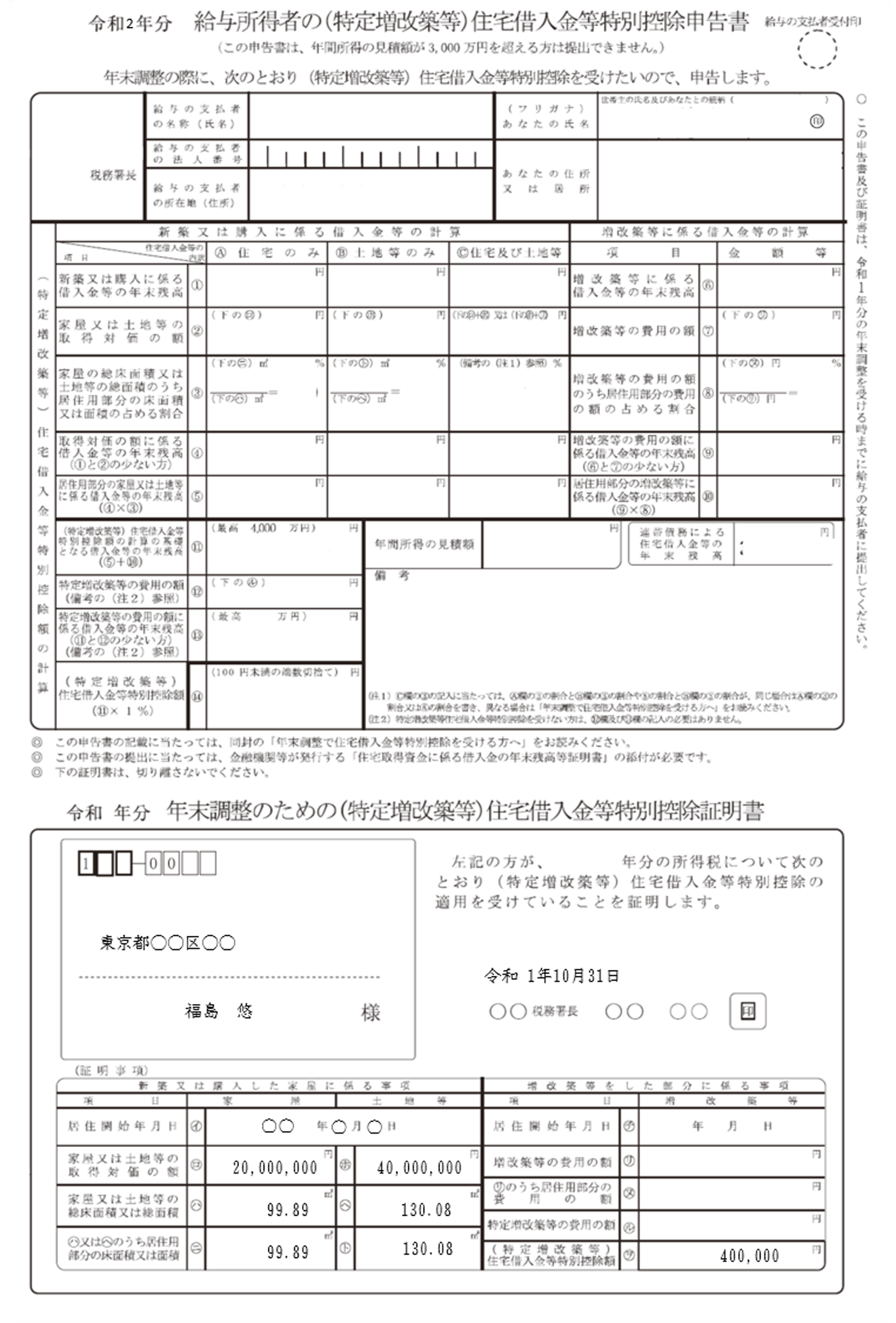

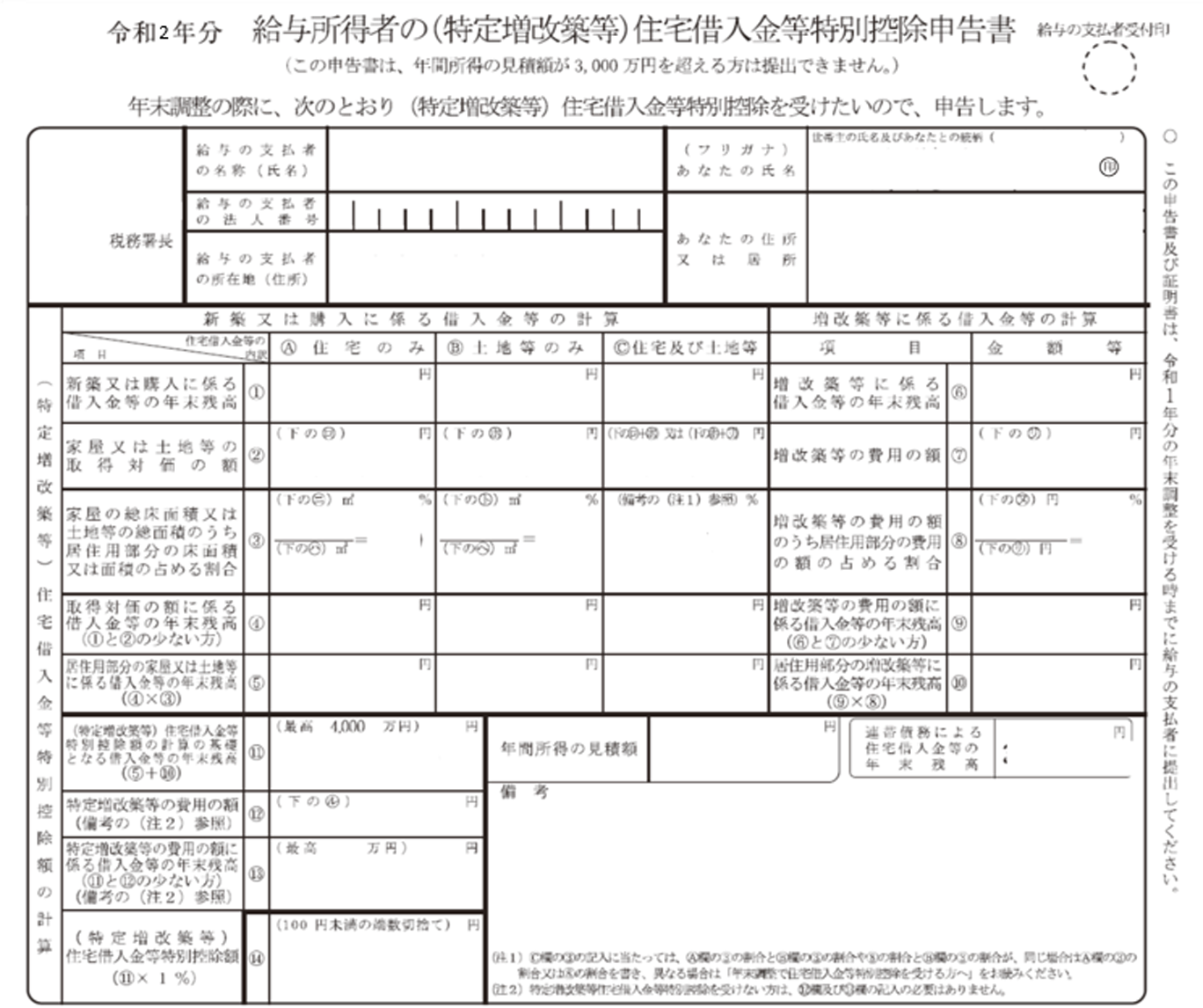

住宅借入金等特別控除申告書の書き方

住宅借入金等特別控除申告書は、会社役員や会社員が年末調整にて住宅借入金等特別控除を受ける場合に必要な書類です。住宅借入金等控除を最初に受ける年の確定申告書を提出した以降に、まとめて税務署から「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」と共に送られてきます。控除証明書の部分は税務署が予め埋めてくれていますが、申告書部分は空欄になっているため、住宅ローン残高証明書を見ながら必要箇所に記入する必要があります。

参考:住宅借入金等特別控除申告書と住宅借入金等特別控除証明書の全体像

住宅借入金等特別控除申告書の記載方法は、前述の住宅借入金等特別控除の計算明細書にある「6.居住用部分の家屋又は土地等に係る住宅借入金等の年末残高」とさほど変わりません。

| 1.新築又は購入に係る借入金等の年末残高 | ほとんどの場合には、住宅及び土地等を同時に購入するので、C欄へ住宅ローン残高証明書を見ながら今年の年末時点のローン残高を記入します。なお、住宅のみ購入はA欄へ、土地等のみの場合はB欄へ、リフォームの場合には増改築等に係る借入金等の計算の欄に記入します。 |

| 2.家屋又は土地等の取得対価の額 | 住宅借入金等特別控除証明書にある金額を転記してください |

| 3.家屋の総床面積又は土地等の総床面積のうち居住用部分の床面積 | 住宅借入金等特別控除証明書に記載のある面積を転記してください |

それ以降は、指示通りに記入すれば住宅借入金等控除申告書の作成は完了します。

2020年度の制度の状況は?

2019年10月の消費税増税によってマイホーム購入の需要変動が予測されたため、それを平準化する目的で、住宅借入金等特別控除を受けられる期間を3年間延長する制度が導入されました。消費税8%でマイホームを購入した場合を「特定取得」とし、10%でマイホームを購入した場合には「特別特定取得」と区別しています。特別特定取得の場合には、住宅借入金等特別控除を最大で13年間まで受けることが出来ます。なお、この対象は2019年10月1日から2020年12月31日までにマイホームを購入し居住した方のみです。

あなたはどのパターン?

購入した物件に2020年から住み始めた場合の住宅借入金等特別控除は、いくつかのパターンに分かれているので、それぞれの状況に合わせ参考にしてください。

| 2019年9月末までにマイホームを不動産屋から購入し、2020年から住み始めた |

| 2019年10月1日から消費税が10%に増税されたため、それ以前に取得したマイホームにかかった税金は8%である可能性が高いです。この場合には、住宅借入金等特別控除は10年間、毎年最大40万円まで受けることが出来ます。 |

| 2019年10月~2020年にマイホームを不動産屋から購入し、2020年に住み始めた |

|

消費税が10%に増税されているため、住宅借入金等特別控除は最大で13年間、毎年最大40万円まで受けることが出来ます。なお、特別特定取得の場合、11年目の住宅借入金等特別控除については、次のいずれか「少ない方」が控除限度額になります。

|

| 2020年にマイホームを不動産屋の仲介で個人から購入し、2020年に住み始めた |

| 個人から不動産を購入する場合には、消費税が課税されませんので、特定取得にも特別特定取得にも該当しません。10年間の住宅借入金等特別控除を受けることは出来ますが、毎年最大20万円までになります。 |

参考:新型コロナウイルス感染症特例や経済対策としての特例措置延長について

現行制度は、2020年12月までに入居した場合に住宅借入金等控除を13年間受ける事が出来るというものです。しかし、新型コロナウイルス感染症による影響で入居が遅れた人の救済を趣旨として議論が重ねられ、2020年12月10日に発表された2021年度の税制大綱では、以下の通り決定しています(この後、税制大綱に基づき改正法案が作成され、国会にて可決されることで税制改正が確定します)。

新築の場合2020年10月~2021年9月末までに契約

中古の場合2020年12月~2021年11月末までに契約

上記の契約と2022年12月末までに入居することを条件に、13年間の控除を受けられることとしています。

事務所(店舗)併用住宅の注意点

ローンを組んで購入した自宅の一部を、事務所や店舗としても利用する場合、そのスペースが50%未満、つまり居住スペースが50%以上に限り、住宅借入金等特別控除を受けられるのは前述の通りです。ただし、自宅との按分割合によって控除額以外も影響もあるため注意が必要です。また、個人事業主と中小オーナーなど法人役員では、以下のように扱いが異なります。

個人事業主の場合の注意点

個人事業主は家事按分と言って、生活費と事業費としての両方の性質を持つ支出については、事業費相当額を必要経費として処理することが認められています。

例えば毎月のローン返済額が10万円で、居住用70%、事業用30%で按分する場合には、返済額に含まれる「住宅ローン利息分」を70%と30%で按分し、30%を必要経費として処理する事ができます(購入物件に駐車場が含まれる場合には駐車場も按分対象)。

なお、住宅借入金特別控除を受けることができるのは「居住用」に関する部分に限定されているため、事業按分が節税に繋がるとは一概に言えません。

また、マイホームを売却した際に適用できる譲渡所得の特別控除(3,000万円)についても、居住用部分にのみ適用されます。また、住宅ローンに適用されている利息は非常に低金利なので、試算する必要もなくほとんどのケースで100%住宅として利用した方が、税額としてのメリットを享受できます。以下、具体的な試算が必要な一部例外を記載します。

- 居住用に按分した借入金残高が4,000万円を超える場合で、限度額まで住宅借入金特別控除の恩恵を受けられるケース(6,000万円の物件を購入し80%の4,800万円を居住用、20%の1,200万円を事業用に按分など)

- 再建築不可物件などの特殊な物件のため低金利で物件を購入できなかった場合

法人役員の場合の注意点

個人事業主の場合と基本的な考え方は変わりませんが、事務所利用分については家事按分ではなく法人役員と法人との間で賃貸契約(役員が貸主、法人が借主)を締結する必要があります。賃貸契約の地代については、近隣相場を参考に算出するのが一般的です。

なお、法人では家賃分を必要経費として処理できますが、法人役員はこの受け取った地代を「不動産所得」として申告する必要があります。そのため、適用される税率を見ながら、どのようにするのが有利になるか試算する必要が出てきます。法人の税率は所得の金額による影響はさほどありませんが、個人の場合には累進税率(所得の金額で税率が変わる)が適用されるため、税理士など専門家に相談しながら検討してみてください。

住宅借入金等特別控除申告書のよくある質問

住宅借入金等特別控除に関連してよくある質問をまとめてみました。参考にしてください。

| Q1.住宅借入金等特別控除申告書を紛失してしまいました。この申告書が無いと住宅借入金等特別控除を受けることは出来ないのでしょうか? |

| A1.年末調整に必要な書類として住宅借入金等特別控除申告書があるため、税務署への再交付依頼が必要になります。年末調整のための(特定増改築等)住宅借入金等控除関係書類の交付申請書 を作成の上、税務署に届出してください。 万が一、年末調整書類の提出期日までに住宅借入金等特別控除申告書が準備出来ない場合には、その年は(会社員の方は)個人事業主同様に、確定申告書と住宅借入金等特別控除の計算明細書を作成の上、住宅ローン残高証明書を添付する事で住宅借入金等特別控除を受けることができます。 |

| Q2.住宅借入金等特別控除を例年受けていたのですが、昨年は年収が3,000万円超えたため控除を受けられませんでした。今年の年収は3,000万円以下ですが、昨年3,000万円超えたのでもう受けられませんか? |

| A2.住宅借入金等特別控除を受けられるかどうかの判定に際しては、「毎年の年収」で測定しますので、昨年3,000万円超えていたからと言って、それ以降も住宅借入金等特別控除を受けられないわけではありません。 |

| Q3.マイホームを今年売却しました。またその年にマイホームを購入し住んでいるのですが、前回同様に住宅借入金等特別控除を使うことは出来ますか? |

| A3.最近購入した物件などで、マイホームを売却しても利益がほとんどない場合にはあまり気にする必要はありませんが、昔から住んでいる物件で地価が高騰している場合には、譲渡所得の特別控除(3,000万円)を利用すると税金が安くなることがあります。この譲渡所得の特別控除を利用した場合には、その年から3年間住宅借入金等特別控除を受ける事ができません。譲渡所得の特別控除を利用しなければ、住宅借入金等特別控除を使うことができます。 |

まとめ

- 住宅借入金等特別控除申告書は、会社勤めの人が年末調整で住宅借入金控除を受けるための書類

- 住宅借入金等特別控除は2年目以降、申告書を作成するだけで受けられる

- 2020年は要件を満たせば住宅借入金控除が多く受けられる年

- 物件の持ち主が会社なのか個人なのかで控除額が変わる

- 事務所(店舗)併用住宅は、按分割合によって控除額や経費等に影響するためトータルな判断が必要

住宅借入金等特別控除は、節税額が非常に大きいものの一つです。ここまでメリットが大きいものはあまりないので、住宅を購入する際にはこの記事を参考に「住宅借入金等特別控除」の金額も頭に入れて置いてください。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

福島 悠(ふくしま ゆう)経営コンサルタント/公認会計士

公認会計士、税理士。経営改革支援認定機関/SOLA公認会計士事務所 所長。

上場企業の顧客向け税書類の監修や経営コンサルティング、個人事業の事業戦略支援と実行支援まで幅広く対応。顧客収益最大化を理念に掲げ起業家を徹底サポート。多種多様な企業の税務顧問と年間約30件の戦略立案を行っている。