個人事業主とは?メリット・デメリットや開業の際に必要な手続きも解説

会社員とは違い、自由な働き方ができる「個人事業主」。自分のスキルや経験を活かして、個人事業主として独立や開業したいと考えている方も多いのではないでしょうか?

個人事業主には、法人と比べて多くのメリットがある一方、注意しておきたいデメリットもあります。

この記事では、個人事業主のメリット・デメリットをはじめ、個人事業主になるために必要な準備や手続きについて詳しく解説します。

この記事の目次

個人事業主とは?

個人事業主とは、労働者としての保護を受けず個人で事業を行う者を指し、法律上では「個人事業者」といいます。ここでは法人やフリーランス、副業との違いを整理していきましょう。

法人との違い

法人と個人事業主は事業形態が違います。法人は会社を設立して組織として事業を行うのに対し、個人事業主は個人で事業を行います。そのため、責任範囲や税金、社会保険などさまざまな面で違いがあります。特に責任範囲においては、法人は事業活動の責任を個人から切り離して考えますが、個人事業主は事業の全責任を個人事業主本人が負うことになります。

また法人は社会的信用度が高い反面、設立の手続きが複雑です。一方、個人事業主は法人設立よりも簡単な手続きで開業できるという違いがあります。

| 個 人 事 業 主 | 法 人 | |

|---|---|---|

| 始めやすさ | 今すぐ始められる | 始めるためには法人設立が必要(早くても1週間、長引くと1カ月以上) |

| 費用 | 特にかからない | 設立費用で数十万円程度かかる |

| 利益に対する課税 | 所得税・住民税・個人事業税・消費税 | 法人税・法人県市民税・法人事業税 |

| 社会保険 | 加入できない | 加入できる |

| 社会的信用度 | (法人と比較して)低い ※事業上の支障は特にない |

高い |

副業、フリーランスとの違い

経済産業省によると、副業(副業人材)は「一般に企業の社員として働きながら、勤務時間外に他社の仕事を請け負う人材」です。一方、フリーランスは「実店舗がなく、従業員もいない自営業主で、自分の経験や知識、スキルを活用して収入を得る者」と文化庁が定義しています。

したがって、会社員として働きながら副業で個人事業主として活動することも可能です。なお、会社員と個人事業主の違いは雇用関係の有無です。会社員は会社に雇われて働くのに対して、個人事業主はどこにも雇われず個人で事業を行います。

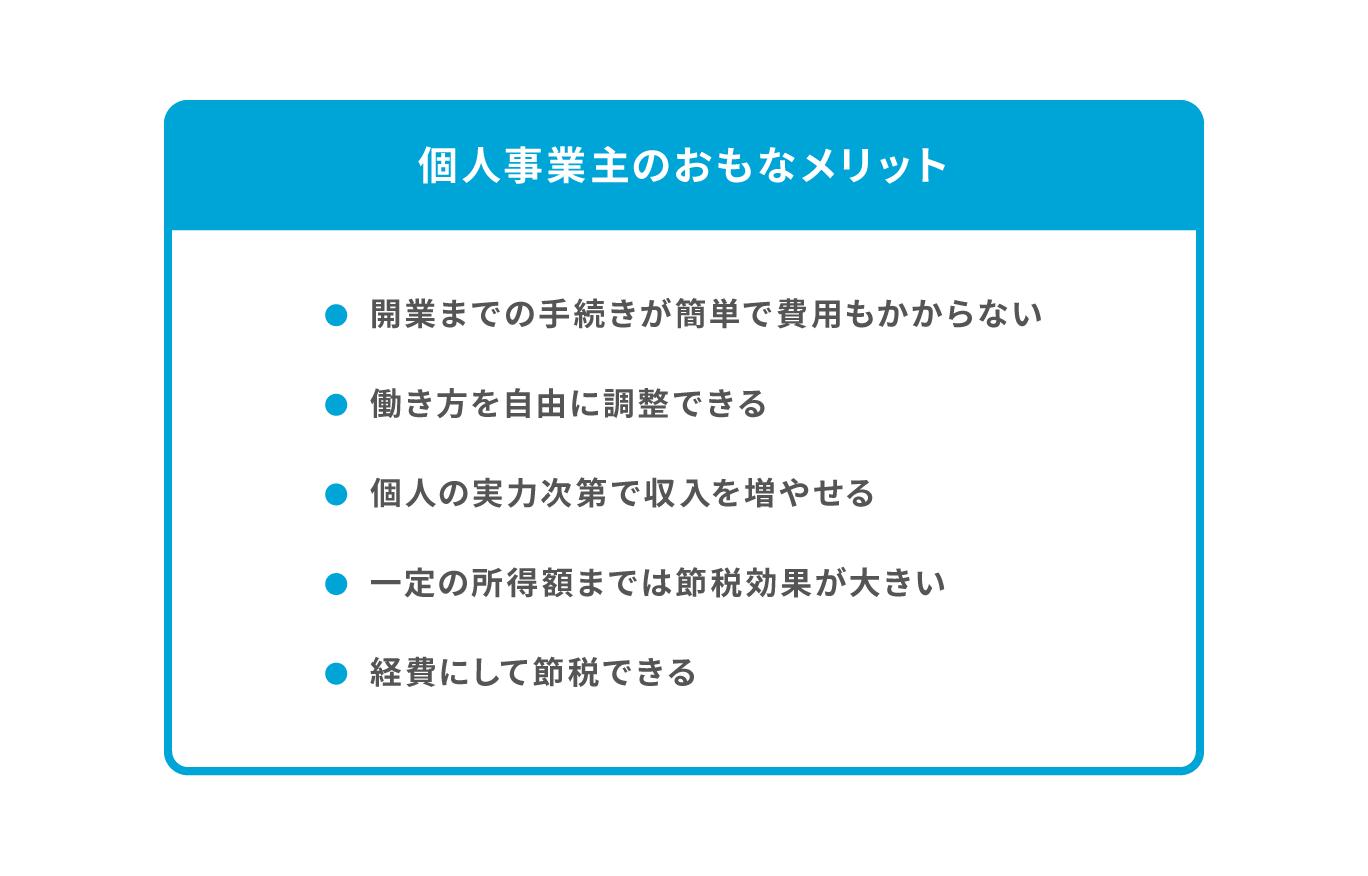

個人事業主のメリット

法人や会社員と比較して、個人事業主には働き方や収入、税金面でのメリットがあります。5つのおもなメリットをみていきましょう。

開業までの手続きが簡単で費用もかからない

個人事業は、税務署に開業届を提出するだけですぐに事業を始められます。提出しなくても事業を始められますが、国税庁は「事業の開始等の事実があった日から1月以内に提出してください」と定めています。手続きに関しては費用もかかりません。

一方、法人を設立するとなると定款の作成や登記が必要です。早くても1週間、長引くと1カ月以上かかる場合もあります。設立登記費用、定款認証費用、資本金などの準備が必要となり数十万円程度かかる場合もあります。

働き方を自由に調整できる

会社によってはフレックス制度などが設けられており勤務時間を柔軟に調整して働ける場合もありますが、基本的に会社員は出勤日や勤務時間が定められていることが多いです。

その点、個人事業主は家族や自分のライフスタイルに合わせて営業日や営業時間を自由に設定できる点がメリットといえるでしょう。

個人の実力次第で収入を増やせる

個人事業の成長・拡大は事業戦略や自分の努力次第です。収入も事業次第で増やすことができます。一方、会社員は昇給があるとはいえ、会社によって賃金テーブルが決まっているため、収入は青天井とはいえません。

一定の所得額までは節税効果が大きい

個人事業主の確定申告の方法は、青色申告と白色申告の2種類あります。

青色申告を選択すれば、最大65万円を所得から差し引けるため、税負担を軽減できます。ただし所得が増えてくると法人のほうが有利になるケースが多いため、「所得が少ないうちは個人事業主のほうが節税効果が大きい」と覚えておきましょう。

経費にして節税できる

大まかにいえば、売上から経費を引いた利益が個人事業主の所得です。つまり経費が多ければ所得も少なくなり、節税につながります。事業運営のために必要な費用の多くは、経費として計上できます。

| 経費にできるもの | 経費にできないもの |

|---|---|

|

|

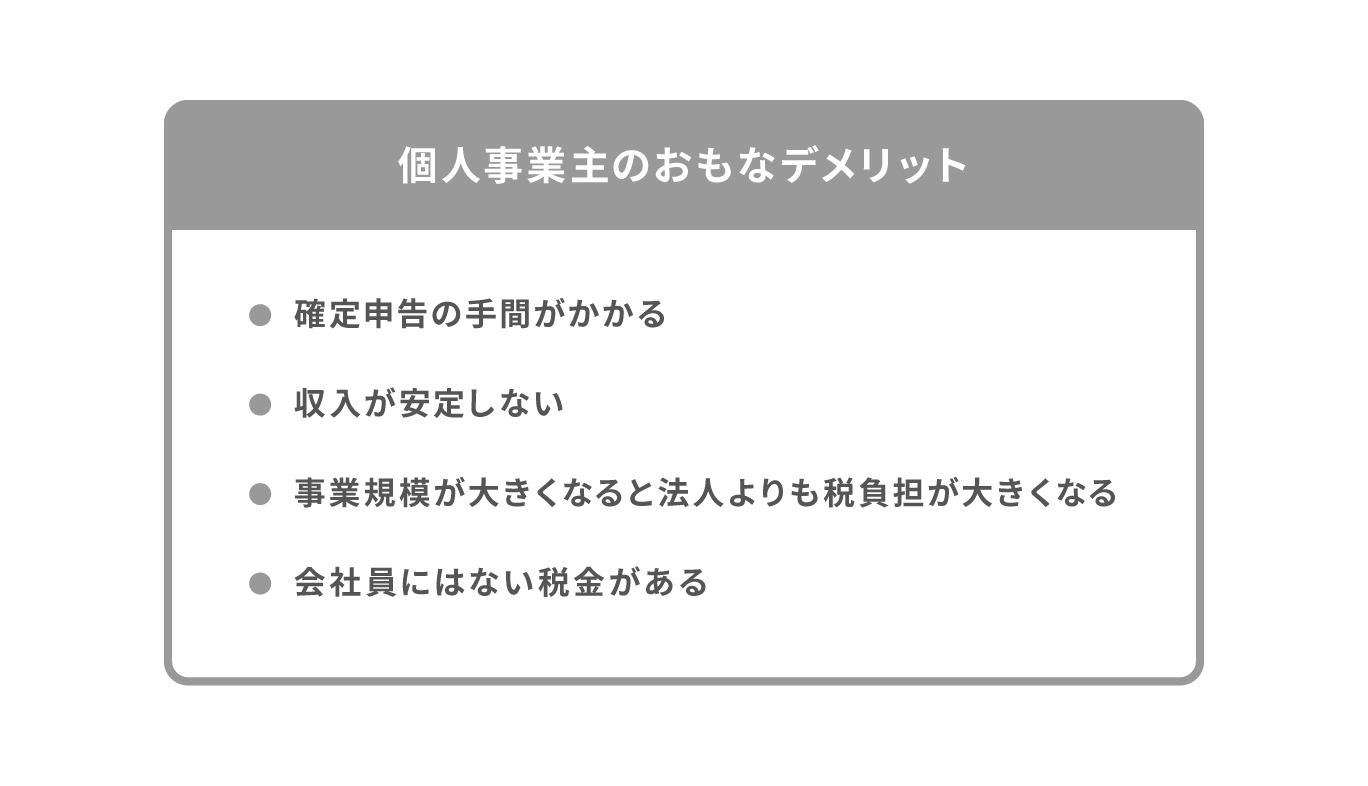

個人事業主のデメリット

次は個人事業主のデメリットをみていきましょう。

確定申告の手間がかかる

会社員であれば企業の運営に関わるさまざまな業務は、それぞれ専門部署にて担当します。一方、個人事業主は経営から日々の記帳、確定申告まですべて一人で行わなければなりません。税理士に依頼する方法もありますが、費用が発生します。取引が増えるほど確定申告に必要な記帳の手間が増える点は、個人事業主のデメリットといえるでしょう。

収入が安定しない

個人事業主は収入に制限がない一方、会社員のような安定した収入は保証されていません。特に開業直後は開業費用がかかるうえに売上も安定しづらく、家計が苦しくなるおそれがあります。

また、収入の不安定さから法人や会社員と比較して「社会的な信用が低い」と見なされるケースも考えられます。例えば、住宅ローンやクレジットカードの審査、賃貸契約などにおいて、不利になる可能性があります。社会的な信用を築くためには、確定申告をきちんと行うことはもちろん、融資を受けている場合は遅れのないよう継続的に返済を行ったり、事業計画書を作成したりするなど、信頼性を高める工夫が必要です。

事業規模が大きくなると法人よりも税負担が大きくなる

事業が成長して利益が大きくなると、法人よりも税負担が大きくなる場合があります。おおまかな目安ですが、利益が1,000万円以上になると法人のほうが有利になるといわれており、法人化を検討する一つの基準となります。

会社員にはない税金も

個人事業主には個人事業税など会社員には課されない税金や、自分で申告し納める必要がある税金があります。

人によって対象となる税金の数に差はありますが、下記の納税義務が発生します。

- 所得税:事業で得た所得にかかる税金

- 住民税:住まいの地方自治体に納める税金

- 個人事業税:年間の事業所得が290万円を超える場合に発生する税金

- 消費税:前々年度の課税売上が1,000万円を超える場合やインボイス登録をしている場合に発生する税金

また、税金ではありませんが、個人事業主は国民健康保険や国民年金も自分で支払う必要があります。

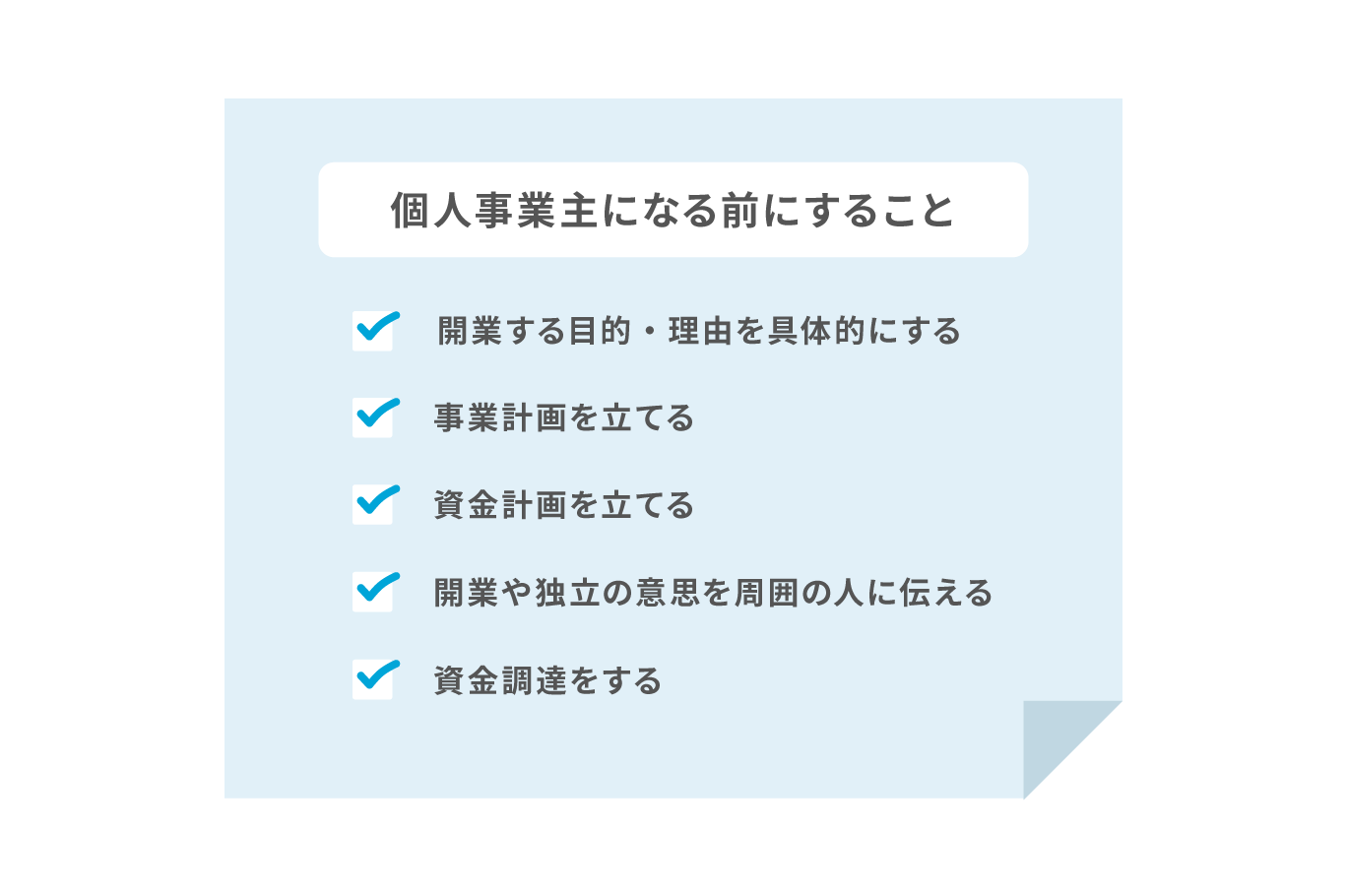

個人事業主になる前に必要な準備

次に、個人事業主になる前に必要な準備について確認してみましょう。

開業する目的・理由を具体的にする

なぜ開業するのか、事業を通じて成し遂げたい目的は何かを考え、言語化します。「やりたいこと」と「できること」、そして「世の中のニーズ」をすべて満たした事業は継続できる可能性が高いといえます。

事業計画を立てる

誰に、何を、どこで、どのように提供して対価を得るのか明確にしましょう。また競合調査や商品・サービスの価格設定も行っていきます。

次で考える資金計画も含めて、決まった内容を「事業計画書」にまとめておくと開業や事業運営がスムーズになります。

資金計画を立てる

事業計画を立てたら、資金計画も立てましょう。

商品や材料などの仕入れ、必要な設備を揃えるための開業資金、開業後に見込める売上高、事業運営で発生する家賃や水道光熱費などの費用を考慮し、どれくらいの利益が得られそうかを算出します。必要に応じて資金調達も検討しましょう。

開業や独立の意思を周囲の人に伝える

会社を退職して開業する予定の方は、退職の意思が固まり次第早めに退職の意思を伝え、退職に必要な手続きを滞りなく行いましょう。

また、パートナーや家族との話し合いも忘れてはいけません。開業、事業運営にあたり家族の協力が必要になることもあるため、きちんと話して理解を得るようにしましょう。

資金調達をする

資金調達が必要な場合、おもに4種類の調達方法があります。

銀行

まず、銀行や信用金庫、信用組合から融資を受ける方法です。開業者向けの融資制度を設けている金融機関もあります。ただし、お金を借りれば当然、返済義務が生じます。返済計画も事前に必ず考えておきましょう。

日本政策金融公庫

日本政策金融公庫は開業支援を目的とした融資制度を提供する金融機関です。女性や35歳未満の若者、55歳以上のシニア層を対象に、特別利率で利用できる新規開業支援もあります。

銀行からお金を借りる場合と同様、事前に返済計画を立てておきましょう。

補助金・助成金

厚生労働省や中小企業庁、地方自治体が提供する補助金や助成金も検討する価値があります。ただし申請期間が決まっているほか、審査や手続きに時間がかかることが多いです。使った費用に対して後払いで支給されるものもあるため、今すぐ手元に資金が必要な場合には不向きな方法といえるでしょう。

クラウドファンディング

クラウドファンディングはインターネット上でプロジェクトを立ち上げて、不特定多数から資金を集める方法です。

インターネットを通じて広くプロジェクトを知ってもらえる反面、目標金額を確実に調達できるとは限りません。

個人事業主になるための手続き

事前準備を終えたら、いよいよ個人事業主として開業の手続きを進めましょう。

開業届を提出する

まず、開業から1カ月以内に税務署へ開業届を提出しましょう。e-Taxを使えばオンラインでも提出できます。

なお、食品関係や美容業など、業種によっては許認可が必要となる場合があるので、開業前に確認しておきましょう。

青色申告承認申請書を提出する

青色申告を選択する場合は、青色申告承認申請書を税務署に提出しましょう。e-Taxでも提出可能で、開業届とあわせて提出するケースが一般的です。

従業員の雇用と保険の加入手続きを行う

従業員を雇用する場合は労働保険(労災保険と雇用保険)の加入が必須です。

労災保険は事業開始から10日以内に労働基準監督署で、雇用保険は雇用時の翌月10日までに公共職業安定所(ハローワーク)で加入手続きを行いましょう。

個人事業主になった後に行うこと

開業手続きが終わったら、年金の手続きや事業に使う銀行口座の準備などを進めます。詳しくみていきましょう。

国民健康保険に加入する

会社を退職して開業する方は、退職後に国民健康保険に加入します。資格喪失証明書(会社の健康保険をやめたことがわかる書類)とマイナンバーカード、本人確認書類、印鑑を持参の上、住まいの市区町村役場で手続きをしましょう。

国民年金に加入する

会社を退職して開業する方は、国民健康保険と同様に国民年金への加入手続きも行います。マイナンバーカードをお持ちの方はマイナポータルからの電子申請も可能です。

パートナーの扶養に入る場合はパートナーの勤務先に問い合わせましょう。

事業用の銀行口座を準備する

事業運営で出入りするお金を管理するための銀行口座を開設しましょう。事業用口座の開設は必須ではありませんが、日々のお金の管理や記帳の手間が大きく軽減されるため、準備をおすすめします。

小規模企業共済に加入する

小規模企業共済は個人事業の廃業時や退職時の生活資金に備えられる共済制度です。加入は任意で、掛金は月々1,000円から7万円まで、500円刻みで設定できます。

確定申告に備えた準備をする

最後に、帳簿や請求書などのテンプレートを準備しておきましょう。Excelなどの表計算ソフト、会計ソフトの利用が選択肢としてあげられます。

会計ソフトは月額利用料がかかるものの、簿記の知識がなくても簡単に記帳できるほか、請求書や見積書などのテンプレートも揃っており、とても便利です。記帳や確定申告に自信のない方は導入を検討してみてもよいでしょう。

開業準備でお困りの方へ~Air ビジネスツールズの開業支援セット~

開業準備は時間と予算がかかるものです。特に初めての開業で準備に不安を抱えている方は多いでしょう。そんな方には、「Air ビジネスツールズ」の「開業支援セット」がおすすめです。

開業に必要なサービスが揃う

会計、決済、売上管理・分析、予約・受付管理…。13のサービスの中から、自分のお店に合わせて、必要なサービスをひとつから導入できます。

複数のサービスを連携・組み合わせることで日常の業務を飛躍的に効率化することができます。

初期費用・月額費用が抑えられる

無料でお使いいただけるAirレジのほか、その他サービスもお得なプランをご用意しています。

基本セット(Airレジ、Airペイ、Airメイト)は初期費用・月額費用が0円のため、コストを抑えて開業準備を行うことができます。

お得にはじめられる特典をご用意

Airレジ オーダーでは、新規申込み特典として導入に必要な端末・周辺機器セット(iPad、iPhoneSE、キャッシュドロア、レジ用プリンター)を差し上げます。

※特典は数に限りがあり、予告なく変更や終了の可能性があります。

※特典の条件や注意事項をご確認ください。

※iPadとiPhoneは、Apple Inc.の商標です。

まとめ

- 個人事業主とは労働者としての保護は受けず、個人で事業を行う者を指す

- 法人や会社員に比べて開業手続きや働き方、節税などのメリットがある一方、収入が不安定な点や事業拡大時の税負担はデメリットとなる

- 事業のビジョンや資金計画を明確にしたうえで開業し、開業前後に必要な手続きを漏れなく行うことが大切

個人事業は法人に比べて簡単に開業できますが、メリットとデメリットをそれぞれ理解し、事業計画や資金計画を事前にしっかり考えておきたいところです。

会社を退職して開業する方は特に、国民健康保険や国民年金への加入など必要な手続きも漏れなく行うようにしましょう。また、開業相談を行っている会社や、開業時に便利なサービスを提供している会社もあるため、準備や手続きに不安がある方は活用を検討してみましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

紗冬えいみ(さとう えいみ)金融ライター・Webマーケター

1級FP・CFP保有。証券会社や公認会計士・税理士事務所での実務経験を活かして2020年より金融ライターとして活動。FP事務所のブログコンテンツや大手保険会社のオウンドメディア掲載コラムなどに携わり、年間250記事以上を執筆(2023年)。FP事務所のWebマーケティングのサポートも手がける。モットーは「お金の話は正しく、やさしく」