国民年金保険料の年末調整の書き方や証明書について

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

従業員を雇用している場合は、経営者が年末調整を行う必要があります。しかし、従業員が支払った国民年金保険料をどのように対応すればよいのかわからず困っている経営者の方もいらっしゃると思います。そこで今回は、国民年金保険料を年末調整で控除する方法を解説します。2年前納という特殊な国民年金の対応方法も合わせてご紹介します。これで年末調整を正しく計算してスムーズに終わらせることができます。

この記事の目次

年末調整と所得控除とは?

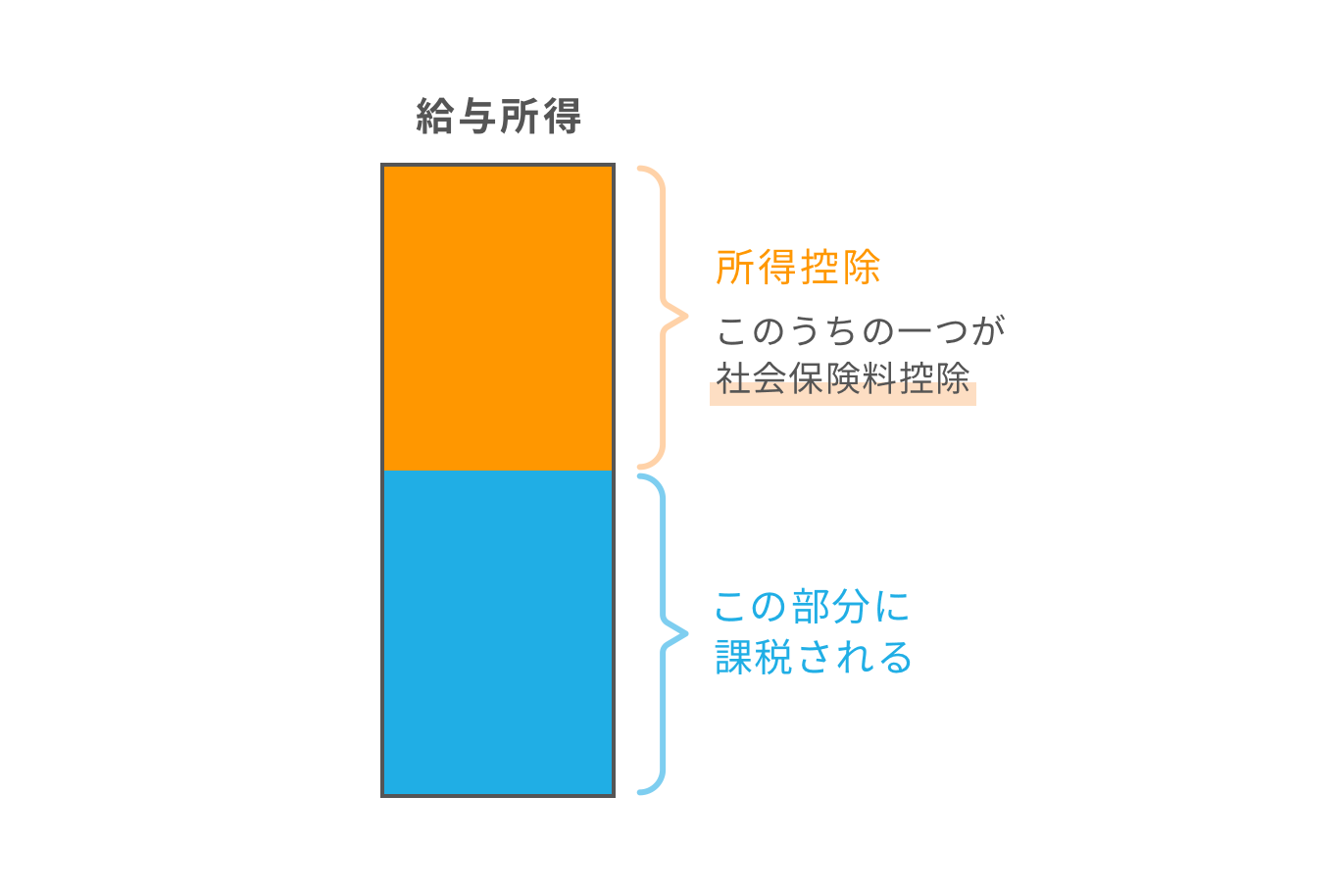

年末調整とは、1年間の給与を合計して、源泉徴収された所得税と実際の所得税の差額を精算する手続きです。そして、所得控除とは、年末調整の際に、給与から引くことができる、つまり所得税を減らすことができる金額です。

給与や賞与から源泉徴収された所得税はあくまで見込みの金額を控除しているだけです。そして、毎月実際の所得税を計算するために、所得控除を給与所得の金額から控除することができるのです。

年末調整において適用を受けられる所得控除には、配偶者控除や扶養控除などの人に関する控除や、社会保険料控除や生命保険料控除などの支払い関係の控除があります。

国民年金保険料は、こうした所得控除の内、社会保険料控除として適用を受けることができます。社会保険料控除は、納付した金額についてそのまま控除を受けられるので、忘れずに適用を受けるようにしましょう。

国民年金保険料を年末調整で控除する必要がある場合

国民年金保険料を年末調整で控除するケースには下記のような状況が考えられます。

- あなたの店舗が強制適用事業者でも任意適用事業者でもない場合に従業員が国民年金保険料を支払ったケース

- あなたの店舗が強制適用事業者もしくは任意適用事業者で入社前に従業員が自分で国民年金保険料を支払ったケース

強制適用事業者とは法人や、一定の業種を除き従業員を5人以上雇っている個人事業主です。強制適用事業者に当てはまる場合は国民年金ではなく厚生年金保険料を給与から差し引いて納付することが義務付けられています。任意適用事業者とは強制適用事業者に当てはまらないけれど日本年金機構に申請して適用事業者になることをいいます。

1のケースは強制適用事業者ではないため従業員が自分で国民年金保険料を納めています。従業員が支払ったすべての国民年金保険料を年末調整で控除する必要があります。

2のケースはたとえ年の途中から雇用したとしてもその従業員を雇用する前の情報も一緒に年末調整をしなければなりません。たとえば7月から雇用し始めた従業員が1月から6月まで自分で国民年金保険料を納めていた場合は下記の2種類をまとめて年末調整します。

- 1月から6月までに従業員が支払った国民年金保険料や国民健康保険料など

- 7月から12月までに従業員の給与から引いた健康保険料と厚生年金保険料、雇用保険料など

国民年金保険料を年末調整で控除するために必要な書類

国民年金保険料を年末調整で控除するために必要な書類は下記の2種類です。

- 給与所得者の保険料控除申告書

- 社会保険料(国民年金保険料)控除証明書

それぞれの書類のポイントを解説していきます。

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書の「社会保険料控除欄」に年末調整に必要な下記の事項を記載してもらいます。

- 社会保険の種類:国民年金

- 保険料支払先の名称:日本年金機構

- 保険料を負担することになっている人:従業員の氏名

- あなたとの続柄:本人

- あなたが本年中に支払った保険料の金額:社会保険料(国民年金保険料)控除証明書に記載された納付済額か合計額のどちらか

保険料を負担している人が従業員本人ではない場合は年末調整することができない点で注意が必要です。また家族の国民年金保険料を支払った場合もまとめて年末調整できます。

社会保険料(国民年金保険料)控除証明書

社会保険料(国民年金保険料)控除証明書は日本年金機構から送付されます。国民年金保険料を年末調整で控除するためにはこの証明書が必要です。年金保険料を納めたときの納付書では年末調整で控除をすることができません。社会保険料(国民年金保険料)控除証明書を紛失した場合は従業員が年金事務所に再発行を依頼します。

そして社会保険料(国民年金保険料)控除証明書が翌年1月31日までに届くことを前提にフライングで年末調整することもできます。ただし翌年1月31日までに間に合わなかった場合は国民年金保険料を入れずに年末調整をもう一度行い、国民年金保険料に関しては従業員に確定申告してもらいます。

年末調整全体の流れはこちらの記事でご確認ください。

2年前納した国民年金保険料を年末調整で控除する方法

もしあなたが国民年金を2年前納した従業員を雇用した場合はその従業員がどのように社会保険料控除を受けているかによって処理が変わってきます。国民年金の2年前納制度とは2年分前払いすることで保険料が割引される制度です。

2019年4月に支払った2019年4月から2021年3月までの2年分の国民年金379,640円は下記のように振り分けられます。

- 2019年4月から2019年12月までの9か月分:142,365円(=379,640円×9か月/24か月)

- 2020年1月から2020年12月までの12か月分:189,820円(=379,640円×12か月/24か月)

- 2021年1月から2021年3月までの3か月分:47,455円(=379,640円×3か月/24か月)

上記の従業員が2019年4月に入社し4月から厚生年金に加入する場合で考えてみましょう。

2019年分の年末調整で控除をするときには下記の2つを合わせて社会保険料控除とします。

- 2019年1月から2019年3月までの47,455円(=379,640円×3か月/24か月)

- 2019年4月から2019年12月までに給与から引いた健康保険料・厚生年金保険料などの社会保険料

2019年4月から2021年3月までの重複している期間の国民年金保険料は返金されます。

国民年金保険料の2年前納は下記の3点に気を付けましょう。

- 従業員が確定申告ですべての金額を社会保険料控除とするか、分割して各年に申告するかを選択できる

- 社会保険料(国民年金保険料)控除証明書は、分割して申告する場合、その年ごとに年金事務所で発行してもらう必要がある

- 2年前納期間中に就職した場合は二重納付になってしまうため従業員が返金手続きをする

まとめ

従業員が支払った国民年金保険料の年末調整での控除の方法と注意点は下記のとおりです。

- 国民年金保険料は、所得控除のうち社会保険料控除として適用を受けられる

- 給与所得者の保険料控除申告書に必要事項を記入してもらう

- 社会保険料(国民年金保険料)控除証明書を提出してもらう

- 2年前納の国民年金は分割して各年に申告する場合、その年ごとの社会保険料(国民年金保険料)控除証明書が必要(コピー不可)

- 2年前納した期間満了前に就職した場合は従業員が既に支払った分の返金手続きを行うように伝える

これで従業員の年末調整を正しく計算してスムーズに終わらせることができます。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

Airレジ マガジン編集部

自分らしいお店づくりを応援する情報サイト、「Airレジ マガジン」の編集部。お店を開業したい方や経営している方向けに、開業に向けての情報や業務課題の解決のヒントとなるような記事を掲載しています。

中野 裕哲(なかの ひろあき)起業コンサルタント(R)

起業コンサルタント(R)、税理士、特定社労士、行政書士、CFP(R)。起業コンサルV-Spiritsグループ/税理士法人V-Spirits代表。年間約200件の起業相談を無料で受託し、起業家をまるごと支援。起業支援サイト 「DREAM GATE」で6年連続相談数日本一。「一日も早く 起業したい人が『やっておくべきこと・知っておくべきこと』」など、起業・経営関連の著書・監修書多数。http://v-spirits.com/