デビットカードの普及率や導入に向けた基礎知識

キャッシュレスという言葉をよく耳にするようになりましたが、クレジットカード、デビットカード、スマホ決済、電子マネー、など種類が多く、わかりにくい方も多いのではないでしょうか。今回はほとんどの方がお持ちの銀行口座を使った決済であるデビットカードについて解説したいと思います。

この記事の目次

デビットカードとは

デビットカードは、決済時に代金が即時に利用者の銀行口座から引き落とされる決済サービスです。

現在国内で使われているデビットカードは、銀行のキャッシュカードを使って、デビット決済ができる「J-Debit(ジェイデビット)」と、クレジットの国際ブランド(VISA、MasterCard、JCB)と提携して発行している「国際ブランドデビットカード(以降ブランドデビット)」の2つです。

デビットカードの種類

| 項目 | ジェイデビット | ブランドデビット |

|---|---|---|

| 利用デバイス | 各銀行のキャッシュカード |

国際ブランド付きデビットカード(キャッシュカード一体型も多い) |

| 決済方法 |

|

|

| 加盟店数 |

ジェイデビット加盟店 ※1 |

国際ブランド加盟店 ※2 |

| 加盟店契約 | ジェイデビット加盟店契約 |

各ブランドとの加盟店契約(クレジット/デビット決済などの区別無) |

| 審査・年会費 | 審査無し・年会費無し | 審査無し・年会費は金融機関ごとに異なる |

| 利用制限 |

|

|

| 決済以外 | 特になし | 海外ATMでの現地通貨引き出し可能 |

※1 日本電子決済推進機構ホームページより

※2 各社公式ホームページより

ジェイデビットの特徴

複数の金融機関・システム会社にて設立された、日本電子決済推進機構(日本デビットカード推進協議会)が提供している銀行のキャッシュカードで決済が出来るサービスです。新規カード発行も不要で、お持ちのキャッシュカードで決済できます。日本独自のサービスで、国際ブランドと比べると、利用場所も限られ、金融機関によっては利用できない時間帯もあります。またインターネットショッピングでも使用できません。利用方法はクレジットカードと同様で、利用する際に「デビットカードで」と伝え、キャッシュカードを提示し暗証番号を入力します。

ブランドデビットの特徴

ブランドデビットは、クレジットの国際ブランドであるVISA、MasterCard、JCBの加盟店で利用できるデビットカードです。国際ブランドの仕組みを利用しているので、発行金融機関を問わずに24時間利用できます。利用者の銀行口座残高が実質決済上限になりますので、与信審査は不要です。利用方法はクレジットカードと同様で、利用する際に「カードで」と伝え、ブランドデビットを提示し暗証番号を入力(またはサインを)して決済完了です。店舗側としては、クレジット決済かデビット決済かを判断して処理するのではなく、あくまで16桁の番号がある国際ブランドのカードとして処理されます。

現在は個人向けでなく、法人向けのブランドデビットも増えてきています。審査が不要ですので、設立まもない会社や赤字でも申し込むことが出来ます。経費精算の簡略化にも繋がり、また、法人クレジットカードは限度額が月100万円など低く設定されることが多いですが、残高さえあれば法人デビットカードは月数百万円でも使うことも出来ます。

補足:デビットカードは、金融機関や決済システムの仕組み上、まれに残高以上に使えてしまうこともあり、その場合は、金融機関から利用者に後日差額調整(入金依頼)の連絡を行います。金融機関が立て替えることになりますので、店舗側は規約に沿って運用していれば問題ありません。

デビットカードの国内普及率

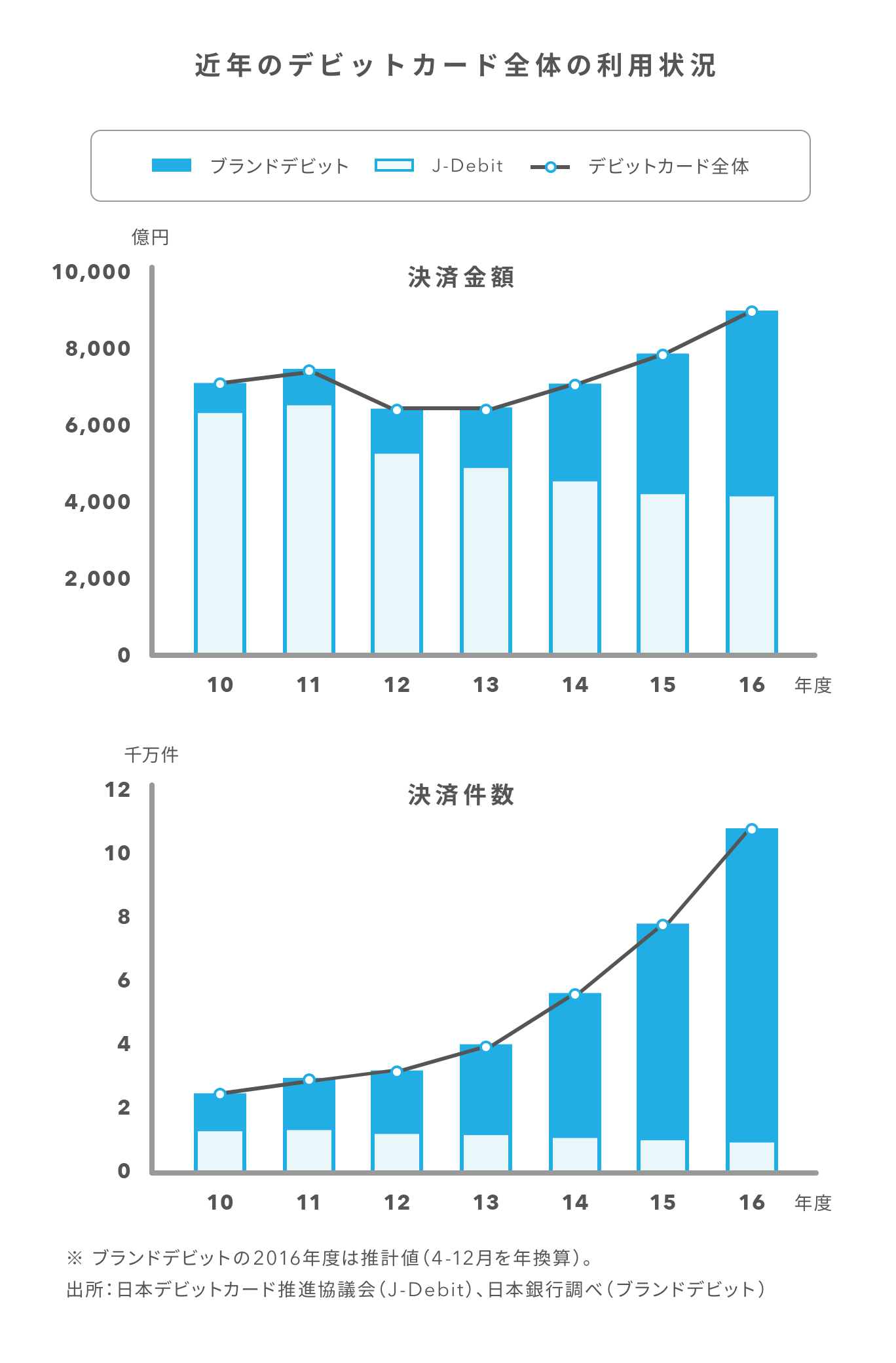

デビットカード全体としては、決済金額・件数ともに伸びています。ジェイデビットの利用は減少傾向になるものの、国際ブランドの加盟店で利用できる強みを持つ、ブランドデビットは増加傾向で、今後もその流れは継続すると考えられます。

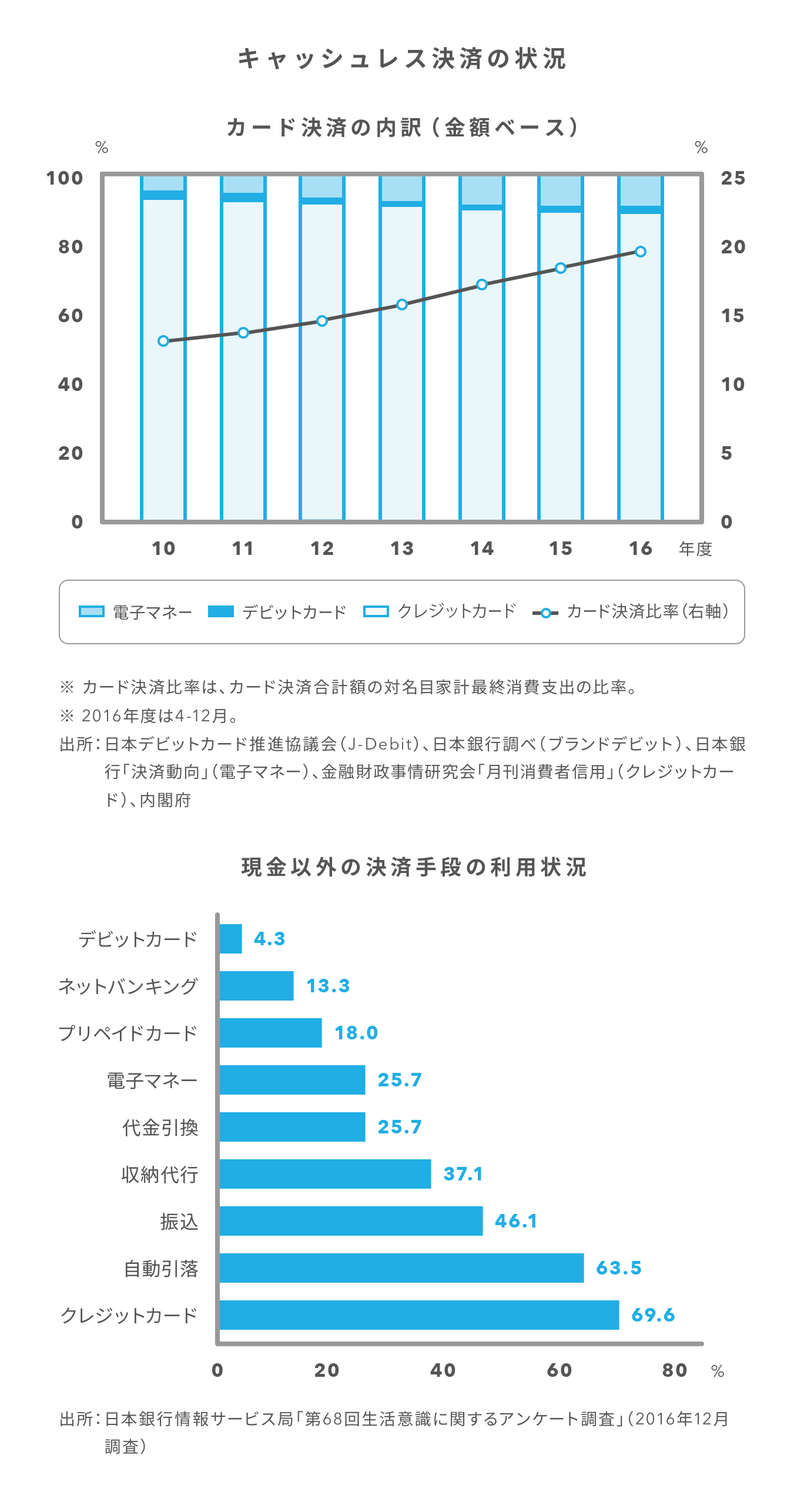

とはいえ、2016年時点でのキャッシュレス決済におけるデビットカードの利用比率は、金額ベースで全体の2%程度です。カード決済比率は毎年伸びているにも関わらず、デビットカードの決済金額が伸びていない理由として、日本ではクレジットの審査が海外ほど厳しくないこと、ポイントの還元率がクレジットと比較して低いことや交通系ICカードの普及などが考えられます。

他のキャッシュレス決済との比較

デビットカードは他のキャッシュレス決済と比べてどういった違いがあるのでしょうか。

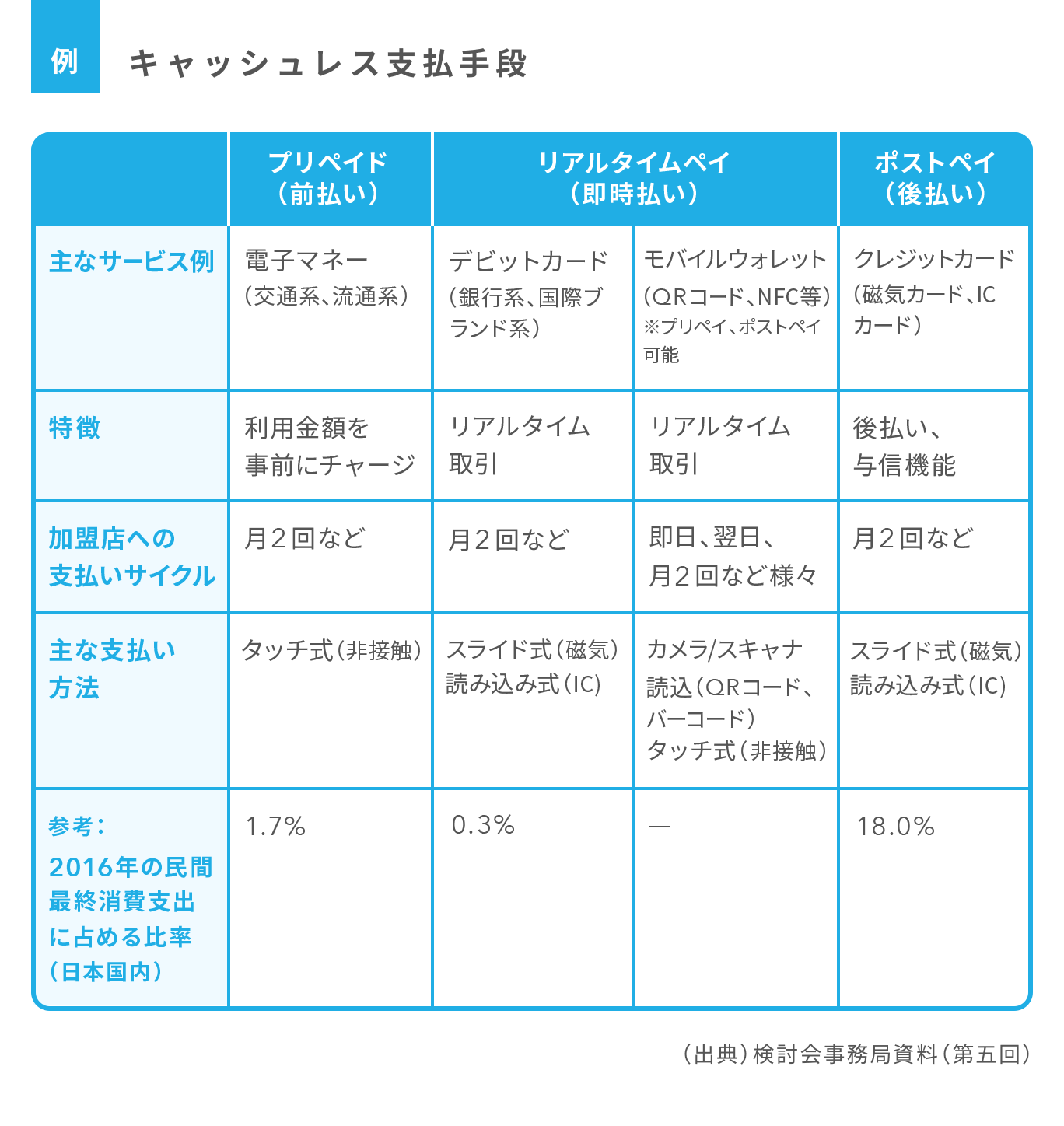

下表は経産省が2018年に公表したキャッシュレス・ビジョンで記載されているキャッシュレス支払手段の例になります。

出典:経済産業省「キャッシュレス・ビジョン」

図で示されているとおり、キャッシュレス決済は、消費者側からみた支払手段によって分類されます。

プリペイド(前払い)

事前にチャージした残高を使って決済する決済手段です。交通系の電子マネーに多く、現金や、国際ブランドクレジットカード・デビットカードを使ってチャージが出来ます。ECサイトで利用できる決済サービスもあります。

リアルタイムペイ(即時払い)

デビットカードはリアルタイムペイ(即時払い)に該当します。多くは金融機関が発行するデビットカード、キャッシュカードですが、最近はQRコードによるデビットカード決済も増えてきました。QRコードによるデビットカード決済に関しては、後述します。

ポストペイ(後払い)

利用者の信用※を使って決済する決済手段です。クレジットカードだけでなく、フリマアプリでの後払い決済(後日コンビニ払い)など、独自の後払いサービスも増えてきました。

※申し込み時にクレジットカード会社で与信審査を行い、限度額が設定されます。

QRコード決済ができるデビットQR

スマホアプリの中にも、デビットカードのようにQRコードで即時決済ができる「デビットQR」もあります。現在は、日本電子決済推進機構が提供する「Bank Pay」、「各金融機関の独自Pay」、「J-Coin Pay」の3つです。

| 項目 | Bank Pay ※1 | J-Coin Pay ※1 | 各金融機関の独自Pay |

|---|---|---|---|

| 利用アプリ | Bank Pay | J-Coin Pay | 各金融機関のPayアプリ |

| 決済方法 |

|

※利用時はチャージが必要 |

|

| 加盟店数 |

独自加盟店(ジェイデビット加盟店に展開中) |

独自加盟店 | 独自加盟店 |

| 審査・年会費 | 審査無し・年会費無し | 審査無し・年会費無し | 審査無し・年会費無し |

| 利用制限 | 1日/1回の利用限度額が設定されている場合もある | 1日/1回の利用限度額が設定されている場合もある | 1日/1回の利用限度額が設定されている場合もある |

| 決済以外 | 特になし | チャージ・出金・送金 |

|

※1 金融機関共通決済アプリ

このうち「J-Coin Pay」については、銀行口座から直接引き落とされるのではなく、口座から事前のチャージが必要になります。ただし、チャージすることも口座に戻すことも手数料不要で何度でも利用可能です。

まだ始まったばかりで加盟店も少ないですが、アプリでいろいろな機能を実現することが出来ますし(クーポン管理、上限設定、家計簿アプリ連携など)、金融機関が提供するアプリですので、信頼性も高いと思います。紛失時などの対応や、不正利用もスマホならではのセキュリティ対策が可能ですので、今後広がることが期待されます。

導入事業者へのメリット・デメリット

デビットカードの導入について、事業者視点のメリット・デメリットをまとめます。

ジェイデビットについては、加盟店も限られ利用額も減少傾向にあるため、需要が拡大してきているブランドデビットの導入を想定したメリット・デメリットをご説明します。

前提として、日本における国際ブランドの加盟店契約は、クレジット決済とデビット決済は区別しませんので、事業者視点では、クレジットカードの導入と同じことになります(例えば、JCBデビットカードが使われたら〇%、JCBクレジットカードが使われたら〇%などと、手数料も分かれていません)。つまり、ブランドデビット導入=国際ブランド決済の導入になります。

| メリット | デメリット |

|---|---|

|

|

メリット

売上の増加

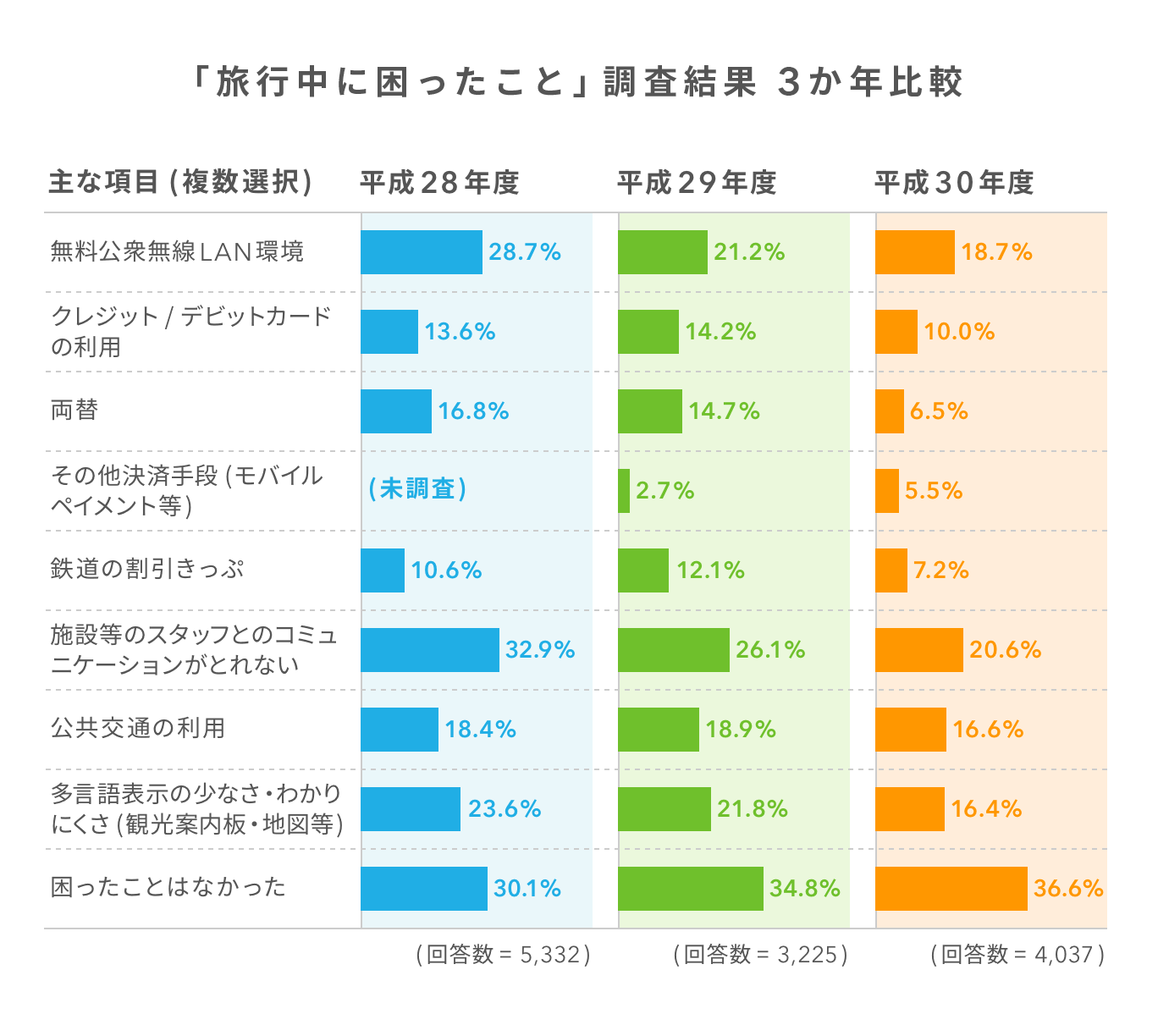

国際ブランドは、キャッシュレス決済の中でも最も利用者が多いため、機会損失を防ぎ売上増加が見込めます。特に訪日外国人は、クレジット/デビットカード(ここではブランドデビット)が使えないことや両替が面倒なことが、旅行中の不満に繋がっています。

出典:観光庁「~受入環境について訪日外国人旅行者にアンケート調査を実施~」

業務コストが削減できる

カード決済によって現金の取扱量が減りますので、現金管理や釣り銭準備時間の短縮に繋がります。現金を管理する時間が短縮されれば、その分人件費を削減することができます。

他のキャッシュレス決済も同時に導入可能

国際ブランドのデビットカード導入をサポートしてくれる決済代行事業者は、電子マネーやスマホ決済など他のキャッシュレス決済も取り扱っていますので、まとめて導入を検討することができます。

デメリット

導入費用や手数料などが新たに発生する

決済端末導入や、月額費用などが発生し、決済時には加盟店手数料が発生します。クレジット決済とデビット決済で加盟店契約を区別していませんので、手数料も同額です。

決済後から売上金入金まで時間がかかる

売上金は後日振り込まれるため、運転資金に余裕を持っておく必要があります。

システムの不具合による利用不可の可能性

電子取引になりますので、システムやネットワークの不具合で利用が出来なくなる可能性はあります。その際は現金決済に切り替えるなど、迅速な対応が求められます。

導入する場合の確認点

デビット決済を導入するには、カードの場合は国際ブランド決済を取り扱う決済代行事業者、デビットQRの場合は日本電子決済推進機構、もしくは各金融機関への申込みがそれぞれ必要です。カードの場合とQRの場合で申込箇所が違うため、前述したメリットにも記載したように、複数の決済サービスを取り扱う決済代行事業者に相談し、導入すべき決済手段を検討してみましょう。

また、現状日本におけるキャッシュレス化は過渡期ともいえる状況であるため、導入方法だけではなく、「消費者の利用傾向」や「業種・業態・店舗におけるレジ周りの環境に応じた導入プラン」についても相談時に確認することで、ご自身の事業に最も適した決済方法を選択することができると思います。

まとめ

- デビットカードはジェイデビットとブランドデビットがある

- デビットQRはBank Payと各金融機関の独自Pay、J-Coin Payがある

- ブランドデビットは国際ブランドの加盟契約が必要なため、クレジットも同契約で利用可能

- デビットカードの導入と同時にスマホ決済やデビットQRなどまとめて検討する

デビット決済の普及率は、キャッシュレスの全体動向からみるとまだそれほど高くはありません。しかし、「即時引き落とし」や「利用上限設定が分かりやすい」などの特徴は、お金の使いすぎが心配な若年層との相性が良く、また、デビットQRが登場したことでスマートフォンとの親和性も高まってきたことから、普及が進むことが見込まれます。そのため、顧客層や業種・業態を考慮した上で、デビット決済の導入を検討してみてはいかがでしょうか。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

新関 広樹(にいぜき ひろき)FinTechコンサルタント

株式会社メンドレス代表。

アクセンチュアを経て、FinTechベンチャーのインフキュリオンにて、国内・東南アジアでのFinTech事業戦略立案、企画・実行支援に従事。

2019年にメンドレスを立ち上げ、融資・決済・送金に関わるFinTechサービスの新規事業、業務改善のコンサルティング事業を運営、大手企業から外資スタートアップまで多くの企業を支援。

現在は、シンガポールを拠点に、コンサルティングに加え、金融教育の研究、およびグローバル金融教育サービスの企画・開発も運営。

https://www.mendoless.com/