開業資金はいくら必要?資金調達の方法も詳しく解説

飲食・サービス店の開業など、新しい事業を始めようと考えている人にとって悩ましい「開業資金」。「開業前にどのくらいの資金が必要?」「資金調達の手段はある?」という疑問を持たれている人も多いのではないでしょうか。この記事では、店舗開業時に必要となる、初期費用をはじめとした開業資金の目安や、個人事業主が利用しやすい資金調達の方法を詳しく解説します。

この記事の目次

まずは事業計画を立てましょう

誰ひとり事業で失敗したいと思う人はいませんが、現実としてはうまくいかないケースも多くあります。「事業を始めたものの開業資金が足りなかった」「運転資金があっという間に尽きてしまった」といったことを避けるためにも、まずはこれから始める事業について、下記の視点で事業計画を立てることがとても大切です。

- 何をしたいのか

- なぜしたいのか

- いくら資金が必要か

- どこで資金を調達するのか

- 融資を受けた場合どうやって返済するのか

事業を始める前にどれだけ詳細に計画を立てられるかによって、事業をスタートしてからの結果は大きく変わるといえます。

特に「何をしたいのか」によって必要な開業資金が変わりますので、まずは具体的なイメージを記した事業計画書を書いてみましょう。

開業資金の必要額

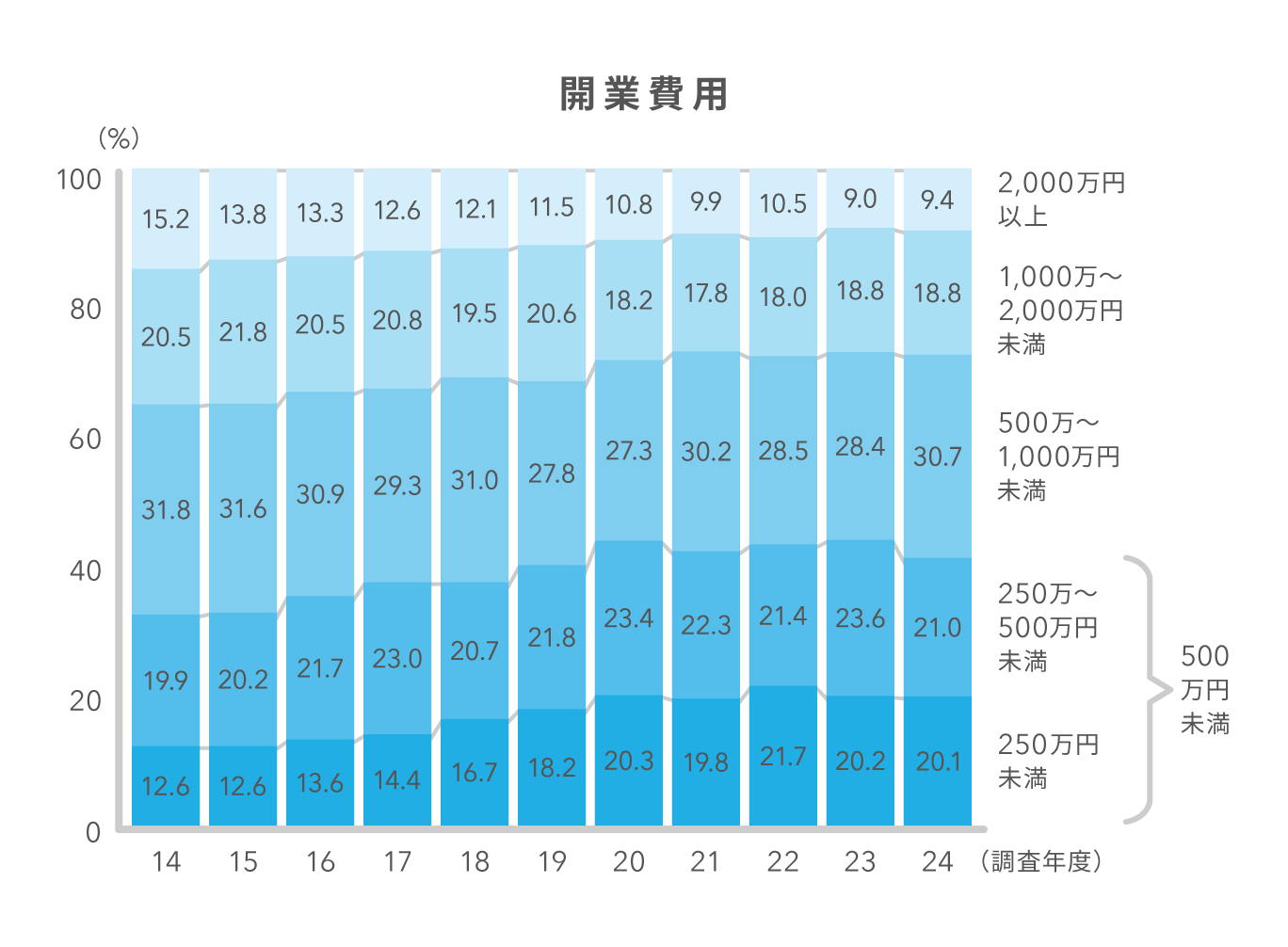

これから事業を始めようとする方の中には、どれくらい開業資金が必要になるのかイメージがつきづらい人も多いと思います。そこで必要額の参考として、開業後1年以内の企業7,658社にアンケートをとった「2024年度新規開業実態調査」の結果をもとに、新たに事業を始めた人がどのくらい開業資金が必要だったのかをみていきましょう。

開業資金の平均値は985万円、中央値は580万円

2024年の開業資金の分布をみると「500万円未満」が41.1%ともっとも多く、続いて「500万円~1,000万円未満」が30.7%、「1,000万円~2,000万円未満」が18.8%、「2,000万円以上」が9.4%という結果でした。平均値は985万円、中央値は580万円となっています。中央値とは、データを大きさの順に並べたときにちょうど真ん中にくる値のことです。つまり、全員の開業資金を横並びにしたちょうど真ん中の人の開業資金の金額が580万円だったことを意味します。

業種によって開業資金の必要額は大きく変わりますが、目安としては中央値の580万円程度は開業資金が必要ということがわかります。

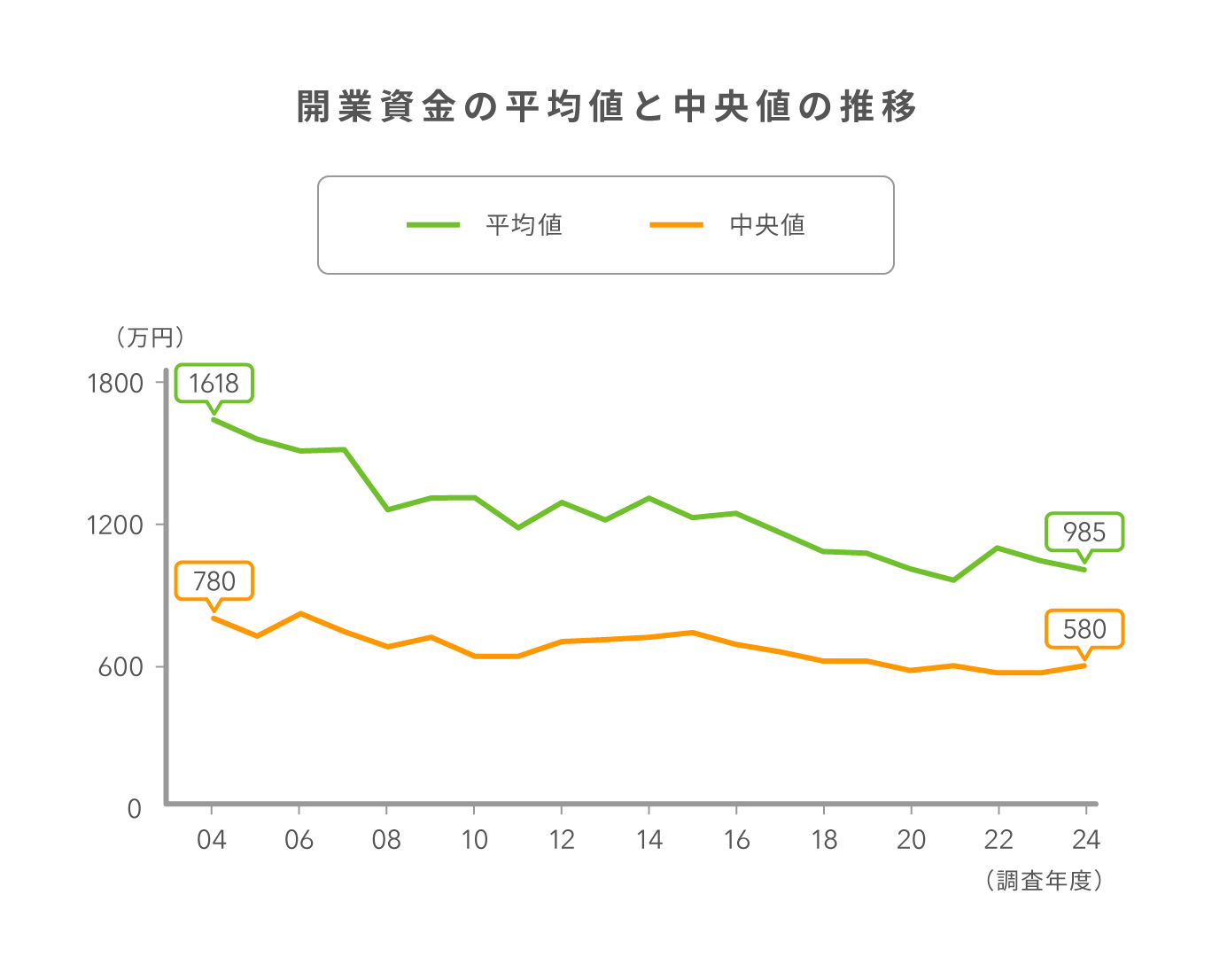

開業資金は年々少額化。デジタル化なども影響

2004年時点での開業資金の平均値は1,618万円、中央値は780万円でした。過去からの推移をみていくと、開業資金の必要額は年々少額化しています。

背景としては、インターネットの普及やデジタルツールの発達によって自宅開業やバーチャルオフィスなど店舗を持たなくてもできる事業が増えたこと、サブスクリプションなど設備を購入しなくても定額で利用できるサービスが増えたため初期費用が抑えられていることなどが考えられます。またテイクアウト専門店や立ち飲み屋など、省スペースで事業を始めることで開業資金を抑えている傾向もみられます。

一方で、店舗の内装工事や厨房器具などの資材コストが上昇しているため、想定よりも開業資金が必要となるケースも増えています。

店舗開業時に必要な費用

それでは、具体的にどのようなものに資金が必要なのかをみていきましょう。開業資金は大きく「開業準備資金」「運転資金」「予備資金」の3つに分けられます。

1.開業準備資金

店舗をオープンし、通常営業ができるようになるまでにかかる費用で、開業資金のほとんどがこれに該当します。

店舗の取得や賃貸契約にかかる費用

自分で店舗を所有していない限りは、店舗を借りて家賃を支払う必要があります。毎月の家賃は運転資金ですが、賃貸契約を結ぶときに支払う敷金や礼金、保証金、仲介手数料などは開業準備資金になります。特に敷金や保証金は立地によっては家賃の6カ月分〜1年分など高額な物件もあるため、賃貸契約の際に注意しましょう。

内装工事費用

基本的に、契約当初の店舗内はまっさらな状態なので、業種に合わせた内装工事が必要です。また内装だけでなく、エアコンなどの空調工事や電気工事、飲食店の場合には水回りなどの厨房設備工事などが必要です。

前の借主が残した設備をそのまま引き継ぐ「居抜き」の場合は、使える内装や設備をそのまま使用するため、費用を抑えることができます。

レジなどの設備や什器の購入・リース費用

店舗の内装工事が完了してもオープンするためには、用意するものが多くあります。飲食店の場合には、冷蔵庫や調理器具、棚、食器、テーブルや椅子、インテリア、POSレジ、インターネット回線などが考えられるでしょう。一つひとつは高額でなくても、全部を足し合わせると大きな金額になります。ここで見積りを誤るとすぐに予算超過し資金が不足するので、できるだけ細かく見積りを出していくことが大切です。

また購入すると高額になるものは、リースや分割払い、サブスクリプション(定額利用)などを使うことで開業時のコストを抑えることも検討しましょう。

制服や備品の制作・発注費用

お店の制服やお店の名前の入った備品は、納品されるまでに時間がかかるため、余裕をもって発注をする必要があります。また、オリジナルの商品や備品は既製品よりもコストがかかるので、事前に見積りをとって開業資金に含めるようにしましょう。

Webサイト制作などの広告宣伝費

店舗は軌道に乗せるまでが勝負といっても過言ではありません。オープンから何カ月で黒字化できるかによって、今後の事業展開が大きく変わります。より多くの人にお店のことを知ってもらい集客につなげるためにも、広告宣伝戦略は重要です。自社のWebサイトを作成したり、飲食店であればグルメサイトなどに掲載したり、チラシを作成して配布したりと、さまざまな方法が考えられます。開業時に積極的に広告宣伝していくのであれば、あらかじめ広告費用を確保しておきましょう。

また、集客だけでなくスタッフの採用についても考えておく必要があります。ハローワークのような無料で募集ができるものもありますが、飲食店や美容室など近年人材の確保が困難な傾向のある業種の場合には、有料求人広告の費用なども開業準備資金として見積もっておく必要があります。

法人登記費用(法人を設立する場合)

事業を個人事業主ではなく法人で始める方は、法人の設立手続きが必要です。法務局に対して登録免許税や印紙代、定款認証手数料のほか、司法書士などへの手数料として20~30万円程度の費用がかかります。

2.運転資金

運転資金とは、日々の営業活動を行うために必要な資金のことです。事業を続ける限りずっと必要になります。本来、運転資金は、日々の事業によって稼ぎ出した収入によってまかなうのが一般的です。しかし、事業が軌道に乗るまでは収入よりも出費のほうが多いので、当面の運転資金を開業資金に含めておかないと、お店をオープンしたとたんに資金が底を尽きることになりかねません。

お店が何カ月で軌道に乗るかは、やってみないとわからない部分があります。ただし、一般的には毎月の運転資金の少なくとも3カ月分程度は確保しておくべきとされます。

3.予備資金

実際に事業を始めてみると予算超過したり、店舗の破損や機材の故障など、想定していなかった出費が出てきたりすることがよくあります。開業資金を予算ギリギリで見積ると必ずといっていいほど資金が不足します。不測の事態に備えてある程度の余剰資金を確保しておく必要があります。

開業資金の調達方法8選

開業資金を確保する方法として一般的なものを8つ紹介します。自分の状況に合わせて調達しやすい方法を選択してください。資金調達は1種類だけでなく複数の調達方法を組み合わせたほうが、不測の事態が起きたときに対応しやすいということも覚えておきましょう。

| 資金調達方法 | 内容 | |

|---|---|---|

| 1.自己資金 | 自分の貯蓄を開業資金として充てる | |

|

2.日本政策金融公庫からの融資

(新規開業資金) |

(女性、若者/

シニア起業家支援関連) |

新たに事業を始める方または事業開始後おおむね7年以内の方のうち、女性または35歳未満か55歳以上の場合には、優遇金利で融資を受けられる

|

|

(再挑戦支援関連)

|

廃業歴があり、廃業時の負債が新たな事業に影響を与えない見込みがある場合、優遇金利で融資を受けられる | |

|

(中小企業経営力強化関連)

|

中小企業等経営強化法に定める認定経営革新等支援機関(中小企業庁が認定した経営をサポートする専門家)による指導および助言を受けている場合を対象に優遇金利で融資を受けられる | |

| 3.銀行など民間金融機関からの融資 |

銀行、信用金庫、信用組合など民間の金融機関から融資を受ける。

日本政策金融公庫と民間の金融機関の融資は併用が可能

|

|

| 4.助成金・補助金 |

国や地方自治体などから支給されるお金で、原則として返済は不要

|

|

| 5.クラウドファンディング |

アイデアやプロジェクトを実現するために、インターネットを活用して多くの人々から資金を集める仕組み。

事業を始める前から協力者を集めることができる

|

|

| 6.ビジネスプランコンテスト |

コンテストでビジネスモデルや計画を審査員や観客にプレゼンテーションし、優秀なプランには賞金や投資、サポートが提供されることが一般的

|

|

| 7.ファクタリング |

取引先に対する請求書(売掛金)を、専門のファクタリング会社に売却し、ファクタリング会社から早期に資金を入金してもらう仕組み。売掛金を期日より早く現金化し、キャッシュフロー安定化を目的とする

|

|

| 8.その他 |

将来の売上を担保に資金を調達する『Airキャッシュ』などのサービスで資金調達

|

|

1.自己資金

自己資金は、自分の貯蓄を開業資金にあてるものです。自分だけでなく親類や知人からお金を借りて資金を確保することも、広い意味での自己資金となります。

なお、親類や知人からお金を借りる場合、返済できないと信頼関係が崩れることになりかねません。もし知り合いからお金を借りるようであれば、借用証書を作成して返済方法や条件などを明確にしておくようにしましょう。

2.日本政策金融公庫からの融資

日本政策金融公庫は、日本政府が設立した公的な金融機関です。特に中小企業や個人事業主を対象に、新規開業の際の融資を積極的に行っています。開業資金の場合には、状況に合わせていくつかの優遇措置が設けられています。

新規開業資金(女性、若者/シニア起業家支援関連)

新たに事業を始める場合、または事業開始後おおむね7年以内の方が女性または35歳未満か55歳以上の方の場合には、「女性、若者/シニア起業家支援関連枠」として優遇金利で融資を受けられます。ご自身がこれに該当するかどうかは、日本政策金融公庫に確認をしましょう。

新規開業資金(再挑戦支援関連)

新たに事業を始める場合、または事業開始後おおむね7年以内の方で次のすべてに該当する場合には、「再挑戦支援関連枠」として優遇金利で融資を受けることができます。

- 廃業歴等を有する個人または廃業歴等を有する経営者が営む法人であること

- 廃業時の負債が新たな事業に影響を与えない程度に整理される見込み等であること

- 廃業の理由・事情がやむを得ないもの等であること

なお、「再挑戦関連支援」と「女性、若者/シニア起業家関連支援」の両方とも該当する場合は、どちらか有利なほうを選択することになります。両方を併用することはできません。

新規開業資金(中小企業経営力強化関連)

「中小企業経営力強化関連枠」は優遇金利で融資を受けられるものです。新たに事業を始める場合、または事業開始後おおむね7年以内の方で「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」に基づいて、自ら事業計画書の策定を行い、中小企業等経営強化法に定める認定経営革新等支援機関による指導および助言を受けている場合が対象です。

中小企業等経営強化法に定める認定経営革新等支援機関とは、中小企業庁が認定した経営をサポートする専門家のことで、おもに税理士や中小企業診断士などが登録しています。認定経営革新等支援機関は、中小企業庁のホームページから確認できます。

3.銀行など民間金融機関からの融資

銀行、信用金庫、信用組合など民間の金融機関でも、開業資金の融資を受けられます。日本政策金融公庫と同様、創業時に優遇される制度もあります。民間の金融機関から融資を受ける場合には、金融機関自身が直接資金を融資する「プロパー融資」と、資金が返済不能となった場合に備えて信用保証協会が保証することを前提に資金を融資する「信用保証協会制度融資」の2種類があります。創業時は実績がないので、おもに「信用保証協会制度融資」を利用して融資を受けることになります。

なお、日本政策金融公庫と民間の金融機関の融資は併用することが可能なので、開業するときはどちらにも相談したほうが安心です。

4.助成金・補助金

新たに開業するにあたって、受けられる助成金や補助金がないかを事前に確認しておきましょう。アルバイトを正社員とした場合に受けられる「キャリアアップ助成金」や販路開拓や広告宣伝のための「小規模事業者持続化補助金」、業務効率化やDX化のための「IT導入補助金」などのほか、各都道府県や市区町村が独自に行っている助成金や補助金もあるので、チェックするようにしてください。

助成金や補助金は、融資と違い返済する必要がないというメリットがありますが、それぞれの助成金・補助金には申請期限や要件があり、申請にあたって事業計画書など用意しなければいけない書類も多くあります。早めに専門家などに相談しておくことが大切です。

5.クラウドファンディング

クラウドファンディングとは、個人事業者や企業がアイデアやプロジェクトを実現するために、インターネットを活用して多くの人々から資金を集める仕組みです。

寄付、購入型、融資型、投資型などいくつかの形式があり、特に多いのが購入型です。これは資金提供をしてくれたリターンとして、自社の商品やサービスを提供します。クラウドファンディングは、事業を始める前から協力者を集めることができるので、新しいアイデアや事業に対する強い思いがある場合にはチャレンジをしてみるとよいでしょう。

6.ビジネスプランコンテスト

ビジネスプランコンテストとは、起業アイデアや新規事業プランを競うイベントのことです。参加者が独自のビジネスモデルや計画を審査員や観客にプレゼンテーションします。審査員は革新性、実現可能性、市場性などの観点から審査し、優秀なプランには賞金や投資、サポートが提供されることが一般的です。

学生から起業家まで幅広い層が参加し、新たなビジネスの可能性を広げる場として活用されています。コンテストに参加することで、自分のアイデアがより明確化・具体化するというメリットもあります。

7.ファクタリング

ファクタリングとは、取引先に対する請求書(売掛金)を、専門のファクタリング会社に売却し、ファクタリング会社から早期に資金を入金してもらう仕組みをいいます。取引先の支払い期日よりも早く現金化できるため、キャッシュフローの改善や資金繰りの安定化に役立ちますが、ファクタリング会社に対する手数料がかかるので利用する場合は十分に検討してください。またファクタリングを利用するためには審査があるため、創業前や創業後しばらくは利用することはできませんが、事前に副業などの事業実態があれば利用できる場合があります。

8.その他

それ以外の資金調達の方法として、消費者金融が提供するビジネスローンやキャッシングなどがありますが、金利が高いデメリットもあります。

また、『Airキャッシュ』のように、将来の売上を担保に資金を調達する方法も増えています。ファクタリングに近い方法ですが、与信審査や連帯保証がなく、調達金額も細かく設定できるのですぐに資金が必要な場合には便利です。

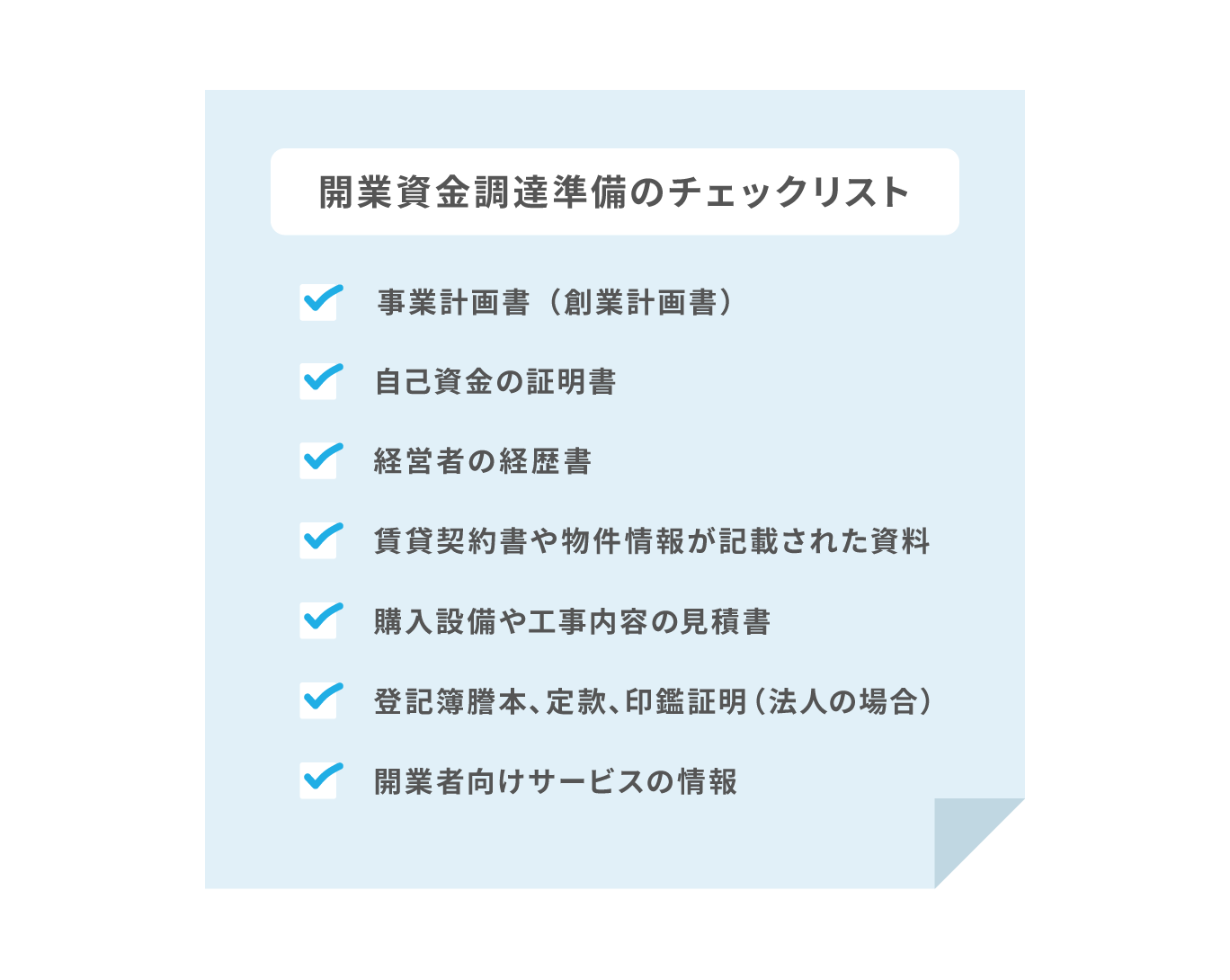

開業資金調達に必要な準備

最後に金融機関などから開業資金を調達するために準備すべきものについてみていきましょう。

事業計画書(創業計画書)

事業計画書(創業計画書)は、新たに事業を始めるために作成する計画書で、事業の目的や目標、経営戦略や運営方法、収支計画などをまとめたものです。具体的には、商品やサービスの概要、ターゲットとする市場、競合の分析、ビジネスモデル、資金調達計画、リスクと対策などを記載します。

事業の実現可能性を明確にすることで、金融機関から資金を調達しやすくします。事業計画を作成する過程で、事業の課題や強みを再確認する機会にもなるので、より具体的かつ現実的に作成することが大切です。

自己資金の証明

自己資金をいくら用意できるかを証明する書類です。一般的には本人名義の通帳や残高証明書などで確認を行います。

経営者の経歴書

開業前は事業実績がないため、経営者のキャリアやこれまでの経歴も融資を判断する材料になります。今回の事業を行うにあたって前職のキャリアが活かせる場合(例えば「同業の店舗で○○年店長業務を経験」といった経歴)は、その事業に関するノウハウを持っているとして加点対象となる場合があります。

就職活動の履歴書や職務経歴書のような感覚で、ご自身をアピールできる資料を作成してください。

物件情報

店舗を借りて事業を行う場合は、店舗の立地や物件の規模は、将来を予測するための重要な情報です。契約済みの場合は不動産の賃貸契約書を、これから契約する段階なら物件情報が記載されている資料を用意しましょう。

購入設備や工事内容の見積書

設備資金の融資を受けたい場合には、購入を検討している設備や工事費用の見積りを提出する必要があります。なお、設備融資とは購入するものが決まっている段階で受けるものであり、申請した用途とは異なる目的でお金を使うことや、申請内容とは異なる設備を購入することは原則的に認められません。発覚した場合は即時の返済を求められる場合もあるため注意してください。

登記簿謄本、定款、印鑑証明(法人の場合)

法人として事業を始める場合には、会社の登記簿謄本や定款、印鑑証明書などが必要となりますので、法務局で取得するようにしてください。

開業者向けサービスを調べる

事業を始めるにあたり何から手をつければいいのかわからないこともあると思います。まずは、何よりも情報を得ることが大切です。インターネットなどからあらゆる情報を取得できますので、新たに開業する方に向けた情報提供をしているサイトはできる限りチェックしてみましょう。

また、早めに税理士や中小企業診断士などの専門家に相談したり、開業に必要なサービスが揃う「Air ビジネスツールズ」の「開業支援セット」など便利なサポートを活用したりしながら開業準備をすることが成功の近道です。

まとめ

- 開業資金の必要額を知るためにも早めに準備し、事業計画を立てる

- 2024年度の調査では開業費用の中央値は580万円

- 開業資金には、初期費用に加え一定期間の運転資金や万が一の予備資金も準備する

- 融資や助成金のほか、開業者向けサービスも活用する

開業にはできるだけ多くの情報収集と事前準備が大切です。特に事業計画があいまいだと、開業資金が足りなくなったり、開業したとたんに資金が尽きてしまったりすることがあります。安定した資金調達のためには、金融機関や投資家が安心できる事業計画や信頼関係の構築が重要です。

また経営者自身の行動や姿勢も判断材料となります。個人的なキャッシングやクレジットカードの支払遅延や税金の滞納などをしていると、信用情報に問題ありと判断されることもありますので、本格的な開業準備に入る前に身の周りの状況から整えておくようにしましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

-160x160.jpg)

穂坂 光紀(ほさか みつのり)税理士

税理士法人 エンパワージャパン 代表税理士 1981年生まれ 横浜市在住

中小企業こそ日本を支える礎であるという理念から、持続可能な社会・持続可能な企業を創るための「中小企業のための財務支援プログラム」を実施することで強固な財務力を持つ優良企業に導く、中小企業の財務支援に専門特化した税理士事務所を運営するとともに、児童養護施設の児童から地域を支援する税理士へと導く「大空への翼プロジェクト」を行っている。共著「七人のサムライ」や執筆など多数。