個人事業主は屋号付き銀行口座が必要?開設の流れや各銀行比較、個人用と分けるメリットも解説

新たに個人事業主として開業を予定している人のなかには、屋号付きの銀行口座を事業用口座として開設するべきか、個人のプライベート口座を流用するべきか迷われている方も多いのではないでしょうか。こうした疑問にお答えすべく、事業用口座とプライベート口座を分けるメリットをはじめ、屋号付きの銀行口座を開設する流れを詳しくご紹介します。個人事業主におすすめの銀行口座を種類別に解説していますので、あわせて参考にしてください。

この記事の目次

個人事業主は事業用口座とプライベート口座を分けるべき?

結論から言うと、事業用口座とプライベート口座を分けることをおすすめします。理由はお金の管理がラクになり、経理処理が効率化できるからです。事業用口座とプライベート口座が分かれていないと、お金の管理が煩雑になります。

口座を分けるべき4つの理由・メリット

口座を分けることで資金管理がとても楽になり、確定申告の負担が減るなど、多くのメリットがあります。口座を分けるべき4つの理由を詳しく解説します。

理由1.お金の管理が楽になり、経理処理が効率化する

個人事業主が事業用とプライベート用で口座を分けることで、資金の流れが明確になり、プライベートな取引と混同することがなくなります。これにより、日々の帳簿付けがしやすくなります。どの取引が事業に関連するものか一目でわかるため、確認の手間が省け、時間と労力を事業に集中することができます。

また、事業の収支状況は事業口座を見ればわかるため、資金繰りの計画も立てやすくなり、経営判断にも役立ちます。事業用口座以外の口座に収支が混ざっていると、例えば来月の収支の予測をすぐに立てることが難しくなります。事業口座の収支が月次で管理できると柔軟な事業経営に役立ちます。会社が倒産する大きな要因は外部にお金が払えなくなったときです。収支はタイムリーにチェックしましょう。

理由2.社会的信用度が上がり、ビジネスチャンスが広がる

事業用口座を持つことは、ビジネスにおける信頼度を高めます。屋号付きの口座名義にすることで、個人名義よりも「事業としてきちんと活動している」というイメージが付き、取引先や金融機関からの信頼が増します。また、お客さまにお金を請求するときに屋号付き口座で請求すれば安心感が増します。

理由3.正確な確定申告につながる

資金の流れが明確に区別されるので、確定申告における経費の計上漏れや間違いが減ります。プライベートの支出が混ざらないので、税務調査が入ったときにも説明しやすくなるというメリットもあります。確定申告の余計な手間やペナルティを避けて、安心して経営できます。

理由4.融資や補助金申請時に有利になる

事業用口座を持つと、融資や補助金の申請にも役立ちます。金融機関や補助金の審査では、事業の健全性や資金管理能力が厳しくチェックされます。事業用口座があれば、資金の流れの記録が正確であることをアピールできます。加えて、事業計画がしっかりしていると、事業者として信頼されやすくなります。

創業融資や事業拡大のための融資、各種補助金制度を活用するときには、事業の財務状況が明確だと、融資審査通過の可能性が高まります。スムーズな資金調達のためには、事業用口座を持つことをおすすめします。

口座を分けない場合のデメリット・リスク

前述のとおり、事業用とプライベートの口座を分けないとお金の管理が複雑になり、経理処理の手間が増えます。

またどの取引が事業関連かわからなくなり、確定申告時の集計ミスや記帳漏れが起きやすくなります。税務調査で指摘を受けるリスクも高まります。加えて、事業の収支が不明瞭になると、タイムリーな経営状況を把握できないため、資金繰りの計画が立てにくくなります。そうなると、「正確に資金管理していない」とみなされ、融資や補助金申請時の審査で不利になるリスクもあります。

屋号付き口座とは?個人名義の事業用口座との違い

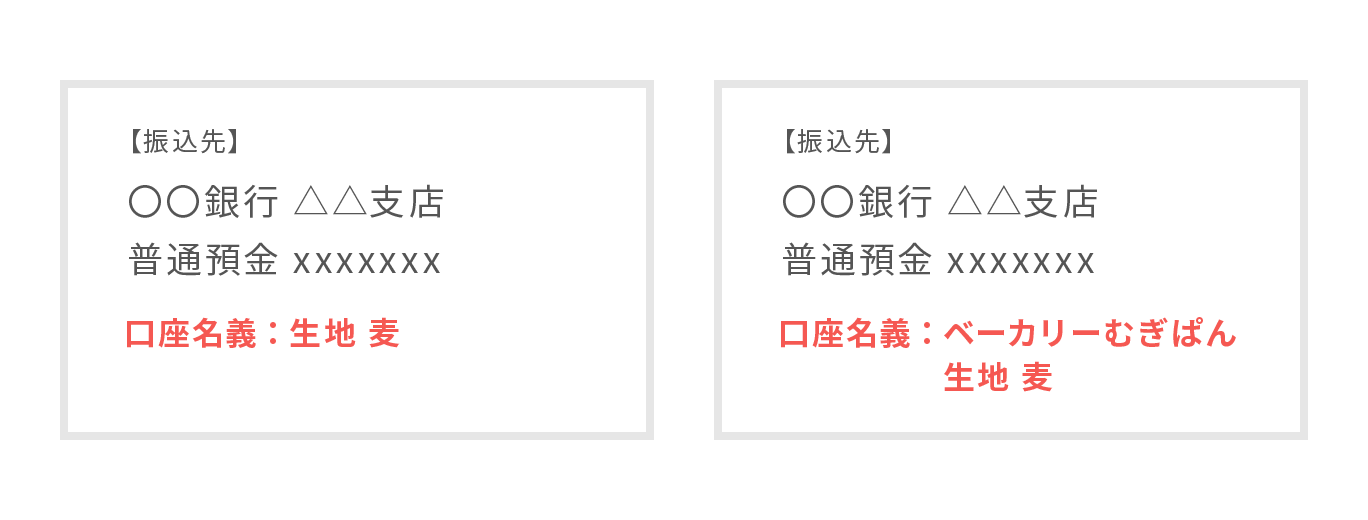

それぞれ口座の名義に違いがあります。屋号付き口座は「屋号+氏名」の名義で、個人名義の事業用口座は「氏名のみ」の名義です。屋号付き口座のメリット・デメリットを詳しくみていきましょう。

屋号付き口座のメリット

屋号付き口座は、社会的信用度を高め、お客さまに安心してもらえます。屋号名義にすることでお客さまにプロフェッショナルな印象を与え、取引をスムーズにします。また、仕事とプライベートが混ざっていない資金管理をしているため、融資や補助金申請時には有利になる可能性があります。そのほか、銀行振込時の振込先の確認がスムーズになるというメリットもあります。

屋号でお客さまからの信頼を積み重ねると、屋号の信頼が形成されていきます。屋号の信頼は地域での認知度アップにつながり、事業取引をスムーズにして、将来の法人化をサポートします。

屋号付き口座のデメリットと注意点

屋号付き口座のデメリットは、開設できる金融機関が限られることです。メガバンクや地方銀行、信用金庫などで開設可能ですが、ネット銀行では対応していないことが多いです。

また、屋号付き口座は開設までに時間がかかり、銀行審査も個人口座より厳しくなる傾向があります。口座開設申請書の審査から始まり、審査が複数になる銀行もあります。事業の実態を証明する書類(開業届の控え、事業内容がわかる資料など)の提出が求められるため、事前に準備が必要です。

屋号付き口座はどんな人におすすめ?

屋号付き口座は、取引先との信頼関係を重視する個人事業主や、将来的に融資や補助金申請を考えている方に特におすすめです。

また、オンラインでの取引が多かったり、お客さまからの入金が多いケースでは、屋号付き口座が、取引の安心感に繋がります。事業拡大を目指し、資金調達の可能性を高めたい人にとっても、クリアな資金管理をアピールできます。

法人口座と個人事業主の事業用口座、屋号付き口座それぞれどう違う?

「法人口座」は法人格を持つ会社名義の口座で、「株式会社〇〇」「株式会社〇〇代表取締役△△」など、会社名や会社名+代表者名が口座名義になります。会社の資産と個人の資産を明確に分けているため社会的信用が高まります。

「個人事業主の事業用口座」は、個人名義のまま事業専用として利用する口座で、収支管理を明確にするのが目的です。

「屋号付き口座」は、個人事業主の事業用口座の一種で、名義に「屋号+氏名」が入ります。取引先に事業の実態を伝え、信頼感を与えます。

| 口座 | 内容 | メリット |

|---|---|---|

|

法人口座 |

会社名義の口座 |

会社の資産と個人の資産を区別して、社会的信用確保 |

| 個人事業主の事業用口座 | 個人名義の事業専用口座 | 収支管理が明確にできる |

| 屋号付き口座 | 「屋号+氏名」名義の口座 | 取引に事業の実態を伝える、信頼感がある |

個人事業主の事業用口座の選び方【5つの比較ポイント】

事業用口座を選ぶうえで、個人事業主が押さえるべき5つの比較ポイントを解説します。

ポイント1.振込手数料の安さ

銀行振込回数が多い事業の場合は、手数料が安い銀行を選ぶと経費を削減できます。ネット銀行は振込手数料が安い傾向があります。また、月額の割引プランを設けている銀行もあります。振込手数料を安く抑えられるネット銀行には、SBI新生銀行、東京スター銀行、PayPay銀行、イオン銀行などがあります。(※1)

ポイント2.ATMの利用手数料と利便性

ATMの利用手数料と利便性を重視するなら、提携ATM網が広く、手数料優遇のあるネット銀行がおすすめです。

一部ネット銀行は、全国各地に設置されているコンビニATMでの入出金手数料が一定回数無料になるプランを提供している場合もあります。例えばSBI新生銀行では、ステージによって、提携コンビニATM(一部除外あり)の出金手数料が月5回~無制限で無料となります。(※2)

ポイント3.屋号付き口座に対応しているか

先述のとおり、ネット銀行は対応していない場合もあるため、事前に確認が必要です。屋号名義にしたい場合は、地方銀行や信用金庫なども検討しましょう。

ポイント4.会計ソフトや決済サービスとの連携

事業用口座を選ぶときには、利用する会計ソフトや決済サービスとの連携のしやすさも検討材料に含めましょう。

口座と決済サービス、会計ソフトを連携することができれば、口座の入出金データや電子決済などの情報を自動でソフトに取り込むことができるため、帳簿付けの手間を大幅に削減できます。一つひとつ手作業で記帳する手間が省け、経理作業の効率化と正確性の向上につながります。

ポイント5.融資の受けやすさ(将来性)

融資を重視しているなら、メガバンクや地方銀行、信用金庫がおすすめです。こうした金融機関は、事業融資の実績が豊富で、担当者との関係構築もしやすく、将来的な資金調達の相談がしやすいです。創業融資に力を入れている金融機関を検討しましょう。

※1:振込手数料は見直しなどにより変動する可能性があります。

※2:2025年8月時点の情報。

【種類別に比較】個人事業主におすすめの銀行口座は?

メガバンク、ネット銀行、信用金庫など銀行の種類はさまざまありますが、利用目的や利用したいサービスによって選ぶべき銀行は異なります。各銀行の特徴を確認しましょう。

【メガバンク・都市銀行】信頼性と融資を重視する人におすすめ

メガバンクは、信頼性と豊富な融資実績が強みです。将来的な事業拡大で大型融資を見込んでいる方や、対面でのきめ細やかなサポートが必要な個人事業主におすすめです。

【ネット銀行】手数料を抑えたい・Web完結したい人におすすめ

ネット銀行は、振込手数料やATM手数料が安い点が魅力です。口座開設から日々の取引までWebで完結でき、24時間利用可能という特徴もあります。コストを抑え、効率的な経理処理を求める個人事業主におすすめです。

【信用金庫・信用組合】地域密着のサポートを求める人におすすめ

信用金庫・信用組合は、地域に根差したきめ細やかなサポートが特徴です。地域の中小企業や個人事業主の事業をよく理解し、融資相談など親身に対応してくれるため、地域とのつながりを重視する方におすすめです。

事業用口座の開設方法と必要書類

事業用口座の開設手順と、申込みの際に必要となる書類を解説します。

口座開設の基本的な流れ

はじめに口座開設の基本的な流れを、銀行店舗で手続きをする場合とオンラインの場合に分けてみていきましょう。

店舗の場合

銀行店舗で事業用口座を開設するときは、希望の銀行を選んで、必要書類を用意します。

本人確認書類、開業届の控え、事業内容がわかる資料(例:事業計画書、ウェブサイトのURLなど)、印鑑などが必要です。

銀行の窓口へ営業時間内に直接来店します。銀行の窓口は15時など早く閉まることが多いため営業時間には注意しましょう。

窓口で担当者に口座開設したいことを伝え、必要書類を提出して、申込書に記入します。銀行内で審査が行われ、問題がなければ口座開設が完了し、後日通帳やキャッシュカードが郵送されます。事前予約ができる銀行もあるので、利用するとスムーズです。

オンラインの場合

オンラインでの事業用口座開設は、まず銀行のWebサイトにアクセスし、口座開設ページへ進みます。

必要事項をオンラインフォームに入力し、本人確認書類や開業届の控えなどの必要書類を画像データでアップロードします。銀行によっては、マイナンバーカードの読み取りやビデオ通話での本人確認を行うこともあります。

申込み後、銀行による審査が行われ、問題がなければ口座開設が完了します。通帳やキャッシュカードは郵送で送られてきます。オンラインは場所や時間を選ばず手続きできます。

必要書類一覧(屋号あり・なし別)

| 屋号なし(個人名義) | 屋号あり(屋号+個人名義) |

|---|---|

|

|

屋号あり・なし別の必要書類は上記のとおりです。屋号の有無で必要書類が変わるため、それぞれの状況に合わせて準備しましょう。

実際に開設する際は、事前に銀行のWebサイトや電話などで確認しましょう。

それぞれの必要書類については、下記より詳しく解説します。

本人確認書類

運転免許証、マイナンバーカード、パスポートなど顔写真付き公的身分証明書が必要です。

事業内容がわかる書類(屋号付き口座の場合)

屋号付き口座では、事業の実態を証明する書類が必要なケースが多いです。開業届の控え、事業計画書、事業の活動内容がわかるWebサイトのURL、業務委託契約書、領収書や請求書の見本などを準備しておくと良いでしょう。

印鑑

事業用口座開設には、届出印が必要です。個人事業主の場合、屋号の有無に関係なく、個人の実印または銀行印を使用するのが一般的です。銀行で認められる正式な印鑑を用意しましょう。オンライン開設では不要な場合もありますが、店舗での手続きや一部銀行では必要となるため、事前に確認し準備しておきましょう。

事業用口座はいつ開設する?最適なタイミング

事業用口座の開設は事業開始前~開業届提出後の間がおすすめです。理由を詳しくみていきましょう。

おすすめは「開業届の提出後」

事業開始に伴う初期費用や売上の発生前に開設することで、仕事とプライベートの支出が混ざることを防ぎ、正確な経理処理につながります。開業費の集計もスムーズになります。開業費、事業開始準備にあたって必要となった支出も集計しておくことで節税に役立ちます。

開業届を出す前でも開設できる?

開業届提出前でも、個人名義の口座を「事業用」として使うことはできますが、屋号付き口座は開業届の控えが必要なため開設できません。あとから屋号付きに切り替える手間や、金融機関の審査基準を考えると、開業届提出後に開設するのをおすすめします。

口座開設と合わせて検討したい!業務を効率化するおすすめツール

ここでは、開業にあたりぜひ準備しておきたい業務効率化ツールをご紹介します。事業用口座の開設とあわせて、導入を検討してみましょう。

POSレジアプリ

POSレジアプリは、iPadなどのタブレットやスマートフォンがレジになるツールです。会計機能はもちろん、売上や在庫の自動管理機能も搭載されているため煩雑な業務を効率化することができます。また、手作業による集計の手間やミスを削減し、リアルタイムで売上状況を把握できるので、経営判断に役立ちます。

例えば、タブレット型POSレジの『Airレジ』は、キャッシュレス決済連携や顧客管理機能も充実しています。飲食店、小売店、サービス業など、幅広い業種で活用できて、少ないスタッフでのスムーズな店舗運営を可能にします。iPadまたはiPhoneを持っていれば0円で導入できるのも魅力です。

キャッシュレス決済

さまざまな電子決済サービスが普及している昨今、店舗運営においてキャッシュレス決済への対応は不可欠となっています。従来のレジでは、キャッシュレス決済に対応するために専用の端末との契約が必要でしたが、先述のようなPOSレジを使うことで、多くのキャッシュレス決済に対応できるようになりました。クレジットカードや交通系電子マネー、QRコードなどさまざまな決済サービスに対応している『Airペイ』では、カードリーダー料金が無料となる0円スタートプログラムを実施していますのでぜひ検討してみてください。

※プログラムは予告なく変更、終了の可能性があります。

経営サポートサービス

経営サポートサービスとは、店舗経営をする際に日々モニタリングする必要がある売上、注文、予約、勤怠、支払などのデータ管理や分析などを自動で行うサービスです。例えば『Airメイト』では、売上やコストなどのデータが自動集計・グラフ化され、日報・月次レポート、分析もカンタンに出すことが可能です。

シフト管理サービス

従業員のシフト作成から管理、給与計算までを効率化するツールです。手作業でのシフト作成は時間と労力がかかり、ミスも発生しがちですが、サービスを導入することで従業員のシフト希望の収集や調整が簡単になります。スタッフの満足度も上がり、急な欠員の対応もスムーズです。

サービスによっては、勤怠データと連携し、給与計算を自動化できるので、給与計算業務の負担を大幅に軽減できます。シフト管理やタイムカード機能を搭載したシフト管理サービス『Airシフト』は、先述の『Airレジ』や経営サポートサービスの『Airメイト』と連携することで、お店の売上や人件費の状況を確認・分析することができます。人件費を可視化でき経営改善にも貢献するので、従業員を雇用している事業主におすすめです。

まとめ

- 経理処理効率化や確定申告時のミスを防ぐためにも事業用口座とプライベート口座は分けたほうがよい。融資や補助金申請時に有利になるというメリットもある

- 屋号付き口座には、社会的信用度を高める、お客さまにプロフェッショナルな印象を与えるといったメリットがある反面、開設の際の審査が個人名義の口座よりも厳しいという特徴がある

- プライベートなお金と混ざる心配がないため、事業用の口座は開業届を出した後に開設するのがおすすめ

個人事業主にとって、事業用口座とプライベート口座を分けるのはさまざまなメリットがあります。お金の管理がラクになり、ビジネスの信用度が上がり、確定申告もスムーズに。開業届を出したら、早めに事業用口座の開設を検討して、事業を安定させましょう。

※この記事は公開時点、または更新時点の情報を元に作成しています。

キャッシュレス対応で、お店の売上アップを目指しませんか?

- 現金払いだけでいいのか不安…

- カード使える?と聞かれる…

導入・運用費0円のお店の決済サービス『Airペイ』の資料を無料でダウンロードできます。

※画像はイメージです

※画像はイメージです

下記フォームに必要事項をご入力いただき、ダウンロードページへお進みください。※店舗名未定の場合は「未定」とご入力ください。

この記事を書いた人

小池 秀昌(こいけ ひであき)公認会計士・税理士

関西学院大学総合政策学部一期生。米国での長年の教育・生活経験を活かし、国際会計や異文化対応に精通した実務家。TOEIC880 点、英語ネイティブレベルの語学力を持ち、IFRS(国際会計基準)にも対応。大手監査法人、上場企業の財務部門を経て、国内外の監査・経理業務、IPO 支援など幅広い領域で実績を重ねる。現在は個人会計事務所「FirstDay Consulting(ファーストデイ・コンサルティング)」を主宰し、企業顧問や英語教育、異文化共生の地域活動にも力を注いでいる。

【主な所属・役職】

・公認会計士(登録番号3037866)/税理士(登録番号150341)

・近畿税理士会豊能支部 幹事

・近畿公認会計士協会豊能支部 幹事

・在日米国商工会議所 会員

・池田英語推進協会

・スポイの会

・いけだまち歩きシアター

・三日月塾

公式サイト:https://www.firstday-consulting.com